Οι ζώνες άμυνας στο Χρηματιστήριο για το 2ο εξάμηνο

Πού θα κριθεί η πορεία της ελληνικής αγοράς εν μέσω πολέμου και πληθωριστικής έκρηξης. Η εικόνα στις διεθνείς αγορές, η ελληνική οικονομία, οι ελκυστικοί δείκτες και οι νέες επενδυτικές τακτικές στο ταμπλό.

Το ταμπλό του Χρηματιστηρίου φαίνεται πως έχει προεξοφλήσει σε μεγάλο βαθμό το δυσμενές σενάριο για την πορεία της ελληνικής (και της διεθνούς) οικονομίας, που θέλει τις τιμές της ενέργειας και των πρώτων υλών να διατηρούνται στα ύψη επί σειρά ετών και τα διεθνή επιτόκια να ακολουθούν σαφή ανοδική τάση.

Από την άλλη πλευρά, ωστόσο, όλα δείχνουν πως το ελληνικό ΑΕΠ θα τρέξει φέτος με ικανοποιητικούς ρυθμούς ανάπτυξης, με τους αισιόδοξους παράγοντες της αγοράς να υποστηρίζουν ότι υπάρχουν προϋποθέσεις ώστε η ελληνική οικονομία όχι μόνο να αντέξει, αλλά και να υπεραποδώσει κατά τα επόμενα χρόνια.

Σε κάθε περίπτωση, οι αναλυτές προτείνουν μικτά, ευέλικτα και ποιοτικά χαρτοφυλάκια, τονίζοντας ότι φέτος πολλά θα κριθούν από τις σωστές επιλογές επιμέρους τίτλων (stock picking).

Τόσο ελκυστικούς δείκτες P/E και τόσες μετοχές κερδοφόρων εταιρειών κάτω από τη λογιστική τους αξία είχαμε να δούμε από την εποχή της βαθιάς κρίσης της προηγούμενης δεκαετίας (η τρέχουσα μέση μερισματική απόδοση του Χ.Α. υπερβαίνει το 3,7% για τις μη τραπεζικές εισηγμένες), όταν το ΑΕΠ ακολουθούσε πτωτική πορεία, όταν κινδύνευαν οι καταθέσεις και όταν οι επενδυτές αγωνιούσαν για το αν η χώρα θα παραμείνει στη ζώνη του ευρώ.

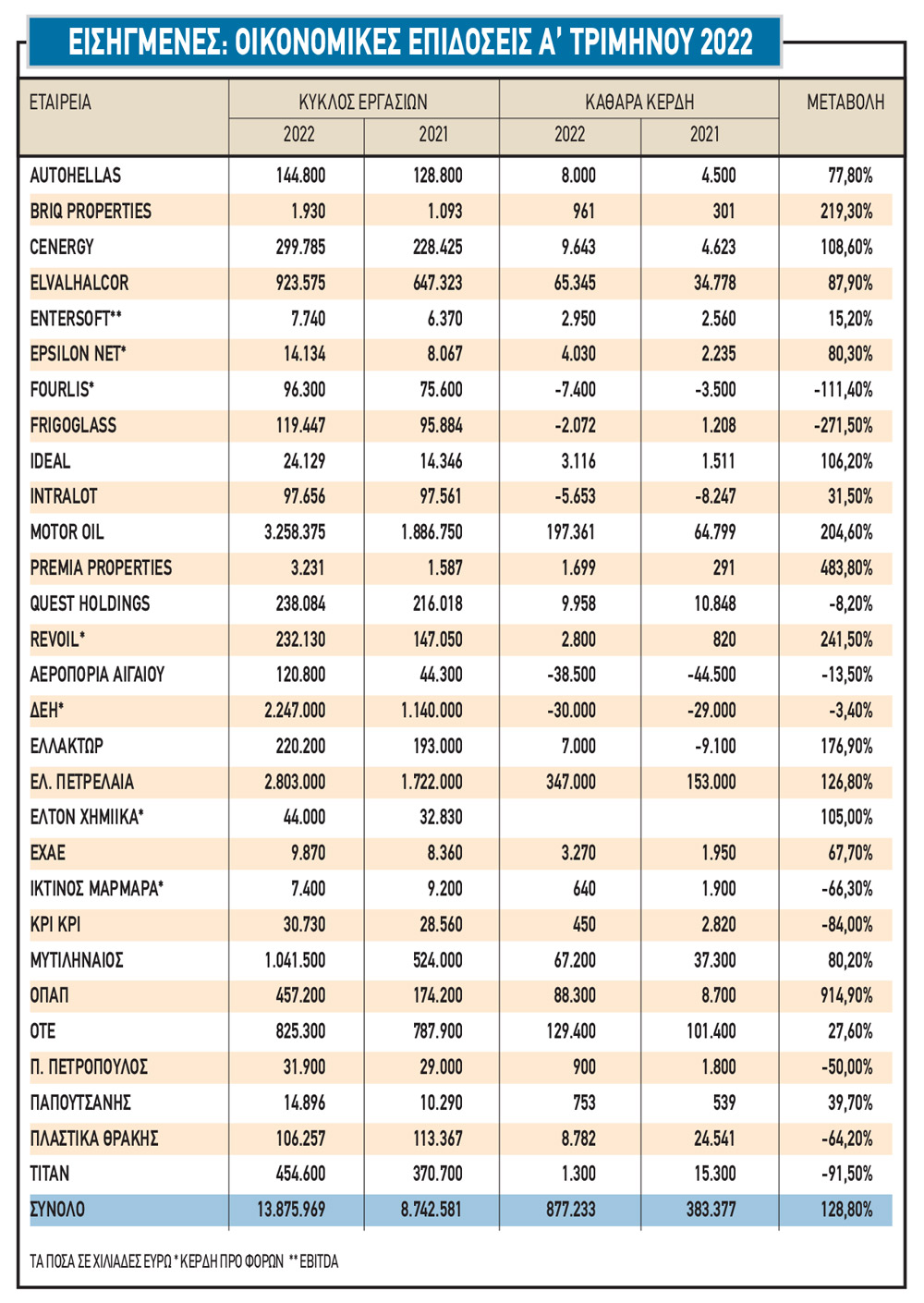

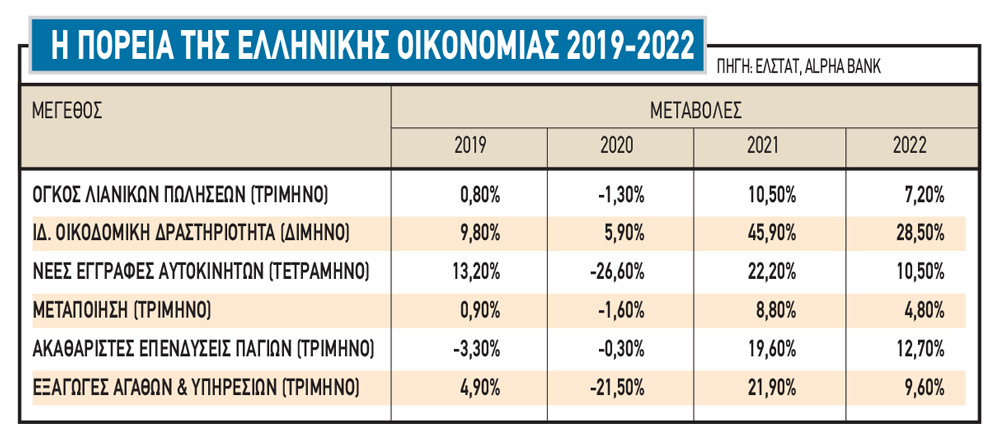

Σήμερα, όμως, τα πράγματα είναι πολύ διαφορετικά από τότε. Η ελληνική οικονομία έτρεξε το πρώτο φετινό τρίμηνο με +7% στο ΑΕΠ σε σχέση με την αντίστοιχη περσινή περίοδο και (επειδή η σύγκριση δεν είναι δίκαιη, λόγω του περσινού lock down), με +2,3% σε σύγκριση με το τελευταίο -και πολύ ισχυρό- τέταρτο του 2021. Οι αναλυτές που μέχρι πρότινος ανέμεναν για φέτος ρυθμό ανάπτυξης κοντά στο 2%-2,5%, τώρα ανεβάζουν τις εκτιμήσεις τους έως και το 5%. Τα εταιρικά κέρδη των εισηγμένων εταιρειών εμφανίζονται σαφώς αυξημένα σε σχέση με πέρσι (βλέπε στοιχεία σχετικού πίνακα), ενώ σε ό,τι αφορά την πιστοληπτική ικανότητα της χώρας, θεωρείται πλέον πολύ πιθανή η απόκτηση επενδυτικής βαθμίδας μέσα στο 2023.

H ουσία είναι ότι -επί του παρόντος τουλάχιστον, ιδίως στο πρώτο φετινό τρίμηνο και κάπως λιγότερο κατά την περίοδο Απριλίου-Μαΐου- τα μεγάλα αγκάθια που προέκυψαν στην παγκόσμια οικονομία, με την εκτίναξη των τιμών των πρώτων υλών, της ενέργειας και του μεταφορικού κόστους δεν έχουν κάνει τόσο μεγάλη ζημιά στην πραγματική ελληνική οικονομία όσο αρχικά αναμενόταν.

Η αλήθεια είναι πως με τη βενζίνη να προσεγγίζει τα 2,5 ευρώ η κυκλοφοριακή κίνηση διατηρείται σε ικανοποιητικά επίπεδα, το ποσοστό της ανεργίας μειώνεται και επιχειρηματικοί φορείς μιλούν για ελλείψεις εργαζομένων από την πληροφορική έως τον αγροτικό και τον τουριστικό τομέα.

Η μεταποίηση συνεχίζει την ανοδική της πορεία, η πληροφορική τρέχει με διψήφιους ρυθμούς ανάπτυξης, η οικοδομική δραστηριότητα σε επίπεδο όγκων αδειών αυξάνεται δραστικά (με ό,τι αυτό σημαίνει για εκατοντάδες κλάδους και επαγγέλματα), ενώ στον τουριστικό τομέα προβλέπεται ότι φέτος θα ξεπεραστεί ακόμη και το ρεκόρ του 2019.

Στην ουσία, η ζήτηση για εξαγωγές παραμένει ισχυρή, ενώ στο εσωτερικό η επίπτωση του υψηλού πληθωρισμού στα πορτοφόλια τόσο πολλών καταναλωτών αντισταθμίζεται από την αύξηση εισοδημάτων άλλων νοικοκυριών λόγω τουρισμού και νέων θέσεων εργασίας.

Όλα αυτά, βέβαια, επί του παρόντος, καθώς κανένας παράγοντας της αγοράς δεν δείχνει πρόθυμος να διακινδυνεύσει προβλέψεις μέσα σε ένα τόσο αβέβαιο περιβάλλον.

Το Χρηματιστήριο και τα σενάρια

Σύμφωνα με γνωστό χρηματιστηριακό παράγοντα, «οι επενδυτές στο Χ.Α. από τη μια πλευρά διστάζουν να βγουν αγοραστές επειδή φοβούνται το τι θα μπορούσε να ακολουθήσει στη διεθνή οικονομία από το φθινόπωρο και μετά, από την άλλη πλευρά ωστόσο δεν είναι διατεθειμένοι και να πουλήσουν για δύο κυρίως λόγους: πρώτον, επειδή τα μετρητά τα… τρώει ο πληθωρισμός και, δεύτερον, γιατί οι επιδόσεις των εταιρειών και της ελληνικής οικονομίας παραμένουν -σε επίπεδα μέσου όρου- ικανοποιητικές. Έτσι εξηγείται το ότι ο Γενικός Δείκτης βρίσκεται στα επίπεδα των αρχών του έτους παρά τις τελευταίες πιέσεις.

Οι επενδυτές ακούν αναλυτές όπως ο Ray Dallio να μιλούν για υπερτιμημένες αμερικανικές μετοχές ή τον CEO της JP Morgan για… επερχόμενο τυφώνα, χωρίς ωστόσο να δίνουν σημασία στην αμφιβολία του ίδιου στελέχους για το κατά πόσο αυτός ο τυφώνας αυτός θα είναι μικρός ή μεγάλος».

Πώς όμως περιγράφεται το κακό σενάριο για την ελληνική οικονομία; Σύμφωνα με οικονομικό διευθυντή εισηγμένης εταιρείας, «έως σήμερα και πολύ πιθανόν μέχρι το προσεχές φθινόπωρο, οι όποιοι κραδασμοί στην ελληνική οικονομία θα μπορέσουν να απορροφηθούν χωρίς μεγάλο πρόβλημα. Κάτι οι αυξημένες καταθέσεις που συνέλεξαν τα νοικοκυριά κατά την περίοδο της πανδημία, κάτι η αυξημένη διάθεση για τουρισμό και κάτι τα προγράμματα στήριξης των ευρωπαϊκών κυβερνήσεων, θα λειτουργήσουν προς αυτή την κατεύθυνση.

Ωστόσο, ούτε ο πληθωρισμός, ούτε οι υψηλές τιμές ενέργειας και πρώτων υλών θα έχουν αντιμετωπιστεί μέχρι τότε. Αν δεν δούμε κάποιες αξιοσημείωτες τάσεις -μερικής έστω- αποκλιμάκωσης των τιμών σε ενέργεια και πρώτες ύλες, φοβάμαι πως η ελληνική οικονομία δεν μπορεί να αντέξει ένα τέτοιο μείγμα σε μακροπρόθεσμη βάση χωρίς να λυγίσει. Δημοσιονομικός χώρος για περαιτέρω στήριξη δύσκολα θα υπάρξει, ενώ έχουμε το επόμενο δωδεκάμηνο και δύο εκλογικές αναμετρήσεις. Οι επιπτώσεις φαίνεται πως θα αρχίσουν να γίνονται εντονότερες από τον προσεχή χειμώνα και μετά. Ένα τέτοιο σενάριο φαίνεται να έχει ήδη προεξοφληθεί στις τρέχουσες τιμές των μετοχών του Χ.Α».

Από την άλλη πλευρά, όμως, υπάρχουν και σαφώς πιο αισιόδοξες εκτιμήσεις για την επόμενη μέρα της ελληνικής οικονομίας. Όπως αναφέρεται, το σημερινό ανεκτέλεστο υπόλοιπο έργων των κατασκευαστικών εταιρειών είναι διπλάσιο σε σύγκριση με εκείνο του 2004 των Ολυμπιακών Αγώνων.

Στον τουρισμό, η Ελλάδα κερδίζει μερίδια αγοράς, ενώ ως οικονομία αναβαθμίζει με ταχείς ρυθμούς τις υποδομές της: από τα οδικά δίκτυα και τα λιμάνια, έως το ψηφιακό κράτος και τις δρομολογούμενες εξελίξεις στα ναυπηγεία. Και όλα αυτά, σε μια περίοδο μεγάλων εισροών κοινοτικών κονδυλίων και έντονου επενδυτικού ενδιαφέροντος από το εξωτερικό, με ενδεικτική περίπτωση την αγορά του real estate.

Σύμφωνα με τους ίδιους αισιόδοξους κύκλους, θα δούμε σε ό,τι αφορά το θέμα του αυξημένου κόστους των έργων μια αναμενόμενη ανακοστολόγησή τους, προκειμένου να προχωρήσουν απρόσκοπτα. Γενικότερα, η Ελλάδα έχει ξαναζήσει πληθωριστικές περιόδους και η οικονομία της θα προσαρμοστεί σε αυτές. Οι τιμές της ενέργειας και των πρώτων υλών θα διατηρηθούν μεν σε υψηλά επίπεδα, αλλά πιθανότατα θα δούμε κάποια σταδιακή αποκλιμάκωσή τους μέσα στο επόμενο δωδεκάμηνο. Άλλωστε, ένα περιβάλλον… «λογικού πληθωρισμού» κατά την επόμενη τριετία ή πενταετία εξυπηρετεί την Ελλάδα στο ζήτημα της ευκολότερης εξυπηρέτησης του δημόσιου χρέους της.

Η εποχή του stock picking

Σε κάθε περίπτωση, οι αναλυτές θεωρούν πως οι επενδυτές στο Χ.Α. (και όχι μόνο) θα πρέπει να είναι πολύ προσεκτικοί στις επιλογές τους σε ότι αφορά το χτίσιμο του χαρτοφυλακίου τους, λόγω του ιδιαίτερα ευμετάβλητου περιβάλλοντος.

Όπως υποστηρίζει χρηματιστηριακός αναλυτής, «Δύσκολα μπορεί κάποιος να προτείνει ένα χαρτοφυλάκιο με μετρητά, με την προσδοκία ότι οι μετοχές θα χάσουν σε ένα χρόνο π.χ. το 10%-20% της αξίας τους και έτσι να αγοραστούν από τον ίδιο τον επενδυτή φθηνότερα στο μέλλον. Μια τέτοια συμβουλή σημαίνει στα σίγουρα μια πληθωριστική απώλεια κοντά στο 10%, χωρίς να είναι σίγουρο για το αν και πόση υποχώρηση θα δούμε στο χρηματιστηριακό ταμπλό.

Σε κάθε περίπτωση, πάντως, νομίζω ότι θα ένα χαρτοφυλάκιο στις μέρες μας θα πρέπει να διακρίνεται:

α) Για το μικτό του χαρακτήρα, με συμμετοχή μετρητών έως και 30%-40%,

β) Για την ευελιξία που πρέπει να έχει (ένα μεγάλο τμήμα του να μπορεί να ρευστοποιηθεί εύκολα),

γ) Για την έμφαση στις ποιοτικές και όχι στις «φθηνές» μετοχές,

δ) Για τη μεγάλη σημασία που θα πρέπει να δοθεί στην επιλογή τίτλων (stock picking).

Ήδη βλέπουμε μεγάλες διαφοροποιήσεις σε ό,τι αφορά την πορεία τους στο χρηματιστηριακό ταμπλό, από κλάδο σε κλάδο και από εταιρεία σε εταιρεία, πράγμα που πιθανόν θα συνεχιστεί και στο ορατό μέλλον».