Τα τέσσερα κλειδιά για αποδόσεις στα χρηματιστήρια το 2ο εξάμηνο

Μετά το ριμπάουντ το τελευταίο δίμηνο στις χρηματιστηριακές αγορές, μια σειρά «αντίθετοι άνεμοι» απειλούν ανά πάσα στιγμή να οδηγήσουν σε πισωγύρισμα. Τα σημεία-κλειδιά και πώς επηρεάζουν το εγχώριο χρηματιστήριο οι διεθνείς εξελίξεις.

Περίοδος σημαντικής χρηματιστηριακής ανάκαμψης αποδείχτηκε το τελευταίο δίμηνο για τις διεθνείς αγορές μετοχών, αφού κατέγραψαν αξιόλογα κέρδη, με το Χρηματιστήριο της Αθήνας να ξεχωρίζει θετικά μετά από αρκετό καιρό.

Ο δείκτης S&P 500 είχε έντονα αρνητικό ξεκίνημα στο έτος με διψήφια πτώση (η χειρότερη αρχή εδώ και μία δεκαετία), ωστόσο οι προοπτικές τόσο για το γ΄ τρίμηνο όσο και για το β΄ εξάμηνο του 2022 επισκιάζονται από μια σειρά θέματα όπως η απειλή υψηλότερων επιτοκίων στις αναπτυγμένες και στις αναπτυσσόμενες οικονομίες, το τέλος της νομισματικής χαλάρωσης και ο περιορισμός της ρευστότητας, οι τιμές των εμπορευμάτων, ο πληθωρισμός και ο πόλεμος στην Ουκρανία.

Τα παραπάνω φαίνεται να αποτελούν τα κλειδιά για την πορεία τόσο του Χ.Α. όσο και των διεθνών αγορών, τα οποία μπορεί να έχουν σημαντική επίδραση στο άμεσο μέλλον, αφού η άνοδος στις τιμές των μετοχών σε μεγάλο βαθμό έχει στηριχθεί στο αφήγημα ότι τα χειρότερα είναι πίσω μας.

Σε ένα αρκετά δύσκολο εξωτερικό περιβάλλον, οι ελληνικές μετοχές δείχνουν σε καλύτερη μοίρα, με αποτέλεσμα οι φόβοι για πτώση των τιμών να έχουν υποχωρήσει. Συνολικά, πάντως, το β΄ εξάμηνο παραμένει θολό, ενώ στις αρχές του έτους γι’ αυτό ακριβώς το διάστημα οι αναλυτές πόνταραν σε ισχυρά κέρδη.

1. Τα επιτόκια

Το πρώτο κλειδί είναι η πορεία των επιτοκίων στις οικονομίες. Σε συνθήκες χαμηλών επιτοκίων, οι αγορές μετοχών μπόρεσαν και εκμεταλλεύθηκαν πλήρως το ευνοϊκό πλαίσιο που δημιούργησε η υπερβάλλουσα ρευστότητα, καταγράφοντας τοπικά υψηλά, ωστόσο η εικόνα έχει επιδεινωθεί.

Η αύξηση των επιτοκίων έχει ήδη συσφίξει τις συνθήκες χαμηλού κόστους δανειοδότησης, ενώ η ποσοτική χαλάρωση μειώνεται, αν και οι τιμές των εμπορευμάτων δεν δείχνουν να κινούνται προς αυτήν την κατεύθυνση. Η αύξηση στις τιμές των εμπορευμάτων δείχνει να προβληματίζει τις κεντρικές τράπεζες, αφού ουσιαστικά απεικονίζει τους πληθωριστικούς κινδύνους, οι οποίοι μάλιστα πιστεύεται πως θα αυξηθούν μαζί με τα συνεχιζόμενα προβλήματα της εφοδιαστικής αλυσίδας. Αυτό άλλωστε φάνηκε και από την ομιλία του Τζ. Πάουελ την Παρασκευή.

Αναφορικά με το Χ.Α., η άνοδος των επιτοκίων σε παγκόσμιο επίπεδο δεν μπορεί παρά να είναι αρνητική εξέλιξη, καθώς το μακροοικονομικό προφίλ της χώρας επιδεινώνεται και οι κερδοσκόποι καιροφυλακτούν. Είναι πολύ πιθανόν αν η είσοδος σε μια νέα εποχή αύξησης των επιτοκίων διαρκέσει, αυτό να επιδεινώσει ακόμα περισσότερο την οικονομική κατάσταση της χώρας μας και να αυξήσει το κόστος δανεισμού στις αγορές.

2. Η νομισματική πολιτική

Αυτοί που υποστήριζαν πως η ύφεση που δημιουργήθηκε από την πανδημία δεν μπορεί να επιλυθεί αναλαμβάνοντας μεγαλύτερο χρέος, φαίνεται όλο και πιο καθαρά ότι είχαν δίκιο. Οι κεντρικές τράπεζες, πέραν των ιδιαίτερα χαμηλών επιτοκίων για μακρύ χρονικό διάστημα, με στόχο να χρηματοδοτήσουν την ανάκαμψη της οικονομίας, προχώρησαν σε σημαντικές ποσοτικές αυξήσεις της νομισματικής βάσης, ώστε να υπάρξει σημαντική ροή ρευστότητας για να στηριχθεί η άνοδος των ενεργητικών τον τελευταίο χρόνο και να αυξηθεί η διάθεση για την ανάληψη κινδύνου από τους επενδυτές.

Σε όλο αυτό το διάστημα ο δείκτης μέτρησης της μεταβλητότητας - κινδύνου VIX παρέμεινε σε ιδιαίτερα χαμηλά επίπεδα, αφού οι επενδυτές, στηριζόμενοι στην απόφαση για χαμηλά επιτόκια και αύξηση της ποσότητας χρήματος, μπορούσαν με πολύ μικρό κόστος να χρηματοδοτήσουν επενδυτικές θέσεις με αυξημένο ρίσκο. Η ειδυλλιακή εικόνα, όμως, φαίνεται πως έχει αρχίσει να αντιστρέφεται, γεγονός που αντανακλάται και στον δείκτη VIX.

Επιπλέον, ο συνδυασμός των δύο παραπάνω παραγόντων σημαίνει ουσιαστικά το καμπανάκι ότι ο εύκολος δρόμος για τις μετοχές και την πίστωση έχει ολοκληρωθεί. Οι επενδυτές έχουν αρχίσει ήδη να προεξοφλούν σημαντικές αυξήσεις στα επιτόκια φέτος και αυτή η πορεία ενισχύει τους φόβους για νέα sell-off στις αγορές μετοχών. Με την απόσυρση των έκτακτων μέτρων ρευστότητας από τις κεντρικές τράπεζες του ανεπτυγμένου κόσμου αλλά και την κάθετη άνοδο των επιτοκίων, οι απαισιόδοξοι φαίνεται να μειώνουν θέσεις στις αγορές.

3. Ο πληθωρισμός

Το τρίτο κλειδί που επανέρχεται δυναμικά στο προσκήνιο είναι οι τιμές των εμπορευμάτων και η πληθωριστική προσδοκία που ενσωματώνουν. Οι επενδυτές ανησυχούν ότι οι κεντρικές τράπεζες θα πιεστούν να ανεβάσουν τα επιτόκια πιο γρήγορα απ’ όσο αντέχει η οικονομία, καθώς η ταχύτητα της αύξησης των τιμών δεν περιορίζεται δραστικά.

Η άνοδος στις τιμές των εμπορευμάτων, όπως το πετρέλαιο και ο χάλυβας, καθώς και σε άλλα εμπορεύματα, που σχετίζονται ως επί το πλείστον με τις κατασκευές αποδίδεται σε πληθωριστικούς κινδύνους, οι οποίοι υπολογίζεται πως θα αυξηθούν, είτε υπάρξει ήπια ύφεση είτε η οικονομική ανάκαμψη συνεχιστεί. Αναλυτές της αγοράς των εμπορευμάτων επισημαίνουν πως η πρόσφατη υπεραπόδοση των αγορών ουσιαστικά αποτελεί οιωνό για το τι πρόκειται να ακολουθήσει στο μέτωπο των επιτοκίων και των πληθωριστικών πιέσεων.

Η υπέρμετρη άνοδος των τιμών των εμπορευμάτων, ειδικά των κατασκευαστικών του πετρελαίου και του φυσικού αερίου, ίσως οδηγήσει σε ταχύτερη λήψη αποφάσεων στο θέμα της αύξησης των επιτοκίων, επισημαίνουν ορισμένοι αναλυτές και εξηγούν πως η ενσωμάτωση premium στα μελλοντικά συμβόλαια των εμπορευμάτων δείχνει ότι η εικόνα δεν μπορεί να αντιστραφεί.

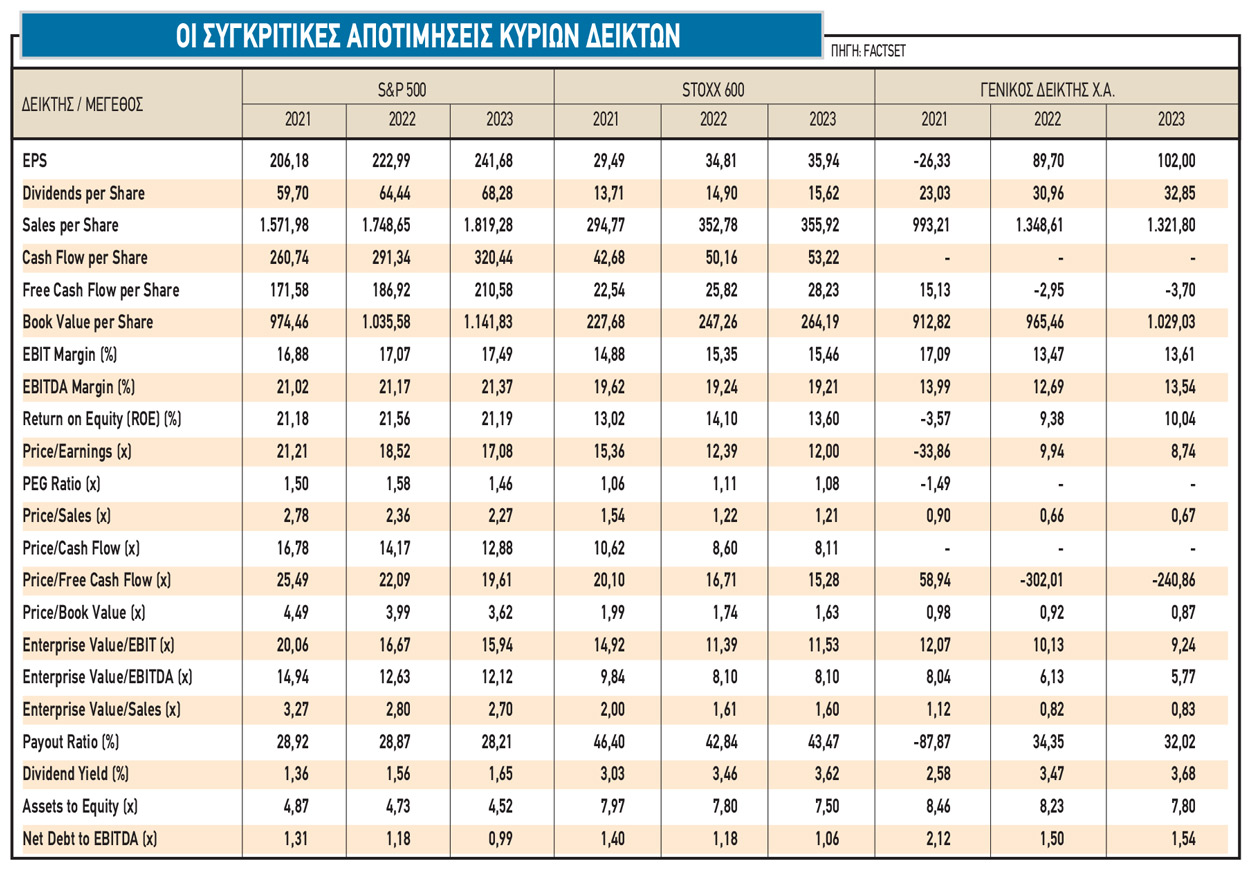

4. Οι αποτιμήσεις και τα EPS

Το τελευταίο -και ίσως κρισιμότερο- κλειδί για το επόμενο τρίμηνο είναι ο συνδυασμός αποτιμήσεων και εκτιμήσεων για τα κέρδη ανά μετοχή (EPS), σε συνδυασμό πάντα με τις πρόσφατες αποδόσεις. Οι ευρωπαϊκές αγορές στο πρώτο εξάμηνο συνέχισαν να υποαποδίδουν σε σχέση με τον αμερικανικό δείκτη S&P 500, ωστόσο εν μέρει αυτό είναι πλήρως δικαιολογημένο από τον ευρωπαϊκό φόβο για το φυσικό αέριο και την κατάσταση στην Ουκρανία.

Από την άλλη πλευρά, οι αγορές στην Ευρώπη φαίνεται πως διαπραγματεύονται με πολύ πιο ελκυστικούς δείκτες. Με εκτιμώμενο πολλαπλασιαστή κερδών (Ρ/Ε) πάνω από 18 φορές για το 2022, η αμερικανική αγορά μετοχών κινείται αρκετά υψηλότερα από τις ευρωπαϊκές, ενώ το στοιχείο που επισημαίνουν εδώ και καιρό οι επιφυλακτικοί και οι πεσιμιστές είναι οι αποτιμήσεις ως προς τη λογιστική αξία (P/BV).

Όσον αφορά στα EPS, όλο και περισσότερο οι αναλυτές εστιάζουν στο επακόλουθο της μείωσης του ρυθμού ανάπτυξης στις οικονομίες από την αύξηση των επιτοκίων. Οι παρούσες προβλέψεις για τα κέρδη του S&P 500 έχουν ενσωματώσει εκτιμήσεις για ισχυρό growth στην περιοχή της Ασίας (ειδικά της Κίνας), ωστόσο η γρηγορότερη απ’ ό,τι αναμενόταν άνοδος των επιτοκίων θα βλάψει το growth momentum των οικονομιών, προκαλώντας εκ νέου περικοπές στις εκτιμήσεις για τα EPS.