Πόσο «φθηνό» είναι το Χρηματιστήριο

Τι δείχνουν τα συγκριτικά στοιχεία των τελευταίων ετών σχετικά με βασικούς αριθμοδείκτες που εξετάζουν οι ειδικοί για να κατατάξουν την αγορά. Πού κινούνται τώρα οι αποτιμήσεις, σε σχέση με τα θεμελιώδη δεδομένα των εισηγμένων.

Σύμφωνα με τα στοιχεία που παρέθεσε ο διευθύνων σύμβουλος της ΕΧΑΕ Γιάννος Κοντόπουλος σε πρόσφατη συνέντευξη Τύπου (βλέπε δεύτερο παρατιθέμενο πίνακα), τα λειτουργικά κέρδη των εισηγμένων εταιρειών το 2021 ήταν τα υψηλότερα των τελευταίων 15 ετών και ενδεικτικά από τα 6,52 δισ. ευρώ του 2015 αυξήθηκαν στα 9,93 δισ. ευρώ το 2021 (+52%) ενώ κατά την ίδια χρονική περίοδο, τα κέρδη μετά από φόρους εκτινάχθηκαν από τα 860 εκατ. στα 4,08 δισ. ευρώ, σημειώνοντας άνοδο 374%!

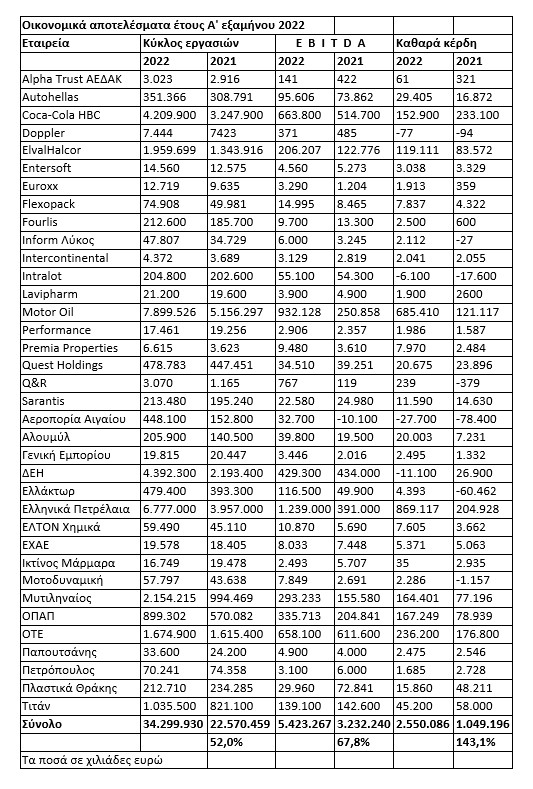

Επιπλέον, κατά το πρώτο εξάμηνο της φετινής χρονιάς, η προαναφερθείσα διεύρυνση των εταιρικών κερδών των εισηγμένων εταιρειών συνεχίστηκε και μάλιστα με υψηλό ρυθμό (βλέπε στοιχεία πρώτου παρατιθέμενου πίνακα).

Ειδικότερα, με βάση τα αποτελέσματα μη τραπεζικών εισηγμένων που έχουν δημοσιευθεί μέχρι σήμερα, ο αθροιστικός κύκλος εργασιών ανέβηκε κατά 51,9% (από τα 22,57 στα 34,29 δισ. ευρώ), τα λειτουργικά κέρδη EBITDA κατά 67,8% (από τα 3,23 στα 5,42 δισ. ευρώ) και τα καθαρά κέρδη κατά 202,3% (από το 1,05 δισ. στα 2,55 δισ. ευρώ).

Σύμφωνα με παράγοντες της αγοράς, μπορεί τα εταιρικά κέρδη του δευτέρου φετινού εξαμήνου να εκτιμάται ότι θα διαμορφωθούν σε σαφώς χαμηλότερο ύψος από αυτά του πρώτου (υποχώρηση τιμών πρώτων υλών, πιθανές έκτακτες φορολογικές επιβαρύνσεις σε συγκεκριμένες εταιρείες, μεγαλύτερο ενεργειακό κόστος και ενδεχομένως αποκλιμάκωση του ρυθμού ανόδου του ΑΕΠ κατά το τελευταίο τρίμηνο), όλα όμως δείχνουν ότι στο σύνολο της χρονιάς, τα εταιρικά κέρδη θα κινηθούν σαφώς πιο πάνω σε σχέση με την περυσινή επίδοσή τους.

Άρα, λοιπόν, κατά την περίοδο 2015-2022 η αύξηση της κερδοφορίας θα ξεπεράσει σημαντικά το +374% του χρονικού διαστήματος 2015-2021.

Προς αυτή την κατεύθυνση άλλωστε θα συμβάλει και η πορεία του φετινού ΑΕΠ, η οποία αναμένεται να ξεπεράσει το +5% (πολύ πιο πάνω σε σύγκριση με την πρόβλεψη του κρατικού προϋπολογισμού), κόντρα στις επιπτώσεις του πληθωρισμού και του ενεργειακού προβλήματος.

Αντίθετα, οι τιμές των μετοχών στο Χρηματιστήριο της Αθήνας δεν έχουν ακολουθήσει κατά τα τελευταία χρόνια την αντίστοιχη πορεία των εταιρικών κερδών. Για παράδειγμα, ο Γενικός Δείκτης του Χρηματιστηρίου (βλέπε στοιχεία σχετικού πίνακα) έχει κερδίσει κατά την τελευταία πενταετία μόλις 9,8%. Ακόμη όμως και αν εξαιρέσουμε τις τράπεζες (-33,6% στην πενταετία), η αύξηση των τιμών των μετοχών ήταν σαφώς χαμηλότερη από την αντίστοιχη πορεία των κερδών (π.χ. ο δείκτης της μεσαίας κεφαλαιοποίησης κέρδισε 30,3%).

Ουσιαστικά, δηλαδή, σε σχέση με τα προηγούμενα χρόνια παρατηρείται μια -κατά μέσο όρο- αξιοσημείωτη υποχώρηση του δείκτη P/E των εισηγμένων εταιρειών.

Σύμφωνα με παράγοντες της αγοράς, η συγκεκριμένη εξέλιξη οφείλεται στο κλίμα έντονης αβεβαιότητας που έχει δημιουργηθεί σχετικά με την πορεία της ευρωπαϊκής οικονομίας κατά το προσεχές δωδεκάμηνο, με πολλούς ωστόσο να προβλέπουν πως υπάρχουν οι προϋποθέσεις έτσι ώστε το ελληνικό ΑΕΠ να κινηθεί καλύτερα σε σχέση με τον μέσο ευρωπαϊκό όρο.