Αυξημένες τιμές-στόχοι για τις τράπεζες από Eurobank Equities

Αυξάνει τις προβλέψεις της για τα κέρδη των συστημικών τραπεζών, λόγω και της ανόδου των επιτοκίων, η χρηματιστηριακή. Εξαιρετικά χαμηλές οι αποτιμήσεις, σύσταση «αγοράς». Γιατί προτιμά τη μετοχή της Εθνικής.

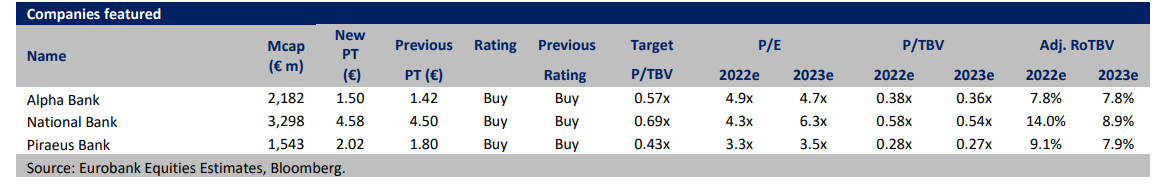

Νέες, υψηλότερες τιμές-στόχους για τις μετοχές των ελληνικών τραπεζών δίνει η Eurobank Equities σε έκθεσή της στην οποία επαναδιατυπώνει τη σύσταση "buy" για τις τρεις συστημικές τράπεζες που καλύπτει και επαναλαμβάνει την προτίμησή της στη μετοχή της Εθνικής Τράπεζας.

Ειδικότερα, η νέα τιμή-στόχος για την Alpha Bank ανέρχεται στο 1,5 ευρώ από 1,42 ευρώ, για την Εθνική στα 4,58 ευρώ από 4,5 ευρώ και για την Πειραιώς στα 2,02 ευρώ από 1,8 ευρώ.

Η χρηματιστηριακή υπογραμμίζει ότι θεωρεί πως οι ελληνικές τράπεζες βρίσκονται σε ισχυρή θεμελιώδη βάση, με τα αυξανόμενα επιτόκια να παρέχουν ένα σημαντικό πλεονέκτημα για τα κέρδη το 2022-2023.

Τούτου λεχθέντος, οι τιμές των μετοχών δεν έχουν συγχρονιστεί με την εξέλιξη των θεμελιωδών μεγεθών, με τις τραπεζικές μετοχές να ενισχύονται μόλις κατά 3% φέτος (αν και υπεραποδίδουν κατά 13% έναντι των ευρωτραπεζών), ενώ συνεχίζουν να διαπραγματεύονται με μεγάλη έκπτωση 25% έναντι των περιφερειακών τραπεζών της ΕΕ.

Με το κλίμα να είναι υπεραπαισιόδοξο και τις τιμές των τραπεζικών μετοχών να ενσωματώνουν κατά μέσο όρο κόστος ιδίων κεφαλαίων άνω του 20%, η χρηματιστηριακή βλέπει να ισχύει το επιχείρημα ότι πολλά κακά νέα έχουν ήδη αποτιμηθεί και θεωρεί ότι η ισορροπία ρίσκου-οφέλους αναμένεται να βελτιωθεί μακροπρόθεσμα, δεδομένης και της εξαιρετικά χαμηλής αποτίμησης (0,3-0,5x 2023e P/BV).

Ωστόσο, η Eurobank δεν αναμένει ένα διατηρήσιμο ράλι βραχυπρόθεσμα, δεδομένης της αβεβαιότητας σχετικά με τον αντίκτυπο των υψηλότερων επιτοκίων στην οικονομική ανάπτυξη και την ποιότητα ενεργητικού, αλλά και σχετικά με το -ακόμη επισφαλές- εξωτερικό περιβάλλον.

Αυξημένες προβλέψεις

Η χρηματιστηριακή αναβαθμίζει τις εκτιμήσεις της για τα καθαρά κέρδη των τραπεζών τα επόμενα χρόνια, λόγω και της ανόδου επιτοκίων που θα οδηγήσουν σε αυξημένα έσοδα από βασικές δραστηριότητες.

Ειδικότερα, αυξάνει τις προβλέψεις της για το 2022, το 2023 και το 2024 κατά 26%, 9% και 29% αντίστοιχα για τις τρεις συστημικές τράπεζες που καλύπτει.

Γιατί προτιμά την Εθνική

Στα μοντέλα αποτίμησης της χρηματιστηριακής, οι αυξήσεις στα κέρδη αντισταθμίζονται εν μέρει από την άνοδο στο κόστος ιδίων κεφαλαίων.

Η Eurobank Equities υπογραμμίζει ότι συνεχίζει να προτιμά τη μετοχή της Εθνικής Τράπεζας λόγω της καλύτερης ρευστότητας και κεφαλαιακής θέσης, της δεύτερης καλύτερης ποιότητας ενεργητικού και της διατηρήσιμης απόδοσης ιδίων κεφαλαίων στο 10% περίπου και μετά το 2022.