Νέα πτώση μετοχών κατά 20-30% βλέπει η Citigroup

Γιατί ο αμερικανικός οίκος εκτιμά ότι η βουτιά στις μετοχικές αγορές έχει ακόμη δρόμο. Το σήμα από τα κέρδη ανά μετοχή, η «εμμονή» των επενδυτών με τα επιτόκια και το σενάριο σκληρής προσγείωσης.

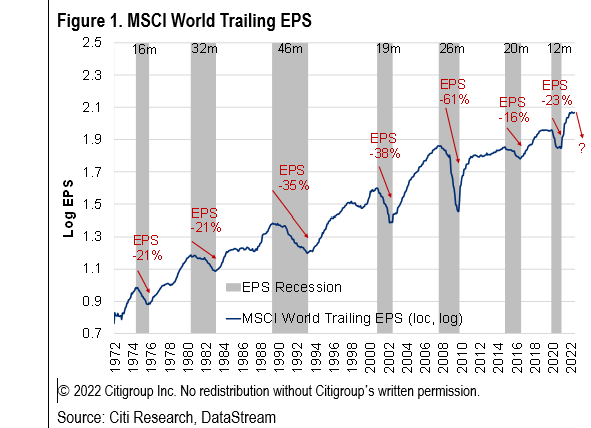

«Πιστεύουμε ότι η επόμενη παγκόσμια ύφεση των κερδών ανά μετοχή (EPS) είναι έτοιμη να ξεκινήσει, η 8η τα τελευταία 50 χρόνια», προβλέπει η Citigroup.

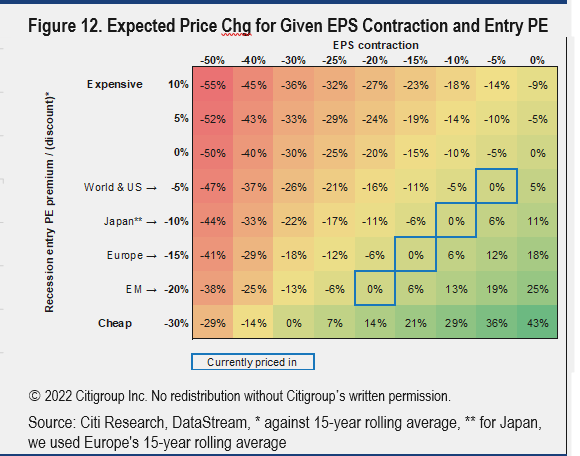

Τα μοντέλα της αμερικανικής τράπεζας υποδεικνύουν ότι ο δείκτης MSCI World ήδη τιμολογεί μια συρρίκνωση των κερδών κατά 5%-10%, πολύ κάτω από την αύξηση κατά 5% που προβλέπει το consensus των αναλυτών για το 2023.

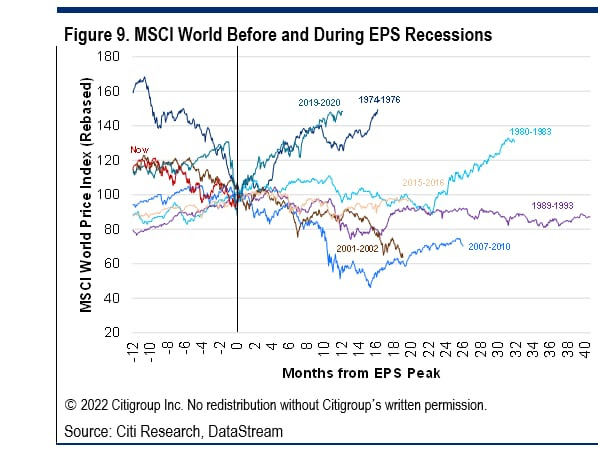

Μια παγκόσμια ύφεση των EPS παρόμοια με τις 7 τελευταίες (-31% κατά μέσο όρο) θα σήμαινε περαιτέρω μείωση του MSCI World κατά 20%-30%. H Citigroup παραμένει ανήσυχη για το γεγονός ότι οι αγορές μετοχών που έχουν εμμονή με τα επιτόκια δεν έχουν ακόμη αποτιμήσει τον πραγματικό αντίκτυπο στα κέρδη μιας πλήρους οικονομικής επιβράδυνσης.

«Φαίνεται ότι εισερχόμαστε στην 8η παγκόσμια ύφεση EPS των τελευταίων 50 ετών. Κατά μέσο όρο, οι προηγούμενες επτά διήρκεσαν δύο χρόνια και είδαν τα κέρδη να μειώνονται κατά 31% και το consensus των αναλυτών εξακολουθεί να προβλέπει αύξηση των παγκόσμιων EPS κατά 5% το 2023, πολύ πάνω από την πρόβλεψη των στρατηγικών αναλυτών της Citi για συρρίκνωση 5%-10%. Το σενάριο σκληρής προσγείωσης των οικονομολόγων της Citi συνεπάγεται πτώση των κερδών κατά 20% περίπου», επισημαίνει η τράπεζα.

Το σενάριο της «ήπιας συρρίκνωσης» έχει ήδη προεξοφληθεί από τις αγορές και τα υποδείγματα της τράπεζας δείχνουν ότι η πρόβλεψη της Citi για παγκόσμια συρρίκνωση των κερδών ανά μετοχή κατά 5%-10% το 2023 έχει υπολογιστεί σε μεγάλο βαθμό στις αγορές μετοχών. Ένα αποτέλεσμα πιο κοντά στον μέσο όρο της πτώσης κατά 31% θα σήμαινε άλλη μια μείωση 20%-30% στις παγκόσμιες μετοχές.

Οι αγορές στις ΗΠΑ είναι ωστόσο ευάλωτες και αυτό μπορεί να προκαλέσει πρόβλημα σε όλες τις αγορές μετοχών. Επίσης τα υποδείγματα αποτίμησης της Citi υποδεικνύουν ότι οι μετοχές της Ιαπωνίας και των οικονομιών της Ευρώπης έχουν ήδη τιμολογήσει διψήφια συρρίκνωση των EPS. Από την άλλη, ωστόσο, οι υψηλότερες αποτιμήσεις σημαίνουν ότι οι ΗΠΑ φαίνονται πιο ευάλωτες σε σημαντική απογοήτευση των κερδών.

Τι έχει προεξοφληθεί από την παγκόσμια ύφεση των κερδών ανά μετοχή

«Πιστεύουμε ότι τα trailing EPS του MSCI World έχουν κορυφωθεί και πρόκειται να μειωθούν το 2023, καθώς η παγκόσμια οικονομία επιβραδύνεται και η κερδοφορία των μετοχών εμπορευμάτων εξασθενεί. Μια πτώση άνω του 10% θα αποτελούσε την 8η παγκόσμια ύφεση κερδών από τις αρχές της δεκαετίας του 1970. Η μέση πτώση των κερδών ήταν 31%, με τη μεγαλύτερη να ξεκινά το 2007, όταν τα κέρδη ανά μετοχή του MSCI World μειώθηκαν κατά 61%. Η μεγαλύτερη ύφεση ξεκίνησε το 1989, μετά την οποία τα κέρδη χρειάστηκαν 4 χρόνια για να μειωθούν κατά 35%.

Οι αναλυτές των μετοχών δεν προβλέπουν ακόμη ύφεση. Η bottom-up προσέγγιση εξακολουθεί να προβλέπει παγκόσμια αύξηση των κερδών κατά 5% το 2023. Η top-down και οι περιφερειακές προβλέψεις των στρατηγικών αναλυτών της Citi για τα κέρδη ανά μετοχή υποδηλώνουν συρρίκνωση 5-10% στα κέρδη ανά μετοχή του MSCI World το επόμενο έτος, σύμφωνα με την τρέχουσα βασική υπόθεση των οικονομολόγων της τράπεζας. Μια οικονομική «σκληρή προσγείωση» υποδηλώνει μια πιο επώδυνη παγκόσμια συρρίκνωση των EPS κατά περίπου 20%, αν και σημειώνει ότι αυτό εξακολουθεί να είναι μικρότερο από τη μέση πτώση των τελευταίων 50 ετών.

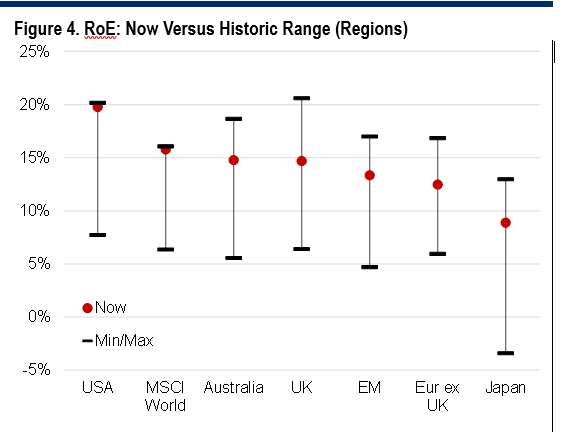

Τα τρέχοντα υψηλά επίπεδα κερδοφορίας καθιστούν τις παγκόσμιες επιχειρήσεις ευάλωτες στην κυκλική επιβράδυνση. Η απόδοση ιδίων κεφαλαίων (RoE) του MSCI World βρίσκεται σήμερα στο ανώτατο επίπεδο του 16%, που είχε παρατηρηθεί τελευταία φορά πριν από τη χρηματοπιστωτική κρίση. Μια πτώση στον μακροχρόνιο μέσο όρο του 12% θα σήμαινε πτώση των παγκόσμιων κερδών ανά μετοχή κατά 25%.

Μια πτώση στα χαμηλά επίπεδα του 10% που παρατηρήθηκαν στα μέσα της δεκαετίας του '70, στις αρχές της δεκαετίας του '80, στα μέσα της δεκαετίας του '10 ή στην ύφεση του 2020-21, θα σήμαινε πτώση 40%. Μια κατάρρευση στις αρχές της δεκαετίας του 1990, στις αρχές της δεκαετίας του 2000 ή στις αρχές του 2008-10 (8% ή χαμηλότερα), θα σήμαινε μια καταστροφική πτώση των κερδών κατά 50%+.