Το Χρηματιστήριο από το... Καστελόριζο έως σήμερα

Ποιες μετοχές πρόσφεραν πλούσιες αποδόσεις στους μετόχους τους από την έναρξη της μνημονιακής περιπέτειας έως σήμερα και ποιες μεγάλες ζημιές. Η εικόνα σε μεγάλη και μεσαία κεφαλαιοποίηση.

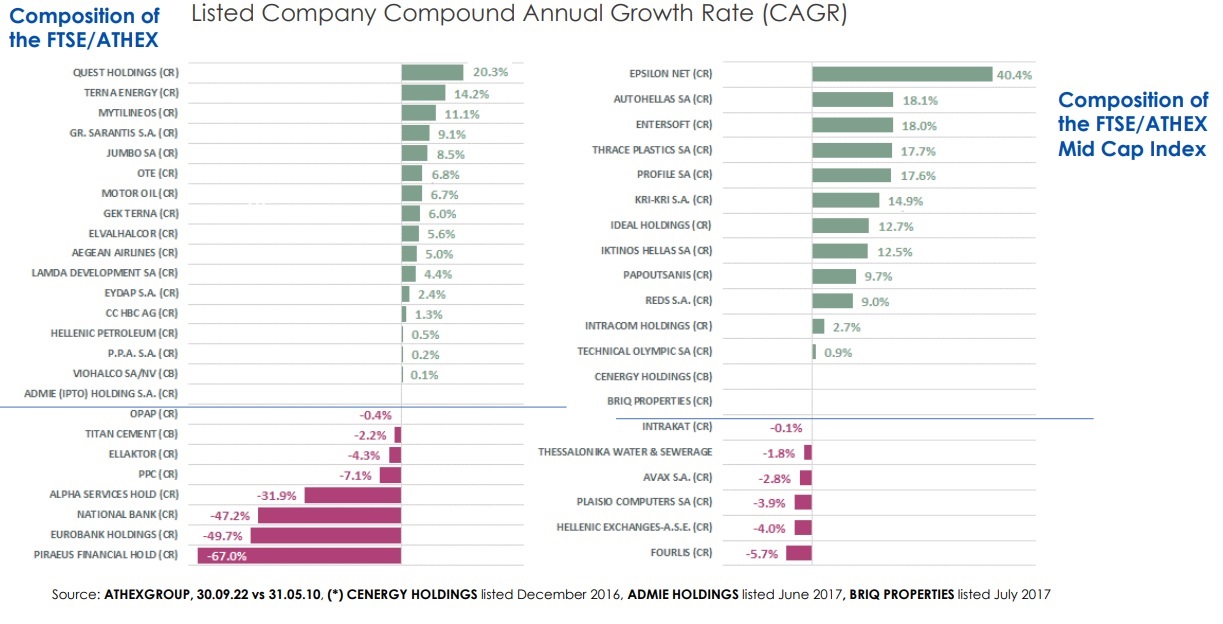

Σε πρόσφατη εκδήλωση της ΕΧΑΕ για την αγορά παραγώγων, ο διευθύνων σύμβουλος της εταιρείας Γιάννος Κοντόπουλος παρουσίασε τον παρατιθέμενο πίνακα με τις μέσες ετήσιες αποδόσεις που σημείωσαν οι μετοχές της υψηλής και της μέσης κεφαλαιοποίησης του ΧΑ από την 31η Μαΐου του 2010 (όταν ο τότε πρωθυπουργός Γιώργος Παπανδρέου είχε αναγγείλει από το ακριτικό Καστελόριζο την ένταξή μας στο πρώτο μνημόνιο) έως σήμερα (για την ακρίβεια, έως την 30ή Σεπτεμβρίου του 2022).

Το συμπέρασμα του CEO της ΕΧΑΕ είναι ότι παρά τις τόσο έντονα αρνητικές συγκυρίες που γνώρισε η χώρα (και όχι μόνο) κατά τα τελευταία δώδεκα χρόνια (μνημόνια, κούρεμα κρατικών ομολόγων, capital controls, πανδημία, ενεργειακή κρίση), ο κορμός των εισηγμένων εταιρειών και οι τιμές των μετοχών, σε γενικές γραμμές, έδειξαν σαφή δείγματα αντοχής.

Για παράδειγμα από τις μετοχές που σήμερα περιλαμβάνονται στον δείκτη της υψηλής κεφαλαιοποίησης FTSE-25, μόνο οι οκτώ (η μία στις τρεις) έχουν υποχρεωθεί σε απώλειες (οι τέσσερις συστημικές τράπεζες, η ΔΕΗ, η Ελλάκτωρ, η Τιτάν και ο ΟΠΑΠ, με τις δύο τελευταίες πάντως να έχουν προχωρήσει σε γενναίες χρηματικές διανομές όλη αυτή την περίοδο), ενώ η ΑΔΜΗΕ δεν διαπραγματευόταν στο ταμπλό το 2010 και οι υπόλοιπες 16 (οι δύο στις τρεις) κατέγραψαν θετικές αποδόσεις.

Πρωταθλήτρια σε μέση ετήσια απόδοση από τις μετοχές του 25άρη ήταν η Quest Holdings (μέση ετήσια απόδοση +20,3%) και ακολούθησαν οι ΤΕΡΝΑ Ενεργειακή (+14,2%), Μυτιληναίος (+11,1%), Sarantis (+9,1%), Jumbo (+8,5%), ΟΤΕ (+6,8%) Motor Oil (+6,7%) και ΓΕΚ ΤΕΡΝΑ (+6%).

H αναλογία δύο προς ένα (δύο με θετική μέση ετήσια απόδοση σε καθεμία με αρνητική) ίσχυσε και για τις είκοσι μετοχές του δείκτη της μεσαίας κεφαλαιοποίησης. Ειδικότερα, από αυτές τις είκοσι μετοχές, οι δώδεκα εμφάνισαν θετικές αποδόσεις, οι έξι αρνητικές, ενώ δύο (Cenergy και BriQ Properties) δεν ήταν εισηγμένες στο ΧΑ το 2010.

Τις υψηλότερες μέσες ετήσιες αποδόσεις από τα «μεσαία χαρτιά» σημείωσαν οι Epsilon Net (+40,4%), Autohellas (+18,1%), Entersoft (+18%), Πλαστικά Θράκης (+17,7%), Profile (+17,6%), ΚΡΙ-ΚΡΙ (+14,9%), Ideal (+12,7%), Ικτίνος Μάρμαρα (+12,5%) και Παπουτσάνης (+9,7%).

Τα πρόσθετα συμπεράσματα που θα μπορούσαν να προκύψουν από τον συγκεκριμένο πίνακα είναι ότι:

- Πολύ μεγάλη σημασία για τους επενδυτές έχει η κατάλληλη επιλογή επιμέρους εταιρειών και κλάδων (stock picking), ιδίως όταν τοποθετούνται με μεσομακροπρόθεσμη προοπτική.

- Ικανοποιητικές αποδόσεις δεν προκύπτουν μόνο από τις εταιρείες υψηλής κεφαλαιοποίησης και εμπορευσιμότητας, αλλά από τις μετοχές οποιασδήποτε κατηγορίας, αρκεί να παρατηρηθεί σημαντική βελτίωση στις οικονομικές τους επιδόσεις.

- Σε αντίθεση με τις τράπεζες που υποχρεώθηκαν κατά τα δώδεκα αυτά χρόνια σε μεγάλη πτώση, πρωταθλητής αποδόσεων ήταν ο κλάδος της πληροφορικής, καθώς στις πρώτες θέσεις συμπεριελήφθησαν είτε μετοχές της συγκεκριμένης δραστηριότητας (π.χ. Epsilon Net, Entersoft, Profile) είτε και τίτλοι ομίλων με αξιοσημείωτη θέση στην αγορά πληροφορικής (π.χ. Quest Holdings και Ideal).

Πάντως, διαφοροποιημένη θα εμφανιζόταν η μέση εικόνα της πορείας του ΧΑ, αν παρουσιάζονταν οι αποδόσεις της τελευταίας 12ετίας όχι των μετοχών που σήμερα περιλαμβάνονται στους δείκτες της μεγάλης και της μεσαίας κεφαλαιοποίησης, αλλά των μετοχών που συμπεριλαμβάνονταν στους ίδιους δείκτες το 2010.

Κάποιες από αυτές έχουν σταματήσει να βρίσκονται σε λειτουργία (π.χ. Αγροτική Τράπεζα, Ταχυδρομικό Ταμιευτήριο, Λαϊκή Τράπεζα) και κάποιες άλλες έχουν υποχρεωθεί σε μεγάλη πτώση στις αποτιμήσεις τους (π.χ. MIG, Frigoglass, Τράπεζα Κύπρου).