Citi: Πώς θα κινηθούν μετοχές και εταιρικά κέρδη το 2023

Πού εκτιμά η επενδυτική τράπεζα ότι θα φτάσει ο πολλαπλασιαστής κερδών (p/e), εξετάζοντας τις κινήσεις σε πληθωρισμό και ομόλογα. Τα διδάγματα της ιστορίας από τις προηγούμενες υφέσεις των δεκαετιών 1970 και 1980 και οι αμυντικοί κλάδοι.

Η Citigroup εκτιμά στη στρατηγική της για τις μετοχές στην Ευρώπη ότι τα εταιρικά κέρδη ανά μετοχή (EPS) αναμένει να πέσουν 10% το 2023, ποσοστό που θεωρεί ήπιο σε σύγκριση με τον μέσο όρο πτώσης κατά 35% στα EPS, σε μια τυπική ύφεση. Την ίδια στιγμή, ωστόσο, το consensus από τους αναλυτές των ευρωπαϊκών αγορών εξακολουθεί να αναμένει αύξηση 2% το 2023.

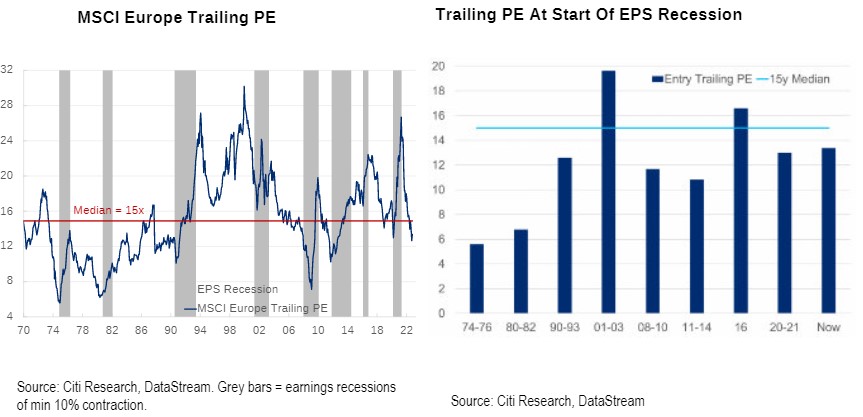

«Ο MSCI Europe εισέρχεται σε αυτή την ύφεση με 13 φορές πολλαπλασιαστή κερδών (δείκτης P/E) σε σύγκριση με τη μακροχρόνια μέση τιμή του στις 15 φορές. Ως εκ τούτου, τα μοντέλα μας υποδεικνύουν ότι μια 15% ύφεση στα EPS έχει ήδη τιμολογηθεί και οι βαθιά κυκλικοί τομείς ήδη τιμολογούν μια σημαντική συρρίκνωση», εξηγεί η Citi.

H ιστορία δείχνει ότι η ύφεση των κερδών έχει μέση διάρκεια 21 μήνες στην Ευρώπη και ότι τα EPS συρρικνώνονται κατά μέσο όρο 35%. Το σενάριο σκληρής προσγείωσης των οικονομολόγων της Citi συνεπάγεται περίπου 25% πτώση των κερδών.

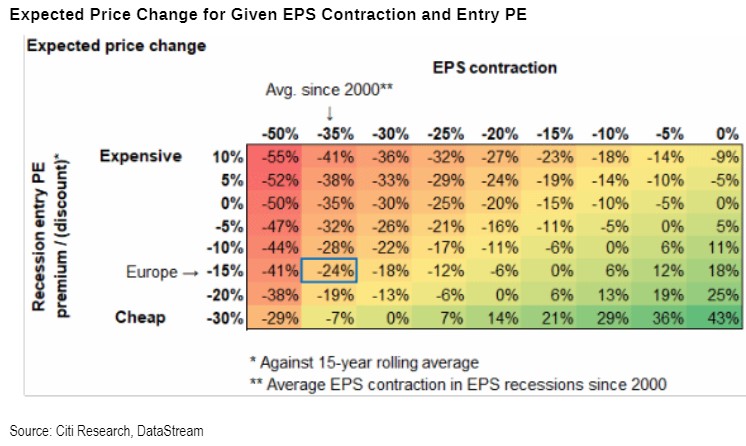

Με την πτώση του 15% στα κέρδη ήδη στην τιμή των μετοχών, οι αποδόσεις της αγοράς μετοχών κατά τη διάρκεια μιας ύφεσης είναι συνάρτηση της εκκίνησης στους δείκτες αποτίμησης και της επακόλουθης συρρίκνωσης των κερδών ανά μετοχή.

«Μπαίνουμε σε αυτή την ύφεση των EPS με έκπτωση 15% σε σχέση με τις μακροπρόθεσμες εκτιμήσεις, ποσοστό το οποίο θα πρέπει να παρέχει κάποια προστασία. Μια συρρίκνωση των EPS κατά 30% θα σήμαινε πτώση των τιμών κατά 20% από εδώ και πέρα. Η ευρωπαϊκή χρηματιστηριακή αγορά μπορεί να έχει περισσότερες πιθανότητες να αποσυνδεθεί από την πτώση των κερδών το 2023, όταν ο πληθωρισμός θα μειωθεί και οι αποδόσεις των ομολόγων θα ανατραπούν», εξηγεί η Citigroup.

Τα διδάγματα της ιστορίας

Στις αρχές του 2000, παρά την πτώση από δείκτη 30 φορές σε όρους Ρ/Ε σε 20 φορές, ο MSCI Europe εξακολουθούσε να διαπραγματεύεται σε υψηλά επίπεδα, όταν άρχισε η ύφεση των EPS το 2001. Αυτό προσέφερε μικρή προστασία από την επερχόμενη πτώση των κερδών ανά μετοχή κατά 40%. Στο άλλο άκρο, οι ευρωπαϊκές μετοχές ξεκίνησαν τις υφέσεις των δεκαετιών 1970 και 1980 με πολύ χαμηλούς πολλαπλασιαστές, οι οποίοι περιόρισαν τη ζημία από την πτώση των EPS.

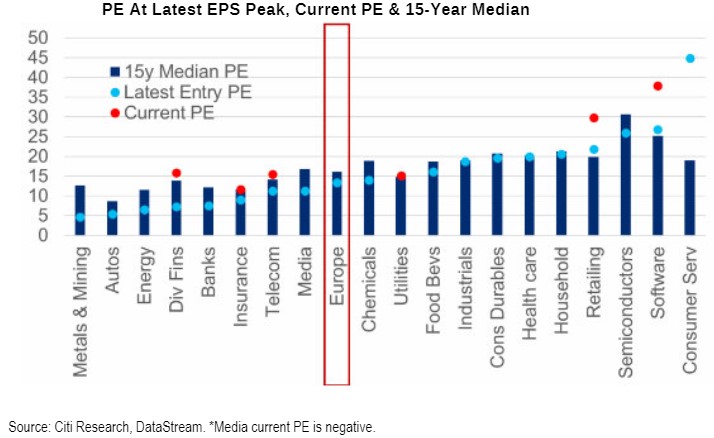

«Εισερχόμαστε σε αυτή την ύφεση με μη τεντωμένες αποτιμήσεις, καθώς ο δείκτης MSCI Europe σημειώνει δείκτη αποτίμησης P/E στις 13 φορές έναντι της μακροχρόνιας μέσης τιμής στις 15 φορές. Τα υποδείγματα αποτίμησης μας υποδεικνύουν ότι οι τρέχουσες αποτιμήσεις των αμυντικών τομέων τιμολογούν τη συρρίκνωση σε μέσο όρο των EPS. Οι βαθιά κυκλικοί όπως η ενέργεια, τα μέταλλα, τα μεταλλεία ή τα χημικά ήδη τιμολογούν μια σημαντική συρρίκνωση των EPS, αν και η ιστορία υποδηλώνει ότι το πραγματικό αποτέλεσμα θα μπορούσε να είναι πολύ χειρότερο», εξηγεί η Citigroup.

«Οι τομείς ανάπτυξης φαίνονται ευάλωτοι, αν τα κέρδη τους δεν αντέξουν. Υπό αυτό το πρίσμα, αναβαθμίζουμε τους διαφοροποιημένους χρηματοοικονομικούς ομίλους και τον κλάδο των χημικών. Οι μεν χρηματοοικονομικές έχουν ήδη βιώσει μια απότομη πτώση EPS, αλλά οι φθηνές αποτιμήσεις βοήθησαν να περιοριστεί η ζημία και οι τρέχουσες τιμές P/E υποδηλώνουν ότι τα EPS θα παραμείνουν στάσιμα από εδώ και πέρα. Για τον κλάδο των χημικών, ο τομέας έχει ήδη υποχωρήσει απότομα φέτος και εισέρχεται σε μια πιθανή πτώση των EPS σε προεξοφλημένες αποτιμήσεις. Εμείς αναβαθμίζουμε και τους δύο τομείς από underweight σε ουδέτερο».