Tα ελληνικά ομόλογα στην top list της UBS

Περαιτέρω αναβαθμίσεις είναι πιθανές το επόμενο 12μηνο, υποστηρίζοντας τη βελτίωση της πιστοληπτικής ικανότητας της χώρας, εξηγεί η ελβετική επενδυτική τράπεζα. Οι βραχυπρόθεσμοι κίνδυνοι.

Η ελβετική τράπεζα UBS τοποθετεί στις κορυφαίες επιλογές (Bond Top List) της τα εγχώρια κρατικά ομόλογα λήξεως 2024 και 2025, με τρέχουσες αποδόσεις κοντά στο 3,5%. «Σχεδόν ακριβώς πριν από ένα χρόνο, αυξήσαμε τις πιστωτικές προοπτικές για την Ελλάδα σε βελτιούμενες από σταθερές, πιστεύοντας ότι τουλάχιστον ένας από τους σημαντικότερους οίκους αξιολόγησης θα αναβαθμίσει τη σύστασή της σε υψηλά επίπεδα ΒΒ κατά τη διάρκειά του, όπως και έγινε», εξηγεί η UBS.

«Ενώ οι προοπτικές για ύφεση στην Ευρωζώνη και η αυστηρότερη νομισματική πολιτική αποτελούν σαφώς αντίξοες συνθήκες για οποιεσδήποτε αναβαθμίσεις κρατικών αξιολογήσεων, πιστεύουμε ότι οι περαιτέρω αναβαθμίσεις είναι πιθανές για την Ελλάδα κατά τη διάρκεια των επόμενων δώδεκα μηνών, υποστηρίζοντας τη βελτίωση της πιστοληπτικής ικανότητας. Οι πιθανότητες επίτευξης επενδυτικής βαθμίδας κατά τη διάρκεια του 2023 είναι ανέπαφες, κατά την άποψή μας, αλλά πιστεύουμε ότι αυτό θα απαιτήσει κάποιες ανοδικές εκπλήξεις στην οικονομική και τη δημοσιονομική πλευρά», εκτιμά η τράπεζα.

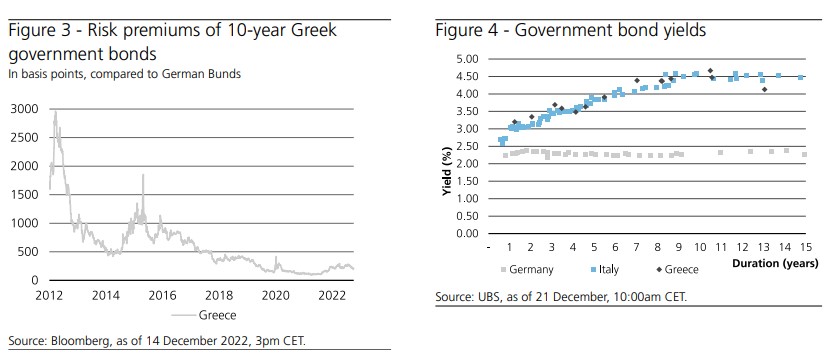

«Συμπεριλάβαμε τα ελληνικά ομόλογα βραχυπρόθεσμης διάρκειας στην ομολογιακή Top List μας, αλλά επισημαίνουμε την αναμενόμενη αυξημένη μεταβλητότητά τους λόγω της περιορισμένης στήριξης από τις αγορές και τις επανεπενδύσεις της ΕΚΤ και της μη επενδυτικής βαθμίδας τους. Αναμένουμε ότι τα ασφάλιστρα πιστωτικού κινδύνου θα αυξηθούν από εδώ και πέρα, λόγω της επερχόμενης ύφεσης, της αυστηρότερης νομισματικής πολιτικής (που οδηγεί σε μείωση της ρευστότητας) και πιθανότατα τη μεγάλη έκδοση νέων ομολόγων κατά το πρώτο τρίμηνο του 2023.

Όταν συγκρίνουμε τα ελληνικά ομόλογα με εκείνα της Ιταλίας, τα οποία έχουν μεγαλύτερη ρευστότητα και αξιολογούνται στην επενδυτική βαθμίδα, οι αποδόσεις των ελληνικών στα περισσότερα τμήματα της καμπύλης των ομολόγων φαίνονται ακριβά από θεμελιώδη άποψη. Ωστόσο, τεχνικοί παράγοντες εξηγούν την αποτίμηση premium και μπορεί ακόμη και να επιτρέψουν στα ελληνικά ομόλογα να διαπραγματεύονται εντός της ιταλικής καμπύλης προσωρινά κατά τη διάρκεια ενός sell-off στην αγορά.

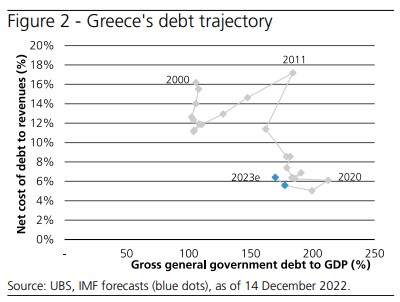

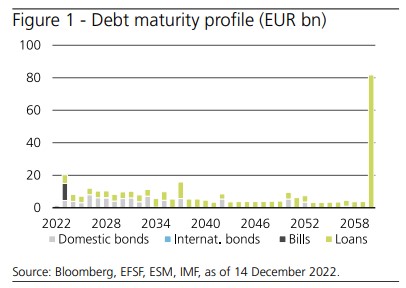

Αυτοί οι παράγοντες περιλαμβάνουν: 1) πολύ μικρότερη έκθεση στην άνοδο των επιτοκίων λόγω της χαμηλής μετακύλισης του χρέους και τις ανάγκες χρηματοδότησης, 2) καμία έκθεση στην ποσοτική πολιτική της ΕΚΤ και στη σύσφιξη μέσω του APP και 3) έλλειψη ελληνικών ομολόγων σε ελεύθερη διασπορά, με αξία μόλις 21% του ΑΕΠ», εξηγεί η ελβετική τράπεζα.

«Ως εκ τούτου, προτιμούμε να απέχουμε από τα ελληνικά μακροπρόθεσμα ελληνικά ομόλογα λόγω της συνολικής αναμενόμενης διεύρυνσης του spread, αλλά συνεχίζουμε να συμπεριλαμβάνουμε δύο ελληνικά κρατικά ομόλογα στις Bond Top List μας ως καλές ευκαιρίες για carry yield: το ομόλογο λήξεως του 2024 (GR0114031561), με απόδοση 3,2% και κουπόνι 3,45% και το ομόλογο λήξεως του 2025 (GR0118017657), με απόδοση 3,4% και κουπόνι 3,375%», συνεχίζει η τράπεζα.

Tα οφέλη της επενδυτικής βαθμίδας

«Οι οίκοι αξιολόγησης έχουν επαναλάβει τις αναβαθμίσεις κατά τη διάρκεια του 2022. Η Moody's (Ba3, σταθερό) αποδίδει επί του παρόντος τη χαμηλότερη αξιολόγηση στην Ελλάδα μεταξύ των τεσσάρων μεγάλων οίκων και αναμέναμε ότι θα εξετάσει το ενδεχόμενο μιας βαθμίδας αναβάθμισης σε Ba2, η οποία πιστεύουμε ότι θα πρέπει να έρθει κατά τη διάρκεια του επόμενου έτους. Η S&P (ΒΒ+, σταθερή) αναβάθμισε την Ελλάδα σε ΒΒ+ τον περασμένο Απρίλιο και μπορεί να διστάζει να κάνει την επόμενη κίνηση προς τα πάνω πριν υποχωρήσουν οι οικονομικοί και πολιτικοί κίνδυνοι. Η Fitch (BB, θετική) και η DBRS (BB High, stable) έχουν την υψηλότερη βαθμολογία και είναι δυνατόν ένας από αυτούς τους δύο οίκους να είναι ο πρώτος που θα αποδώσει μια αξιολόγηση επενδυτικής βαθμίδας (IG) μετά την κρίση χρέους του 2010. Πιστεύουμε ότι τέτοιες αναβαθμίσεις είναι πιο πιθανές έως το 2024, αλλά και πιθανές κατά το δεύτερο εξάμηνο του 2023», συνεχίζει η UBS.

«Πέραν από το να πληροί τις προϋποθέσεις βάσει των κανόνων της ΕΚΤ για τις εξασφαλίσεις, μια IG αξιολόγηση των ελληνικών ομολόγων από τους μεγαλύτερους οίκους αξιολόγησης θα επιτρέψει επίσης τη συμπερίληψη σε ευρέως χρησιμοποιούμενους δείκτες αναφοράς ομολόγων. Πολλοί μεγάλοι θεσμικοί επενδυτές μπορούν να επενδύσουν μόνο σε ομόλογα με διαβάθμιση IG και μια υψηλότερη κρατική διαβάθμιση (που χρησιμοποιείται ως ανώτατο όριο αξιολόγησης) μπορεί επίσης να επιτρέψει την αναβάθμιση σημαντικών ελληνικών εταιρειών, όπως των τραπεζών», εξηγεί ο ελβετικός οίκος.

Οι βραχυπρόθεσμοι κίνδυνοι για την Ελλάδα

Οι βραχυπρόθεσμοι κίνδυνοι για την Ελλάδα συνδέονται κυρίως με την αναμενόμενη ύφεση της Ευρωζώνης και τις πιθανές αρνητικές επιπτώσεις που θα έχουν στον τουρισμό, μετά την πολύ ισχυρή τουριστική περίοδο του 2022. Επιπλέον, οι επερχόμενες βουλευτικές εκλογές του Ιουλίου 2023 ενδέχεται να οδηγήσουν σε νέα αλλαγή στην κυβέρνηση. Το προβάδισμα της κυβέρνησης του κόμματος της ΝΔ στις δημοσκοπήσεις μειώνεται σταθερά και μια αλλαγή προς μια κυβέρνηση με επικεφαλής τον αριστερό ΣΥΡΙΖΑ μπορεί να έρθει με αλλαγές στη δημοσιονομική πολιτική.

Η UBS εξηγεί ότι ο ΣΥΡΙΖΑ ήταν η κυβέρνηση που εφάρμοσε τις περισσότερες από τις μεταρρυθμίσεις που απαίτησαν οι εξωτερικοί πιστωτές μετά την κρίση της Ελλάδας το 2012 και την αναδιάρθρωση του χρέους της Ελλάδας. Επίσης, η διάθεση της ΕΕ να ενισχύσει τη μείωση του χρέους θα αποτελέσει κρίσιμο μοχλό. Η ίδια βλέπει συνολικά μόνο μέτριο κίνδυνο κρίσιμης δημοσιονομικής εκτροπής, αλλά δεδομένου ότι η Ελλάδα έχει πολύ υψηλή υπερχρέωση και δεν συμμετέχει στην αγορά ομολόγων από την ΕΚΤ, σε ένα περιβάλλον υψηλότερου πληθωρισμού, οι καθοδικοί κίνδυνοι για τους κατόχους ομολόγων δεν πρέπει να αγνοηθούν.