Ποια είναι τα top picks στο Χρηματιστήριο για το 2023

Ποιες μετοχές επιλέγουν οι αναλυτές και πού βάζουν τον πήχη για τις τιμές. Τι προεξοφλήθηκε στην ελληνική αγορά, τι θα μπορούσε να ενισχύσει περαιτέρω την άνοδο. Πού την... πάτησαν πέρυσι.

Το Χ.Α. ξεκίνησε θετικά τη νέα χρονιά και έπειτα από μεγάλο χρονικό διάστημα, προσπαθεί να υπερβεί πειστικά τις 1.000 μονάδες. Το ερώτημα είναι τι έχει ήδη προεξοφληθεί, τι θα μπορούσε να ενισχύσει περαιτέρω την ανοδική τάση και πόσο θα μπορούσε να συνεχιστεί αυτή η θετική πορεία, τόσο για την αγορά συνολικά όσο και για επιμέρους μετοχές.

Οι ιδιαίτερες συνθήκες στην αγορά παραμένουν και το 2023, λόγω τόσο των εσωτερικών όσο και εξωτερικών ζητημάτων. Κυρίαρχο εγχώριο θέμα είναι οι εκλογές στο β' τρίμηνο του έτους και στο εξωτερικό ο πόλεμος στην Ουκρανία που συνεχίζεται, οι αυξήσεις των επιτοκίων και η ποσοτική σύσφιξη από την ΕΚΤ και, τέλος, ο φόβος για τη διατήρηση του υψηλού πληθωρισμού για πολύ μεγαλύτερο χρονικό διάστημα απ’ ό,τι οι καταναλωτές και οι αγορές επιθυμούν.

Ο εγχώριος τραπεζικός κλάδος ειδικά θα καθορίσει και φέτος αν η ελληνική αγορά θα συνεχίσει με ανεβασμένες στροφές όλο το 2023. Η ανοδική συνέχεια των μετοχών στις αρχές της χρονιάς κρατά ζεστούς τους επενδυτές και την ψυχολογία ψηλά. Από την άλλη, στο επίπεδο των αποτιμήσεων χρειάζεται προσεκτική αξιολόγηση των επενδυτικών επιλογών, καθώς αρκετοί τίτλοι είναι σε υψηλά επίπεδα. Στην κατεύθυνση αυτή ασφαλώς βοηθούν οι πιο πρόσφατες εκθέσεις των αναλυτών, από τις οποίες και προκύπτουν οι κορυφαίες επιλογές τους για το 2023.

Η εικόνα της αγοράς στην τρέχουσα φάση υποστηρίζεται τόσο από τα αποτελέσματα των τραπεζικών ομίλων όσο και των άλλων εισηγμένων εταιρειών, κάτι πρωτοφανές για τα τελευταία έτη. Το βασικό συμπέρασμα από τις τελευταίες ανακοινώσεις, τις παρουσιάσεις των εταιρειών στο εξωτερικό και τις εκτιμήσεις των αναλυτών, είναι ότι πολλές από τις σημαντικές εταιρείες της αγοράς έχουν τη δυνατότητα για καλύτερες επιδόσεις την επόμενη διετία, αν και εφόσον η οικονομία αρχίσει να υπεραποδίδει της Ευρώπης, με τη βοήθεια και των ευρωπαϊκών πόρων του Ταμείου Ανάκαμψης. Η οικονομία, ωστόσο, δεν θα συνεχίσει την υψηλή πτήση μετά το 8,4% του 2021 και το 5,3% πέρυσι. Η φετινή εκτίμηση είναι ότι η ανάπτυξη θα περιοριστεί στο 0,7%-1,4% και το 2024 θα προσεγγίσει το 2%.

Για την πλειονότητα των εταιρειών, μπορεί οι προοπτικές για τις επιδόσεις της επόμενης χρονιάς να προδιαγράφονται θετικές, όμως πολλές από τις μετοχές που ήταν εξόφθαλμα φθηνές στις αρχές Νοεμβρίου του 2020, έχουν πλέον ανατιμηθεί σημαντικά. Το «κλειδί» για υψηλότερες τιμές μετοχών από την άποψη των θεμελιωδών μεγεθών είναι η αυξημένη κερδοφορία τα επόμενα χρόνια και η επέκταση των πολλαπλασιαστών αποτίμησης.

Με βάση τις προβλέψεις των αναλυτών για τα έτη 2023-2024, η μεταβολή της κερδοφορίας του Γενικού Δείκτη θα είναι οριακά θετική, καθώς το 2023 η μεταβολή των EPS εκτιμάται σε -7,7% και το 2024 σε 8,8%. Η αγορά αποτιμάται 7,5 φορές για την περίοδο 2023 σε όρους κερδοφορίας και 5,4 φορές σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ), δείκτες που είναι ιδιαίτερα χαμηλοί σε σχέση με τα ιστορικά μεγέθη της ελληνικής αγοράς.

Παράλληλα, στο επίκεντρο των εξελίξεων θα βρίσκεται και η αγορά ομολόγων, όπου η απόδοση στο εγχώριο 10ετές έχει ανέλθει πάνω από τα όρια του 4%. Τέλος, σε μεγάλο βαθμό, η κίνηση στην αγορά μετοχών πέρα από την πορεία της εγχώριας οικονομίας θα εξαρτηθεί από τις διεθνείς συνθήκες και ιδιαίτερα των αμερικανικών μετοχών.

Οι κύριες επιλογές

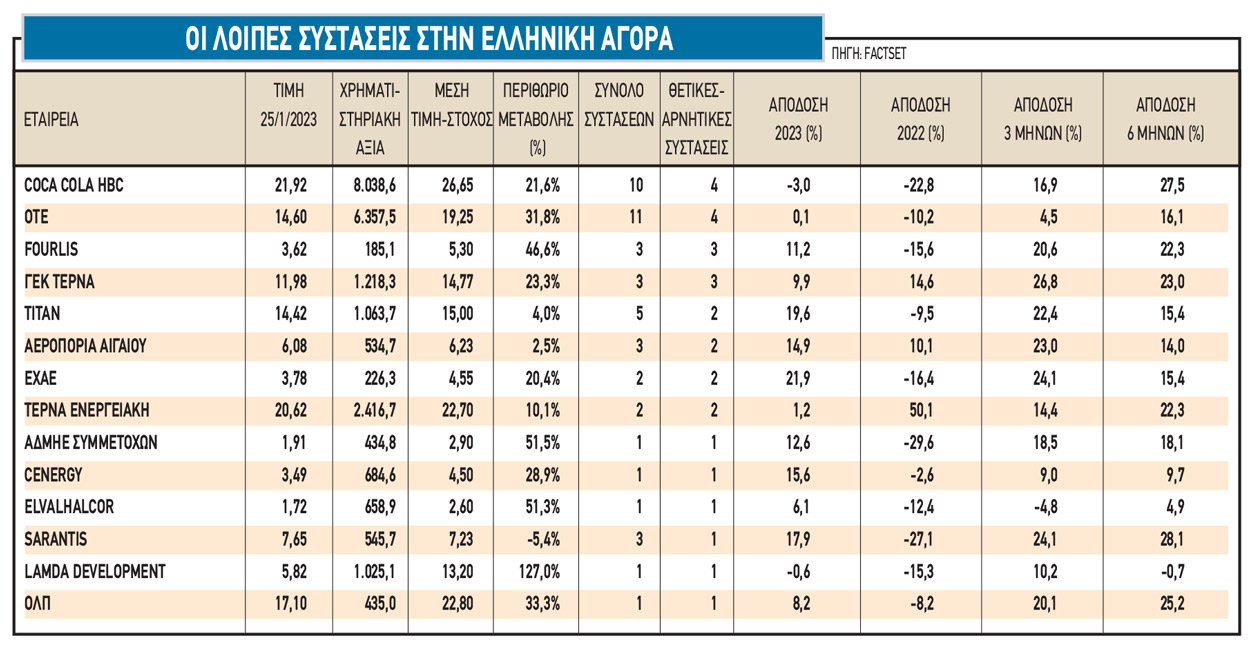

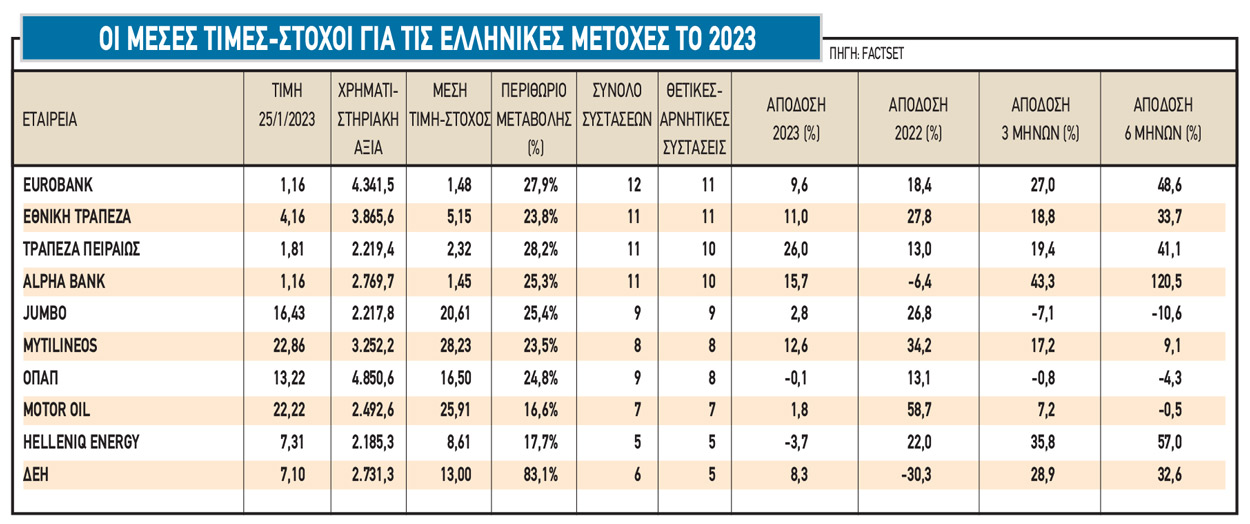

Στο περιβάλλον αυτό, οι κύριες επιλογές (top picks) των αναλυτών για το 2023 είναι οι τίτλοι των τεσσάρων τραπεζών μετά από μια περίπου δεκαετία! Την πρώτη δεκάδα συμπληρώνουν οι τίτλοι των Jumbo, Mytilineos, ΟΠΑΠ, Motor Oil, Helleniq Energy και ΔΕΗ. Μεγάλοι χαμένοι φέτος μετά από μια δεκαετία είναι οι δύο πιο δεικτοβαρείς μετοχές του δείκτη της υψηλής κεφαλαιοποίησης, οι Coca Cola HBC και ΟΤΕ.

Το κορυφαίο top pick των αναλυτών για το 2022 ήταν η ΔΕΗ, στην περίπτωση της οποίας έπεσαν έξω καθώς σημείωσε πτώση 30%. Η Mytilineos μπόρεσε και ισοσκέλισε την πτώση με +34%. Η Titan Cement International έκλεισε την περσινή χρονιά με πτώση 10%.

Αντίθετα, η Εθνική Τράπεζα με 28% ήταν πολύ υψηλότερα, όσο περίπου και η μετοχή της Eurobank με +27%. Ο ΟΠΑΠ πρόσθεσε ένα +13%, αλλά η Fourlis με -16%, η Coca Cola HBC με -23%, η Alpha Bank με -6% και ο ΟΤΕ με -10% ολοκλήρωσαν τη μάλλον πτωτική εικόνα.

Πιο αναλυτικά:

• Οι μετοχές της Eurobank και της Εθνικής Τράπεζας με 11 θετικές ψήφους (buy, overweight ή outperform) είναι οι top επιλογές και με βραχεία κεφαλή από το δίδυμο των Τράπεζα Πειραιώς και Alpha Bank με 10 θετικές ψήφους. Οι τράπεζες συνολικά επανέρχονται στις top επιλογές, με υψηλό περιθώριο ανόδου (της τάξεως του 30% από τα τρέχοντα επίπεδα). Η μέση τιμή-στόχος για τη Eurobank είναι στο 1,48 ευρώ και περιθώριο 28%, ενώ η ΕΤΕ με 5,15 ευρώ μέση τιμή-στόχο, το περιθώριο ανόδου είναι 24%. Η αποτίμηση της Eurobank είναι 0,62 φορές σε όρους P/TBV και 6,4 φορές σε όρους P/E. Ο αντίστοιχος δείκτης της ΕΤΕ 0,57 φορές σε όρους P/TBV και 6,7 φορές σε όρους P/E.

• Για τις Τράπεζα Πειραιώς και Αlpha Bank οι θετικές συστάσεις είναι 10. Η Τράπεζα Πειραιώς εμφανίζει μέση τιμή-στόχο στα 2,32 ευρώ ανά μετοχή και είναι σημαντικά αυξημένη στο τελευταίο τρίμηνο. Το περιθώριο ανόδου είναι 28%. Για την Αlpha Bank, η μέση τιμή-στόχος είναι 1,45 ευρώ και το περιθώριο ανόδου διαμορφώνεται σε 25%. Η αποτίμηση της Πειραιώς είναι 0,35 φορές σε όρους ενσώματης λογιστικής αξίας (P/ΤBV) και 3,7 φορές σε όρους πολλαπλασιαστή κερδοφορίας. Η Αlpha Bank αποτιμάται με 0,42 φορές σε όρους ενσώματης λογιστικής αξίας (P/ΤBV) και 7,2 φορές σε όρους πολλαπλασιαστή κερδοφορίας. Η αποτίμηση των ευρωπαϊκών τραπεζών είναι 0,65 φορές η ενσώματη λογιστική αξία και 7,5 φορές τα καθαρά κέρδη.

• Η Jumbo δεν επελέγη πέρσι από τους αναλυτές και τους… τιμώρησε με απόδοση +27%. Τα κέρδη της εταιρείας εξέπληξαν άλλη μια φορά, οι αναλυτές πλέον εμφανίζονται θετικοί και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι υψηλό, στο 25%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 20,61 ευρώ. Η αποτίμηση του τίτλου είναι στις 9,7 φορές σε όρους P/E και 5,3 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι αρκετά υψηλότερα, με 12,5 φορές σε όρους P/E και στις 8,5 φορές σε όρους EV/EBITDA.

• Για τη Mytilineos, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 28,23 ευρώ, με περιθώριο απόδοσης 24%. Με οκτώ θετικές εκτιμήσεις και καμία αρνητική ή ουδέτερη, ο τίτλος είναι καθαρό «buy» από την εγχώρια αγορά με δείκτες αποτίμησης το 2023 στις 6,25 φορές σε όρους P/E και 4,8 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι στις 11,5 φορές σε όρους P/E και στις 4,5 φορές μόλις σε όρους EV/EBITDA.

• Για τον ΟΠΑΠ, οι αναλυτές ακόμη μια χρονιά εμφανίζονται ιδιαίτερα θετικοί και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι υψηλό, στο 25%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 16,5 ευρώ. Η αποτίμηση του τίτλου είναι στις 11,3 φορές σε όρους P/E και 7 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι αρκετά υψηλότερα, με 16 φορές σε όρους P/E και στις 10,4 φορές σε όρους EV/EBITDA.

• Η μετοχή της Motor Oil σημείωσε την υψηλότερη απόδοση το 2022 από τις κορυφαίες επιλογές για την εγχώρια αγορά μετοχών. Το περιθώριο ανόδου είναι πλέον στο 17%, αφού η μέση τιμή-στόχος είναι τα 25,91 ευρώ ανά μετοχή, με επτά θετικές εκτιμήσεις και καμία αρνητική. Η αποτίμηση της Motor Oil είναι σε όρους πολλαπλασιαστή κερδών (P/E) στις 4,3 φορές το 2023 και στις 3,3 φορές σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA).

• Η μετοχή της HELLENiQ Energy έχει παρόμοιο περιθώριο ανόδου με τη Motor Oil αλλά η απόδοσή της πέρσι ήταν 22% και η μέση τιμή-στόχος είναι τα 8,6 ευρώ. Η μετοχή εμφανίζεται με πέντε θετικές συστάσεις και η αποτίμηση του τίτλου είναι στις 4,5 φορές σε όρους P/E και 3,4 φορές σε όρους EV/EBITDA.

• Τέλος, για τη μετοχή της ΔΕΗ, η οποία ήταν η top επιλογή το 2022 με επτά θετικές συστάσεις, οι αναλυτές παραμένουν θετικοί, αλλά ο αριθμός των συστάσεων μειώθηκε στις πέντε. Το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι ιδιαίτερα υψηλό, στο 83%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 13 ευρώ. Η αποτίμηση του τίτλου είναι στις 16,8 φορές σε όρους P/E και 5,3 φορές σε όρους EV/EBITDA.