Μεγάλο φαβορί για αποδόσεις έγιναν οι ευρωπαϊκές μετοχές

Οι αιτίες της «μεγάλης αλλαγής» στις προτιμήσεις των επενδυτών έναντι των ΗΠΑ. Οι εκτιμήσεις των αναλυτών και ποια θα μπορούσε να είναι η έκπληξη για το 2023.

Στροφή 180 μοιρών υπέρ των ευρωπαϊκών μετοχών σε σχέση με την αγορά των ΗΠΑ δείχνουν οι προτιμήσεις των στρατηγικών αναλυτών για φέτος, επιλογή που αποτελεί μεγάλη αλλαγή μετά από πολλά χρόνια.

Αυτή η επιλογή έρχεται σε πλήρη αντίθεση σε σχέση με το ιδιαίτερα συνεπές μοτίβο υπεραπόδοσης των αμερικανικών μετοχών έναντι της Ευρώπης και του υπόλοιπου κόσμου από το 2000 και μετά. Ο αμερικανικός δείκτης S&P 500 των ΗΠΑ έχει αποδώσει σωρευτικά 230% από το 2000 έναντι 16% του ευρωπαϊκό δείκτη Stoxx 600.

Το πρώτο στοιχείο που ευνοεί τις προοπτικές των ευρωπαϊκών μετοχικών αγορών φέτος είναι οι ρυθμοί ανάπτυξης των αναδυόμενων οικονομιών και η επαναλειτουργία της Κίνας. Οι μετοχές στην Ευρώπη είθισται να αποδίδουν καλύτερα όταν οι συνθήκες στην παγκόσμια ανάπτυξη βελτιώνονται, αφού οι ευρωπαϊκές εταιρείες είναι πιο εκτεθειμένες στις διεθνείς αγορές. Παρότι οι συνθήκες ανάπτυξης στην Ευρωζώνη δεν είναι ιδανικές, οι περισσότεροι οίκοι αρχίζουν και αναθεωρούν τις εκτιμήσεις τους περί ύφεσης φέτος.

Η πρόβλεψη για την παγκόσμια ανάπτυξη είναι τώρα στο 2,5%, ενώ η ευρωπαϊκή οικονομία μπορεί να μην μπει σε ύφεση (ανάπτυξη... 0% είναι η τρέχουσα μέση πρόβλεψη για το 2023). Ακόμα, η αποδυνάμωση του ευρώ μπορεί να αποτελέσει έναν επιπλέον καταλύτη υπέρ των θετικών αποδόσεων των ευρωπαϊκών τίτλων. Για το 2024 και με τα επιτόκια σε σταθερή τροχιά πλέον σε ΗΠΑ και Ευρώπη, η ευρωπαϊκή οικονομία εκτιμάται ότι θα αναπτυχθεί με το «υγιές» 1,6%.

Παράλληλα, η Κίνα θα συνεχίσει να διαδραματίζει κυρίαρχο ρόλο στις τιμές των μετοχών και ο βαθμός επέκτασής της θα είναι το μεγάλο ερώτημα. Από μεγέθυνση 3% μόλις πέρυσι, η πρόβλεψη είναι για 4,8% φέτος και η μέση εκτίμηση για το 2024 τοποθετείται στο 5%. Μεγάλο ερώτημα επίσης θα παραμείνουν οι πολιτικές επιλογές της κυβέρνησης Biden στις σχέσεις των ΗΠΑ με την Κίνα και κατά πόσο αυτές θα επηρεάσουν την οικονομική ανάπτυξη των δύο χωρών.

Στον αντίποδα, αν και εφόσον η ανάπτυξη στις ΗΠΑ δεν μπορέσει να διαμορφωθεί βάσει των αρχικών εκτιμήσεων και αρχίσει να υποχωρεί λόγω επιτοκίων, η πτώση στην ισοτιμία του δολαρίου μπορεί να είναι η έκπληξη των αγορών για το 2023, αφού από τα forward rates φαίνεται να έχουν ήδη προεξοφληθεί τουλάχιστον τρεις αυξήσεις επιτοκίων στην τιμή του αμερικανικού νομίσματος. Αν αυτό συμβεί, θα αποτελέσει τροχοπέδη για τις αποδόσεις στην Ευρώπη.

Ο ρόλος της... υψοφοβίας

Το δεύτερο στοιχείο που λειτουργεί συνδυαστικά με την παραπάνω διαπίστωση: όσο οι αμερικανικές μετοχές διατηρούν επαφή ή κινούνται και υψηλότερα από τις 4.000 μονάδες σε επίπεδο S&P 500, οι πιθανότητες μιας γερής διόρθωσης αυξάνονται. Στον αντίποδα, στην Ευρώπη οι δείκτες επηρεάζονται πολύ περισσότερο από τις τραπεζικές μετοχές και την υψηλή συμμετοχή τους στη διαμόρφωση των δεικτών.

Η υπεραπόδοση που έχουν ξεκινήσει οι μετοχές των χρηματοπιστωτικών ιδρυμάτων από πέρυσι τον Ιούνιο προεξοφλεί ότι η σταδιακή αύξηση των επιτοκίων θα επιτρέψει τη διεύρυνση του καθαρού επιτοκιακού περιθωρίου τους. Παρότι η οικονομική ανάπτυξη στην Ευρώπη είναι αργή και τα μη εξυπηρετούμενα δάνεια σε αρκετές χώρες είναι υψηλότερα απ’ ό,τι στις ΗΠΑ, η βελτίωση των εσόδων από τόκους και των προοπτικών θα παρέχει τη δυνατότητα για σταδιακή μείωση των προβλέψεων, η οποία με τη σειρά της θα ενισχύσει σημαντικά τα κέρδη και τα μερίσματα στα επόμενα έτη.

Το τρίτο στοιχείο είναι οι παρόμοιοι δρόμοι που έχουν πάρει σε ΗΠΑ και Ευρώπη οι νομισματικές επιλογές των κεντρικών τραπεζών. Η σχεδόν ίδια hawkish ρητορική καθιστά τις ευρωπαϊκές μετοχές πιο ελκυστικές, καθότι τα έκτακτα μέτρα νομισματικής σύσφιξης θα συνεχίσουν να επηρεάζουν περισσότερο τις μετοχές ανάπτυξης και λιγότερο τις μετοχές αξίας, ενώ στον αντίποδα οι νομισματικές δράσεις στις ΗΠΑ επιδρούν σημαντικά και αρνητικά στις μετοχές τεχνολογίας και ανάπτυξης που είναι οι κινητήριες δυνάμεις της αγοράς.

Οι αποτιμήσεις

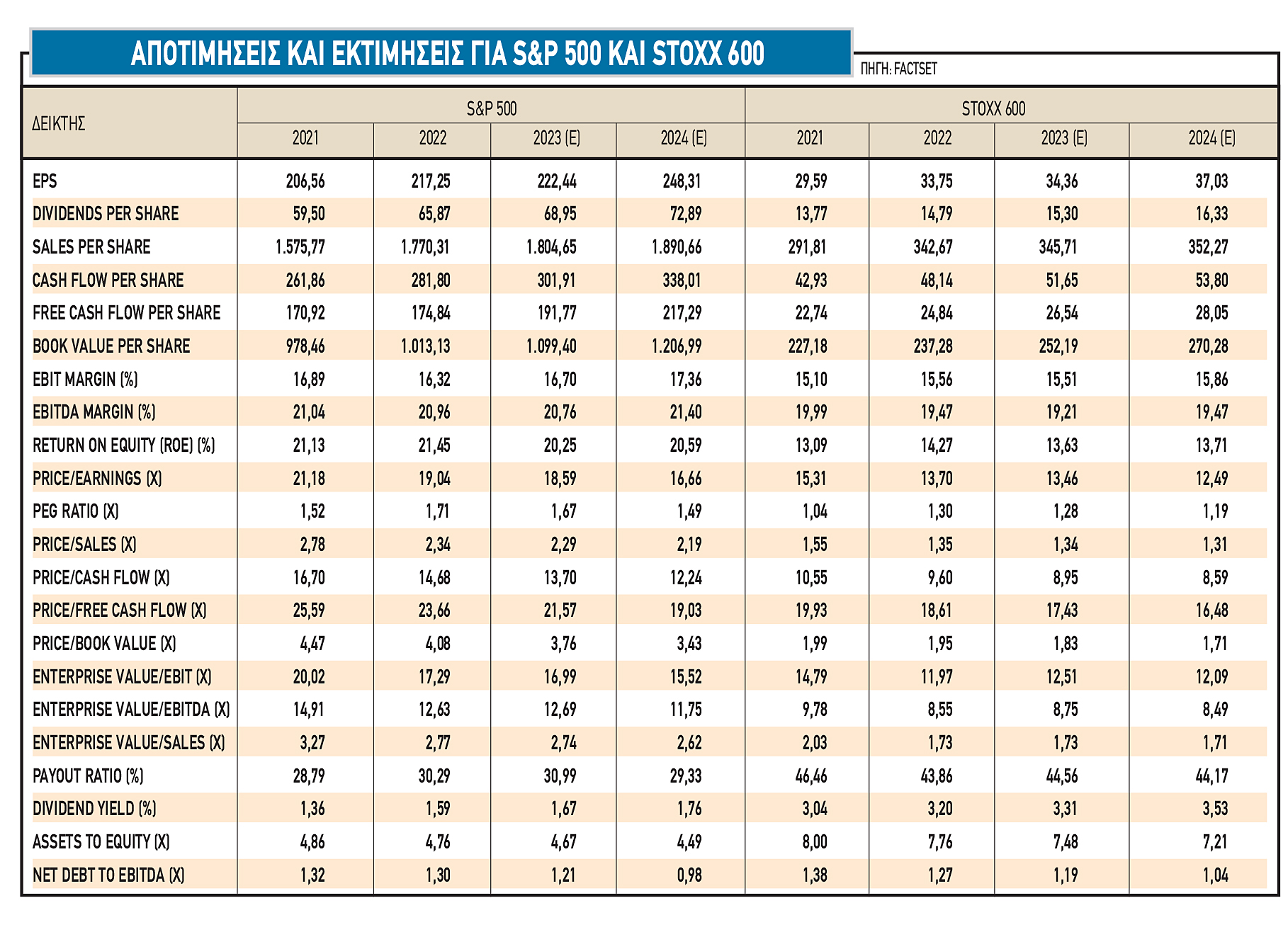

Το μεγαλύτερο επιχείρημα υπέρ των ευρωπαϊκών μετοχών έναντι των αμερικανικών είναι οι απόλυτες και οι σχετικές αποτιμήσεις τους. Το consensus των αναλυτών για τις αμερικανικές μετοχές το 2023 είναι αρκετά πιο επιφυλακτικό πλέον εξαιτίας των κινδύνων που μπορεί να περιέχει η διακυβέρνηση Biden και του ορίου του χρέους και από τα υψηλά επίπεδα στα οποία έχουν διαμορφωθεί οι αμερικανικοί δείκτες σε απόλυτα μεγέθη, αλλά και σε όρους αποτίμησης.

Ο δείκτης S&P 500 έχει κινηθεί με άνοδο 8% φέτος και -7,5% σε ένα έτος. Ταυτόχρονα, το γεγονός ότι η δημοσιονομική και η νομισματική πολιτική στις ΗΠΑ αλλάζουν ρότα, σε χρονικό σημείο που οι πολιτικές συνθήκες είναι περίπλοκες ή δημιουργούν ανησυχίες για τις πιθανές επιπτώσεις στην οικονομία των ΗΠΑ.

Οι κορυφαίοι strategists της Wall Street για το τέλος του 2023 δίνουν μέση τιμή-στόχο για τον δείκτη S&P 500 τις 4.595 μονάδες, περίπου 11% υψηλότερα από τα τρέχοντα επίπεδα του δείκτη. Σε αντίθεση με τις ΗΠΑ, ο δείκτης Euro Stoxx 50 το τελευταίο έτος κινείται με αισθητά μικρότερα κέρδη, της τάξεως του 4%, με τον γερμανικό δείκτη DAX στο +2% και τον βρετανικό δείκτη FTSE-100 στο +6%.

Το 2023 θα είναι το πρώτο έτος μετά από μια πενταετία που οι αναλυτές προβλέπουν σχεδόν μηδενική αύξηση στα κέρδη ανά μετοχή των ευρωπαϊκών μετοχών έναντι 14% αύξηση για το 2022. Οι μερισματικές αποδόσεις θα παραμείνουν υψηλές, της τάξεως του 3,7%, και όλοι οι δείκτες αποτίμησης είναι αρκετά πιο ελκυστικοί έναντι της αμερικανικής αγοράς μετοχών.

Ωστόσο, το στοιχείο των κερδών είναι ευνοϊκό και για τις αμερικανικές μετοχές, αφού για το 2023 η αύξηση των κερδών ανά μετοχή θα είναι +5%. Αντίθετα, τα περιθώρια λειτουργικού κέρδους των εταιρειών θα βρεθούν μετά από μακροχρόνια άνοδο σε πτωτική τροχιά.

Τέλος, ενισχυτικό τόσο για τις αμερικανικές όσο και τις ευρωπαϊκές μετοχές είναι ο πακτωλός μετρητών που έχουν στους ισολογισμούς τους. Η σταδιακή αύξηση των αμερικανικών και των ευρωπαϊκών επιτοκίων θα ωθήσει κάποιες εταιρείες να συνεχίσουν την επιστροφή μετρητών στους επενδυτές τους, στοιχείο το οποίο θα είναι υποστηρικτικό για τις τιμές των μετοχών σε Ευρώπη και ΗΠΑ.