Ποιες είναι οι άμυνες στο σερί εισαγόμενων χτυπημάτων

Το διεθνές τραπεζικό σοκ, οι πληθωριστικοί κίνδυνοι και η αύξηση του εγχώριου πολιτικού ρίσκου. Τα στοιχεία για την οικονομία και οι αποτιμήσεις των εισηγμένων.

Μπροστά σε ένα νέο σετ κινδύνων βρίσκονται για ακόμη μία φορά οι επιχειρήσεις και οι επενδυτές, με αποτέλεσμα να τίθενται νέα ερωτήματα για το πώς θα κινηθεί η διεθνής οικονομία τη φετινή χρονιά και το πώς τελικά θα κινηθούν οι τιμές των μετοχών και των ομολόγων.

Σαν να μην έφτανε η πανδημία κατά τη διετία 2020-2021 και η περσινή ενεργειακή κρίση (η οποία συνεχίζει να βρίσκεται σε εξέλιξη, παρά τη δραστική υποχώρηση της τιμής του φυσικού αερίου), οι αναλυτές, οι επιχειρηματίες και οι επενδυτές καλούνται τώρα να αξιολογήσουν τις επιπτώσεις της πρόσφατης διεθνούς τραπεζικής αναταραχής, όπως επίσης και την αύξηση του πολιτικού ρίσκου στην Ελλάδα μετά το τραγικό δυστύχημα στα Τέμπη.

Αναμφίβολα, το κλίμα έχει βαρύνει, με αρκετούς αναλυτές να προβλέπουν μια δύσκολη χρηματιστηριακή κατάσταση τους επόμενους μήνες, χωρίς να απουσιάζουν και οι προειδοποιήσεις για «σκάσιμο φούσκας» και για διεθνή ύφεση.

Από την άλλη πλευρά, ωστόσο, υπάρχουν και εκείνοι που εκτιμούν ότι η «μεγάλη εικόνα», που θέλει την ελληνική οικονομία να επιτυγχάνει σημαντικούς ρυθμούς ανάπτυξης τόσο φέτος όσο και τα επόμενα χρόνια, δεν έχει αλλάξει. Και πως οι τοποθετήσεις σε επιλεγμένες ελληνικές μετοχές στα τρέχοντα επίπεδα τιμών θα μπορούσαν να αποδειχτούν κερδοφόρες για τους υπομονετικούς, πράγμα άλλωστε που έχει ισχύσει στο (μη τραπεζικό) ελληνικό χρηματιστήριο τουλάχιστον κατά την τελευταία εξαετία.

Όσο περνούν οι μέρες μετά το λουκέτο της Silicon Valley Bank στις ΗΠΑ και τις περιπέτειες της Credit Suisse στην Ελβετία, αυξάνονται οι φωνές που υποστηρίζουν πως το ευρωπαϊκό (και ειδικότερα το ελληνικό) τραπεζικό σύστημα παραμένει ισχυρό και πως οι άμεσες επιπτώσεις θα είναι σαφώς περιορισμένες.

Δεν είναι, όμως, ίδιες οι εκτιμήσεις σχετικά με την πορεία της διεθνούς οικονομίας και των κεφαλαιαγορών. Για παράδειγμα, η S&P θεωρεί μεν την υπόθεση της Credit Suisse «ειδική περίπτωση» που δεν θα προκαλέσει μετάδοση της κρίσης στις ευρωπαϊκές τράπεζες, ωστόσο ο ίδιος οίκος συμπληρώνει πως η αναταραχή της αγοράς θα χρειαστεί χρόνο για να υποχωρήσει. Ηδη την Παρασκευή, πιέσεις δέχτηκαν οι μετοχές και τα ομόλογα της Deutsche Bank, με τα ασφάλιστρα κινδύνου να σκαρφαλώνουν σε ιστορικά υψηλά, καθώς οι επενδυτές αναζητούν τον επόμενο... αδύναμο κρίκο.

Επίσης, σε έρευνα της Bank of America, το 66% φοβάται πτώση στις ευρωπαϊκές μετοχές κατά τους επόμενους μήνες, πλην όμως το 55% θεωρεί πως μπορεί να υπάρξει άνοδος μέσα στο επόμενο δωδεκάμηνο. Για να μην αναφερθούμε σε «ακραίες» φωνές, όπως του βετεράνου των αγορών Τζέρεμι Γκράνθαμ, που μιλά για «έκρηξη φούσκας των πάντων» και για αναπόφευκτη οικονομική ύφεση.

Η λογική των απαισιόδοξων είναι ότι, για την αντιμετώπιση των τραπεζικών προβλημάτων σε ΗΠΑ και Ελβετία, θα εκδοθεί στην πράξη νέο χρήμα, επιπλέον από το τόσο πολύ χρήμα που είχε εκδοθεί ανά τον κόσμο, πριν, κατά τη διάρκεια ή και μετά την πανδημία. Κάτι τέτοιο θα οξύνει ακόμη περισσότερο τα φαινόμενα πληθωρισμού σε βάθος χρόνου. Επίσης, με την τόσο χαλαρή και αναποτελεσματική εποπτεία της Fed (όπως στην πράξη αποδείχτηκε), πόσο ασφαλής μπορεί να είναι η αγορά ότι δεν θα δούμε και άλλες παρόμοιες περιπτώσεις όπως αυτή της SVB; Ακόμη, όμως, κι αν δεν προκύψουν άλλα παρόμοια περιστατικά, θα χρειαστεί αρκετός χρόνος μέχρις ότου οι επενδυτές ανακτήσουν τη χαμένη τους εμπιστοσύνη.

Το σενάριο της υπεραπόδοσης

Από την άλλη πλευρά, υπάρχουν και πιο ψύχραιμοι επενδυτές, οι οποίοι υποστηρίζουν ότι, όπως το ελληνικό χρηματιστήριο κατάφερε να υπεραποδώσει το 2022 έναντι των ξένων κεφαλαιαγορών, το ίδιο θα μπορέσει να κάνει και φέτος, αρκεί να αντιμετωπίσει το πολιτικό ρίσκο που ανέκυψε μετά το τραγικό δυστύχημα των Τεμπών.

Τα επιχειρήματά τους είναι:

- Πρώτα απ’ όλα, διαβεβαιώνεται σε όλους τους τόνους ότι δεν υπάρχει ζήτημα μετάδοσης της τραπεζικής κρίσης σε Ευρωζώνη και Ελλάδα. Ειδικότερα για τη χώρα μας, λόγω των σοβαρών προκλήσεων της προηγούμενης δεκαετίας, αλλά και των συχνών ανακεφαλαιοποιήσεων στις οποίες συχνά μετείχαν κεφάλαια του Ταμείου Χρηματοπιστωτικής Σταθερότητας, οι έλεγχοι από την Ευρωπαϊκή Κεντρική Τράπεζα ήταν συνεχείς και αυστηροί. Αυτό που θα μπορούσε ίσως να αναβληθεί, είναι ενδεχομένως τα μερίσματα που θα επιθυμούσαν να μοιράσουν οι ελληνικές τράπεζες στους μετόχους τους το 2024. Παράλληλα, οι ελληνικές τράπεζες αναμένεται να διευρύνουν την κερδοφορία τους κατά το πρώτο μισό του 2023, ενώ έχουν μεγάλα περιθώρια αύξησης των χορηγήσεών τους λόγω της πλεονάζουσας ρευστότητας (βλέπε δείκτη δανείων προς καταθέσεις), αλλά και της μεγάλης ζήτησης για δανεισμό που θα προκύψει από τη διάθεση των κονδυλίων του Ταμείου Ανάκαμψης (χρηματοδότηση έως και 50% της επένδυσης με μακροχρόνιο σταθερό επιτόκιο μόλις 1%).

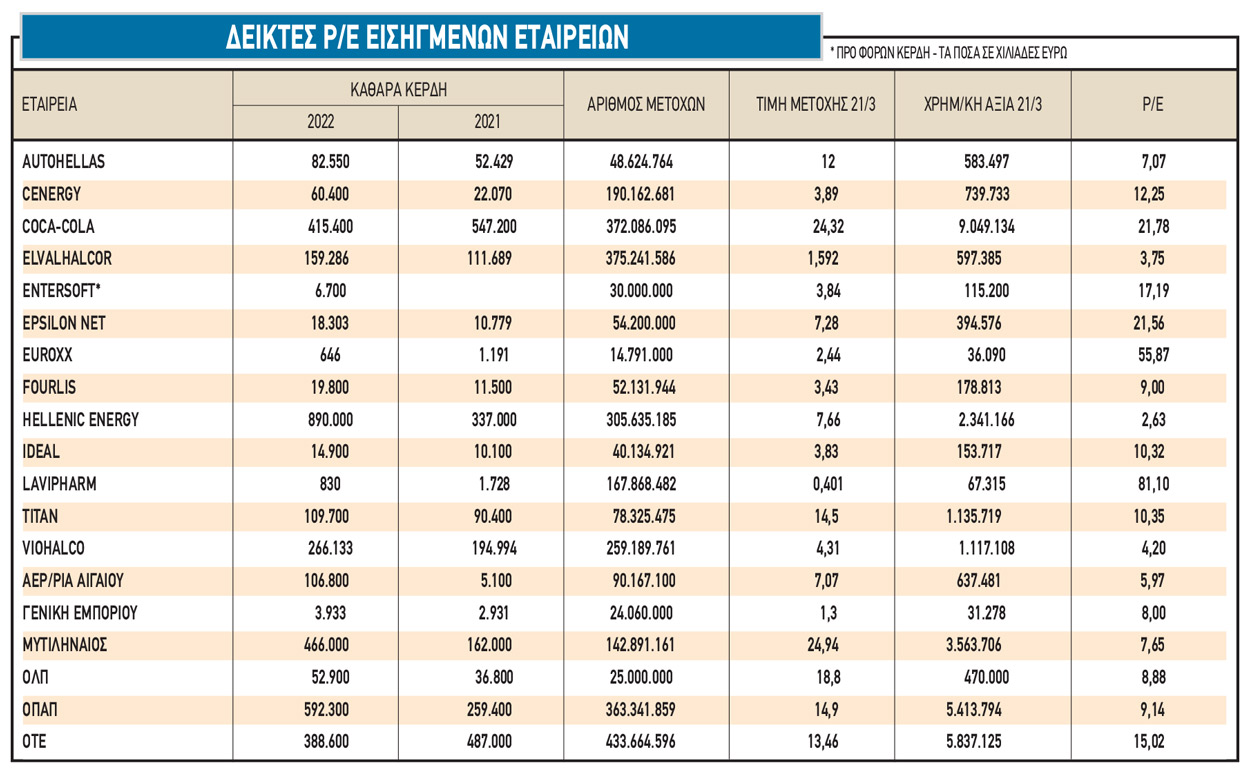

- Όσοι φοβούνταν για την απότομη άνοδο των αποτιμήσεων που είχε προηγηθεί, τώρα βλέπουν τον Γενικό Δείκτη του Χ.Α. να βρίσκεται περίπου 100 μονάδες χαμηλότερα. Ήδη, με βάση τα εταιρικά αποτελέσματα που ανακοινώνονται για την οικονομική χρήση 2022 (βλέπε στοιχεία παρατιθέμενου πίνακα) προκύπτουν σε γενικές γραμμές ελκυστικοί δείκτες P/E, οι οποίοι σε καμιά περίπτωση δεν συνάδουν με τα περί «φούσκας» που ακούγονται για συγκεκριμένες κεφαλαιαγορές από αναλυτές του εξωτερικού. Επιπλέον, οι εισηγμένες εταιρείες έχουν ανακοινώσει μέχρι σήμερα χρηματικές διανομές προς τους μετόχους τους ύψους 1,65 δισ. ευρώ, ποσό που αναμένεται να ξεπεράσει με άνεση τα 2,5 δισ. ευρώ στο σύνολο της χρονιάς. Αυτό σημαίνει μια μέση μερισματική απόδοση υψηλότερη του 3,4% και, αν δεν συμπεριλάβουμε τις τράπεζες, ανώτερη του 4%.

- Και, τέλος, με την τιμή του φυσικού αερίου να κυμαίνεται κοντά στα 40 ευρώ, τον πληθωρισμό να υποχωρεί, τα επιτόκια να έχουν ήδη προσεγγίσει το υψηλό τους σημείο (βλέπε σχετικές δηλώσεις του διοικητή της Τραπέζης της Ελλάδος Γιάννη Στουρνάρα), η ελληνική οικονομία κινείται κατά το πρώτο τρίμηνο του 2023 σαφώς καλύτερα από τις αρχικές προβλέψεις, με ό,τι αυτό μπορεί να σημαίνει για την κερδοφορία των εισηγμένων εταιρειών. Μπορεί, βέβαια, το περσινό +5,9% στο ΑΕΠ να είναι εκτός δυνατοτήτων για το 2023, ωστόσο σύντομα η κυβέρνηση θα ανεβάσει τις φετινές της προβλέψεις από το +1,8% του Προϋπολογισμού στο +2,3%.

Ο πολιτικός κίνδυνος

Σε ό,τι αφορά τώρα τον παράγοντα του πολιτικού ρίσκου (αδυναμία σχηματισμού φιλοεπιχειρηματικού κυβερνητικού σχήματος στις δεύτερες βουλευτικές εκλογές ή ακόμη και αδυναμία σχηματισμού οποιουδήποτε σταθερού κυβερνητικού σχήματος), το ενδιαφέρον θα εστιαστεί τις αμέσως επόμενες εβδομάδες στα αποτελέσματα του επόμενου «κύματος» δημοσκοπήσεων μετά το τραγικό δυστύχημα των Τεμπών, καθώς θα επιχειρηθεί να εκτιμηθεί ο τρόπος αντίδρασης των πολιτών μετά τον «θυμό» που προκάλεσε το δυστύχημα.

Σύμφωνα, πάντως, με πολιτικούς αναλυτές, ένα ποσοστό της τάξεως του 34%-35% του πρώτου κόμματος στην εκλογική αναμέτρηση του Μαΐου θα μπορούσε να οδηγήσει σε αυτοδύναμη κυβέρνηση στις δεύτερες εκλογές, ή έστω σε μια ισχυρή κυβέρνηση συνεργασίας μέσα στον Ιούλιο. Πάντως, τα σενάρια είναι πολλά και όλα τα ενδεχόμενα ανοιχτά, με τους επενδυτές να έχουν εντάξει για τα καλά, το ζήτημα του πολιτικού ρίσκου ως παράγοντα επηρεασμού των τιμών των μετοχών, τουλάχιστον για τους αμέσως επόμενους μήνες.

Οι επιδόσεις της ελληνικής οικονομίας το 2023

- Άνοδος 24,3% στον κύκλο εργασιών όλων των επιχειρήσεων που τηρούν διπλογραφικό σύστημα τον Ιανουάριο σε σύγκριση με τον αντίστοιχο περσινό μήνα.

- Αύξηση κατά 17,7% του Γενικού Δείκτη Κύκλου Εργασιών στη Βιομηχανία τον Ιανουάριο.

- Άνοδος κατά 30,2% στις εξαγωγές τον πρώτο μήνα του έτους.

- Άνοδος 8,4% στη βιομηχανική παραγωγή (μεταποίηση) τον ίδιο μήνα.

- Άνοδος 10,6% στην πιστωτική επέκταση προς τις επιχειρήσεις το φετινό Ιανουάριο.

- Άνοδος 19,4% στις νέες εγγραφές επιβατικών αυτοκινήτων κατά το πρώτο δίμηνο του 2023.

- Συνεχής βελτίωση του κλίματος Οικονομικών Προσδοκιών του ΙΟΒΕ επί σειρά μηνών, καθώς από τις 101,4 μονάδες του Νοεμβρίου, ο Δεκέμβριος του 2022 ανέβηκε στις 104,3 μονάδες, ο φετινός Ιανουάριος στις 105,9 και ο Φεβρουάριος στις 107,5 μονάδες.