Goldman Sachs: Σύσταση sell για Helleniq Energy, εκτός buy list η Motor Oil

Μειώνει τις προβλέψεις για τις επιδόσεις των δύο εισηγμένων φέτος και το 2024 ο επενδυτικός οίκος. Τι αναμένει για τα αποτελέσματα α' τριμήνου. Το σχόλιο για τις αποτιμήσεις και τα μερίσματα.

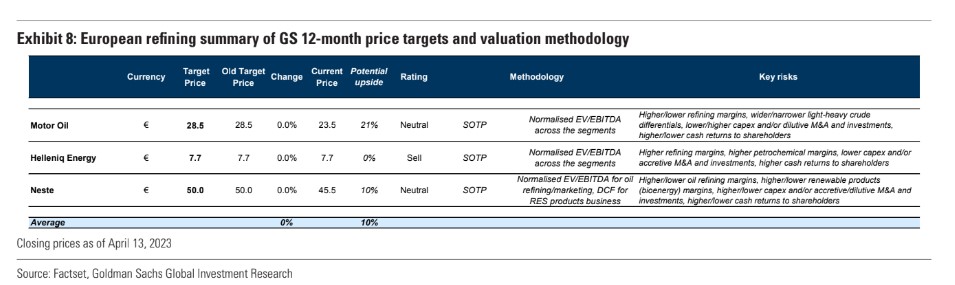

Η Goldman Sachs διατηρεί τη σύσταση πώλησης για τη Helleniq Energy, καθώς η τράπεζα βρίσκει καλύτερους συνδυασμούς παραγωγής ταμειακών ροών (FCF), μερισματικής απόδοσης, ανάπτυξης και φθηνής αποτίμησης σε άλλες εταιρείες του κλάδου.

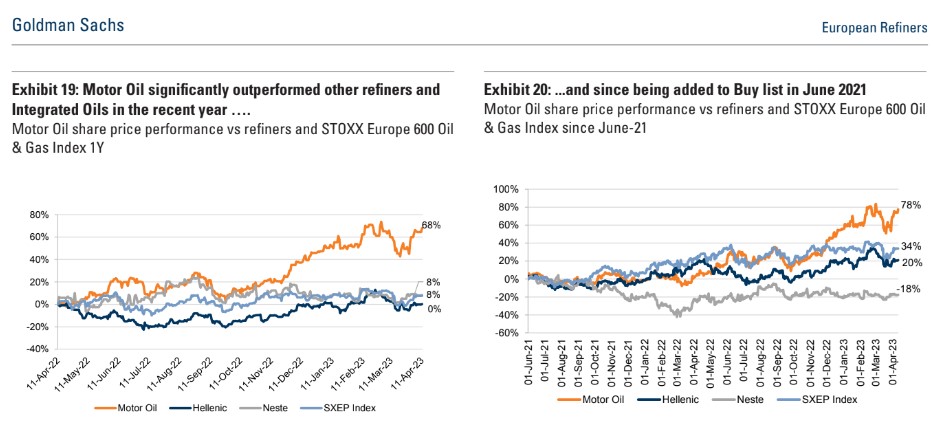

Ωστόσο, αποσύρει τη Motor Oil από τη λίστα αγοράς με τα top picks της και αλλάζει τη σύστασή της σε ουδέτερη από σύσταση αγοράς, λόγω της υπεραπόδοσης των μετοχών της σε σχέση με την υπόλοιπη αγορά. Οι τιμές-στόχοι για τις δύο εταιρείες διατηρούνται στα 7,7 ευρώ για τη Helleniq Energy και στα 28,5 ευρώ για τη Motor Oil, αντίστοιχα.

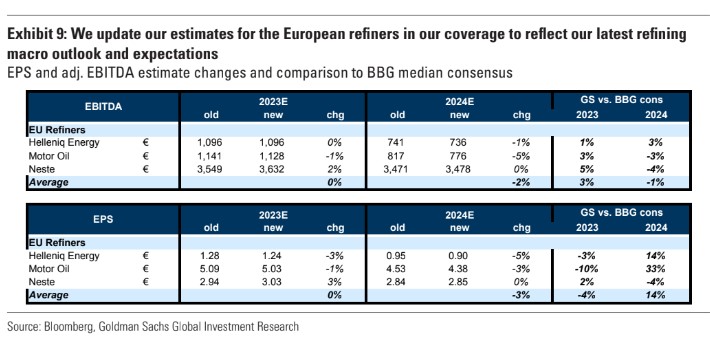

Η Goldman Sachs μειώνει τις εκτιμήσεις για την κερδοφορία των δύο εταιρειών για τα έτη 2023 και 2024. Για τα ΕΛΠΕ δεν αλλάζει για φέτος εκτίμηση και μειώνει 1% την επίδοση του 2024. Για τη Motor Oil μειώνει την εκτίμηση για τα EBITDA 1% φέτος και 5% το 2024. Στα κέρδη ανά μετοχή, μειώνει τα EPS 1% και 3% για τη ΜΟΗ το 2023/24, ενώ 3% και 5% το 2023/24 για τα EΛΠΕ.

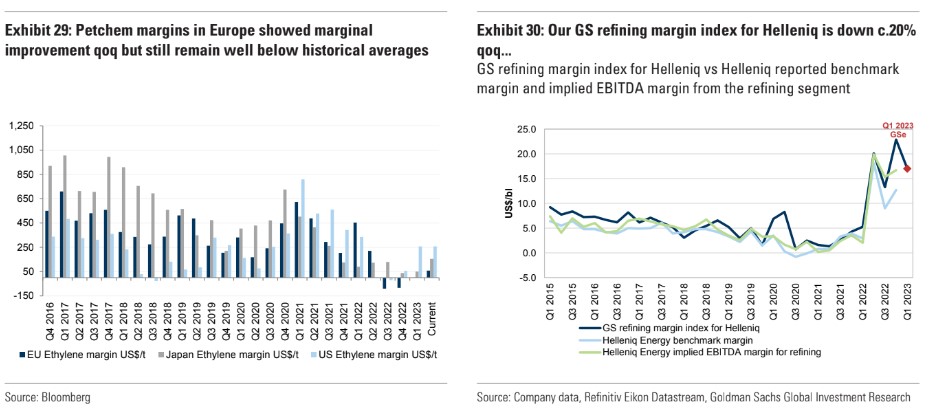

Για τη Helleniq Energy αναμένει ότι ο δείκτης διύλισης GS για το 1ο τρίμηνο θα είναι μειωμένος κατά περίπου 20% σε σχέση με το 4ο τρίμηνο του 2022, αν και εξακολουθεί να είναι πάνω από τον ιστορικό μέσο όρο. Τα αποτελέσματα του 1ου τριμήνου ενδέχεται να επηρεαστούν από τη χαμηλότερη διύλιση και τα πετροχημικά περιθώρια, καθώς και τα χαμηλότερα αποτελέσματα εγχώριας εμπορίας. Η τράπεζα προσδοκά χαμηλότερο EBITDA 20% περίπου σε σχέση με το 4ο τρίμηνο πέρυσι, στα 380 εκατ. ευρώ περίπου.

Για το πρώτο τρίμηνο, ο δείκτης διύλισης της GS για τη Motor Oil είναι μειωμένος κατά 15% περίπου σε σχέση με το 4ο τρίμηνο του 2022, αλλά εξακολουθεί να είναι πολύ πάνω από τον ιστορικό μέσο όρο. Οι απώλειες των μεσαίων αποσταγμάτων αντισταθμίζονται από τις ευρύτερες διαφορές βενζίνης-νάφθας. Παρά τα χαμηλότερα περιθώρια διύλισης, τα EBITDA το 1ο τρίμηνο θα διαμορφωθούν στα 450 εκατ. ευρώ περίπου, έναντι 360 εκατ. ευρώ το 4ο τρίμηνο πέρυσι, δεδομένου ότι το περσινό τελευταίο τρίμηνο σημαδεύτηκε από διάφορες έκτακτες επιβαρύνσεις ύψους σχεδόν 200 εκατ. ευρώ.

Οι αποτιμήσεις των πετρελαϊκών μετοχών

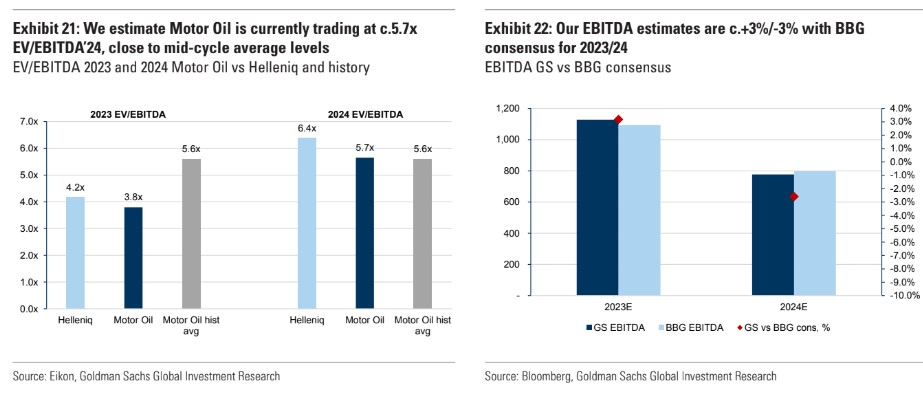

Η Helleniq Energy διαπραγματεύεται σε περίπου 6,3 φορές σε όρους δείκτη EV/EBITDA για το 2024, πάνω από τα επίπεδα του μέσου όρου της και των ανταγωνιστών, ενώ προσφέρει μια απόδοση FCF κάτω του μέσου όρου για το χρονικό διάστημα 2023 - 2024.

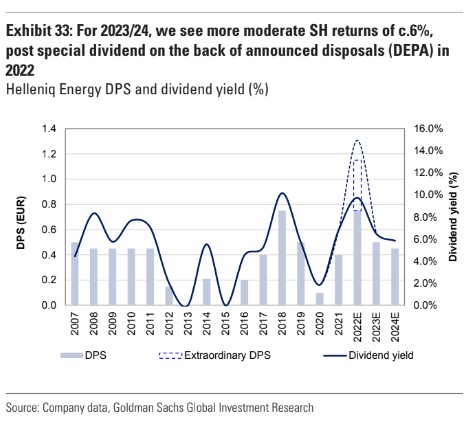

Για αυτή την περίοδο, προβλέπει μέτριες αποδόσεις για τους μετόχους της τάξης του 6%, κάτω από τις αντίστοιχες της Motor Oil που είναι στο 8% περίπου και πολύ χαμηλότερα από τον μέσο όρο των πετρελαϊκών εταιρειών που είναι στο 12% περίπου. Η εταιρεία ανακοίνωσε σημαντικό μέρισμα για το 2022 ύψους 1,15 ευρώ ανά μετοχή συνολικά (μερισματική απόδοση 13,7% για το 2022), ενισχυμένο από ένα ειδικό μέρισμα ύψους 0,4 ευρώ ανά μετοχή από την πώληση της ΔΕΠΑ.

Για τη Motor Oil, τα τρέχοντα επίπεδα αποτίμησης αντικατοπτρίζουν τις προοπτικές και συνεπώς η τράπεζα βλέπει περιορισμένη ανοδική πορεία. Η Motor Oil διαπραγματεύεται σε περίπου 5,7 φορές σε όρους δείκτη EV/EBITDA το 2024 έναντι 5,6 φορών των επιπέδων κατά μέσο όρο και περίπου 10% απόδοση ταμειακών ροών (FCF) την επόμενη διετία, ελαφρώς κάτω από τον μέσο όρο των ολοκληρωμένων πετρελαϊκών εταιρειών που είναι 12%.

Από πλευράς ταμειακών αποδόσεων στους μετόχους, η Motor Oil προσφέρει μερισματική απόδοση περίπου 6% το 2023-24, η οποία σε συνδυασμό με μια απόδοση 2% περίπου με βάση το πρόγραμμα επαναγοράς μέχρι τον Μάιο του 2024, οδηγεί σε συνολική απόδοση 8% περίπου το 2023 - 2024.