Γιατί οι ξένοι «ψηφίζουν» ελληνικές τράπεζες

Τα θετικά σήματα που στέλνουν οι ξένοι οίκοι για τον κλάδο κόντρα στη συγκυρία και την εκλογική διαδικασία. Η υπεραπόδοση, οι αποτιμήσεις, τα κέρδη και πώς διαμορφώνεται η επόμενη μέρα.

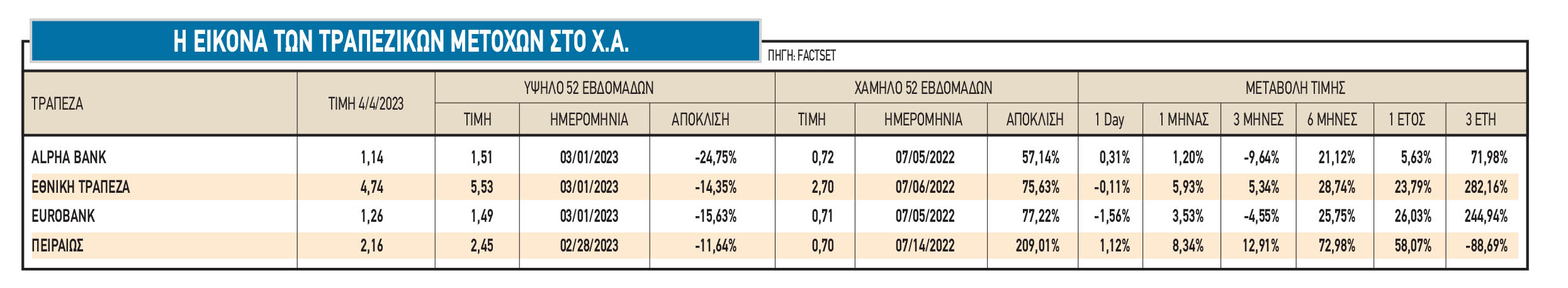

Οι ελληνικές τράπεζες συνεχίζουν… ακάθεκτες την πορεία τους στο Χ.Α., με +27% από τις αρχές του έτους, χωρίς να βρίσκουν εμπόδιο στο γεγονός ότι διάγουμε εκλογική χρονιά. Παράλληλα, έχουν ανακάμψει πλήρως από τις απώλειες της τραπεζικής κρίσης στις ΗΠΑ και στην Ευρώπη.

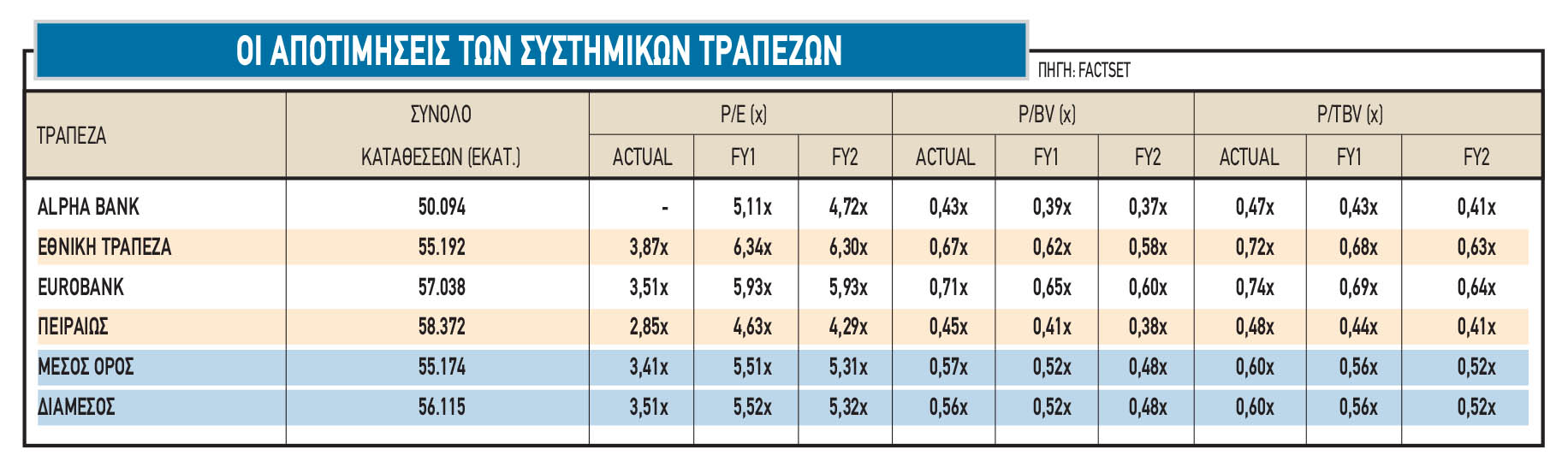

Μέσα σε αυτό το φαινομενικά δύσκολο επενδυτικό τοπίο, οι ελληνικές τράπεζες έχουν ξεπεράσει τις αντίστοιχες αποδόσεις των ευρωπαϊκών τραπεζών, ενώ η αποτίμησή τους παραμένει σε πιο χαμηλά επίπεδα, στις 0,6 φορές, σε όρους ενσώματης λογιστικής αξίας, δηλαδή discount της τάξεως του 20% έναντι των τραπεζών στην Ε.Ε.

Συνεπώς, η σχέση κινδύνου και απόδοσης δείχνει θετική, δεδομένων των ακόμη συμπιεσμένων αποτιμήσεων, ιδίως ενόψει της συνεχιζόμενης βελτίωσης των θεμελιωδών θέσεων των ελληνικών τραπεζών και της κεφαλαιακής ενίσχυσης, της επικείμενης εκποίησης των συμμετοχών του Δημοσίου και της πιθανής επιστροφής της Ελλάδας σε καθεστώς επενδυτικής βαθμίδας στα τέλη του 2023 ή στο πρώτο εξάμηνο του 2024.

Οι περισσότεροι οίκοι έχουν τις εγχώριες τράπεζες στο στόχαστρο για «αγορά», με τις Goldman Sachs, JP Morgan, Deutsche Bank και Morgan Stanley να είναι οι τελευταίες που προστέθηκαν στη μεγάλη λίστα των οίκων που αυξάνουν τις τιμές-στόχους.

H γερμανική τράπεζα Deutsche Bank σε έκθεσή της αναβαθμίζει τη μετοχή της Eurobank (σύσταση αγοράς, τιμής-στόχος το 1,70 ευρώ από το 1,45 ευρώ ) και της Τράπεζας Πειραιώς (σύσταση αγοράς, τιμή-στόχος τα 2,95 ευρώ από το 1,80 ευρώ) ενώ κρατάει τις συστάσεις αγοράς για την ΕΤΕ, αυξάνοντας την τιμή-στόχο όμως στα 6,15 ευρώ από 5,10 ευρώ και για την Alpha Bank στο 1,60 ευρώ από 1,55 ευρώ.

Η Goldman Sachs, με λιγότερο από τρεις εβδομάδες ως τις εκλογές της 21ης Μαΐου, προχώρησε σε αύξηση της τιμής-στόχου συνολικά για την εγχώρια αγορά και τον Γενικό Δείκτη στις 1.200 μονάδες και σε έτερο report επανέλαβε τη σύσταση «αγορά» («buy») για τις Εθνική Τράπεζα, Τράπεζα Πειραιώς και Αlpha Bank και την «ουδέτερη» («neutral») θέση για τη Eurobank. Οι τιμές-στόχοι αυξήθηκαν για την Αlpha Bank σε 1,70 ευρώ από 1,60 ευρώ πριν, για την Εθνική Τράπεζα αυξάνεται σε 6,20 ευρώ από 5,40 ευρώ πριν, για την Τράπεζα Πειραιώς στα 2,72 ευρώ από 2,20 ευρώ πριν και για τη Eurobank η νέα τιμή-στόχος είναι 1,55 ευρώ από 1,40 ευρώ πριν.

Σύμφωνα με την ανάλυση της Goldman Sachs, η εγχώρια αγορά είναι η κορυφαία της επιλογή από την αναδυόμενη Ευρώπη, ενώ οι ελληνικές τράπεζες διαθέτουν ένα από τα ισχυρότερα αποθέματα ρευστότητας εντός της Ευρωζώνης και μέσο δείκτη δανείων προς καταθέσεις αρκετά χαμηλότερο από τις ευρωπαϊκές τράπεζες.

Οι ελληνικές τράπεζες τείνουν να έχουν υψηλότερη έκθεση σε δάνεια που εξασφαλίζονται εμπράγματα από μια μέση ευρωπαϊκή τράπεζα και τα μη εξυπηρετούμενα δάνεια με εμπράγματες εξασφαλίσεις καλύπτονται κατά 41% περίπου, με προβλέψεις που προστατεύουν από τους κινδύνους απομείωσης. Είναι σημαντικό ότι, σε αντίθεση με την ευρύτερη Ευρώπη, όπου οι τιμές έχουν πιεστεί το τελευταίο διάστημα, οι τιμές στα εμπορικά ακίνητα (CRE) στην Ελλάδα έχουν αποδειχθεί ανθεκτικές κατά το τελευταίο έτος.

Σε πρόσφατες συναντήσεις της JP Morgan με επενδυτές, οι συζητήσεις επικεντρώθηκαν στην πολιτική, στις επικείμενες εκλογές και ο οίκος εκτιμά ότι ο εκλογικός κίνδυνος είναι «ευνοϊκός» για τις τράπεζες στην Ελλάδα και οι εγχώριες τράπεζες είναι ελκυστικές, καθώς οι επενδυτές είναι άνετοι με το επενδυτικό τους story. Τα ερωτήματα επικεντρώθηκαν στη δυναμική των αποδόσεων (ROE), τα επιτόκια και μεσοπρόθεσμα για την επιστροφή κεφαλαίου. Οι επενδυτές αισθάνονται άνετα με το πολιτικό τοπίο και τον εκλογικό κίνδυνο. Συνεχίζει να προτιμά τις ελληνικές τράπεζες, γιατί φαίνονται πιο ανθεκτικές σε σχετική βάση. Παράλληλα, διατηρεί τη Eurobank ως κορυφαία επιλογή.

H Morgan Stanley επίσης αύξησε τις εκτιμήσεις της και τις προβλέψεις της για τις Αlpha Bank και Τράπεζα Πειραιώς, όπως και τις τιμές-στόχους. Η σχέση κινδύνου-απόδοσης είναι ελκυστική για τις ελληνικές τράπεζες, δεδομένης της φθηνής αποτίμησής τους παρά το πρόσφατο ράλι. Οι εκλογές δεν τρομάζουν την αμερικανική επενδυτική εταιρεία, αφού οι αυξήσεις των επιτοκίων θα οδηγήσουν την αύξηση του καθαρού εσόδου από τόκους, η μείωση του δείκτη των μη εξυπηρετούμενων δανείων (NPEs) θα συνεχιστεί και η βελτίωση των επιπέδων κεφαλαίου θα έχει συνέχεια.

Η μόνη επιφυλακτική

Η μόνη, μέχρι στιγμής, επιφυλακτική επενδυτική τράπεζα, αναφορικά με το αποτέλεσμα των εκλογών ήταν η Jefferies. Σε περίπτωση νίκης της αντιπολίτευσης του ΣΥΡΙΖΑ, διακρίνει τέσσερις κινδύνους για τις τράπεζες, αλλά με τις επιπτώσεις σχετικά περιορισμένες. Ο πρώτος κίνδυνος αφορά την παρέμβαση στην αγορά των στεγαστικών δανείων, με πιθανή αύξηση στην περίμετρο των δανείων για υπαγωγή στα συστήματα προστασίας.

Η δεύτερη παράμετρος κινδύνου αφορά τις ανοδικές πιέσεις στα επιτόκια καταθέσεων και πιθανές απαιτήσεις για πιο επιθετική μετακύλιση των υψηλότερων επιτοκίων στους καταθέτες. Ο τρίτος κίνδυνος είναι ότι μια κυβέρνηση ΣΥΡΙΖΑ μπορεί να είναι πιο ανοιχτή στην επιβολή φόρου επί των κερδών που συνδέονται με τα υψηλότερα επιτόκια, χωρίς όμως ο ΣΥΡΙΖΑ να έχει σηματοδοτήσει μια τέτοια πρόθεση. Τέλος, το τέταρτο στοιχείο κινδύνου μπορεί να αποτελέσουν οι πολιτικές του για την προστασία της κατοικίας.

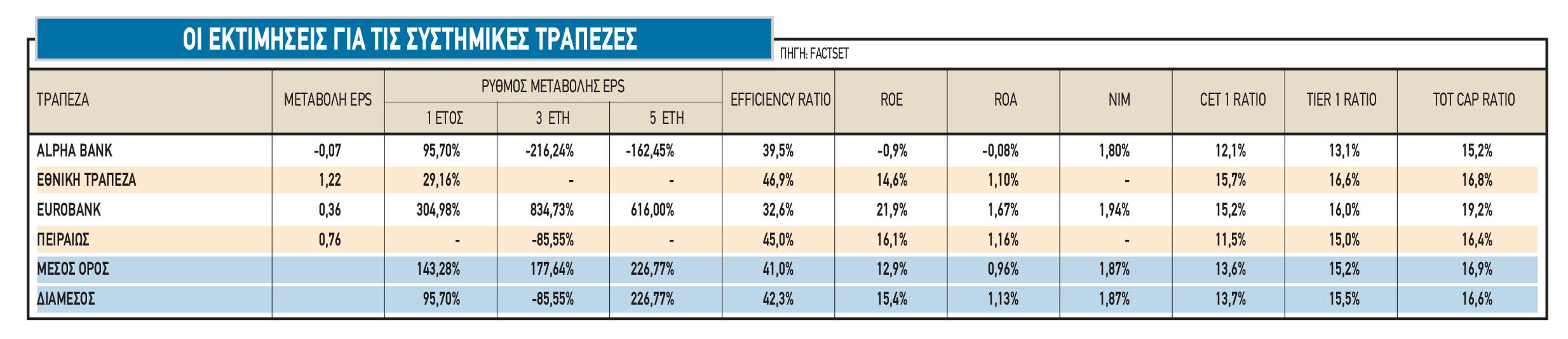

Οι εκτιμήσεις για τα κέρδη

Η δυναμική των κερδών αποτέλεσε ισχυρό καταλύτη για τις μετοχές κατά τη διάρκεια των τελευταίων τριμήνων. Οι αναλυτές των τραπεζών προβλέπουν ότι τα καθαρά έσοδα από τόκους θα κορυφωθούν υψηλότερα το πρώτο εξάμηνο, γεγονός που θα μπορούσε να στηρίξει τις αποτιμήσεις.

Η ταχεία ανατιμολόγηση των δανείων των ελληνικών τραπεζών, η υποτονική μετακύλιση στις καταθέσεις, μέχρι στιγμής, και η πρόβλεψη των οικονομολόγων για επιτόκιο της ΕΚΤ στο 3,5% ή και στο 3,75%, συνεπάγονται υψηλότερη κορύφωση των καθαρών εσόδων από τόκους (ΝΙΙ) το φετινό πρώτο εξάμηνο.

Οι αναλυτές έχουν αυξήσει σημαντικά, κατά μέσο όρο 33%, τα καθαρά κέρδη του 2023. Η αύξηση του κόστους των καταθέσεων έχει περιορισμένο κόστος, μέχρι στιγμής, καθώς οι καταθέτες περιμένουν την κορύφωση των επιτοκίων. Οι αυξήσεις των επιτοκίων, η αναπροσαρμογή των δανειακών βιβλίων και η μετατόπιση προς τις προθεσμιακές καταθέσεις θα στοιχίσουν πιθανότατα στα κέρδη του 2024 και πιθανόν να ανατραπεί η δυναμική των NII.

Ως εκ τούτου, τα καθαρά κέρδη θα μπορούσαν να μείνουν στάσιμα ή και να μειωθούν το 2024 μετά από αύξηση του 2023. Για τις ελληνικές τράπεζες, η μέση αποδοτικότητα των ενσώματων ιδίων κεφαλαίων (ROTE) θα αυξηθεί στο 12% / 10% το 2023 / 2024 από 8% το 2022, με περαιτέρω βελτίωση του μέσου δείκτη κεφαλαίων CET1 σε 14,6% / 15,4% από 13,7% το 2022.