Οι μετοχές που έχουν το πλεονέκτημα μετά τις εκλογές

Το «ξέσπασμα» της χθεσινής συνεδρίασης και οι εκτιμήσεις των αναλυτών για τις επόμενες. Ποιοι τίτλοι ξεχωρίζουν, ποιες είναι οι αποτιμήσεις τους και ποια η απόσταση από την τιμή-στόχο.

Μετά το εκλογικό αποτέλεσμα της 21ης Μαΐου, τόσο οι μετοχές όσο και τα ομόλογα «πανηγύρισαν» το άνοιγμα του δρόμου για αυτοδύναμη κυβέρνηση της Νέας Δημοκρατίας στις επόμενες εκλογές του Ιουνίου. Το ΧΑ, με αξία συναλλαγών στα επίπεδα των 360 εκατ. ευρώ και πολλά blue chips με κέρδη άνω του 5%, δείχνουν το κλίμα. Από την άλλη, το «σκαρφάλωμα» του ΓΔ στις 1.200 μονάδες και η μείωση των περιθωρίων ανόδου από τιμές-στόχους ευνοούν το επόμενο χρονικό διάστημα το stock picking.

Σε αυτή την κατεύθυνση δείχνουν και οι αποδόσεις των ελληνικών κρατικών ομολόγων. Στη χθεσινή συνεδρίαση, μετά το χλιαρό άνοιγμα, οι αποδόσεις των ελληνικών δεκαετών κινήθηκαν σε αρκετά χαμηλότερα επίπεδα, διαμορφώνοντας επίπεδα αρνητικού ρεκόρ στο spread, με το ιταλικό δεκαετές στις -45 μονάδες βάσης.

Τα spread των ομολογιακών τίτλων έχουν αρχίσει και αποτιμούν αναβάθμιση της πιστοληπτικής ικανότητας της χώρας και η προβολή της τρέχουσας τάσης των αποδόσεων δείχνει ότι μια αξιολόγηση επενδυτικής βαθμίδας (Investment Grade -IG) θα μπορούσε να γίνει γεγονός μέχρι το τέλος του έτους.

Οι μετοχές που «τράβηξαν» στη χθεσινή συνεδρίαση τον Γενικό Δείκτη και τον δείκτη της υψηλής κεφαλαιοποίησης ήταν η ΔΕΗ, οι τράπεζες, η ΕΧΑΕ, η Mytilineos, αλλά και πολλές άλλες μετοχές που είτε συνδέθηκαν με την εκλογική αναμέτρηση είτε οι επενδυτές εκτιμούν ότι ευνοούνται από την πολιτική κατάσταση.

Οι μετοχές που μπορούν να ξεχωρίσουν

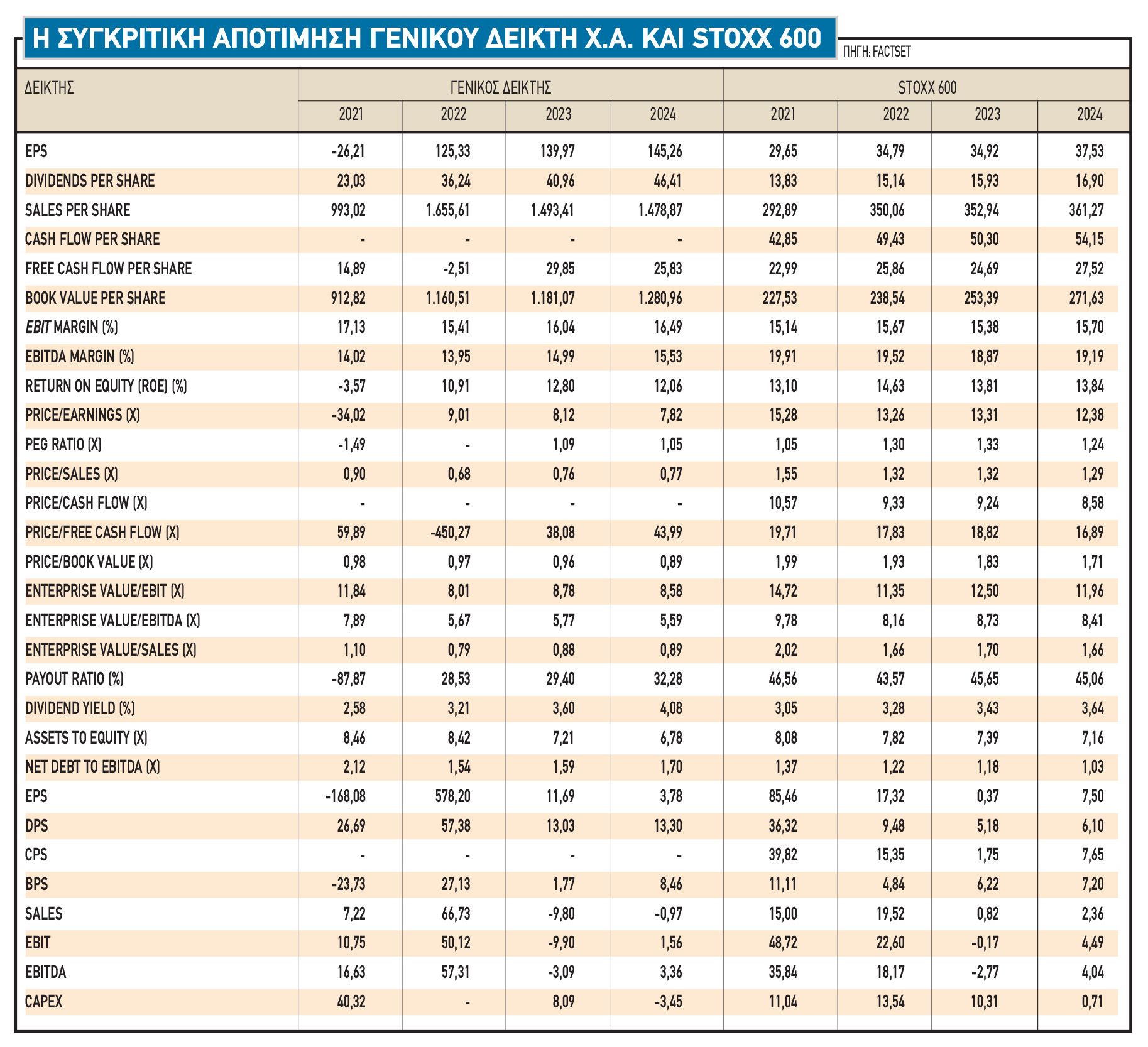

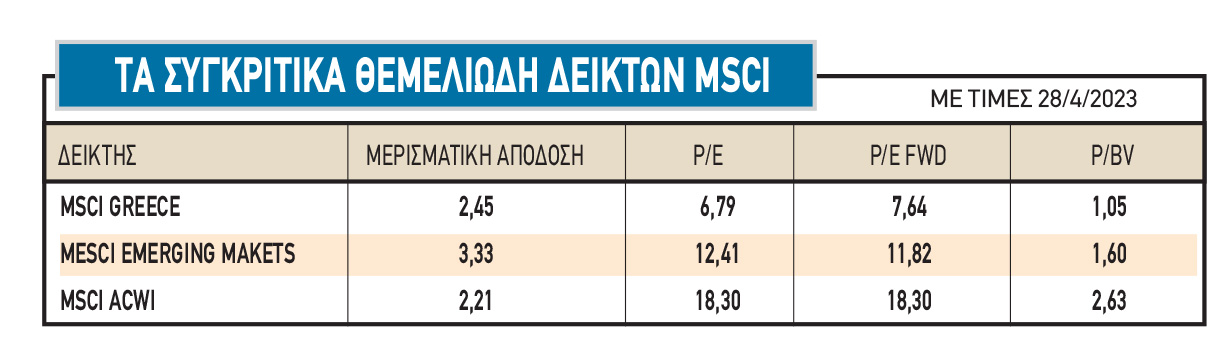

Παρότι συνολικά οι ελληνικές μετοχές, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη, εξακολουθούν να εμφανίζουν σημαντικό discount σε σχέση με τις αναδυόμενες αγορές, το επόμενο διάστημα θα κυριαρχήσει το stock picking, ειδικά αν η αγορά κινηθεί με ταχύτητα προς τις 1.300 μονάδες και τα περιθώρια ανόδου από τις τιμές-στόχους, σε πολλές περιπτώσεις, μηδενιστούν.

Στο περιβάλλον αυτό, οι κύριες επιλογές των επενδυτών, με μια πρώτη ματιά, θα μπορούσαν να είναι τίτλοι όπως ΔΕΗ, ΟΠΑΠ, ΓΕΚ Τέρνα, ΕΥΔΑΠ, ΕΥΑΘ, Jumbo, Mytilineos, EXAE, HELLENiQ Energy αλλά και οι τέσσερις τράπεζες Εθνική Τράπεζα, Τράπεζα Πειραιώς, Alpha Βank και Eurobank. Οι εταιρείες κατασκευών/υποδομών αλλά και η ΕΥΔΑΠ είναι μετοχές με πιθανά κέρδη από το πολιτικό αποτέλεσμα.

Πιο αναλυτικά:

- Στην αγορά είχε προκαλέσει ανησυχία η πρόθεση του ΣΥΡΙΖΑ για την επιστροφή της ΔΕΗ σε δημόσιο έλεγχο. Χθες, με άλμα 16%, ο τίτλος ξέσπασε ενώ οι αναλυτές παραμένουν θετικοί, με τον αριθμό των θετικών συστάσεων στις πέντε. Το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι ιδιαίτερα υψηλό, αφού η μέση τιμή-στόχος τίθεται στα 12 ευρώ, με περίπου 30% ανοδικό περιθώριο. Η αποτίμηση του τίτλου είναι στις 27 φορές σε όρους P/E και 6,6 φορές σε όρους EV/EBITDA.

- Για τις Τράπεζα Πειραιώς και Αlpha Bank, οι θετικές συστάσεις είναι πάνω από 10. Η Τράπεζα Πειραιώς εμφανίζει μέση τιμή-στόχο στα 2,9 ευρώ ανά μετοχή και είναι σημαντικά αυξημένη το τελευταίο τρίμηνο. Το περιθώριο ανόδου είναι μόλις 7%. Για την Αlpha Bank, η μέση τιμή-στόχος είναι 1,53 ευρώ και το περιθώριο ανόδου διαμορφώνεται σε 12%. Η αποτίμηση της Πειραιώς είναι 0,52 φορές σε όρους ενσώματης λογιστικής αξίας (P/ΤBV) και 5,7 φορές σε όρους πολλαπλασιαστή κερδοφορίας. Η Αlpha Bank αποτιμάται με 0,47 φορές σε όρους ενσώματης λογιστικής αξίας (P/ΤBV) και 6 φορές σε όρους πολλαπλασιαστή κερδοφορίας.

- Οι μετοχές της Eurobank και της Εθνικής Τράπεζας με 11 θετικές ψήφους (buy, overweight ή outperform) είναι οι top επιλογές και με βραχεία κεφαλή από το δίδυμο των Τράπεζας Πειραιώς και Αlpha Bank με 10 θετικές ψήφους. Οι τράπεζες συνολικά αποτελούν τις top επιλογές ελέω της επιστροφής σε πληρωμές μερισμάτων. Η μέση τιμή-στόχος για τη Eurobank είναι στο 1,59 ευρώ και περιθώριο 1%, ενώ η ΕΤΕ με 5,82 ευρώ μέση τιμή-στόχο και το περιθώριο ανόδου είναι αρνητικό. Η αποτίμηση της Eurobank είναι 0,84 φορές σε όρους P/TBV και 7 φορές σε όρους P/E. Ο αντίστοιχος δείκτης της ΕΤΕ 0,85 φορές σε όρους P/TBV και 8 φορές σε όρους P/E.

- Η Jumbo, όπως όλες οι μετοχές του MSCI, θα απορροφήσουν τις ροές των ξένων επενδυτών. Τα κέρδη της εταιρείας συνεχίζουν να εκπλήσσουν θετικά και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι χαμηλό, αφού πλέον η μέση τιμή-στόχος τίθεται στα 23,82 ευρώ. Η αποτίμηση του τίτλου είναι στις 12 φορές σε όρους P/E και 7,25 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι αρκετά υψηλότερα, με 15,5 φορές σε όρους P/E και στις 9,5 φορές σε όρους EV/EBITDA.

- Για τη Mytilineos, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 32,18 ευρώ, με περιθώριο απόδοσης 10%. Ο τίτλος είναι καθαρό «buy» από την εγχώρια αγορά αλλά και τους ξένους αναλυτές, μετά την αποκάλυψη του σχεδίου για μετασχηματισμό του ομίλου. Οι δείκτες αποτίμησης το 2023 στις 7,8 φορές σε όρους P/E και 5,3 φορές σε όρους EV/EBITDA σημειώνουν υψηλό discount.

- Για τον ΟΠΑΠ, οι αναλυτές ακόμη μια χρονιά εμφανίζονται ιδιαίτερα θετικοί και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι στο 5%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 17,07 ευρώ. Η αποτίμηση του τίτλου είναι στις 13,3 φορές σε όρους P/E και 7,9 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι αρκετά υψηλότερα, με 18 φορές σε όρους P/E και στις 11 φορές σε όρους EV/EBITDA.

- Η μετοχή της HELLENiQ Energy έχει μέση τιμή-στόχος στα 8,3 ευρώ. Η μετοχή εμφανίζεται με τέσσερις θετικές συστάσεις και η αποτίμηση του τίτλου είναι στις 4 φορές σε όρους P/E και σε όρους EV/EBITDA και η αγορά θεωρεί ότι η μετοχή ευνοείται από το ξεκαθάρισμα στο πολιτικό τοπίο.