Πώς ο τζίρος βγάζει τάση στο Χρηματιστήριο

Το εκλογικό αποτέλεσμα, η επενδυτική βαθμίδα και η οικονομία δίνουν τάση στην εγχώρια αγορά. Ποιες μετοχές ξεχωρίζουν στο πεντάμηνο, τα σήματα για τη συνέχεια.

Οι συνθήκες που διαμόρφωσαν το σκηνικό στο Χ.Α. σε όλη τη διάρκεια της περιόδου του 2023 ήταν αναμφίβολα η εισαγόμενη τραπεζική κρίση το Μάρτιο και πιο πρόσφατα η εκλογική αναμέτρηση του Μαΐου και οι εθνικές εκλογές.

Οι δύο πρώτοι μήνες του έτους κινήθηκαν με +10% και +10,4% αντίστοιχα για την ελληνική αγορά. Η εποχικότητα του Γενικού Δείκτη αποκαλύπτει ότι όποτε έχει συμβεί αυτό τα τελευταία 50 έτη, η απόδοση στην αγορά ξεπερνά το 30%, με την επίδοση αυτή να έχει ήδη επιτευχθεί.

Το ερώτημα που τίθεται, λοιπόν, είναι (πάντα με βάση τα τωρινά δεδομένα) ποια είναι τα περιθώρια περαιτέρω ανοδικής κίνησης για την ελληνική χρηματιστηριακή αγορά.

Παρά την υπεραπόδοση του προηγούμενου διαστήματος, οι εγχώριες μετοχές φαίνεται να έχουν περιθώρια ανόδου, καθώς το εκλογικό αποτέλεσμα, οι αποτιμήσεις και η επενδυτική βαθμίδα προεξοφλούνται θετικά. Η Ελλάδα αποτελεί μέρος του δείκτη των αναδυόμενων αγορών (MSCI EM) και η ρευστότητα και τα flows ήταν πάντοτε σημαντικά για την πορεία της αγοράς, μιας και οι μετοχές είναι ιδιαίτερα συγκεντρωμένες σε εγχώρια εκτεθειμένους κλάδους.

Φέτος η μέση αξία των συναλλαγών ξεπερνά τα 100 εκατ. ευρώ και η τελευταία φορά συνέβη που συνέβη κάτι ανάλογο ήταν το 2014, με την αγορά να αποδίδει σχεδόν 30%.

Η ελληνική αγορά μετοχών βρίσκεται σε σταθερή ανοδική πορεία τους τελευταίους 12 μήνες, υπεραποδίδοντας έναντι του MSCI Europe κατά σχεδόν 20%. Η βραχυπρόθεσμη αρνητική πορεία του Μαρτίου από την εισαγόμενη κρίση των τραπεζών στις ΗΠΑ και την κατάρρευση της Credit Suisse μάλλον έδωσε ευκαιρία να τοποθετηθούν όσοι επενδυτές δεν φοβούνταν την πολιτική αβεβαιότητα. Το στοιχείο που μπορεί να αλλάξει ριζικά την πορεία της αγοράς, όπως πολύ εύστοχα το τοποθέτησε η ομάδα ανάλυσης της βρετανικής τράπεζας Barclays, είναι η πιθανότητα η Ελλάδα να είναι όντως έτοιμη να εισέλθει σε έναν νέο οικονομικό μεγακύκλο. Σε αυτό το σενάριο, η άνοδος στην αγορά μετοχών μόλις έχει ξεκινήσει.

Οι προοπτικές μιας ισχυρότερης οικονομίας και η συνέχιση των διαρθρωτικών μεταρρυθμίσεων από τη φιλική προς τις επιχειρήσεις και τις επενδύσεις κυβέρνηση θα είναι καλό σημάδι για την ελληνική αγορά μετοχών, δεδομένης της υψηλής συμμετοχής κυκλικών εταιρειών, προσανατολισμένων στην εγχώρια αγορά (π.χ. χρηματοπιστωτικές επιχειρήσεις, ΟΤΕ, ΟΠΑΠ, Jumbo). Η χώρα είναι βασικός δικαιούχος των δημοσιονομικών μεταβιβάσεων εντός της ζώνης του ευρώ στο πλαίσιο του προγράμματος του Ταμείου Ανάκαμψης και Ανθεκτικότητας και αυτό πιθανότατα θα συνεχίσει να ενισχύει τόσο τις εγχώριες όσο και τις ξένες επενδύσεις.

Η πολιτική σταθερότητα και η διάθεση για διαρθρωτικές μεταρρυθμίσεις λογικά θα ωφελήσουν ολόκληρη τη χώρα και θα συμβάλουν στη μείωση του χάσματος με τον πυρήνα της Ευρωζώνης. Η πορεία των ελληνικών ομολόγων δείχνει, άλλωστε, ότι η Ελλάδα έχει πάψει να αποτελεί «φόβητρο» για τις αγορές και ίσως τελικά η χώρα να έχει ξεπεράσει την κρίση χρέους και εμπιστοσύνης της τελευταίας δεκαετίας.

Οι βουλευτικές εκλογές ήταν το βασικό εμπόδιο στην αναβάθμιση της κρατικής αξιολόγησης της Ελλάδας σε επενδυτική βαθμίδα. Πλέον μια αναβάθμιση από την S&P μετά την αλλαγή των προοπτικών σε θετικές τον Οκτώβριο θα είχε ως αποτέλεσμα η Ελλάδα να επιτύχει την επενδυτική βαθμίδα, καθώς η S&P είχε σημειώσει στην έκθεσή της ότι «θα μπορούσαμε να αναβαθμίσουμε τις αξιολογήσεις μας για την Ελλάδα εντός των επόμενων 12 μηνών, εάν διατηρηθεί η δημοσιονομική πειθαρχία κατά την περίοδο των προβλέψεών μας έως το 2026».

Οι πρωταγωνιστές του ταμπλό

O Γενικός Δείκτης του Χρηματιστηρίου Αθηνών σημειώνει την υψηλότερη απόδοση στην Ευρώπη και μία από τις υψηλότερες στον κόσμο με κέρδη άνω του 31% για τους πρώτους πέντε μήνες του έτους. Παράλληλα, ο δείκτης MSCI Greece, με κέρδη 31,5% το 2023, επίσης αποτελεί την αγορά με τις υψηλότερες αποδόσεις από όλους τους δείκτες, πλην της αγοράς του Λιβάνου, της οποίας το μέγεθος ωστόσο είναι ασήμαντο.

Την ίδια στιγμή και για το ίδιο χρονικό διάστημα, οι αγορές του ευρωπαϊκού πυρήνα σημειώνουν εμφανώς μικρότερα κέρδη, της τάξεως του 5% -10%, ενώ οι περιφερειακές αγορές του Νότου κινούνται με θετικά πρόσημα στο πάνω εύρος του 10%. Ο δείκτης ΙΒΕΧ 35 στη Μαδρίτη στην Ισπανία κινείται με κέρδη 10%, ο FTSE MIB στο Μιλάνο της Ιταλίας με επίσης 10% διαμορφώνονται στα υψηλότερα επίπεδα μαζί τον δείκτη DAX στη Φραγκφούρτη με +12,5%. Στην αμερικανική αγορά μετοχών, οι αποδόσεις είναι υψηλότερες και προσεγγίζουν 24% για τον δείκτη Nasdaq με τις μετοχές της υψηλής τεχνολογίας, +9% για τον δείκτη S&P 500. Αντίθετα, ο δείκτης DJIA σημειώνει οριακές απώλειες 1%.

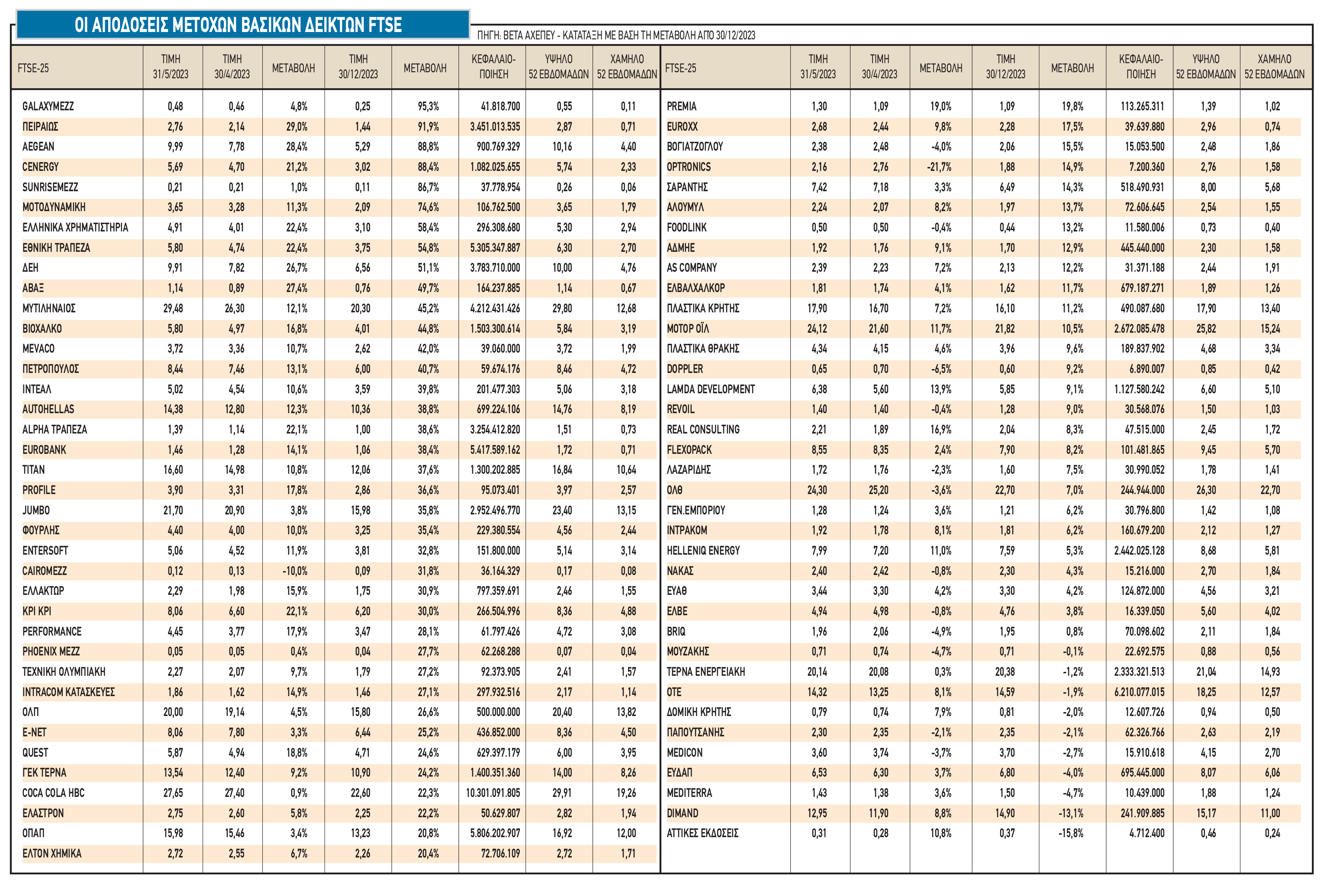

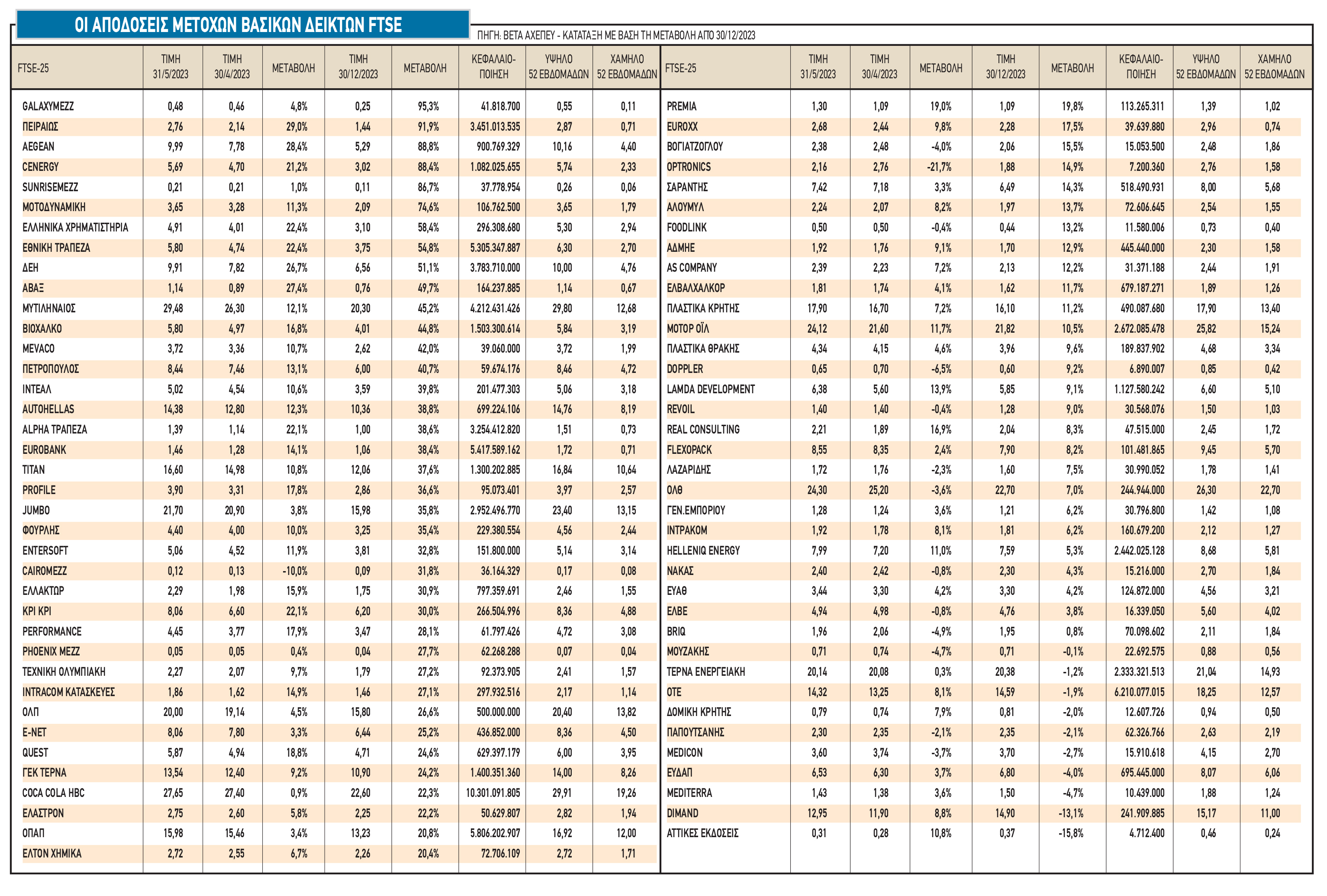

Ο δείκτης των τραπεζών σημειώνει άνοδο 50% περίπου. Η Τράπεζα Πειραιώς διαμορφώνεται στο 95% υψηλότερα στο πεντάμηνο, η Eurobank 38%, η Alpha Bank 39% και η Εθνική Τράπεζα 55%.

Παρότι ο δείκτης της υψηλής κεφαλαιοποίησης διαμορφώνεται σχεδόν 31% υψηλότερα, μόνο οι τίτλοι των ΟΤΕ και ΕΥΔΑΠ κινούνται με απώλειες 2% και 4% αντίστοιχα. Η άνοδος της αγοράς είναι τόσο ευρεία που ελάχιστοι τίτλοι σημειώνουν απώλειες φέτος στο πεντάμηνο.

Ο τίτλος της Τράπεζας Πειραιώς, με το υψηλότερο ποσοστό βρίσκεται στην πρώτη θέση των αποδόσεων για τον FTSE25, με επιστροφή στα επίπεδα του Μαΐου του 2021, και από τις αρχές του έτους μετράει +95%.

Επίσης με πολύ υψηλά κέρδη, σχεδόν 90%, κινούνται φέτος και οι τίτλοι των Aegean Airlines και Cenergy. Παράλληλα, οι ΕΧΑΕ, Εθνική Τράπεζα, ΔΕΗ, Mytilineos και Viohalco ξεπερνούν τις εκτιμήσεις, με σημαντικά κέρδη από τις αρχές του έτους, σχεδόν στο +50%.

Τέλος, από τη μεσαία και μικρή κεφαλαιοποίηση ξεχωρίζουν η Μοτοδυναμική, η Mevaco, Πετρόπουλος, η Autohellas, η Ideal Group και η Profile.

Από τις αποδόσεις που ξεχωρίζουν στο πεντάμηνο, είναι η MIG με +220%, η Κλουκίνας-Λάππας +95%, η Sunrise Mezz με +87% και η Sato με 60%.