Προσφορές 13,4 δισ. για το 15ετές, 3,5 δισ. αντλεί ο ΟΔΔΗΧ

(upd) Μεγάλο ενδιαφέρον για τον τίτλο οδήγησε το επιτόκιο στο 4,45%. Από τα 13,4 δισ. που προσφέρθηκαν, τα 11,6 δισ. αφορούν νέα μετρητά και το 1,8 δισ. ευρώ ανταλλαγή τίτλων 2024 και 2025.

Σημαντικό ενδιαφέρον συγκέντρωσε το 15ετές ομόλογο για το οποίο έκλεισε το βιβλίο προσφορών, με τον ΟΔΔΗΧ να αντλεί συνολικά 3,5 δισ. ευρώ.

Οι συνολικές προσφορές έφτασαν τα 13,4 δισ. ευρώ. Εξ αυτών, τα 11,6 δισ. ευρώ αφορούν σε νέο μετρητό και 1,8 δισ. ευρώ ανταλλαγή ομολόγων λήξης 2023 και 2024.

Ετσι, το επιτόκιο μειώνεται ελαφρά σε σχέση με αυτό του quidance και διαμορφώθηκε στις 125 μονάδες βάσης επιπλέον των mid swaps (αντί 130 μονάδων βάσης), δηλαδή στο 4,45%.

H κυβέρνηση και το οικονομικό επιτελείο φαίνεται ότι προετοιμάζουν ενδελεχώς το έδαφος για την επενδυτική βαθμίδα και, σε αυτό το πλαίσιο, η χώρα αναδιαρθρώνει τις υποχρεώσεις της για την επόμενη διετία 2024-2025, προκειμένου να έχει «ελεύθερο δρόμο» για να εκμεταλλευτεί πλήρως το νέο status από το επόμενο έτος.

Μετά τις ανακοινώσεις του πρωθυπουργού για την πρόωρη αποπληρωμή διετών δανείων αξίας 5,45 δισ. ευρώ από το πρώτο πρόγραμμα διάσωσης της χώρας (Greek Loan Facility - GLFs) νωρίτερα από το χρονοδιάγραμμα, που θα οδηγήσει σε όφελος 40 εκατ. ευρώ σε ό,τι αφορά τους τόκους, ο σχεδιασμός προχωρά με μια ακόμη διπλή ενέργεια, που κι αυτή θα εξοικονομήσει πόρους.

Η νέα κίνηση, από τη μια πλευρά, εκμεταλλεύεται το θετικό momentum των εκλογών στην πορεία των αποδόσεων των ομολόγων και ξαναβγαίνει στις αγορές με νέο ομόλογο 15ετούς διάρκειας (λήξεως το 2038). Η τιμολόγηση της προσφοράς των νέων ομολογιών αναμένεται να πραγματοποιηθεί σήμερα, υπό τους όρους της αγοράς, με τον διακανονισμό να αναμένεται στις 18 Ιουλίου 2023.

Ταυτόχρονα οι τράπεζες BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs Bank Europe, J.P. Morgan και Εθνική Τράπεζα τρέχουν τη νέα έκδοση και ανέλαβαν να συντονίσουν και τη διαδικασία προσφοράς για την επαναγορά δύο τίτλων του ελληνικού Δημοσίου αλλά και τη διαδικασία ανταλλαγής τους με τους νέους 15ετείς τίτλους που εκδίδει. Πρόκειται για:

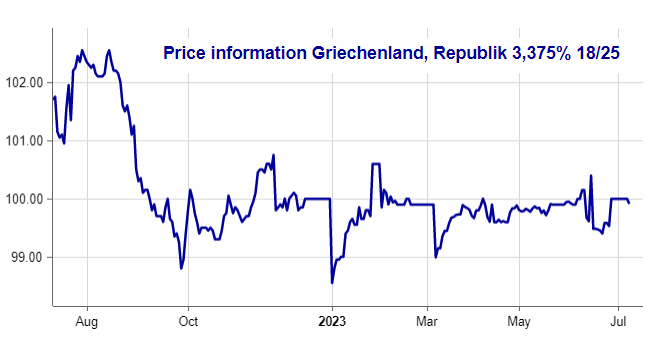

1. Το ομόλογο λήξεως το 2024, με ημερομηνία έκδοσης στις 05/02/2019, συνολικής αξίας 2,5 δισ. ευρώ και με επιτόκιο 3,45% (τρέχουσα τιμή 99,60 με 100,97 μονάδες) στην τιμή 101,50 μονάδες,

2. Tο ομόλογο λήξεως το 2025, με ημερομηνία έκδοσης στις 15/02/2018, συνολικής αξίας 3 δισ. ευρώ με επιτόκιο 3,375% (τρέχουσα τιμή 99,91 με 100,83 μονάδες) στην τιμή 101,50 μονάδες.

Όλες οι παραπάνω κινήσεις στέλνουν επίσης μήνυμα στις διεθνείς αγορές ότι η κατάσταση της ελληνικής οικονομίας είναι εξαιρετική, με δυνατότητα να προπληρώνει τις οικονομικές της υποχρεώσεις. Είναι επίσης ένα έμμεσο μήνυμα προς τους επενδυτές ότι η μείωση του δείκτη χρέους προς το ΑΕΠ με γοργό ρυθμό, που υποσχέθηκε η κυβέρνηση, είναι ρεαλιστικός στόχος.

Η πρόωρη αποπληρωμή των δανείων του Greek Loan Facility αλλά και των ομολόγων λήξεως 2024-2025 όχι μόνο αναδιαρθρώνει το ελληνικό χρέος γλιτώνοντας χρήματα για το ελληνικό Δημόσιο, αυξάνοντας και τη διάρκεια του χρέους, αλλά και στέλνει σήμα στις αγορές αποτελώντας ένα συμβολικό βήμα για τη χώρα και τη νέα κυβέρνηση, καθώς προσπαθεί να αφήσει στο παρελθόν τα χρόνια της χρηματοπιστωτικής αναταραχής.

Το Greek Loan Facility αφορά μέρος του πρώτου προγράμματος οικονομικής στήριξης για την Ελλάδα (πρώτου μνημονίου), που συμφωνήθηκε τον Μάιο του 2010, ύψους 53 δισ. ευρώ. Μέχρι τώρα η χώρα έχει αποπληρώσει λίγο περισσότερα από 8 δισ. ευρώ.

Τι δηλώνουν αναλυτές

«Η Ελλάδα είναι ένα απίστευτο οικονομικό story», έγραψε τον Μάιο ο επικεφαλής οικονομολόγος της Goldman Sachs για τη Νότια Ευρώπη Φίλιπο Ταντέι, προσθέτοντας ότι η ανάκτηση της επενδυτικής βαθμίδας θα σηματοδοτήσει την αλλαγή πορείας για μια οικονομία που καταβαραθρώθηκε κατά τη διάρκεια της κρίσης χρέους της ευρωζώνης.

«Αυτή τη στιγμή βλέπουμε μια οικονομία που αναπτύσσεται με ρυθμό περίπου 3% πάνω από τον αναμενόμενο ρυθμό ανάπτυξης στην ευρωζώνη. Για το 2024, βλέπουμε αυτό το χάσμα να υποχωρεί λίγο κάτω από το 2%, αλλά και πάλι πρόκειται για μια οικονομία που αναπτύσσεται πιο γρήγορα από τις υπόλοιπες οικονομίες στην ευρωζώνη. Επιπλέον, η Ελλάδα βλέπει τον πληθωρισμό να υποχωρεί πιο γρήγορα από άλλες χώρες», τόνισε.

Ο ίδιος πρόσθεσε ότι αν η χώρα ανακτήσει την επενδυτική βαθμίδα, τότε τα μεγάλα συνταξιοδοτικά ταμεία και οι ασφαλιστικές εταιρείες μπορεί να αρχίσουν να επενδύουν στην Ελλάδα για πρώτη φορά εδώ και πολύ καιρό.

«Η αλλαγή αυτή θα συμβάλει στην προσφορά φθηνότερης και πιο σταθερής χρηματοδότησης για τις μελλοντικές επενδυτικές ανάγκες της χώρας», σημείωσε.