Morgan Stanley: Νέα τιμή-στόχος για την Τράπεζα Πειραιώς στα 4,40 ευρώ

Ελκυστική η μετοχή, τονίζει ο αμερικανικός οίκος και ανεβάζει τις προβλέψεις του μετά τα αποτελέσματα εξαμήνου. Τι προβλέπει για τα μεγέθη της τράπεζας. Το καλό και το κακό σενάριο.

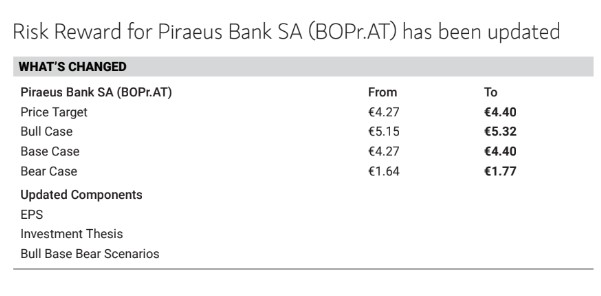

Η Morgan Stanley, μετά τα αποτελέσματα του β’ τριμήνου ενίσχυσε τις προβλέψεις της για τις επιδόσεις της τράπεζας και τη σχέση απόδοσης και κινδύνου, εξαιτίας των φθηνών αποτιμήσεων και αυξάνει την τιμή στόχο στα 4,40 ευρώ, διατηρείται της σύσταση υπεραπόδοσης (overweight).

Η ελκυστική σχέση κινδύνου-απόδοσης δεδομένης της φθηνής αποτίμησης συνεχίζεται παρά το πρόσφατο ράλι. Η MS προβλέπει ετήσιο ρυθμό αύξησης των εξυπηρετούμενων δανείων 7%, ετήσιο ρυθμό αύξησης του NII 6% και ετήσιο ρυθμό αύξησης στις αμοιβές και έσοδα προμηθειών περίπου 10% το 2022-2025 και δείκτης NPEs 4,3% έως το 2025.

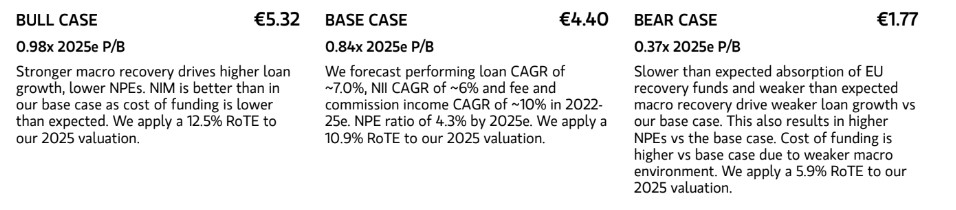

Για το αισιόδοξο σενάριο που μελετά η MS, η τιμή στόχος αυξάνεται στα 5,32 ευρώ, με αρωγό την ισχυρότερη μακροοικονομική ανάκαμψη που οδηγεί σε υψηλότερα δάνεια και χαμηλότερα NPEs. Το καθαρό επιτοκιακό περιθώριο είναι καλύτερο από ότι στο βασικό σενάριο, καθώς το κόστος χρηματοδότησης είναι χαμηλότερο από το αναμενόμενο και ο δείκτης αποδοτικότητας RoTE είναι στο 12,5% για την αποτίμηση στο 2025.

Αντίθετα, στο απαισιόδοξο σενάριο της MS, η τιμή στόχος μειώνεται σε 1,77 ευρώ, με βραδύτερη από την αναμενόμενη απορρόφηση των κεφαλαίων της ΕΕ, ασθενέστερη από την αναμενόμενη μακροοικονομική ανάκαμψη που οδηγεί σε ασθενέστερη αύξηση των δανείων έναντι του βασικού σεναρίου. Αυτό έχει επίσης ως αποτέλεσμα υψηλότερα NPEs σε σχέση με το βασικό σενάριο. Το κόστος χρηματοδότησης είναι υψηλότερο σε σχέση με το βασικό σενάριο λόγω του ασθενέστερου μακροοικονομικού περιβάλλοντος και εφαρμόζει δείκτη RoTE 5,9% στο 2025.

Τι προβλέπει για τα μεγέθη της τράπεζας

Η MS επικαιροποιεί και αναβαθμίζει τις εκτιμήσεις μετά το β’ φετινό τρίμηνο, καθώς εξαιρουμένων των έκτακτων δαπανών, η εκτίμηση για το φέτος είναι ότι τα κέρδη ανά μετοχή (EPS) θα αυξηθούν κατά 20% περίπου, δεδομένων των ισχυρών αποτελεσμάτων του β’ τριμήνου και της αναβάθμισης του guidance για EPS υψηλότερα των 0,65 ευρώ από υψηλότερα των 0,55 ευρώ πριν, λόγω καλύτερων καθαρών εσόδων από τόκους και των τάσεων που υποστηρίζονται από τις αυξήσεις των επιτοκίων και τα χαμηλότερα από τα αναμενόμενα beta καταθέσεων.

Η επενδυτική τράπεζα επισημαίνει ότι οι αυξήσεις των επιτοκίων θα οδηγήσουν την αύξηση του NII.

Προβλέπει 41% περίπου ετήσια αύξηση του NII φέτος, υποστηριζόμενη από την επέκταση του περιθωρίου κέρδους λόγω των αυξήσεων των επιτοκίων.

Η πρόβλεψη της για τα καθαρά κέρδη κινείται χαμηλότερα περίπου 6% σε σχέση με την εφάπαξ επιβάρυνση στο β' τρίμηνο των 180 εκατ. ευρώ που σχετίζεται με την επιτάχυνση της εκκαθάρισης των NPEs. Η καθαρή πρόβλεψη για τα έτη 2024-2025 για τα κέρδη είναι αυξημένη κατά 4% και η τιμή στόχος αυξάνεται κατά παρόμοιο ποσοστό περίπου 3% στα 4,40.

Την ίδια στιγμή, βλέπει πρόοδο στη μείωση των μη εξυπηρετούμενων ανοιγμάτων. Η Τpάπεζα Πειραιώς έφτασε σε μονοψήφιο δείκτη NPE 6,8% πέρυσι και προβλέπει περαιτέρω μείωση σε 5,0% έως το 2023 και περίπου 4% έως το 2025.

Η βελτίωση των επιπέδων κεφαλαίου συνεχίζεται με την Τράπεζα Πειραιώς να έχει έναν δείκτη κεφαλαίου fully loaded της τάξης του 16,4% (2022), από 13,4% το 2021, με τη διοίκηση να έχει στόχο επίδοση άνω του 17,3% μέχρι το τέλος του έτους.