Μελετούν «stop loss» τακτικές οι παίκτες στο Χρηματιστήριο

Στη σκιά νέας αστάθειας διεθνώς και Αυγουστιάτικης ραστώνης οι επενδυτές δοκιμάζουν αντοχές μετά το μίνι sell off. Πού οφείλεται η ισχυρή πίεση στις τράπεζες, κλάδο-πρωταθλητή πανευρωπαϊκά. Οι τεχνικές στηρίξεις.

Με αρνητικό πρόσημο η τελευταία εβδομάδα, αρνητικός πρωταγωνιστής ο τραπεζικός κλάδος και επιφυλάξεις των αναλυτών για την πολιτική της ΕΚΤ.

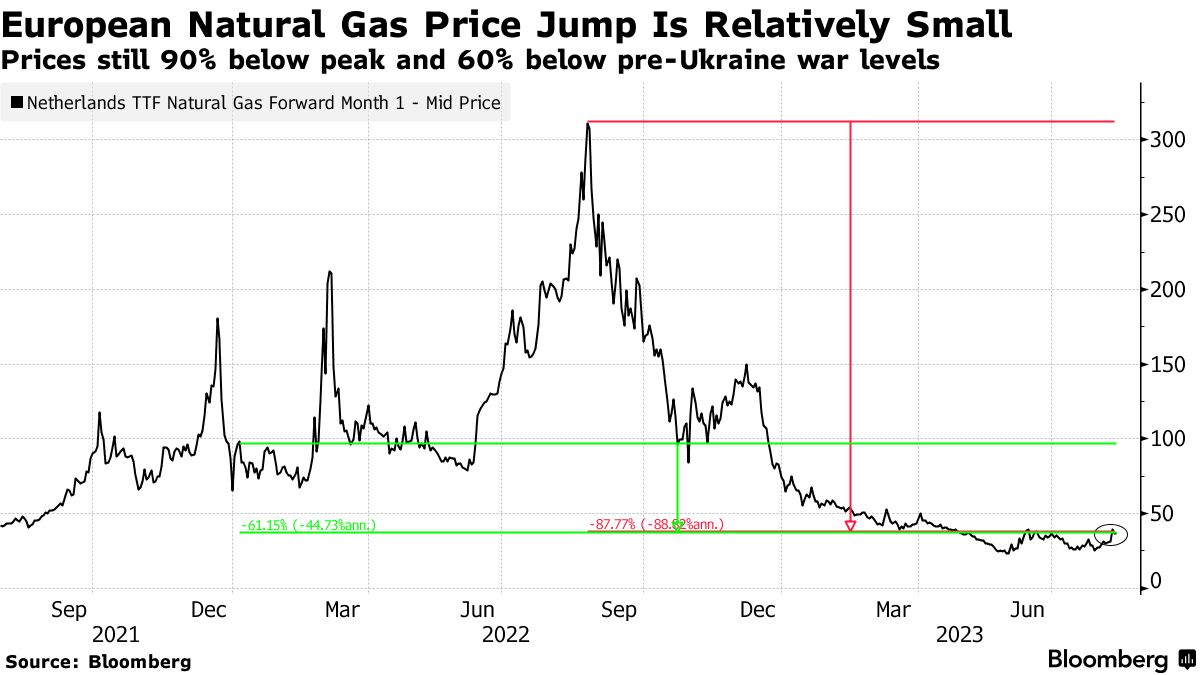

Το άλμα στις τιμές του φυσικού αερίου (σχεδόν 30% σε μία ημέρα λόγω των προειδοποιήσεων για απεργία στην Αυστραλία), τα αμφίσημα μηνύματα από το μέτωπο του πληθωρισμού κρατούν επιφυλακτικούς αναλυτές και επενδυτές για το πότε (και πως ) η Φρανκφούρτη θα άρει την πολιτική σύσφιξης που ακολουθεί για επιτόκια-κυκλοφορία χρήματος.

Σε αυτό το περιβάλλον εκτός-εντός στο ΧΑ η προηγούμενη εβδομάδα ήταν καθολικά πτωτική για τον τραπεζικό κλάδο- με 5 στις 5 συνεδριάσεις στο "κόκκινο"- με τον ΔΤΡ στις 1.049,46 μονάδες, μετρώντας απώλειες 4,14% και συμπληρώνοντας ένα καθοδικό 5άρι που ανάλογο είχε να καταγραφεί από αρχές Σεπτεμβρίου 2022.

Μερίδα χρηματιστών θεωρεί φυσιολογική την διόρθωση των τραπεζικών- μετά το σερί σημαντικών διψήφιων αποδόσεων συνεκτιμώντας την προεξόφληση που επιχειρήθηκε από "ισχυρά χέρια" με γνώμονα τα αποτελέσματα 6μηνου.

Θετικά μεν τα μεγέθη και για τους 4 συστημικούς πλην όμως είχε προηγηθεί ένα 3μηνο μεστό ισχυρών μεταβολών, αρκεί να σημειωθεί πως με τον ΔΤΡ στις 1.049,46 μονάδες η μεταβολή 3μηνου είναι 23% και 63,83% από την αρχή του έτους.

Οι ίδιοι σημείωναν πως, σε περιόδους μεταβλητότητας διεθνώς με τον τραπεζικό κλάδο πρωταγωνιστή (είτε θετικό-είτε αρνητικό) εύλογα μερίδα επενδυτών "κλειδώνει" μέρος των υπεραξιών της, και από αυτή την άποψη η μείωση θέσεων στον κλάδο-πρωταθλητή πανευρωπαϊκά δικαιολογείται.

Πολύ δε περισσότερο που αναφερόμαστε σε ένα "ρηχό" χρηματιστήριο, όπου το profit taking ενός μεσαίου μεγέθους fund αρκεί για να φέρει τα πάνω-κάτω, πρακτικά για τον ΔΤΡ διορθώνοντας από τις 1.117,78 μονάδες.

Άλλωστε, όπως συμπληρώνουν από την πρώτη κιόλας συνεδρίαση της εβδομάδος είχε φανεί η αδυναμία πειστικής υπέρβασης των 1.332 για τον ΓΔ (υψηλό ημέρας οι 1.326,56 μονάδες) στοιχείο που είχε επισημανθεί ρητά από το euro2day (όσον αφορά στην σημαντικότητα των 1.332 μονάδων).

Επιπρόσθετα, με αφορμή την ανακοίνωση των αποτελεσμάτων 6μηνου, την λίγο ως πολύ αναμενόμενη απόφαση της Scope Ratings συν την -επίσης αναμενόμενη- είσοδο της Πειραιώς στον MSCI Standard Greece- είχε διαφανεί πως, ολοκληρωνόταν ένας ανοδικός κύκλος για τον κλάδο, για το ΧΑ.

Αφορμής -και από τις διεθνείς αγορές- δοθείσης συν την παραδοσιακή ραστώνη του Αυγούστου το ενδεχόμενο της διόρθωσης παιζόταν ως το πιθανότερο, για να φτάσουμε στην συνεδρίαση της Παρασκευής. Τόσο το εύρος της διόρθωσης μείον 2,01% για τον ΓΔ, με "βουτιά" 2,84% για τον ΔΤΡ αλλά και μείον 2,07% για τον FTSE25 με αυξημένες μάλιστα συναλλαγές 103,7 εκατ. προοιωνίζεται συνέχιση, κατ' αρχήν στην αρχή της συνεδρίασης της Δευτέρας.

Δεδομένου ότι ο τζίρος ήταν περί τα 28 εκατ. περισσότερος του μέσου όρου εβδομάδος, ο μεγαλύτερος των τελευταίων 7 συνεδριάσεων το πιθανότερο είναι πως, συνδυαστικά με την αργία του 15Αύγουστου, αύριο να δοκιμαστεί- με τη μία- η πιο κοντινή (σημαντική στήριξη) στις 1.280 μονάδες.

Προϋποθέσεις

Αναλυτές σημείωναν μετά την λήξη της συνεδρίασης την Παρασκευή, πως η απουσία σημαντικών ειδήσεων συνδυαστικά με το διεθνές περιβάλλον θα οδηγούσε σε λύση της συσσώρευσης της αγοράς, ειδικά για τη μεγάλη κεφαλαιοποίηση. Πρακτικά επιβεβαιώθηκαν όσοι υποστήριζαν ότι πειστική υπέρβαση των 1.350 για τον ΓΔ και των 1.120 για τον ΔΤΡ θα απαιτούσε αυξημένες συναλλαγές και "πρωτοκλασσάτες" εξελίξεις σε τράπεζες και blue chips-σηματωρούς, κάτι που δεν προέκυψε.

Πιθανότατα το ΧΑ να ακολουθήσει τις διεθνείς αγορές, θυμίζοντας ότι τη Δευτέρα ανακοινώνονται στοιχεία για την βιομηχανική παραγωγή της Κίνας, ενώ την Τρίτη στοιχεία λιανικής στις ΗΠΑ. Τρίτη αργεί το ΧΑ και Παρασκευή ανακοινώνονται στοιχεία CPI της ευρωζώνης.

Το κλίμα δεν είναι θετικό στην Ευρώπη, οι αναλυτές εστιάζουν στις διακυμάνσεις του φυσικού αερίου επανέρχονται σε ενεργειακά κόστη, επιφυλάσσονται για το πως θα ενεργήσει η ΕΚΤ, στις 14 Σεπτεμβρίου.

Την Τετάρτη ανακοινώνονται στοιχεία πληθωρισμού για το Ηνωμένο Βασίλειο, το ενεργειακό είναι- και πάλι- "πρώτο θέμα", το πιθανότερο η μεταβλητότητα θα είναι κυρίαρχη την εβδομάδα που ξεκινά για τον FTSE100 από τις 7.524,16 και για τον DAX από τις 15.832,17 μονάδες με "ουρά" πωλήσεων την Παρασκευή.

Με αυτά τα δεδομένα οι 4 στους 10 αναλυτές θεωρούν πιθανή και νέα αύξηση επιτοκίων από την ΕΚΤ, και μάλιστα κατά 25 μ.β με τις ευρωαγορές να προετοιμάζονται για την φθινοπωρινή-χειμερινή περίοδο (όσον αφορά στο ενεργειακό).

Θα μπορούσε να διαφοροποιηθεί το ΧΑ; το εύλογο ερώτημα. Κρίνοντας από την ισχυρή διόρθωση της τελευταίας εβδομάδος (μείον 2,48% ο ΓΔ έναντι μείον 0,75% του DAX ) θα μπορούσε, όντως, να αρχίσει σταδιακή επανεργοποίηση ξένων επενδυτών, το από πόσο χαμηλότερα είναι το θέμα, καθώς η ευρύτερη ζώνη τιμών πέριξ των 1.250 μονάδων (για τον ΓΔ) προσφέρεται και τεχνικά.

Τεχνικά σημεία

Μπορεί να διορθώσει άλλες 35-40 μονάδες ο ΓΔ; θεωρητικά (και τεχνικά) η απάντηση είναι καταφατική, η αργία της Τρίτης ενδεχομένως να αποδειχθεί "κλειδί", συνεκτιμώντας το μίνι sell off της Παρασκευής ένας κερδισμένος ξένος (με υψηλά διψήφια ποσοστά για τα τραπεζικά χαρτιά) δεν θα έβλεπα για ποιον λόγο να επισπεύσει να τοποθετηθεί την Δευτέρα.

Ενδεχομένως, από Τετάρτη (;) και εάν και εφ' όσον δοθεί σήμα από Wall Street την Τρίτη. Και πάλι όμως, με τις υπάρχουσες πληροφορίες, δεν διαφαίνονταν ενδείξεις μαζικής επιστροφής αγοραστών, κατ' αρχήν στον τραπεζικό αλλά και σε blue chips. Αλλωστε η Πειραιώς θα αρχίσει να "μετράει" ως το 10ο μέλος του MSCI Standard Greece από την 1η Σεπτεμβρίου.

Συνεπώς, ακολουθώντας την τεχνική ανάλυση, ο Λουκάς Παπαϊωάννου εστιάζει στις 1.280 (ΚΜΟ 50 ημερών), με την επόμενη στήριξη στις 1.230 (όπου και το 38,2% fibo της τελευταίας ανοδικής κίνησης (1.000-1.350 μον.).

Εμφανέστατο σήμα πώλησης για τον ΔΤΡ, θα μπορούσε να αναιρεθεί με υπέρβαση των 1.110-1.115 αν και σε αυτή την φάση προέχει η επιβεβαίωση στηρίξεων και η διαφύλαξη κερδοφόρων θέσεων με χρήση τακτικών "stop loss".