BofA: Πώς αποτιμά τα ομόλογα των ελληνικών τραπεζών

Ξεκινά κάλυψη για τις ομολογιακές εκδόσεις των εγχώριων τραπεζικών ιδρυμάτων ο οίκος. Ποιες εκδόσεις προτιμάει, τι εκτιμά για ελληνική οικονομία και επενδυτική βαθμίδα.

Η ομάδα ανάλυσης των εταιρικών ομολόγων των τραπεζών της Bank of America σε νέο report της ξεκινά την κάλυψη και των εκδόσεων της Alpha Bank και αλλάζει συστάσεις για άλλες τρεις ελληνικές τράπεζες.

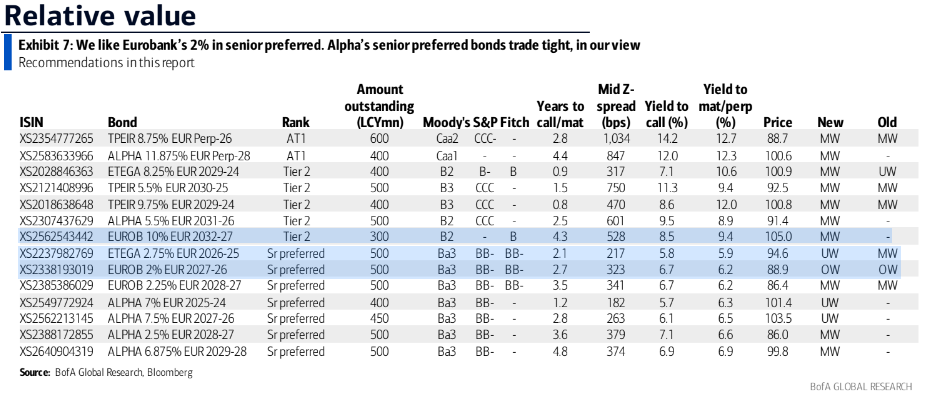

«Ξεκινάμε την κάλυψη της Αlpha Bank με σύσταση underweight για τις senior ομολογίες, με κουπόνι 7% και 7,5%. Το ομόλογο με κουπόνι 2% της Eurobank με σύσταση overweight είναι η κορυφαία επιλογή μας. Η κάλυψη της Alpha είναι κάτω από τις άλλες ελληνικές τράπεζες, η σφιχτή αποτίμηση στις βραχύτερης διάρκειας ανώτερες ομολογίες και το υψηλό απόθεμα απομειωμένων δανείων αφήνουν τα spreads πιο ευάλωτα, κατά την άποψή μας.

Η σημερινή χαμηλή κάλυψη είναι εν μέρει το αποτέλεσμα των πολύ σημαντικών μειώσεων στα απομειωμένα δάνεια το 2021, με τις απαιτούμενες αναπληρώσεις προβλέψεων και την πτώση στους δείκτες κάλυψης κατά την αποενοποίησή τους», εξηγεί η αμερικανική τράπεζα.

«Παραμένουμε σε σύσταση marketweight (απόδοση ίση της αγοράς) του ομολόγου με κουπόνι 8,75% της Πειραιώς και για την έκδοση της Αlpha Bank με κουπόνι 11,875% είμαστε επίσης με σύσταση marketweight.

Και τα δύο ομόλογα έχουν μία από τις υψηλότερες αποδόσεις στον ευρωπαϊκό πίνακα αποδόσεων στα Additional Tier 1 (AT1) ομόλογα, γεγονός που δεν αποτελεί έκπληξη, δεδομένης της τρέχουσας αξιολόγησης. Η Πειραιώς έχει εξυγιάνει σημαντικά τον ισολογισμό της και η ποιότητα του ενεργητικού φαίνεται τώρα συγκρίσιμη με εκείνη της Αlpha Bank, με μικρότερο πλέον μερίδιο απομειωμένων δανείων.

Το ρυθμιστικό απόθεμα του 2,3% της Πειραιώς στις κεφαλαιακές απαιτήσεις φαίνεται "λεπτό" σε σχέση με τους ομότιμους, αλλά είναι κατά 80 μ.β. καλύτερο από ό,τι πριν από δύο χρόνια. Η υπεραπόδοση στο ομόλογο φέτος αφήνει λιγότερα περιθώρια για υπεραπόδοση, κατά την άποψή μας. Ορισμένη πρόσθετη απόδοση έναντι της Αlpha Bank είναι δικαιολογημένη, αντανακλώντας το μικρότερο κεφαλαιακό απόθεμα ασφαλείας και τους κατά συνέπεια ελαφρώς λιγότερο απομακρυσμένους κινδύνους για τα κουπόνια AT1», επισημαίνει η BofA.

«Το απόθεμα των απομειωμένων δανείων της Alpha είναι υψηλότερο από τις αντίστοιχες εταιρείες και ανησυχούμε ότι η σχετικά χαμηλή κάλυψη θα μπορούσε να απαιτήσει περισσότερα top-ups από ό,τι οι άλλες τράπεζες στο μέλλον. Αυτό μετριάζεται από τις ακόμα πολύ μεγάλες αποδόσεις AT1 της Alpha και τα καλύτερα κεφαλαιακά αποθέματα ασφαλείας, τα οποία αφήνουν περιθώριο για πολλά "κακά νέα" επίσης».

Τier 2: Η αποτίμηση δεν είναι πειστική, παραμένει σε σύσταση marketweight

«Στην κατηγορία Tier 2, είμαστε γενικά σε marketweight. Αναβαθμίζουμε το ομόλογο με κουπόνι 8,25% της Εθνικής Τράπεζας σε marketweight, λόγω της εγγύτητας της πρόσκλησης, η οποία αναμένουμε ότι θα ασκηθεί το 2024, δεδομένης της υψηλής επαναφοράς. Τα ομόλογα αυτής της κατηγορίας έχουν επίσης υπεραποδώσει φέτος, περιορίζοντας περαιτέρω άνοδο, κατά την άποψή μας.

Η πιστωτική δυναμική για την Alpha είναι λίγο πιο αργή τώρα, δεδομένου του πλέον μεγαλύτερου αποθέματος απομειωμένων δανείων (έναντι της Πειραιώς) και της χαμηλότερης κάλυψης.

Προσθέτουμε το ομόλογο με κουπόνι 5,5% του Τ2 της Alpha στη λίστα με τις συστάσεις marketweight. Οι διαφορές των spreads της Eurobank με τα ονόματα με καλύτερη αξιολόγηση δεν είναι προφανώς ελκυστικές και προσθέτουμε σύσταση marketweight στη Eurobank, στην έκδοση με κουπόνι 10%», συνεχίζει ο αμερικανικός οίκος.

Τι εκτιμά για τα προνομιούχα ανώτερα ομόλογα

«Η έκδοση της Eurobank με επιτόκιο 2% εξακολουθεί να είναι η κορυφαία επιλογή με σύσταση overweight. Κοιτάζοντας μόνο τα θεμελιώδη μεγέθη, η Eurobank εξακολουθεί κατά την άποψή μας να είναι η δεύτερη καλύτερη, μετά την Εθνική Τράπεζα.

Βλέπουμε κάποιους κινδύνους από μια ταχύτερη από την αναμενόμενη μείωση του πλεονάζοντος κεφαλαίου, εν μέρει μέσω συγχωνεύσεων και εξαγορών (και τον πιθανό πλειοψηφικό έλεγχο της Ελληνικής Τράπεζας), αλλά κατά την άποψή μας τα σταθερά κεφάλαια, τα χαμηλά μη εξυπηρετούμενα δάνεια, η καλή και διαφοροποιημένη κερδοφορία εξακολουθούν να αποτελούν θετικό πιστωτικό άνεμο. Πιστεύουμε ότι υπάρχει ακόμη κάποια συμπίεση των περιθωρίων έναντι των ομολόγων με καλύτερη αξιολόγηση», καταλήγει η BofA.

Η επενδυτική βαθμίδα στον ορίζοντα

Η επιστροφή της Ελλάδας στην επενδυτική βαθμίδα θα μπορούσε να βοηθήσει στη διεύρυνση των επενδυτών για τα ελληνικά τραπεζικά ομόλογα, πιστεύει η BofA. Η κρατική αξιολόγηση της Ελλάδας (Ba3/BB+/BB+) βρίσκεται σε θετική προοπτική από τον οίκο Moody's από τον Μάρτιο του 2023 και την S&P από τον Απρίλιο του 2023.

Η χώρα έχασε την επενδυτική της βαθμίδα 13 χρόνια πριν και έκτοτε έχει βελτιώσει σταδιακά την αξιολόγησή της. Ταυτόχρονα, η αγορά επιτοκίων έχει με την πάροδο του χρόνου μειώσει τα ασφάλιστρα κινδύνου της Ελλάδας.

«Πιστεύουμε ότι είναι πιθανό η χώρα να επιστρέψει στην επενδυτική βαθμίδα εντός των επόμενων 12 μηνών. Οι προσεχείς προγραμματισμένες ημερομηνίες αναθεώρησης της πιστοληπτικής αξιολόγησης περιλαμβάνουν την 15η Σεπτεμβρίου 2023 για Moody's, την 20ή Οκτωβρίου 2023 για την S&P και την 1η Δεκεμβρίου 2023 για τη Fitch», καταλήγει η BofA.