Το θετικό ντόμινο του investment grade για τράπεζες-αγορά

Πρώτο μήνυμα από το deal Alpha Bank-UniCredit, καθώς η Αθήνα δρέπει καρπούς της επενδυτικής βαθμίδας. Τι έπεται σε οικονομία, τράπεζες, Χρηματιστήριο. Ο κινδυνος «μαύρων κύκνων».

Λίγες μέρες μετά την επίσημη ετυμηγορία της S&P, η ελληνική οικονομία αρχίζει να δρέπει τους καρπούς της επενδυτικής βαθμίδας. Η πρώτη μεγάλη είδηση που ήρθε με την αναβάθμιση είναι η θέληση μιας μεγάλης ευρωπαϊκής τράπεζας, της ιταλικής UniCredit Bank, να επενδύσει στις μετοχές της Alpha Bank. Αυτό η συμφωνία θα φάνταζε μέχρι πριν από λίγους μήνες κάτι σαν σενάριο επιστημονικής φαντασίας.

Η συμφωνία είναι εξαιρετικά μεγάλης σημασίας για την εγχώρια τραπεζική αγορά, καθώς ξεπερνά τα στενά εγχώρια σύνορα και αποκτά ευρωπαϊκή διάσταση. Το κυριότερο ίσως είναι ότι σηματοδοτεί με εντυπωσιακό τρόπο τη δυναμική επιστροφή των ελληνικών ομίλων στην ευρωπαϊκή τραπεζική κανονικότητα μετά από πολυετή απομόνωση.

Αν η επιστροφή στις πληρωμές μερισμάτων από τις ελληνικές τράπεζες ήταν το εφαλτήριο για την επιστροφή τους στην κανονικότητα και την έλευση ξένων διαχειριστών κεφαλαίων στα μετοχολόγιά τους, η επενδυτική βαθμίδα είναι το σκαλοπάτι για την έλευση επενδυτών που προσβλέπουν σε μακροπρόθεσμες συνεργασίες και την επίτευξη φιλόδοξων στρατηγικών σχεδίων.

Η συμφωνία της Αlpha Bank με την ιταλική UniCredit είναι η πρώτη μεγάλη στρατηγική επένδυση ευρωπαϊκής τράπεζας που πραγματοποιείται στην Ελλάδα μετά το ξέσπασμα της μεγάλης χρηματοπιστωτικής κρίσης και την κατάρρευση της Lehman Brothers, η οποία οδήγησε σε βαθιά κρίση το εγχώριο τραπεζικό σύστημα και στην κρίση χρέους στην ευρωζώνη με πρωταγωνίστρια τη χώρα μας.

Ειδικά στον τραπεζικό τομέα, από τον Δεκέμβριο του 2007, αποχώρησαν αρκετές ξένες τράπεζες που λειτουργούσαν στην Ελλάδα με δίκτυα εξυπηρέτησης πελατών, με πιο χαρακτηριστικές περιπτώσεις αυτές της Citigroup, της BNP Paribas, της Credit Agricole, της Societe Generale, της πορτογαλικής Banco Commercial Portugues που είχε ποσοστό στη Millenium Bank, αλλά και οι κυπριακές τράπεζες, η βρετανική HSBC και μερικές ακόμα.

Η πρώτη σημαντική στρατηγική συμφωνία μεταξύ μιας μεγάλης ευρωπαϊκής τράπεζας και μιας συστημικής ελληνικής τράπεζας, μετά τη χρηματοπιστωτική κρίση της προηγούμενης δεκαετίας, σίγουρα αντανακλά την αυξημένη αξιοπιστία της ελληνικής οικονομίας τα τελευταία χρόνια, όπως αυτή άλλωστε πιστοποιήθηκε από τέσσερις οίκους αξιολόγησης μέχρι τώρα, οι οποίοι χορήγησαν επενδυτική βαθμίδα στα ελληνικά κρατικά ομόλογα. Αντανακλά επίσης και τη σημαντική πρόοδο που έχει επιτευχθεί στο ελληνικό χρηματοπιστωτικό σύστημα.

Σε επίπεδο οικονομίας, ωστόσο, το deal που ανακοινώθηκε από τις δύο τράπεζες είναι ακόμα πιο σημαντικό. Η σχεδόν βέβαιη συμμετοχή της UniCredit Bank στο μετοχικό κεφάλαιο της Αlpha Bank αποτελεί την ισχυρότερη ψήφο εμπιστοσύνης που θα μπορούσε να έχει η χώρα και το εγχώριο τραπεζικό σύστημα. Ο διευθύνων σύμβουλος της Αlpha Bank, Βασίλης Ψάλτης, επισήμανε ότι η στρατηγική συμφωνία αποτελεί ψήφο εμπιστοσύνης για την Ελλάδα και σηματοδοτεί την επιστροφή των εγχώριων τραπεζών στο προσκήνιο και ότι η Ελλάδα υποδέχεται μετά από 17 χρόνια ένα στρατηγικό επενδυτή στον τραπεζικό τομέα.

Η μετάφραση για το Χ.Α.

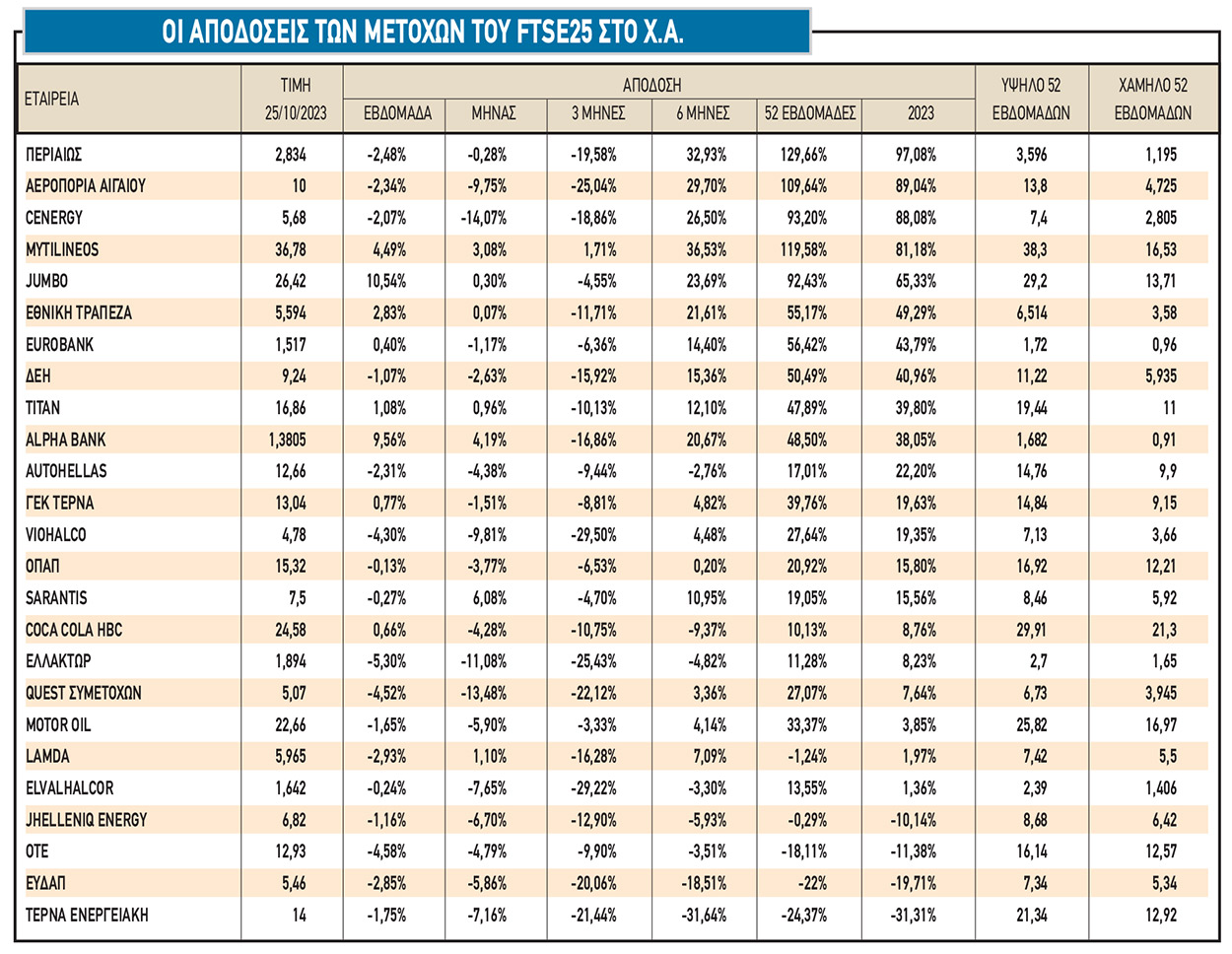

H αναβάθμιση του ελληνικού χρηματιστηρίου έχει ήδη ξεκινήσει φέτος με τις τιμές των μετοχών να είναι αυξημένες κατά 28% σε επίπεδο Γενικού Δείκτη και 50% σε επίπεδο τραπεζών. Οι προσδοκίες είναι υψηλές, ωστόσο, το μακροπρόθεσμα θετικό σενάριο δεν σημαίνει ότι δεν θα αντιμετωπίσει εμπόδια και πισωγυρίσματα. Οι γεωπολιτικές εξελίξεις, όπως αυτές αποτυπώθηκαν αρχικά από την εισβολή της Ρωσίας στην Ουκρανία, όσο και πρόσφατα από την επίθεση της Χαμάς στο Ισραήλ αναδεικνύουν τους κινδύνους και τους «μαύρους κύκνους» που μπορεί να ανακύψουν στην πορεία.

Υπενθυμίζεται ότι η Ελλάδα έλαβε την επενδυτική βαθμίδα στις 8 Σεπτεμβρίου από την DBRS και τις 20 Οκτωβρίου από την S&P, οίκοι που αναγνωρίζονται από την ΕΚΤ, ενώ η αναβάθμιση την 1η Δεκεμβρίου από τη Fitch θεωρείται πλέον αρκετά πιθανή.

Οι δύο αμερικανικοί οίκοι αξιολόγησης S&P και Fitch Ratings, δίνοντας την επενδυτική βαθμίδα στη χώρα, επί της ουσίας ξεκλειδώνουν και τα χέρια των διαχειριστών ομολόγων που ακολουθούν δείκτες ομολόγων όπως οι iBoxx, οι οποίοι προσφέρουν ευρεία συγκριτική αξιολόγηση και ρευστές εμπορεύσιμες λύσεις στις αγορές ομολόγων σε παγκόσμιο επίπεδο.

Τα πιθανά πολλαπλά οφέλη, τόσο από την άποψη της πραγματικής οικονομίας όσο και των ελληνικών κεφαλαιαγορών (μετοχές και ομόλογα) που προκύπτουν από την επίτευξη της επενδυτικής βαθμίδας, θα ξεδιπλωθούν την επόμενη διετία, ωστόσο συμφωνίες όπως η τελευταία μπορεί να επιταχύνουν τις διαδικασίες.

Οι ελληνικές επιχειρήσεις και οι τράπεζες θα έχουν να επωφεληθούν από μειωμένο κόστος δανεισμού, οι αγορές των μετοχών και των ομολόγων θα αποκτήσουν μεγαλύτερο βάθος από τις εισροές κεφαλαίων, ενώ θα βελτιωθεί η ρευστότητα -άρα και οι αποτιμήσεις- των εταιρειών.

Ίσως το πιο προφανές από την ανάκτηση της επενδυτικής βαθμίδας είναι ότι, όταν οι κεντρικές τράπεζες καταφέρουν να δαμάσουν τον πληθωρισμό και εγκαταλείψουν το «μάντρα» «higher for longer» αναφορικά με τα επιτόκια παρέμβασής τους, οι αποδόσεις των ελληνικών ομολόγων σε ολόκληρη την καμπύλη θα σημειώσουν ραγδαία πτώση, μειώνοντας το κόστος δανεισμού και βελτιώνοντας τις συνθήκες ρευστότητας για το ελληνικό Δημόσιο -και αυτό με τη σειρά του θα μεταφερθεί στις τράπεζες, τις ελληνικές επιχειρήσεις και τον τελικό καταναλωτή.

Προφανώς, μέρος αυτού του οφέλους έχει ήδη τιμολογηθεί στις τρέχουσες συνθήκες, με τα επιτόκια του δεκαετούς ομολόγου 20 μονάδες βάσης υψηλότερα από τα επίπεδα της Ισπανίας, αλλά θα ακολουθήσουν μειώσεις όταν η νομισματική πολιτική αλλάξει ρότα.

Για τις τράπεζες, η αναβάθμιση σε επενδυτική βαθμίδα θα επιτρέψει βελτιωμένες συνθήκες χρηματοδότησης, εξοικονόμηση κόστους τόκων για τις μελλοντικές εκδόσεις MREL και βελτίωση της ποιότητας των χαρτοφυλακίων τίτλων τους, που αποτελούνται κυρίως από ελληνικά κρατικά ομόλογα, καθώς οι αποδόσεις και των υφιστάμενων εκδόσεων τους δεν έχουν ακολουθήσει σε μεγάλο βαθμό τα ελληνικά κρατικά ομόλογα.

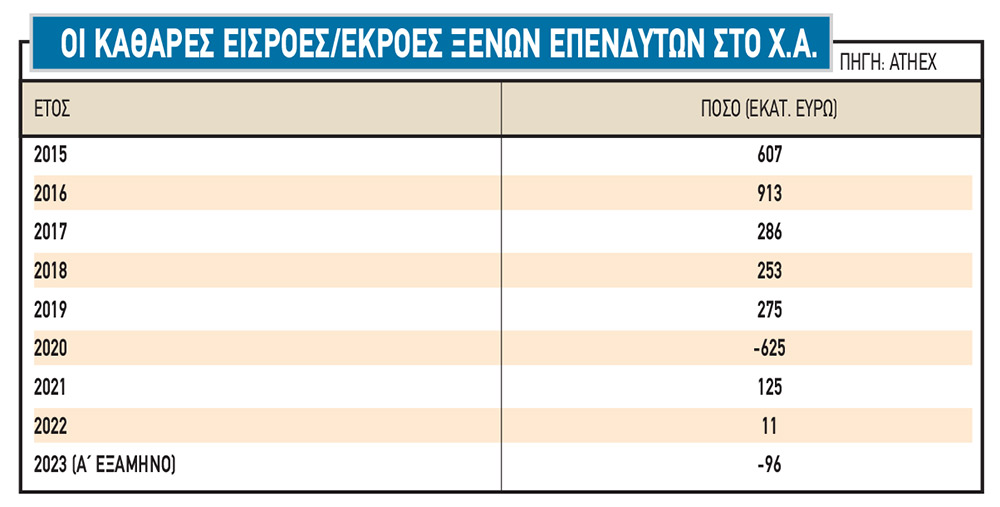

Όσον αφορά τα ομόλογα, τις μετοχές, το Χ.Α. αλλά και τα real assets, η επενδυτική βαθμίδα είναι ένας μακροπρόθεσμος θετικός καταλύτης που θα επιτρέψει την επέκταση της επενδυτικής βάσης στα εγχώρια περιουσιακά στοιχεία, o οποίος θα φέρει long-only χαρτοφυλάκια, συνταξιοδοτικά ταμεία, sovereign wealth funds, θεσμικούς επενδυτές με μακροπρόθεσμο χρονικό ορίζοντα και «εξαφανισμένους» επενδυτές από την Ιαπωνία και άλλες παραδοσιακές επενδυτικές δυνάμεις με θετικά ισοζύγια επενδύσεων στο εξωτερικό. H επενδυτική βαθμίδα είναι το κλειδί για την προσέλκυση νέων υψηλής ποιότητας επενδυτών μακροπρόθεσμου ορίζοντα, οι οποίοι προηγουμένως δεν ήθελαν και δεν μπορούσαν να επενδύσουν στην Ελλάδα.

Η απόκτηση της επενδυτικής βαθμίδας και από τον οίκο Fitch Ratings, θα ανοίξει τον μακροπρόθεσμο διάλογο της αναβάθμισης του Χ.Α. και από τους παρόχους μετοχικών δεικτών MSCI και FTSE Russell, ώστε η χώρα να επιστρέψει στο καθεστώς της αναπτυγμένης αγοράς («developed market) έναντι του status της αναδυόμενης αγοράς («emerging market») στο οποίο κατατάσσεται τώρα.

Σε όλη αυτή την πορεία των τελευταίων 15 ετών, από τη χρηματοπιστωτική κρίση το 2007 και έως τη σημερινή οικονομική μεγέθυνση και βελτίωση και επιστροφή στην επενδυτική βαθμίδα, το συμπέρασμα που εξάγεται είναι ότι απαιτείται σταθερότητα σε προγράμματα μεταρρυθμίσεων, σε συγκράτηση των ελλειμμάτων δημοσιονομικά και στα ισοζύγια στο εξωτερικό, συνεχής εφαρμογή αξιόπιστων οικονομικών πολιτικών, οι οποίες θα καρτούν ζεστούς τους επενδυτές και θα εμβαθύνουν περαιτέρω την εμπιστοσύνη των αγορών στην πορεία της χώρας.