Deutsche Bank: Στις κορυφαίες μετοχικές αγορές το ΧΑ

Συγκριτικά καλύτερη η εικόνα της εγχώριας αγοράς έναντι του «ανταγωνισμού» τον Οκτώβριο. Τα στοιχεία που διαμόρφωσαν την εικόνα για τα ομόλογα και τον χρυσό. Η προσοχή σε επιτόκια-Μέση Ανατολή.

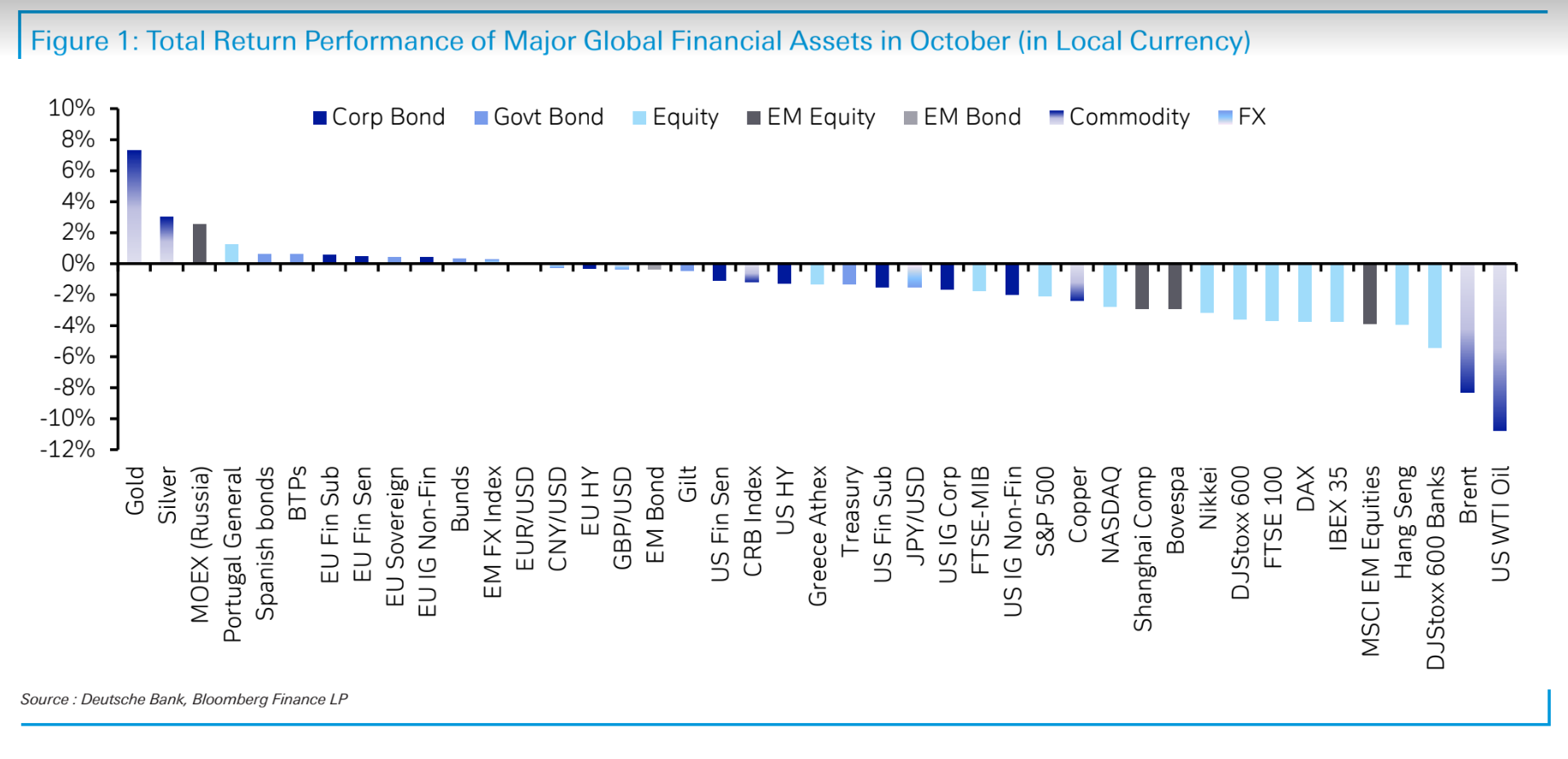

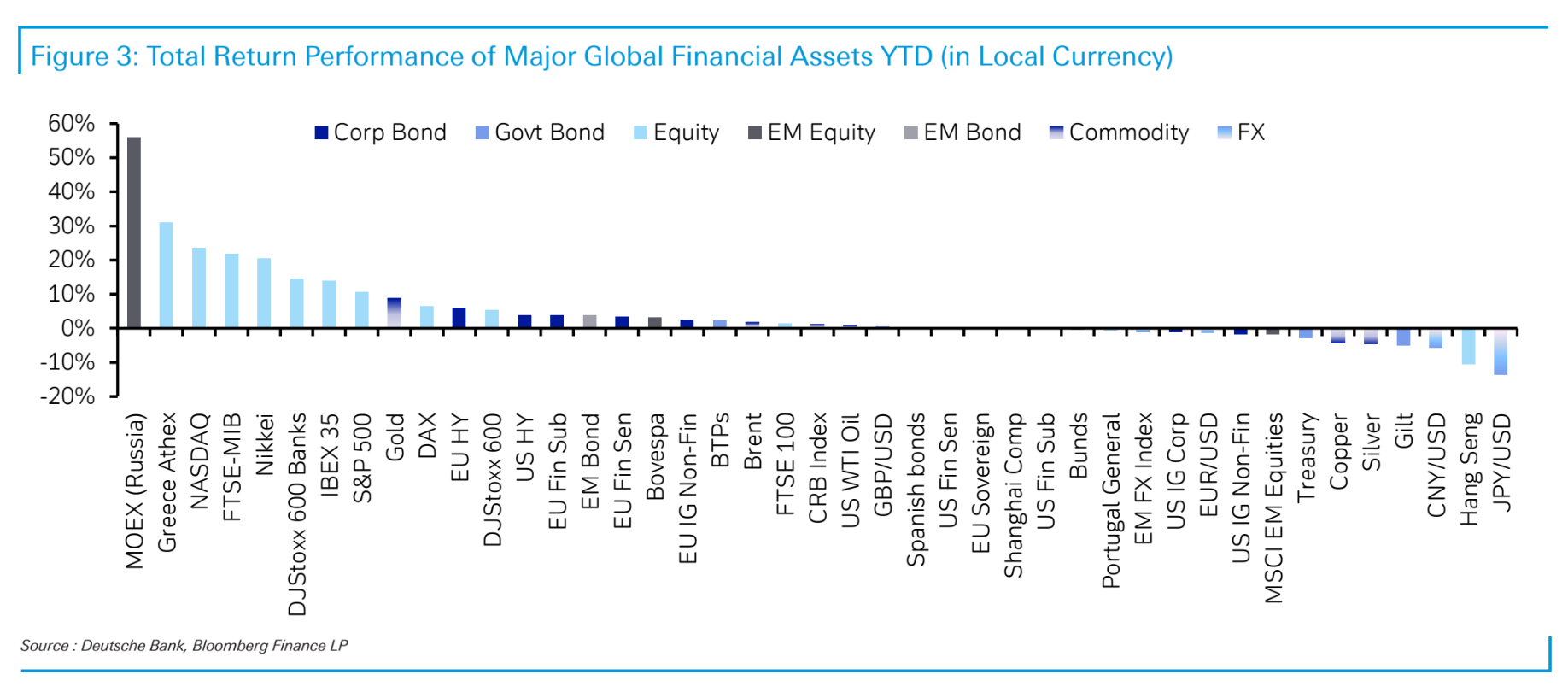

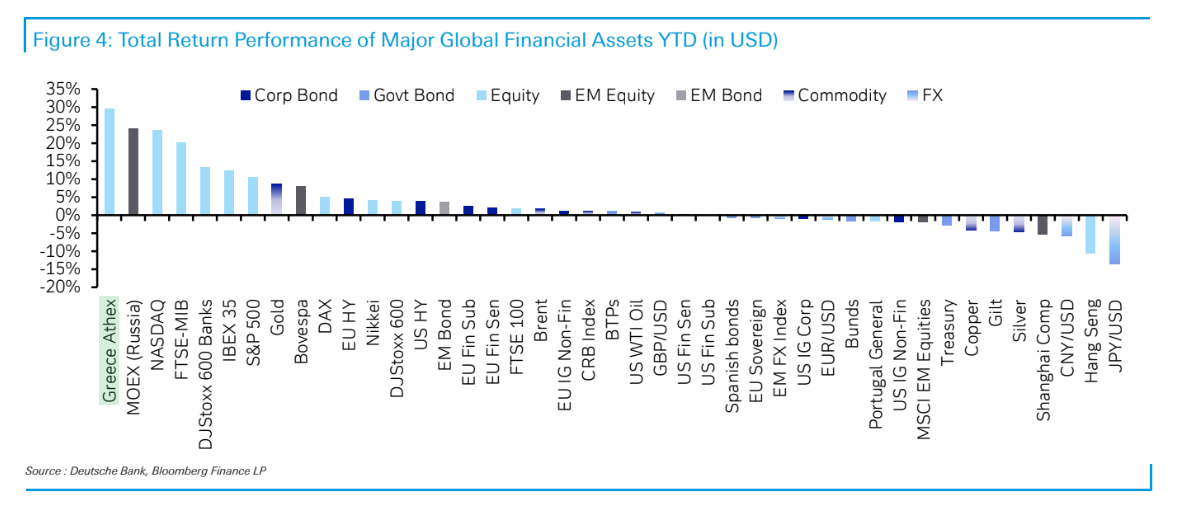

Παραμένει στις κορυφαίες αγορές το ΧΑ και ο Γενικός Δείκτης βάσει και των αποδόσεων του Οκτωβρίου, παρότι η επίδοση του προηγούμενου μήνα ήταν αρνητική. Με κέρδη 31,1% από τις αρχές του έτους, ο Γενικός Δείκτης στην Αθήνα είναι δεύτερος σε επιδόσεις και πρώτος σε δολαριακούς όρους ανάμεσα στους δείκτες που εξετάζει μηνιαίως η γερμανική τράπεζα Deutsche Bank.

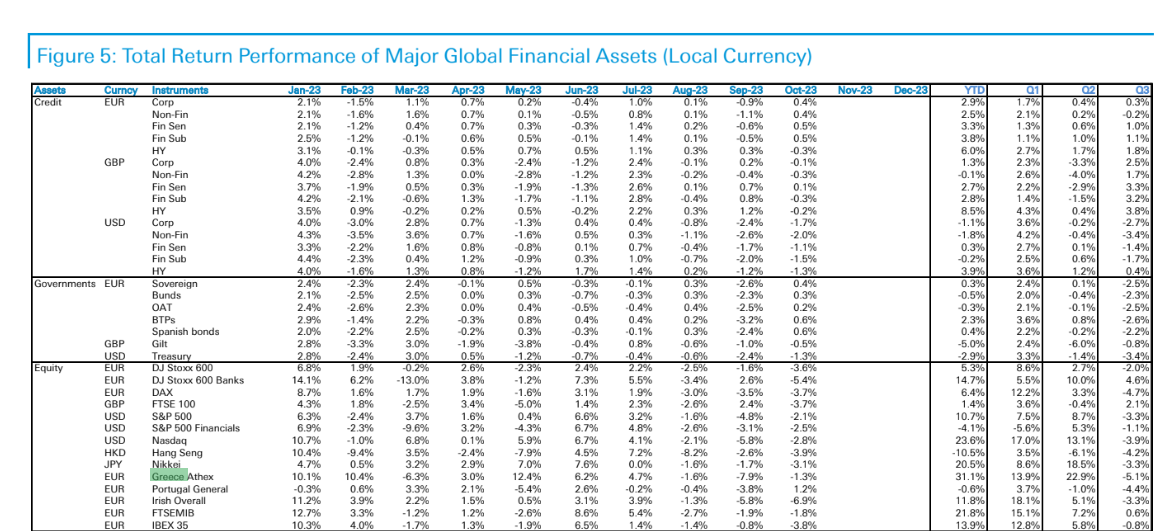

O Οκτώβριος, άλλος ένας αδύναμος μήνας για τις αγορές, ήταν αρνητικός και για το εγχώριο χρηματιστήριο. Οι λοιπές όμως μετοχικές αγορές κινήθηκαν με ακόμη μεγαλύτερες απώλειες. Ο ΓΔ σημείωσε πτώση 1,3% τον Οκτώβριο αλλά ο αμερικανικός δείκτης S&P 500 έπεσε για τρίτο συνεχόμενο μήνα (-2,1%), ο Nikkei σημείωσε πτώση -3,1%, ο ευρωπαϊκός δείκτης Stoxx 600 σημείωσε -3,6% και οι αναδυόμενες αγορές με τον δείκτη MSCI δείκτη έπεσαν 3,9%.

Οι αγορές πιέστηκαν από τις εξελίξεις στη Μέση Ανατολή. Παράλληλα, τον Οκτώβριο καταγράφηκε άλλος ένας ισχυρός γύρος οικονομικών στοιχείων των ΗΠΑ, τα οποία συνέβαλαν στην αύξηση του κόστους δανεισμού στις μακροπρόθεσμες λήξεις ομολόγων και ενέτειναν τους φόβους για τις επιπτώσεις των υψηλότερων επιτοκίων στην ευρύτερη οικονομία.

Τα futures συνέχισαν να τιμολογούν το ενδεχόμενο η Fed να προβεί σε νέα αύξηση των επιτοκίων, με πιθανότητα 41,5%, μέχρι τον Ιανουάριο. Αυτή η συνεχιζόμενη ανθεκτικότητα των δεδομένων σήμαινε ότι τα αμερικανικά κρατικά ομόλογα συνέχισαν να χάνουν έδαφος τον Οκτώβριο.

Η απόδοση για το 10ετές ομόλογο των ΗΠΑ αυξήθηκε για έκτο συνεχή μήνα και έκλεισε στο 4,93%, ενώ πέρασε για λίγο το όριο του 5% για πρώτη φορά από το 2007. Επιπλέον, υπάρχουν αρκετές ενδείξεις ότι αυτή η άνοδος του πιο μακροπρόθεσμου κόστους δανεισμού έχει περάσει στην πραγματική οικονομία. Τα ομόλογα του αμερικανικού δημοσίου, για πρώτη φορά στον 21ο αιώνα μέχρι στιγμής, έχασαν έδαφος για έκτο συνεχόμενο μήνα, με πτώση -1,3% και αυτό περιλάμβανε περαιτέρω άνοδο της απόδοσης του δεκαετούς κατά +36 μ.β. και αύξηση της απόδοσης στο ομόλογο με λήξη τα 30 έτη κατά 39,4 μ.β.

Από τη μία πλευρά, τα στοιχεία στις ΗΠΑ είναι ανθεκτικά, αλλά από την άλλη πλευρά, τα ευρωπαϊκά στοιχεία ήταν πολύ πιο αδύναμα τον Οκτώβριο. Η πρώτη εκτίμηση του ΑΕΠ του γ' τριμήνου για την Ευρωζώνη έδειξε συρρίκνωση της οικονομίας κατά -0,1%. Από τις τρέχουσες αναθεωρήσεις, αυτό σηματοδοτεί την ασθενέστερη τριμηνιαία επίδοση για την οικονομία της Ευρωζώνης από το β' τρίμηνο του 2020. Αυτό βοήθησε τα κρατικά ομόλογα της Ευρωζώνης να υπεραποδώσουν, με κέρδη +0,4% κατά τη διάρκεια του μήνα, αλλά είχαμε παράλληλα την τρίτη συνεχόμενη μηνιαία άνοδο στις ευρωπαϊκές τιμές του φυσικού αερίου, άνοδο +14,7% στα 48,01 €/MWh.

Υπήρξε επίσης σημαντική άνοδος στις τιμές του χρυσού κατά τη διάρκεια του Οκτωβρίου, με πάνω από 7% ως safe haven, ο ισχυρότερος μήνας για το πολύτιμο μέταλλο από την τραπεζική αναταραχή του Μαρτίου. Τα ισραηλινά περιουσιακά στοιχεία έχουν επίσης υποστεί σημαντικές απώλειες, με τις μετοχές να σημειώνουν 10,7%, τη χειρότερη μηνιαία επίδοση από τον Μάρτιο του 2020, ενώ το ισραηλινό σέκελ έχει αποδυναμωθεί κατά -5,6% έναντι του δολαρίου.