Χρηματιστήριο: Κλειδί για νέα άνοδο η στάθμιση σε δείκτες

Οι εισροές από θεσμικά χαρτοφυλάκια κλειδί για την περαιτέρω ανοδική κίνηση. Το macro στοίχημα της αγοράς και οι συγκριτικές αποτιμήσεις. «Κερασάκι στην τούρτα» ο τραπεζικός κλάδος.

Οι πρώτες συνεδριάσεις του νέου έτους ξεκίνησαν με το δεξί, εξέλιξη που ορισμένοι θεωρούν μήνυμα για μια ακόμα εξαιρετική χρονιά για τις ελληνικές μετοχές.

Οι αποδόσεις από τα χαμηλά του Οκτωβρίου 2023 σε επίπεδο Γενικού Δείκτη είναι ήδη στο +20%, ενώ σε επιμέρους μετοχές οι αποδόσεις είναι ακόμα πιο ψηλά.

Στρατηγικά, οι ελπίδες και η προεξόφληση της αγοράς αποδίδονται στις μακροοικονομικές προοπτικές και το οικονομικό περιβάλλον, αλλά και στη νέα υπεραπόδοση της εγχώριας οικονομίας. Το θετικό στοιχείο που προκύπτει, τόσο από τις παρουσιάσεις των εταιρειών, όσο και από τις εκτιμήσεις των αναλυτών, είναι ότι η πλειονότητα προβλέπει πως η άνοδος του ΑΕΠ τη διετία 2024-2025 θα είναι τετραπλάσια από τον ευρωπαϊκό μέσο όρο και ότι η ανάκαμψη θα είναι ισχυρή έως και το 2026.

Ένα στοιχείο που αρχίζει να αποκωδικοποιείται και να εισέρχεται στις εκτιμήσεις για την εγχώρια οικονομία όσον αφορά τους ρυθμούς ανάπτυξης τα επόμενα χρόνια, αλλά και τις εισηγμένες, είναι η ισχυρή ώθηση από το Ταμείο Ανάκαμψης (RFF). Μέχρι στιγμής, σε ό,τι αφορά τα δάνεια του RRF (τα οποία στην Ελλάδα αξιοποιούνται για τη χρηματοδότηση ιδιωτικών και όχι δημόσιων επενδύσεων, από ένα κονδύλι ύψους 17,7 δισ. ευρώ), η Ε.Ε. έχει εκταμιεύσει 5,3 δισ. ευρώ και μόνο 1,15 δισ. ευρώ είχε μεταβιβαστεί στις επιχειρήσεις μέχρι το τέλος Οκτωβρίου 2023, οπότε το μεγαλύτερο μέρος «επένδυσης» αυτής της χρηματοδότησης είναι μπροστά μας.

H χώρα θα συνεχίζει να σημειώνει πρωτογενές δημοσιονομικό πλεόνασμα, το οποίο συνδυάζεται με τα περίπου 35 δισ. ευρώ ταμειακά αποθέματα (18% του ΑΕΠ), και τον δείκτη χρέος προς ΑΕΠ, που μειώνεται γρήγορα. Πολλοί, πλέον, βλέπουν τον δείκτη να κατέρχεται στο 140% του ΑΕΠ (από 206% το 2020) και σε επίπεδα χαμηλότερα από αυτά της Ιταλίας.

Η αγορά των μετοχών (αλλά και των ομολόγων) ξεκινούν το 2024 από διαφορετική αφετηρία, καθώς η χώρα έχει πλέον τη σφραγίδα της επενδυτικής βαθμίδας. Τα ελληνικά περιουσιακά στοιχεία θα αρχίσουν να βλέπουν σιγά-σιγά τα οφέλη από την ένταξη των ελληνικών ομολόγων σε δείκτες benchmark.

Σε τακτικούς όρους, σημαντική παράμετρο για την ανοδική πορεία του έτους θα έχουν οι εισροές από τα θεσμικά χαρτοφυλάκια που αφορούν και τη χώρα μας. Η στάθμιση του ελληνικού χρηματιστηρίου στις αναδυόμενες αγορές έχει αυξηθεί από 0,20% στο 0,50% στον παγκόσμιο δείκτη μετοχών FTSE/Russell Emerging Markets.

Για την MSCI, η στάθμιση της χώρας στις αναδυόμενες αγορές είναι στο 0,47%, ενώ πιο σημαντική είναι η αύξηση της στάθμισης στον δείκτη που αφορά την CEEΜΕΑ (Κεντρική και Αναδυόμενη Ευρώπη, Μέση Ανατολή και Αφρική), καθώς η «παρουσία» του εγχώριου δείκτη έχει ενισχυθεί στο 3,8%. Κάποιοι διαχειριστές, ωστόσο, έχουν ήδη συμμετοχή στο 1% εξαιτίας των σημαντικών αλλαγών στις κεφαλαιοποιήσεις των εγχώριων εταιρειών και την αύξηση των εταιρειών.

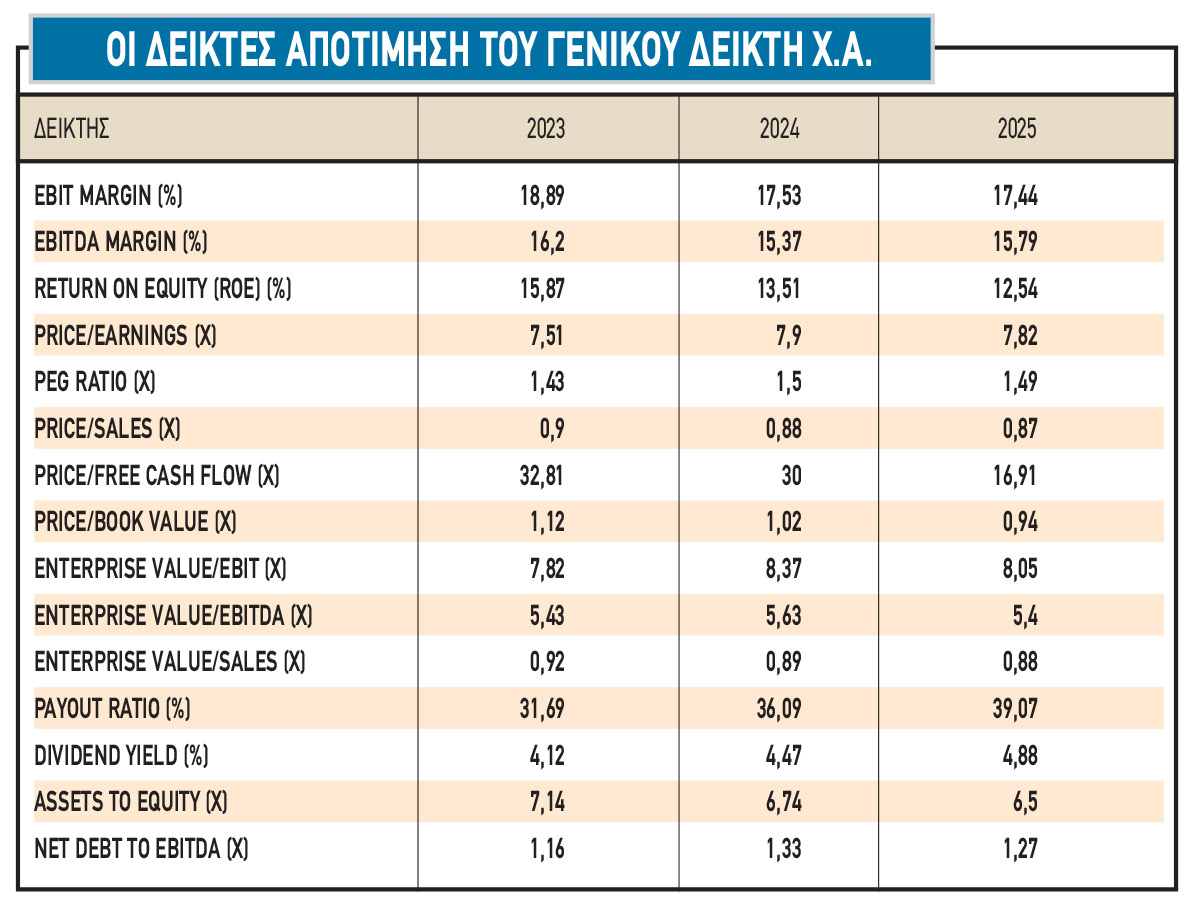

Οι αποτιμήσεις

Οι αποτιμήσεις στο Χ.Α. δείχνουν ελκυστικές, με τον δείκτη τιμής προς κέρδη (P/E) χαμηλότερο των αναδυόμενων αγορών, με υψηλότερο ρυθμό αύξησης κερδών, αν και εφόσον οι εκτιμήσεις των αναλυτών επαληθευτούν.

Το consensus για τον δείκτη P/E διαμορφώνεται στις 7,9 φορές για το 2024 και στις 7,8 φορές για το 2024, ενώ η μερισματική απόδοση υπολογίζεται στο 4,47% φέτος και 4,88% το 2025, βάσει των εκτιμήσεων της Factset, O δείκτης EV/EBITDA στην εγχώρια αγορά είναι κοντά στις 5,5 φορές τη διετία 2024-2025, αρκετά χαμηλότερα από τον μέσο όρο των αναδυόμενων αγορών, αλλά και του μέσου όρου αποτίμησης της εγχώριας αγοράς τα τελευταία 20 έτη. Ο δείκτης των ευρωπαϊκών μετοχών Stoxx 600 αποτιμάται με 13 φορές τα κέρδη του φέτος και 11,9 φορές το 2025, ενώ η μερισματική απόδοση είναι χαμηλότερα μία ποσοστιαία μονάδα σε 3,6-3,8 τη διετία 2024-2025.

Αν έχει κάποια μεγαλύτερη σημασία, ο Γενικός Δείκτης και ο δείκτης MSCI Greece είναι φθηνότεροι από τον δείκτη των αναδυόμενων αγορών (ΕΜ), αλλά και από τον δείκτη CEEMEA. Συνολικά, οι αναδυόμενες αγορές τελούν υπό διαπραγμάτευση στις 11,7 φορές φέτος και 10,3 φορές το 2025, ενώ η «γειτονιά» μας με 10,5 φορές και 9,8 φορές αντίστοιχα για τα δύο έτη. Η μερισματική απόδοση των αγορών είναι 2,6% για τις αναδυόμενες αγορές συνολικά και 3,9% για τις CEEMEA.

Οι τράπεζες

Η μεγάλη διαφορά καταγράφεται πλέον στον εγχώριο τραπεζικό κλάδο, που δέχεται καταιγισμό θετικών εκθέσεων με θετική στάση για τα θεμελιώδη μεγέθη του και τις επιδόσεις του. Από τις τελευταίες εκθέσεις φαίνεται ότι η αποτίμηση αφήνει πολλά περιθώρια για άνοδο αφού οι ελληνικές τράπεζες διαπραγματεύονται λίγο πάνω από τον δείκτη 0,6 φορές τον δείκτη ενσώματης λογιστικής αξίας (P/TBV) για το 2024, εξακολουθώντας να έχουν discount 25% σε σχέση με τους «ομολόγους» της περιφέρειας της Ε.Ε.

Λαμβάνοντας υπόψη τις θετικές προοπτικές κερδοφορίας, οι αναλυτές προβλέπουν πλέον περαιτέρω σύγκλιση των δεικτών στο μέλλον και αναμένουν η εστίαση από τα προβληματικά δάνεια να μετατοπιστεί στην κερδοφορία. Τη δεδομένη χρονική στιγμή και παρά την άνοδο των τιμών την τελευταία διετία, οι ελληνικές τράπεζες εμφανίζουν δείκτες Ρ/Ε της τάξεως των 4,4 έως 5,5 φορών φέτος και 4,7 έως 5,9 φορών το 2025, με μερισματικές αποδόσεις που θα είναι κοντά στο 7%.

Η υλοποίηση των στρατηγικών σχεδίων μείωσης του κόστους και εξορθολογισμού των ισολογισμών τους και των λειτουργιών τους τα προηγούμενα έτη αφενός αποδίδει μερίσματα στο παρόν και το μέλλον, αφετέρου δίνει ένα ισχυρό μήνυμα στην αγορά για την επιστροφή τους σε κυρίαρχο «πιόνι» στην αγορά των μετοχών.

Οι ελληνικές τράπεζες παράγουν, σύμφωνα με τις εκτιμήσεις των αναλυτών, 250-300 μονάδες βάσης πλεονάζοντα κεφάλαια πάνω από τους στόχους τους επί των εποπτικών κεφαλαίων CET1 το 2025. Αυτά τα κεφάλαια θα διατεθούν και για επιστροφές κεφαλαίων στους μετόχους και επαναγορές μετοχών και σε κάθε περίπτωση δίνουν ευελιξία και περιθώρια επιλογών στις διοικήσεις των τραπεζών.

Επιπλέον, οι αναλυτές εκφράζουν την πεποίθησή τους ότι η αύξηση των δανείων θα είναι πολύ ισχυρότερη από το επόμενο έτος σε σχέση με το 2022 και 2023, οπότε η ζήτηση μειώθηκε, και από τις αυξήσεις των επιτοκίων, η οποία, σε συνδυασμό με την αναμενόμενη ανάπτυξη των προμηθειών λοιπών εσόδων, θα στηρίξει τις τάσεις της πρώτης γραμμής τους. Οι αναλυτές κοιτούν πλέον μπροστά και εστιάζουν πολύ περισσότερο στις προοπτικές κερδοφορίας για το 2025-2026.