Τα top picks του 2024 στο ελληνικό χρηματιστήριο

Ποιες μετοχές ψηφίζουν από το ταμπλό του Χρηματιστηρίου οι αναλυτές. Τι περιθώρια ανόδου βλέπουν. Oι αποτιμήσεις και τα κλειδιά για τις αποδόσεις τραπεζών και blue chips.

Το Χ.Α. ξεκίνησε θετικά τη νέα χρονιά και, έπειτα από τις υψηλές επιδόσεις του 2023, το ερώτημα είναι τι έχει ήδη προεξοφληθεί, τι θα μπορούσε να ενισχύσει περαιτέρω την ανοδική τάση και πόσο θα μπορούσε να συνεχιστεί αυτή η θετική πορεία, τόσο για την αγορά συνολικά όσο και για επιμέρους μετοχές.

Οι ιδιαίτερες συνθήκες στην αγορά παραμένουν και φέτος, κυρίως λόγω των εξωτερικών ζητημάτων που κυριαρχούν. Κυρίαρχα θέματα θα είναι οι προεδρικές εκλογές των Ηνωμένων Πολιτειών το τέταρτο τρίμηνο του έτους, ο συνεχιζόμενος πόλεμος στην Ουκρανία, οι μειώσεις των επιτοκίων και, τέλος, ο φόβος για τη διατήρηση του υψηλού πληθωρισμού για πολύ μεγαλύτερο χρονικό διάστημα από ό,τι οι αγορές προεξοφλούν.

Ο εγχώριος τραπεζικός κλάδος θα έχει και φέτος βαρύνουσα σημασία για το αν η ελληνική αγορά θα συνεχίσει με ανεβασμένες στροφές όλο το 2024. Η ανοδική συνέχεια των μετοχών στις αρχές της χρονιάς κρατάει ζεστούς τους επενδυτές και την ψυχολογία ψηλά. Από την άλλη, στο επίπεδο των αποτιμήσεων χρειάζεται πιο προσεκτική αξιολόγηση των επενδυτικών επιλογών, καθώς αρκετοί τίτλοι είναι σε υψηλότερα επίπεδα από ό,τι ένα χρόνο πριν.

Η εικόνα της ελληνικής χρηματιστηριακής αγοράς στην τρέχουσα φάση υποστηρίζεται τόσο από τα αποτελέσματα των τραπεζικών ομίλων όσο και των άλλων εισηγμένων εταιρειών, κάτι πρωτοφανές τα τελευταία έτη. Το βασικό συμπέρασμα από τις τελευταίες ανακοινώσεις, τις παρουσιάσεις των εταιρειών στο εξωτερικό και τις εκτιμήσεις των αναλυτών, είναι ότι πολλές από τις σημαντικές εταιρείες της αγοράς έχουν τη δυνατότητα για καλύτερες επιδόσεις την επόμενη διετία -ειδικά αν η εγχώρια οικονομία συνεχίζει να υπεραποδίδει των οικονομικών επιδόσεων των χωρών της Ευρωζώνης, με τη βοήθεια και των ευρωπαϊκών πόρων του Ταμείου Ανάκαμψης. Η φετινή εκτίμηση είναι ότι η ανάπτυξη θα κινηθεί στο 2,3% με 2,5% και το 2025 θα προσεγγίσει το 2,2% με 2,3%.

Για την πλειονότητα των εταιρειών, μπορεί οι προοπτικές για τις επιδόσεις της επόμενης χρονιάς να προδιαγράφονται θετικές, όμως πολλές από τις μετοχές που ήταν εξόφθαλμα φθηνές στις αρχές Νοεμβρίου του 2020, έχουν πλέον ανατιμηθεί σημαντικά. Το κλειδί για υψηλότερες τιμές μετοχών από την άποψη των θεμελιωδών μεγεθών είναι η αυξημένη κερδοφορία τα επόμενα χρόνια και η επέκταση των πολλαπλασιαστών αποτίμησης.

Με βάση τις προβλέψεις των αναλυτών για τα έτη 2024-2025, η μεταβολή της κερδοφορίας του Γενικού Δείκτη θα είναι οριακά αρνητική, καθώς το 2024 η μεταβολή των EPS εκτιμάται σε -4,5% και το 2025 σε 1,1%. Η αγορά αποτιμάται 7,8 φορές για την περίοδο 2024 σε όρους κερδοφορίας και 5,6 φορές σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ), δείκτες που είναι ιδιαίτερα χαμηλοί σε σχέση με τα ιστορικά μεγέθη της ελληνικής αγοράς, καθώς και του μέσου όρου των ευρωπαϊκών και των αναδυόμενων αγορών.

Οι κύριες επιλογές

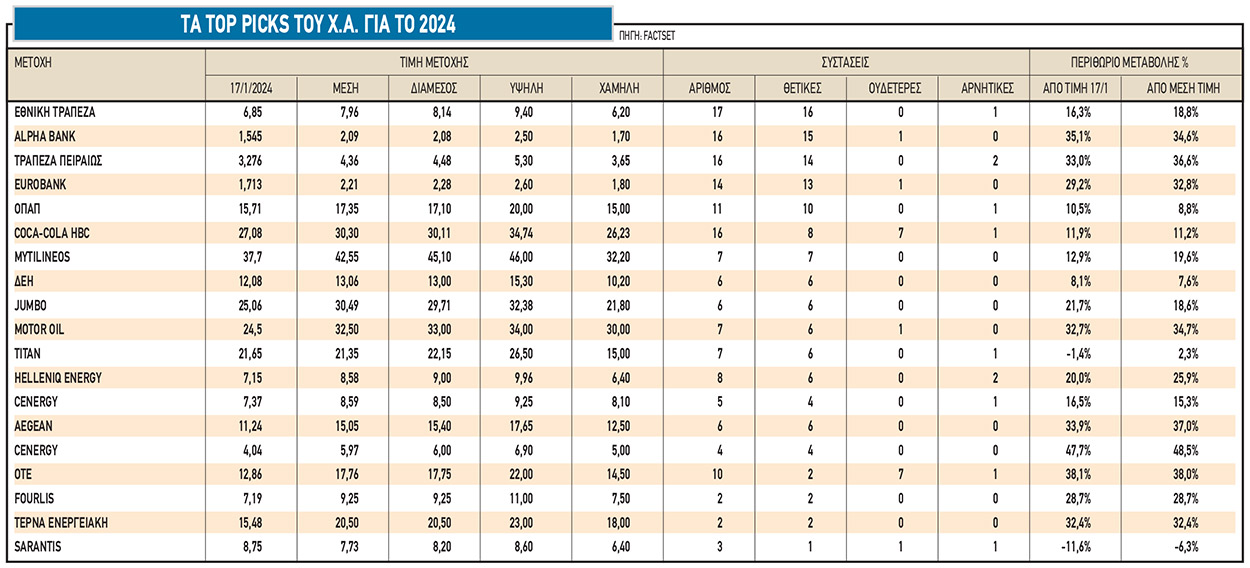

Στο περιβάλλον αυτό, οι κύριες επιλογές (top picks) των αναλυτών για το 2024 είναι οι τίτλοι των τεσσάρων τραπεζών για δεύτερη συνεχόμενη χρονιά και από κοντά οι τίτλοι των ΟΠΑΠ, Coca Cola HBC, Mytilineos, Motor Oil, HELLENiQ Energy και ΔΕΗ. Μεγάλος χαμένος και φέτος, μετά από μια δεκαετία, είναι η μετοχή του ΟΤΕ.

Πιο αναλυτικά:

- Οι μετοχές της Εθνικής Τράπεζας και της Alpha Bank με 16 και 15 θετικές ψήφους (buy, overweight ή outperform) αντίστοιχα είναι οι top επιλογές, με βραχεία κεφαλή από το δίδυμο των Τράπεζα Πειραιώς και Eurobank, με 14 και 13 θετικές ψήφους αντίστοιχα. Οι τράπεζες, μετά το 2023, παραμένουν οι κορυφαίες επιλογές, με υψηλό περιθώριο ανόδου (της τάξεως του 30% από τα τρέχοντα επίπεδα). Η μέση τιμή-στόχος για την Εθνική Τράπεζα είναι στο 8,14 ευρώ και περιθώριο 19%, ενώ για την Αlpha Bank, με 2,08 ευρώ μέση τιμή-στόχο, το περιθώριο ανόδου είναι 35%. Η αποτίμηση της Εθνικής Τράπεζας είναι 0,82 φορές σε όρους P/TBV και 5,9 φορές σε όρους P/E. Ο αντίστοιχος δείκτης της Alpha Βank είναι στις 0,53 φορές σε όρους P/TBV και 5,1 φορές σε όρους P/E.

- Για τις Τράπεζα Πειραιώς και Eurobank οι θετικές συστάσεις είναι 14 και 13 αντίστοιχα. Η Τράπεζα Πειραιώς εμφανίζει μέση τιμή-στόχο στα 4,48 ευρώ ανά μετοχή και είναι σημαντικά αυξημένη το τελευταίο τρίμηνο. Το περιθώριο ανόδου είναι 36%. Για τη Eurobank, η μέση τιμή-στόχος είναι 2,28 ευρώ και το περιθώριο ανόδου διαμορφώνεται σε 33%. Η αποτίμηση της Πειραιώς είναι 0,58 φορές σε όρους ενσώματης λογιστικής αξίας (P/ΤBV) και 4,6 φορές σε όρους πολλαπλασιαστή κερδοφορίας. Η Eurobank αποτιμάται με 0,42 φορές σε όρους ενσώματης λογιστικής αξίας (P/ΤBV) και 7,2 φορές σε όρους πολλαπλασιαστή κερδοφορίας. Η αποτίμηση των ευρωπαϊκών τραπεζών είναι 0,79 φορές η ενσώματη λογιστική αξία και 5,6 φορές τα καθαρά κέρδη.

- Για τον ΟΠΑΠ, οι αναλυτές εμφανίζονται για ακόμη μια χρονιά θετικοί, αν και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι χαμηλό, στο 10%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 17,10 ευρώ. Η αποτίμηση του τίτλου είναι στις 12,13 φορές σε όρους P/E και 8,25 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι αρκετά υψηλότερα, με 16 φορές σε όρους P/E και στις 10,4 φορές σε όρους EV/EBITDA.

- Για τη Mytilineos, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 45,10 ευρώ, με περιθώριο απόδοσης 20%. Με 7 θετικές εκτιμήσεις και καμία αρνητική ή ουδέτερη, ο τίτλος είναι καθαρό «buy» από την εγχώρια αγορά με δείκτες αποτίμησης το 2024 στις 8,4 φορές σε όρους P/E και 6,1 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι στις 13,5 φορές σε όρους P/E και στις 7,5 φορές μόλις σε όρους EV/EBITDA.

- Για τη μετοχή της ΔΕΗ, με 6 θετικές συστάσεις, οι αναλυτές παραμένουν άκρως θετικοί. Το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι χαμηλό, στο 8%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 13 ευρώ. Η αποτίμηση του τίτλου είναι στις 15,9 φορές σε όρους P/E και 5,6 φορές σε όρους EV/EBITDA.

- Η Jumbo δεν επελέγη πέρσι από τους αναλυτές και τους… τιμώρησε με απόδοση +76%. Τα κέρδη της εταιρείας εξέπληξαν για άλλη μια φορά, οι αναλυτές πλέον εμφανίζονται θετικοί και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι υψηλό, στο 20%, αφού πλέον η μέση τιμή-στόχος τίθεται στα περίπου 30 ευρώ. Η αποτίμηση του τίτλου είναι στις 11,3 φορές σε όρους P/E και 8,3 φορές σε όρους EV/EBITDA. Ο αντίστοιχος δείκτης των ευρωπαϊκών εταιρειών είναι αρκετά υψηλότερα, με 14,5 φορές σε όρους P/E και στις 8,5 φορές σε όρους EV/EBITDA.

- Η μετοχή της Motor Oil σημείωσε την υψηλότερη απόδοση το 2022 από τις κορυφαίες επιλογές για την εγχώρια αγορά μετοχών, αλλά το 2023 υποαπέδωσε με +9%. Το περιθώριο ανόδου είναι πλέον πολύ υψηλό στο 35%, αφού η μέση τιμή-στόχος είναι τα 33 ευρώ ανά μετοχή περίπου, με επτά θετικές εκτιμήσεις και μία ουδέτερη. Η αποτίμηση της Motor Oil είναι σε όρους πολλαπλασιαστή κερδών (P/E) στις 5 φορές το 2024 και στις 4 φορές σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA).

- Τέλος, η μετοχή της HELLENiQ Energy έχει χαμηλότερο περιθώριο ανόδου συγκριτικά με τη Motor Oil. Η απόδοσή της πέρσι ήταν αρνητική κατά 4% και η μέση τιμή-στόχος είναι πλέον τα 9 ευρώ. Η μετοχή εμφανίζεται με έξι θετικές και δύο ουδέτερες συστάσεις και η αποτίμηση του τίτλου είναι στις 6,1 φορές σε όρους P/E και 4,4 φορές σε όρους EV/EBITDA.