Moody’s: Ψήφος εμπιστοσύνης στις ελληνικές τράπεζες

Τα κέρδη θα συνεχίσουν να είναι ισχυρά το 2024-2025. Τα υψηλά επιτόκια δανείων και οι χαμηλές απομειώσεις οδήγησαν τις επιδόσεις το 2023, σύμφωνα με τον οίκο αξιολόγησης. Τα προβληματικά δάνεια μειώνονται περαιτέρω.

H Moody’s εξηγεί τα βασικά της συμπεράσματα από τα αποτελέσματα για το σύνολο του 2023 των τεσσάρων μεγάλων ελληνικών τραπεζών: Alpha Bank (Ba1/Ba2 Θετική, ba3), Eurobank (Baa3/Ba1 Θετική, ba2), Εθνική Τράπεζα (Baa3/Ba1 Θετική, ba2) και Τράπεζα Πειραιώς (Ba1/Ba2 Θετική, ba3).

«Οι τέσσερις συστημικές τράπεζες στην Ελλάδα (Ba1 σταθερό) ανακοίνωσαν ισχυρά κέρδη για το 2023, υποστηριζόμενες από τα υψηλά επιτόκια δανείων, τις σχετικά χαμηλές απομειώσεις, ενώ ήταν σε θέση να μειώσουν περαιτέρω τα προβληματικά τους δάνεια και να διατηρήσουν άνετη χρηματοδότηση και ρευστότητα, συγκλίνοντας πιο κοντά στον μέσο όρο των μεγάλων τραπεζών της ΕΕ», επισημαίνει ο Νώντας Νικολαΐδης, Senior Credit Officer για τον αμερικανικό οίκο αξιολόγησης.

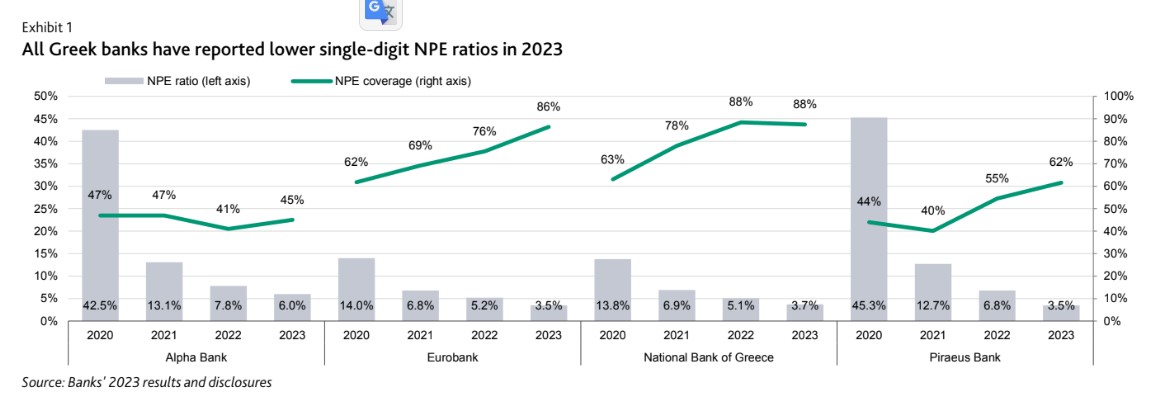

«Τα μη εξυπηρετούμενα ανοίγματα (ΜΕΑ) συνέχισαν να μειώνονται κατά τη διάρκεια του 2023, μειώνοντας τον μέσο δείκτη NPE σε περίπου 4,1%, από 6,2% το 2022 και από το μέγιστο 49% τον Δεκέμβριο του 2016. Σε αυτό το επίπεδο, οι τέσσερις τράπεζες συγκλίνουν πιο κοντά στον μέσο όρο των μεγάλων τραπεζών της ΕΕ, που είναι 2,3%, κυρίως λόγω των ρυθμίσεων δανείων και ορισμένων τιτλοποιήσεων NPE μικρού ύψους.

Κατά τη διάρκεια του τρέχοντος έτους, οι τράπεζες θα δυσκολευτούν περισσότερο να επιτύχουν οποιαδήποτε σημαντική μείωση NPE εν μέσω υψηλών επιτοκίων, αν και η πτωτική τάση είναι πιθανό να διατηρηθεί», συνεχίζει ο Νικολαΐδης.

Οργανική κεφαλαιακή ενίσχυση άνετα πάνω από τις απαιτήσεις, με στόχο υψηλότερα κεφάλαια

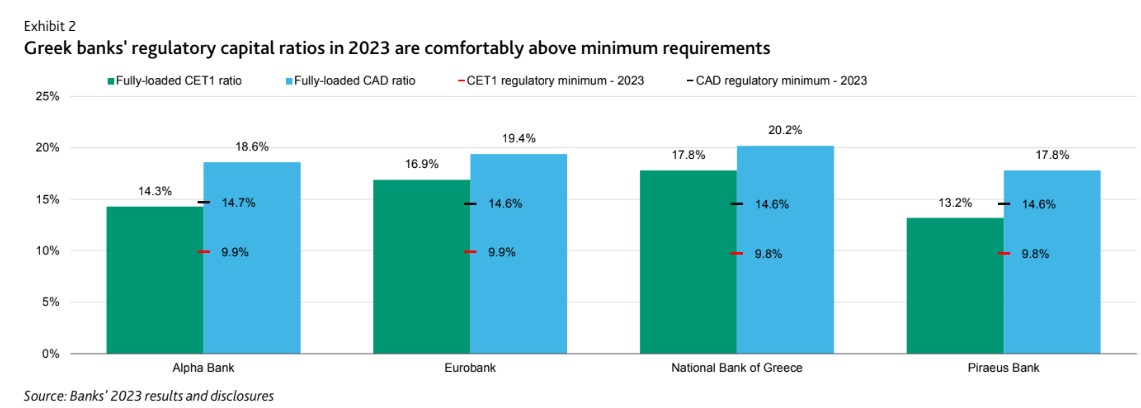

Και οι τέσσερις ελληνικές τράπεζες ανέφεραν σχετικά άνετους δείκτες εποπτικών κεφαλαίων το 2023, πάνω από τις ελάχιστες απαιτήσεις τους, υποστηριζόμενες από την ισχυρή κερδοφορία τους και την οργανική δημιουργία κεφαλαίων. Ο μέσος δείκτης κοινών μετοχών της κατηγορίας 1 (CET1) τους ήταν 15,7% το 2023 σε σύγκριση με 13,8% το 2022, αν και αναμένει ότι ο προτιμώμενος από τη Moody's ενσώματος κοινός δείκτης των κοινών μετοχών (TCE) για το έτος να είναι σημαντικά χαμηλότερος, λόγω των ακόμη υψηλών αναβαλλόμενων φορολογικών πιστώσεων (DTCs) στα βιβλία τους.

Βελτίωση της κερδοφορίας το 2023, η οποία υποστηρίζεται κυρίως από τα υψηλά καθαρά έσοδα από τόκους

Τα καθαρά έσοδα από τόκους (NII) αυξήθηκαν κατά το εντυπωσιακό 51% στη διάρκεια του 2023, στηρίζοντας τα βασικά λειτουργικά τους έσοδα, με την κύρια πηγή να προέρχεται από τα υψηλά επιτόκια και τις εκταμιεύσεις νέων δανείων. Αυτή η νέα δανειοδότηση προήλθε κυρίως από την εταιρική ζήτηση, η οποία σε συνδυασμό με τις χαμηλότερες απομειώσεις και τον συνεχή εξορθολογισμό του κόστους στήριξε την κερδοφορία των τραπεζών.

«Κοιτάζοντας προς το 2024-2025, αναμένουμε ότι τα κέρδη των τραπεζών θα συνεχίσουν να είναι ισχυρά, παρά τη σχετική συμπίεση του περιθωρίου κέρδους. Οι καταθέσεις πελατών στηρίζουν την άνετη χρηματοδότηση και ρευστότητα των τραπεζών.

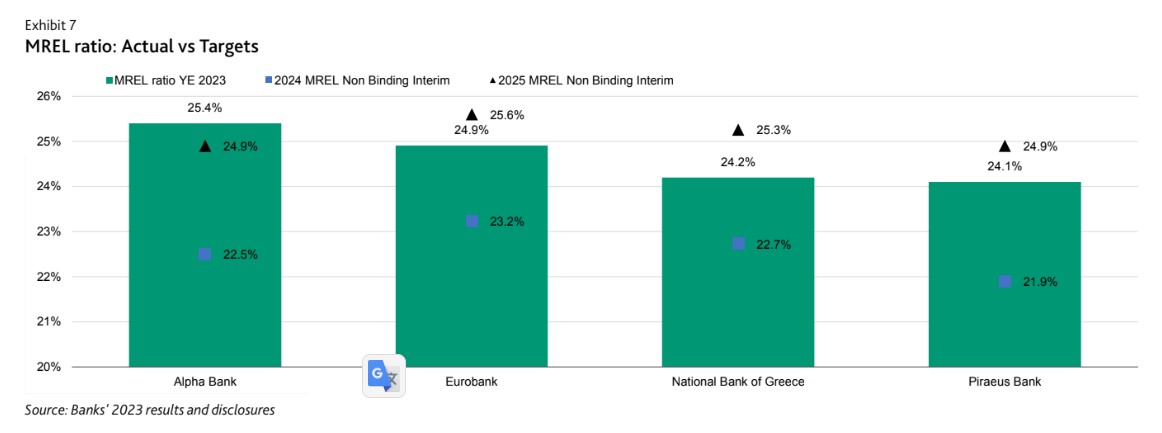

Οι εγχώριες καταθέσεις πελατών αυξήθηκαν κατά περίπου 2% στη διάρκεια του 2023, σε σύγκριση με 5,5% το 2022, αν και η ρευστότητά τους παρέμεινε άνετη και ο δείκτης κάλυψης ρευστότητας (LCR) ήταν στο 218% στο τέλος του 2023. Περίπου το ήμισυ των ρευστών διαθεσίμων τους έχει τη μορφή τίτλων του ελληνικού δημοσίου, ενώ και οι τέσσερις τράπεζες βρίσκονται σε καλό δρόμο για την εκπλήρωση των ελάχιστων απαιτήσεων για τα ίδια κεφάλαια και τις επιλέξιμες υποχρεώσεις (MREL).

Τα προβληματικά δάνεια μειώνονται περαιτέρω, συγκλίνοντας πιο κοντά στον μέσο όρο των μεγάλων τραπεζών της ΕΕ

Τα μη εξυπηρετούμενα ανοίγματα συνέχισαν να μειώνονται κατά τη διάρκεια του 2023, καθώς και οι τέσσερις συστημικά σημαντικές ελληνικές τράπεζες ανέφεραν χαμηλότερο μονοψήφιο ποσοστό μη εξυπηρετούμενων ανοιγμάτων.

Μέσω της ολοκλήρωσης των τιτλοποιήσεων των μη εξυπηρετούμενων ανοιγμάτων τους και του περιορισμένου σχηματισμού νέων μη εξυπηρετούμενων ανοιγμάτων, και οι τέσσερις τράπεζες έχουν μειώσει δραστικά τους δείκτες NPEs σε ένα σταθμισμένο μέσο όρο 4,1% στο τέλος του 2023, από 6,2% το 2022 και ένα μέγιστο 49% το 2016. Το ποσοστό αυτό πλησιάζει σταδιακά τον μέσο όρο των μεγάλων ευρωπαϊκών τραπεζών που ήταν 2,3% τον Σεπτέμβριο του 2023.

Οι προβλέψεις κάλυψης έχουν επίσης βελτιωθεί τα τελευταία χρόνια, παρά την ορισμένη χρήση των εν λόγω προβλέψεων μέσω της αποδέσμευσης των μη εξυπηρετούμενων ανοιγμάτων από τους ισολογισμούς. Η μέση κάλυψη των προβλέψεων για τις τέσσερις τράπεζες έχει αυξηθεί σε περίπου 70% το 2023 από 65% το 2022.

«Αν και κατά τη διάρκεια του τρέχοντος έτους, οι τράπεζες αναμένουν περαιτέρω μείωση των δεικτών NPEs τους -είτε μέσω κάποιων υπολειπόμενων μικρών NPEs συναλλαγών μέσω του ανανεωμένου προγράμματος προστασίας περιουσιακών στοιχείων (Ηρακλής ΙΙΙ) είτε μέσω αποκαταστάσεων/κανονισμών δανείων-, πιστεύουμε ότι θα είναι πιο δύσκολο να επιτευχθεί οποιαδήποτε σημαντική μείωση των NPE το 2024.

Αναμένουμε κάποιο νέο οργανικό σχηματισμό NPE από πιο ευάλωτους δανειολήπτες (κυρίως νοικοκυριά και μικρές επιχειρήσεις), δεδομένων των υψηλών επιτοκίων που θα ασκήσουν πίεση στην ικανότητά τους για την εξυπηρέτηση των δανείων τους.

Ταυτόχρονα, οι δυνητικοί αρνητικοί κίνδυνοι για τους ευάλωτους δανειολήπτες είναι πιθανό να αντισταθμιστούν από την ανθεκτικότητα του εταιρικού τομέα και των νέων δανείων που συνδέονται με τη διευκόλυνση ανάκαμψης και ανθεκτικότητας (RRF) της ΕΕ, τα οποία θα συνεχίσουν να αυξάνουν το χαρτοφυλάκιο των εξυπηρετούμενων δανείων των τραπεζών», εξηγεί η Moody’s.

Η οργανική κεφαλαιακή ενίσχυση άνετα πάνω από τις απαιτήσεις, με στόχο υψηλότερες κεφαλαιακές μετρήσεις

«Μετά από κάποια σημαντική οργανική δημιουργία κεφαλαίων κατά τη διάρκεια του 2023, οι ελληνικές τράπεζες ανέφεραν σχετικά άνετα εποπτικά κεφάλαια,πάνω από τις ελάχιστες απαιτήσεις τους. Ο μέσος δείκτης πλήρως επιβαρυμένων κοινών μετοχών της κατηγορίας 1 (CET1) διαμορφώθηκε σε 15,7% το 2023 έναντι 13,8% το προηγούμενο έτος, ενώ ο μέσος όρος του συνολικού δείκτη κεφαλαιακής επάρκειάς (CAD) τους ήταν 19,1% το 2023 από 16,9% το 2022.

Το κεφάλαιο CET1 για τις τέσσερις τράπεζες παρουσίασε πολύ μεγαλύτερη αύξηση σε σύγκριση με την αύξηση του σταθμισμένου ως προς τον κίνδυνο ενεργητικού τους κατά τη διάρκεια του 2023. Η κεφαλαιακή βάση των τεσσάρων τραπεζών υποστηρίχθηκε από τα παρακρατηθέντα κέρδη, ενώ οι δείκτες αυτοί ενσωματώνουν επίσης σχέδια για μέτριες πληρωμές μερισμάτων το 2024 (μετά από περισσότερο από μια δεκαετία), εφόσον υπάρξει έγκριση από τις ρυθμιστικές αρχές.

Οι μέσοι όροι CET1 και CAD για τις μεγάλες ευρωπαϊκές τράπεζες ήταν 15,6% και 19,7% αντίστοιχα τον Σεπτέμβριο του 2023, γεγονός που δείχνει ότι οι ελληνικές τράπεζες ήταν σε θέση να επιτύχουν επίπεδα κεφαλαίου παρόμοια με τα αντίστοιχα των ομολόγων τους, με στόχο την περαιτέρω αύξηση των βασικών ιδίων κεφαλαίων τους έως το 2026», καταλήγει ο οίκος.