Χρηματιστήριο: Το έξυπνο χρήμα και οι κινήσεις των λόμπι

Γιατί παραμένει βασικό σενάριο η συνέχιση της ανοδικής κίνησης. Η ροή των κεφαλαίων και τα placements. Το διεθνές περιβάλλον, η οικονομία και η εικόνα των εισηγμένων.

Είναι άραγε τόσο… αφελείς οι διεθνείς κεφαλαιαγορές έτσι ώστε να αγνοούν ορατούς κινδύνους όπως η προέλαση των Ρώσων στο ουκρανικό έδαφος, η κλιμακούμενη κρίση στη Μέση Ανατολή και η επόμενη μέρα μετά της επικείμενες εκλογές του Ιουνίου στη Γηραιά ήπειρο, ή μήπως άραγε ξέρουν κάτι παραπάνω από εμάς;

Σε κάθε περίπτωση, οι κεφαλαιαγορές όχι μόνο δεν δείχνουν μέχρι τώρα να φοβούνται, αλλά αντίθετα, βρίσκονται σε ιστορικά υψηλά και με τις προσδοκίες για τα επιτόκια να είναι πτωτικές.

Ειδικότερα σε ό,τι αφορά το Χρηματιστήριο της Αθήνας, οι δείκτες αποτίμησης των μετοχών του διατηρούνται κατά μέσο όρο σε ελκυστικά επίπεδα, λόγω των βελτιωμένων εταιρικών επιδόσεων και -κυρίως- επειδή αρκετά δισεκατομμύρια «φρέσκου χρήματος» έχουν τοποθετηθεί από το περασμένο φθινόπωρο μέχρι σήμερα, με την τάση αυτή να αναμένεται πως θα συνεχιστεί και το 2024.

Όσο κι αν διάφορα λόμπι έχουν πιάσει… δουλειά ανεβοκατεβάζοντας κάθε τόσο «χαρτιά» της περιφέρειας, τον ουσιαστικό τόνο στο Χ.Α. τον δίνει το «έξυπνο χρήμα» του εσωτερικού και του εξωτερικού, το οποίο όχι μόνο δεν ρευστοποιεί αλλά -γεμάτο από ρευστότητα- φαίνεται πως ενισχύει τις θέσεις του.

Από την πλευρά της, η πλειονότητα των Ελλήνων επενδυτών θεωρεί ως βασικό σενάριο μια ήπια συνέχιση της χρηματιστηριακής ανόδου, προβληματίζεται ωστόσο για την πλήρη αδιαφορία των αγορών απέναντι στα μεγάλα ρίσκα και ανησυχεί μήπως τελικά το… παραμύθι έχει και λύκο.

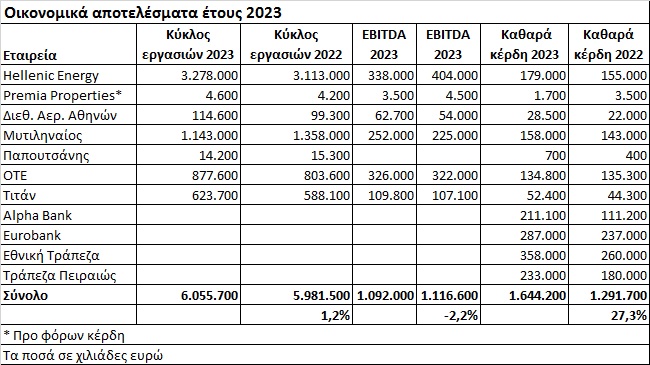

Με αθροιστική κεφαλαιοποίηση στο Χ.Α. γύρω στα 102,7 δισ. ευρώ και με τα καθαρά κέρδη των εισηγμένων να διαμορφώνονται στα 10,5 δισ. ευρώ, προκύπτει ένας -σαφώς ελκυστικός- μέσος δείκτης P/E γύρω στο 9,8. Ένα από τα βασικά ερωτήματα που είχαν τεθεί στις αρχές της φετινής χρονιάς, ήταν το αν οι τόσο υψηλές περσινές κερδοφορίες θα μπορούσαν να διατηρηθούν το 2024 στα τόσο υψηλά επίπεδα της προηγούμενης χρονιάς. Το ευχάριστο είναι πως με βάση τις μέχρι σήμερα ενδείξεις, η απάντηση στο συγκεκριμένο ερώτημα είναι θετική, καθώς:

• Όμιλοι όπως οι Mytilineos και Titan, όχι μόνο εμφάνισαν αυξημένα κέρδη στο πρώτο τρίμηνο, αλλά αισιοδοξούν πως η πορεία αυτή θα συνεχιστεί και κατά τους επόμενους μήνες του έτους.

• Το νέο ιστορικό ρεκόρ που παρατηρείται στον εισερχόμενο τουρισμό, επηρεάζει ανοδικά τα αποτελέσματα μιας σειράς εισηγμένων εταιρειών, με ενδεικτικές περιπτώσεις τον Διεθνή Αερολιμένα Αθηνών (κέρδη πρώτου τριμήνου από τα 22 στα 28,5 εκατ. ευρώ) και την Αεροπορία Αιγαίου (αυξημένη επιβατική κίνηση κατά 11% το πρώτο τρίμηνο).

• Ο ΟΤΕ εμφάνισε σταθεροποιημένα κέρδη στο α’ τρίμηνο, η Coca-Cola HBC ανέβασε τις καθαρές πωλήσεις της, η Premia Properties τις λειτουργικές της επιδόσεις και ο Παπουτσάνης την «κάτω γραμμή» των αποτελεσμάτων του.

• Όσο για τις τέσσερις συστημικές τράπεζες, εμφάνισαν σαφώς υψηλότερη κερδοφορία κατά το πρώτο φετινό τρίμηνο, με τις εκτιμήσεις να αναφέρονται σε διατήρηση της ίδιας -ή έστω παρόμοιας- εικόνας και στα εξαμηνιαία αποτελέσματα. Από εκεί και πέρα, προβλέπεται κάποια αποκλιμάκωση επιδόσεων, χωρίς όμως να είναι καθόλου βέβαιο πως στο σύνολο της χρήσης η κερδοφορία που θα διαμορφωθεί θα είναι χαμηλότερη από εκείνη του 2023.

Ακόμη τρία στοιχεία θα μπορούσαν να συμπληρώσουν την τρέχουσα εικόνα στην εγχώρια χρηματιστηριακή αγορά.

Κατ’ αρχάς, τα νέα από την πορεία της ελληνικής οικονομίας είναι μάλλον θετικά. Η πορεία των δημοσιονομικών μεγεθών παραμένει εντός των στόχων, τομείς όπως ο τουρισμός, η οικοδομή, η πληροφορική και οι κατασκευές «τρέχουν», ενώ αντίθετα η επιμονή του πληθωρισμού σε αρκετά υψηλά επίπεδα επιδρά αρνητικά στην κατανάλωση και στις εξαγωγές. Όσο κι αν οι τρέχουσες εκτιμήσεις είναι χειρότερες σε σχέση με τις αρχικές προσδοκίες, όλα δείχνουν πως το ΑΕΠ θα κινηθεί σε «συμπαθητικό» θετικό επίπεδο.

Παράλληλα, οι διεθνείς αγορές φαίνεται παρουσιάζονται μέχρι σήμερα ιδιαίτερα ψύχραιμες απέναντι σε εξελισσόμενες γεωπολιτικές εξελίξεις, όπως αυτές σε Ουκρανία και Μέση Ανατολή, (βλέπε τιμές μετοχών, ομολόγων, φυσικού αερίου και πετρελαίου) ή ακόμη απέναντι στο αποτέλεσμα των επικείμενων ευρωεκλογών (διαφαινόμενη άνοδος των δυνάμεων της ακροδεξιάς). Αγνοούν τα γεγονότα και τις πιθανές τους αρνητικές επιδράσεις ή πιστεύουν ότι οι επιπτώσεις όλων αυτών δεν θα είναι μεγάλες στη διεθνή οικονομία; Επί του παρόντος, πάντως, η προσοχή τους είναι εστιασμένη στον πληθωρισμό και στο πώς αυτός θα επηρεάσει τα επιτόκια.

Στις ΗΠΑ, για παράδειγμα, ο S&P και ο Nasdaq σημείωσαν αυτή την εβδομάδα ιστορικά υψηλά, ενώ στην Ευρώπη η επικαιροποίηση εκτίμηση της Ευρωπαϊκής Ένωσης είναι πως ο πληθωρισμός θα μειωθεί πιο γρήγορα απ’ ό,τι αναμενόταν προηγουμένως φέτος, καθώς ο αντίκτυπος των εμπορικών διαταραχών στην Ερυθρά Θάλασσα αποδεικνύεται ηπιότερος σε σχέση με τις αρχικές εκτιμήσεις. Όσο για το ΑΕΠ της Ευρωζώνης, ανέβηκε κατά 0,3% το πρώτο τρίμηνο του 2024 σε σύγκριση με το αμέσως προηγούμενο, γεγονός που υποδηλώνει πως βρίσκεται σε εξέλιξη μια αργή ανάκαμψη, επηρεασμένη ίσως και από τις προοπτικές για αποκλιμάκωση των επιτοκίων.

Ακόμα, έχει παρατηρηθεί έντονα κατά το τελευταίο δωδεκάμηνο είσοδος «φρέσκου» χρήματος στην ελληνική κεφαλαιαγορά, τάση που προβλέπεται να συνεχιστεί και στο ορατό μέλλον. Μόνο κατά το πρώτο πεντάμηνο του 2024 είχαμε:

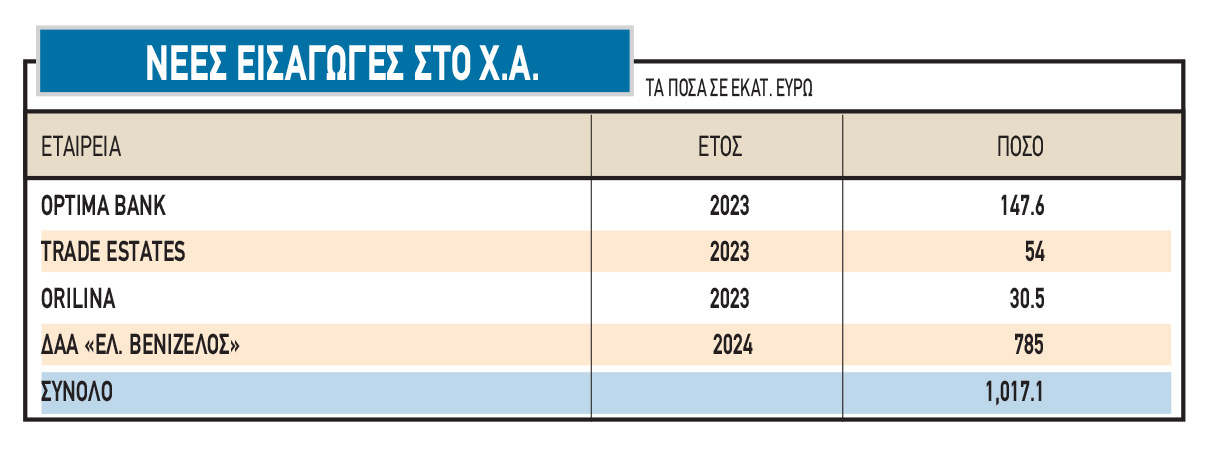

1. Την εισαγωγή του Διεθνούς Αερολιμένα Αθηνών (άντληση 785 εκατ. ευρώ).

2. Δύο εκδόσεις εταιρικών ομολόγων συνολικού ύψους 330 εκατ. ευρώ (Autohellas και Intralot).

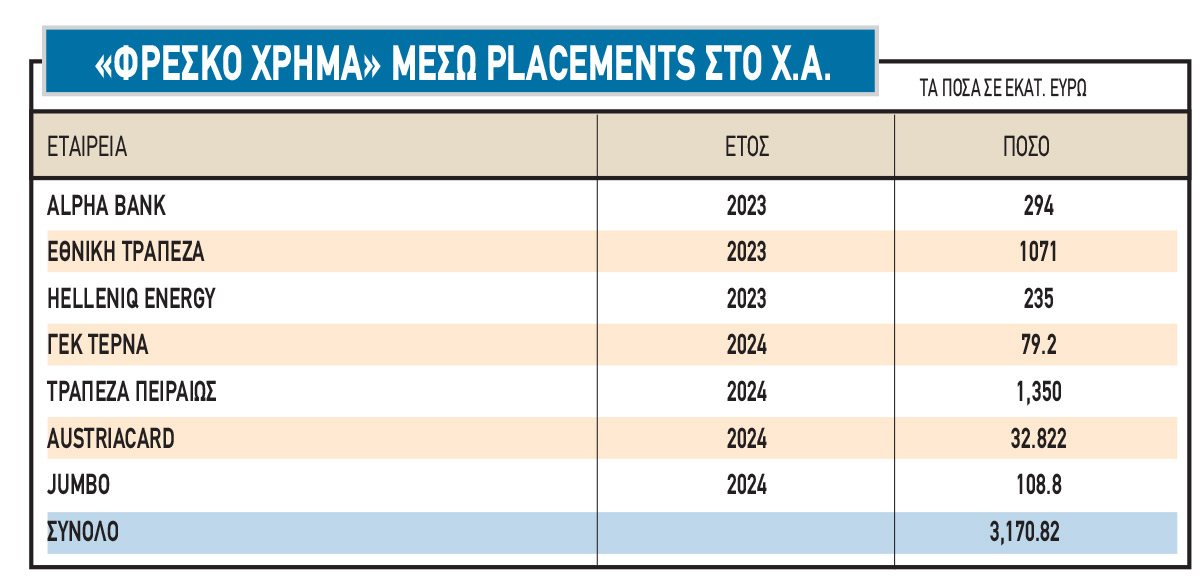

3. Την ολοκλήρωση τεσσάρων placement (Τράπεζα Πειραιώς, ΓΕΚ ΤΕΡΝΑ, Austriacard, Jumbo) συνολικού ποσού 1,57 δισ. ευρώ! Ακόμα 1,6 δισ. ευρώ είχαν προσελκυστεί στο Χ.Α. κατά το τελευταίο τετράμηνο του 2023 (βλέπε στοιχεία σχετικού πίνακα), χωρίς να συνυπολογίζονται άλλα 230 ευρώ κατά την ίδια περίοδο που αντλήθηκαν από τις δημόσιες εγγραφές των Optima Bank, Trade Estates και Otilina.

Η τάση αυτή αναμένεται να συνεχιστεί και κατά τους υπόλοιπους μήνες του 2024, με πιθανές περιπτώσεις την Εθνική Τράπεζα (δεύτερη φάση αποεπένδυσης του Ταμείου Χρηματοπιστωτικής Σταθερότητας), τη Helleniq Energy (νέα κίνηση μείωσης ποσοστών από τους δύο βασικότερους μετόχους της), την Trade Estates (η διοίκηση έχει ανακοινώσει τη σχετική της πρόθεση για το προσεχές φθινόπωρο) και άλλες εισηγμένες.

Στα αξιοσημείωτα επίσης εντάσσεται και η διάθεση θεσμικών χαρτοφυλακίων να τοποθετηθούν σε εταιρείες που μέχρι πέρυσι, δεν θα εξέταζαν καν ένα τέτοιο ενδεχόμενο. Ενδεικτικά αναφερόμαστε στις περιπτώσεις των εταιρειών Centric, Foodlink, Ευρωσύμβουλοι κ.λπ., γεγονός που δείχνει τη διάχυση του ενδιαφέροντος και προς εταιρείες χαμηλότερης -ή και πολύ χαμηλότερης- κεφαλαιοποίησης που διαπραγματεύονται στο Χρηματιστήριο της Αθήνας.

4. Δύο δημόσιες προτάσεις σε εταιρείες πληροφορικής (Epsilon Net και Entersoft) με τους προσφοροδότες να είναι διατεθειμένοι να καταβάλουν αθροιστικά γύρω στα 500 εκατ. ευρώ (τιμές δημόσιας πρότασης σε ιστορικά υψηλές αποτιμήσεις).