Χρηματιστήριο: Αποτιμήσεις vs κερδών

Οι ελληνικοί δείκτες είναι αποτιμημένοι χαμηλότερα σε σχέση με τους αντίστοιχους μέσους όρους των αναδυόμενων αγορών. Ως προς τις ευρωπαϊκές αγορές, το discount πλέον είναι πολύ υψηλό για να αγνοηθεί.

Η γενικά ανοδική διάθεση των τελευταίων συνεδριάσεων στο Χρηματιστήριο της Αθήνας ευνοείται από την ευρύτερη θετική επενδυτική ψυχολογία, η οποία βρίσκεται σε υψηλά επίπεδα. Ωστόσο, η αγορά και οι επενδυτές ίσως να προσπαθούν να πάρουν μια ανάσα, με τον Γενικό Δείκτη να προσπαθεί να δημιουργήσει ένα «υποτυπώδη πάτο» στην περιοχή των 1.500 μονάδων.

Η οικονομία της χώρας στους πρώτους μήνες του έτους δείχνει ότι μπορεί να αντιμετωπίσει τους σκοπέλους και να βελτιώσει το εγχώριο περιβάλλον των επιχειρήσεων, βοηθώντας τη μετοχική αισιοδοξία, υπό την προϋπόθεση βέβαια ότι το παγκόσμιο οικονομικό στερέωμα δεν θα δεχτεί νέους ισχυρούς τριγμούς από σοκ στη γεωπολιτική ή σε άλλους τομείς.

Το σημείο στο οποίο θα πρέπει να εστιάζουν και που χρειάζεται να ενσωματώσουν στις εκτιμήσεις τους οι επενδυτές, είναι το επίπεδο κινδύνου (risk premium), το οποίο την παρούσα χρονική στιγμή φαίνεται στις ελληνικές μετοχές από την κατάσταση στην εγχώρια οικονομία, να είναι υψηλό.

Μεγάλο discount

Συνολικά, το τελευταίο διάστημα γίνεται πολύς λόγος για τη δύναμη της εγχώριας αγοράς να συνεχίσει ανοδικά. Να επισημανθεί ότι οι ελληνικοί δείκτες είναι αποτιμημένοι σε χαμηλότερα επίπεδα σε σχέση με τους μέσους όρους στις αναδυόμενες αγορές, ενώ, σε σχέση με τις ευρωπαϊκές αγορές, το discount πλέον είναι πολύ υψηλό για να αγνοηθεί.

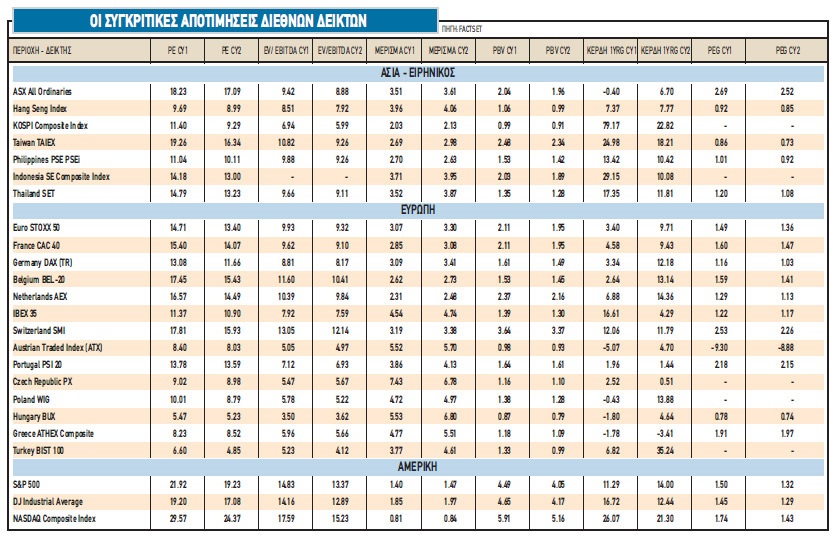

Ο εγχώριος Γενικός Δείκτης, βάσει των εκτιμήσεων της FactSet, εμφανίζει από τις χαμηλότερες αποτιμήσεις για το 2024 και το 2025 μεταξύ των 25 ευρωπαϊκών δεικτών που έχουν επιλεγεί, αλλά και σε σύγκριση με τους δείκτες-βαρόμετρα Euro Stoxx 50 και DJ Stoxx 600.

Το P/Ε του Γενικού Δείκτη για το 2024 εκτιμάται στις 8,23 φορές 9,54, έναντι 14,5 φορές για τον δείκτη Stoxx 600 και 14,7 φορές για τον ευρωπαϊκό δείκτη Euro Stoxx. Στην ίδια πλευρά, ο βασικός δείκτης της ελληνικής αγοράς εμφανίζει παρόμοια χαμηλότερη αποτίμηση εν συγκρίσει με τους παραπάνω δείκτες για το 2025. Για την προσεχή διετία, βάσει των τελευταίων εκτιμήσεων, ο Γενικός Δείκτης εμφανίζει discount 44% και 36% σε σχέση με τους παραπάνω δείκτες.

Το σημείο στο οποίο ο Γενικός Δείκτης δείχνει σημαντική υποτίμηση είναι σε όρους λογιστικής αξίας (P/BV) με δείκτη 1,19 φορές έναντι 1,99 για τον δείκτη Stoxx 600 και 2,11 φορές για τον ευρωπαϊκό δείκτη Euro Stoxx 50%.

Στην παρούσα χρονική στιγμή το discount του Γενικού Δείκτη για τη διετία 2024-2025 προσεγγίζει το 45%. Με βάση τους παραπάνω δύο δείκτες αποτίμησης, ο εγχώριος δείκτης της υψηλής κεφαλαιοποίησης εμφανίζει σταθμισμένο discount της τάξεως του 40% εν συγκρίσει με τους δείκτες benchmarks της ευρωπαϊκής αγοράς σε επίπεδο λογιστικής αξίας.

Υψηλότερη μερισματική απόδοση

Ωστόσο, τα παραπάνω στοιχεία συνδυάζονται και με άλλους εξίσου σημαντικούς δείκτες, στους οποίους ο εγχώριος εμφανίζει διττή εικόνα.

Η προσδοκώμενη μερισματική απόδοση του Γενικού Δείκτη του Χ.Α. για φέτος και το επόμενο έτος προβλέπεται στο 4,77% και 5,51% αντίστοιχα έναντι 3,28% και 3,46% αντίστοιχα για τον δείκτη Stoxx 600. Για τον ευρωπαϊκό δείκτη των blue chips Euro Stoxx, τα αντίστοιχα ποσοστά είναι 3,07% για το 2024 και 3,3% για το 2025, με το χάσμα να είναι υπέρ του Χ.Α. και διευρύνεται ακόμα περισσότερο σε ποσοστό άνω του 2% το 2025.

Ο ελληνικός χρηματιστηριακός δείκτης παρουσιάζει επίσης αρκετά χαμηλότερη αποτίμηση για τον δείκτη της αξίας της επιχείρησης προς τα λειτουργικά κέρδη (ΕV/ΕΒΙΤDA), ο οποίος είναι ο σημαντικότερος δείκτης αποτίμησης για τις μη χρηματοοικονομικές επιχειρήσεις. Ο δείκτης για τη μέση επιχείρηση του Χ.Α. για φέτος και το 2025 είναι στις 6 φορές και 5,7 φορές το 2025, έναντι των 9,9 φορών για το δείγματος των ευρωπαϊκών μετοχών φέτος και 9,3 φορές το 2025.

Από την άλλη πλευρά, ωστόσο, ο ελληνικός δείκτης παρουσιάζει αρκετά χαμηλότερη εκτίμηση για τον ρυθμό αύξησης των κερδών ανά μετοχή τόσο για φέτος όσο και για το 2025. Μεταξύ του δείγματος των ευρωπαϊκών εταιρειών, οι ρυθμοί αύξησης των κερδών ανά μετοχή για τις 600 εταιρείες του δείκτη Stoxx 600 είναι στο 6% φέτος και στο 10% το 2025. Η εγχώρια αγορά δείχνει ότι υστερεί, καθώς οι αντίστοιχοι μέσοι όροι προσεγγίζουν το -2% φέτος και το -3,4% το 2025.

Επειδή πολλοί ξένοι διαχειριστές προσεγγίζουν την ελληνική αγορά ως αναδυόμενη παρά ως αναπτυγμένη, έχει σημασία μια προσεκτική ματιά στις συγκρίσεις μεταξύ του Χρηματιστηρίου Αθηνών και των βασικών αναδυόμενων αγορών. Η Ελλάδα διαπραγματεύεται με χαμηλότερους πολλαπλασιαστές κερδών από την αγορά της Πολωνίας, της Τσεχίας και σε υψηλότερα επίπεδα από την Τουρκία και την Ουγγαρία. Σε όρους αποτίμησης, κερδοφορίας, αξίας επιχείρησης και λογιστικής αξίας, η εγχώρια αγορά διαπραγματεύεται με discount, ωστόσο η εικόνα της χωλαίνει στους ρυθμούς αύξησης των κερδών ανά μετοχή τόσο για το 2024, όσο και για το 2025.

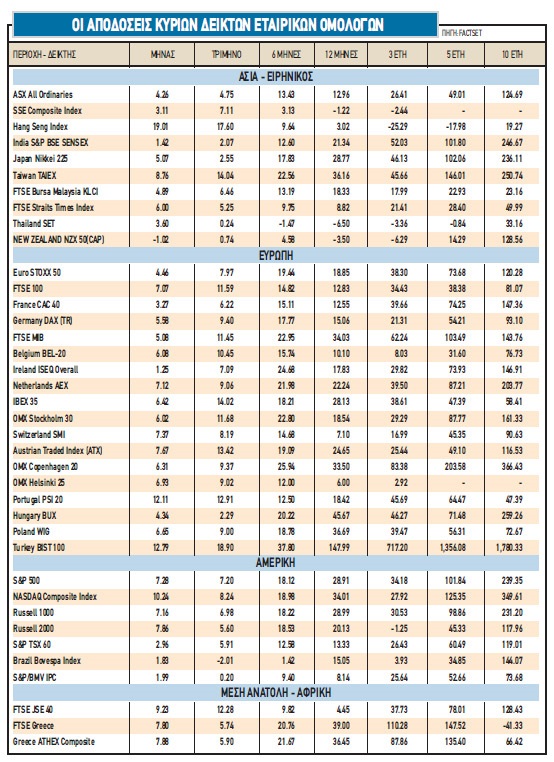

Υπεραπόδοση

Ακόμα ένα σημείο στο οποίο υπερέχει σημαντικά η εγχώρια αγορά και οι διαχειριστές κεφαλαίων δίνουν μεγάλη βαρύτητα στις αποφάσεις τους, είναι οι αποδόσεις. Από την αρχή του έτους αλλά και την τελευταία διετία, η ελληνική αγορά υπεραποδίδει.

Συγκεκριμένα, η ελληνική αγορά καταγράφει κέρδη 21% στο τελευταίο εξάμηνο, ενώ ο DJ Euro Stoxx και ο DJ Stoxx 600 κινούνται με κέρδη 19% και 17% αντίστοιχα. Για το προηγούμενο έτος, το Χ.Α. υπεραποδίδει σε σχέση με όλες τις ευρωπαϊκές αγορές. Ενδεικτικά, ο δείκτης PSI της Πορτογαλίας βρίσκεται στο 18%, ο ATX της Αυστρίας στο 25% και ο ISEQ στην Ιρλανδία στο 18%. Εν συγκρίσει με τις αποδόσεις των αναδυόμενων αγορών, το Χ.Α. στο τελευταίο τρίμηνο υπερτερεί επίσης.

Τέλος, εξετάζοντας τις αποδόσεις της τελευταίας πενταετίας, αξίζει να επισημανθεί πως ο Γενικός Δείκτης έχει μπορέσει να αντιστρέψει τη μακροχρόνια υποαπόδοσή του και πλέον εμφανίζει καλύτερες αποδόσεις. Στη μεσοπρόθεσμη χρονική περίοδο της πενταετίας με +135%, ενώ το ίδιο χρονικό διάστημα ο δείκτης DJ Euro Stoxx βρίσκεται στο +74% και ο γερμανικός DAX κινείται στο +54%. Ο μέσος όρος των αναδυόμενων αγορών στην πενταετία είναι 58%, ενώ η Τουρκία κινείται με +1.356% (+138% σε όρους ευρώ), η Ιταλία με +103% και ο δείκτης Nasdaq διαμορφώνεται στο +125% στο ίδιο χρονικό διάστημα.