Χρηματιστήριο: Οι προϋποθέσεις για επιστροφή σε ενάρετο κύκλο

"Ανοδικό το βασικό σενάριο" υποστηρίζουν στελέχη της αγοράς. Θεωρούν ότι ο "ενάρετος κύκλος" της οικονομίας -που ενίσχυσε το Χρηματιστήριο- θα συνεχιστεί. Λογικές οι αποτιμήσεις. Δύσπιστοι οι Έλληνες μικροεπενδυτές.

To μεγαλύτερο τμήμα των υψηλών χρηματιστηριακών κερδών της τελευταίας πενταετίας το καρπώθηκαν οι ξένοι επενδυτές, καθώς οι περισσότεροι Έλληνες είτε επέμειναν στις χαμηλότοκες καταθέσεις και σε τίτλους σταθερού εισοδήματος, είτε είδαν το Χ.Α. μέσα από βραχυπρόθεσμες κινήσεις κερδοσκοπικού τύπου, κινούμενοι σε πολύ χαμηλότερα επίπεδα από τον Γενικό Δείκτη.

Κινητήριος μοχλός της χρηματιστηριακής ανόδου των τελευταίων ετών ήταν η θεωρία του «ενάρετου κύκλου», η οποία… χρύσωσε όσους την πίστεψαν και την ακολούθησαν πιστά. Το μεγάλο ερώτημα, βέβαια, είναι αν ο ενάρετος αυτός κύκλος έκλεισε μέσα σε ένα περιβάλλον διεθνούς αβεβαιότητας και ευρωπαϊκής στασιμότητας ή αν έχει ακόμη πολλά να δώσει.

«Ανοδικό το βασικό σενάριο»

Σε κάθε περίπτωση, οι μέσοι δείκτες του ελληνικού χρηματιστηρίου παραμένουν σε πολύ λογικά επίπεδα, καθώς η μεγάλη αύξηση των τιμών των μετοχών συνοδεύεται από αντίστοιχη πορεία εταιρικών κερδών και μερισμάτων -και όλα αυτά λίγο πριν ξεκινήσει ο καθοδικός κύκλος των ευρωπαϊκών επιτοκίων.

«Το βασικό σενάριο για το Χρηματιστήριο της Αθήνας μπορεί να παραμένει ανοδικό σε μεσομακροπρόθεσμη βάση, πλην όμως είναι παράλογη η βουλιμία αρκετών μικροεπενδυτών για μεγάλα κέρδη σε εβδομαδιαία βάση. Οι επενδυτές θα πρέπει να χαμηλώσουν τις προσδοκίες τους και να γνωρίζουν πως οι ενδιάμεσες στάσεις και διορθώσεις παραμένουν πάντα μέσα στο πρόγραμμα, ιδίως μετά από ένα ανοδικό ράλι 17 μηνών.

Σύμμαχος των επενδυτών σε αυτή τη διαδικασία θα είναι οι σωστές τους επιλογές με βάση τα θεμελιώδη μεγέθη, ο χρόνος (μακροπρόθεσμος ορίζοντας) και φυσικά η θεωρία του ενάρετου κύκλου. Τα placements αποτελούν πολύ θετικό στοιχείο για τη χρηματιστηριακή μας αγορά, έστω κι αν προσωρινά δημιουργούν κάποια κόπωση και στενότητα ρευστότητας στο σύστημα».

Με αυτό τον τρόπο περιγράφει την τρέχουσα κατάσταση γνωστός χρηματιστηριακός παράγοντας, ο οποίος ήταν ένας από πρώτους (μετά έγιναν πολύ περισσότεροι) υποστηρικτές της θεωρίας του ενάρετου κύκλου.

Ποια ήταν το βασικό περιεχόμενο της συγκεκριμένης θεωρίας; Ότι η Ελλάδα, μέσα από συνετή δημοσιονομική διαχείριση και μέσα από την άντληση των κονδυλίων του Ταμείου Ανάκαμψης, θα μπορούσε να εισέλθει σε μια μακρά περίοδο αξιοσημείωτης οικονομικής ανάπτυξης και τόνωσης της διεθνούς ανταγωνιστικότητάς της.

Αυτά με τη σειρά τους θα βελτίωναν την εικόνα του διεθνούς χρέους της χώρας και την ικανότητά της να προσελκύει επενδύσεις, με αποτέλεσμα να μπούμε σε μια τροχιά διαρκούς ανόδου της ζήτησης, της εταιρικής κερδοφορίας και κατά συνέπεια των τιμών των μετοχών στο Χρηματιστήριο της Αθήνας.

Ενάρετος κύκλος και «φούσκα»

Ο ενάρετος κύκλος είναι αυτός που διαφοροποιεί την τρέχουσα κατάσταση από αυτή της «φούσκας» που είχαμε δει κατά τη διετία 1999-2000. Αυτή τη φορά, η άνοδος των τιμών στο ταμπλό συμβαδίζει λίγο-πολύ με την πορεία των εταιρικών κερδών και των χρηματικών τους διανομών, με αποτέλεσμα οι χρηματιστηριακοί δείκτες αποτίμησης (π.χ. P/E, EV/EBITDA) να εξακολουθούν να βρίσκονται σε λογικά επίπεδα. Και αν δεν γίνει κάτι που να ανατρέψει την ανοδική πορεία της ελληνικής οικονομίας, οι τιμές των μετοχών δεν έχουν κανένα λόγο να υποχωρήσουν. Μάλλον το αντίθετο θα συμβεί.

Οι «οπαδοί» της θεωρίας αυτής έχουν ανταμειφθεί έως σήμερα με το παραπάνω από τις μετοχικές τους επενδύσεις. Από το 2022 έως σήμερα οι τιμές των ελληνικών μετοχών έχουν καταγράψει μεγάλη άνοδο, παρότι τα επιτόκια έχουν ανεβεί και μια σειρά αρνητικών διεθνών συγκυριών (πληθωρισμός, γεωπολιτικά γεγονότα κ.λπ.) έχει λάβει χώρα.

Το μεγάλο ερώτημα, όμως, είναι το αν εξακολουθεί να ισχύει η εκτίμηση περί ενάρετου κύκλου. «Ο ενάρετος κύκλος της ελληνικής οικονομίας δεν έχει κλείσει ακόμη», εκτίμησε ο πρόεδρος της Alpha Trust Φαίδωνας Ταμβακάκης στην πρόσφατη παρουσίαση της εταιρείας του στην Ένωση Θεσμικών Επενδυτών, με ό,τι αυτό θα μπορούσε να σημαίνει για τη μεσομακροπρόθεσμη πορεία του Γενικού Δείκτη του Χ.Α.

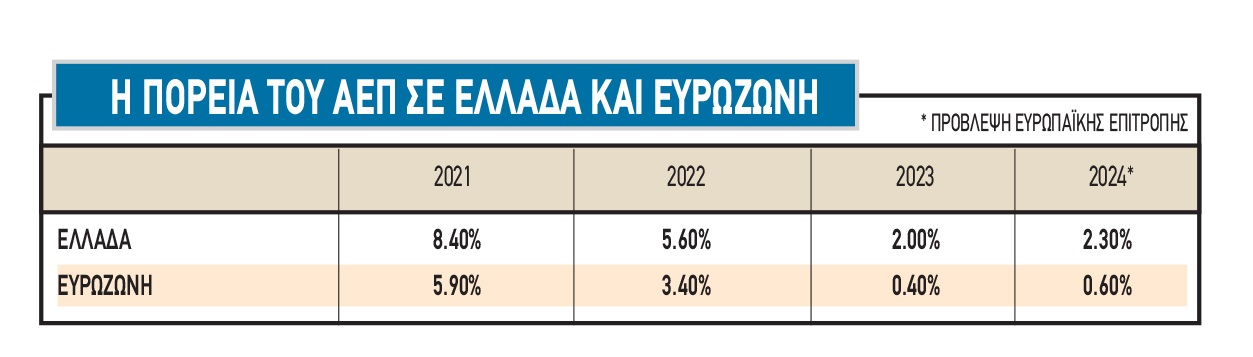

Η υπεραπόδοση της ελληνικής οικονομίας έναντι της Ευρωζώνης κατά την τριετία 2021-2023 προκύπτει και από τα στοιχεία του σχετικού πίνακα, ενώ με βάση τις προβλέψεις της Ευρωπαϊκής Επιτροπής θα συνεχιστεί και το 2024. Με βάση πάντως τα μέχρι τώρα στοιχεία και εκτιμήσεις, η ελληνική οικονομία υποφέρει στα μέτωπα των λιανικών πωλήσεων και των εξαγωγών, ωστόσο εμφανίζει πολύ ικανοποιητική πορεία σε κλάδους όπως οι κατασκευές, η οικοδομική δραστηριότητα, ο τουρισμός και η πληροφορική. Ειδικότερα στον τομέα των επιχειρήσεων, η πιστωτική επέκταση διαμορφώθηκε στο +6,6% κατά το πρώτο φετινό τρίμηνο.

Επιφυλακτικοί οι μικροεπενδυτές

Από την άλλη πλευρά, λίγοι Έλληνες επενδυτές φαίνεται να πιστεύουν τη θεωρία του μακρόχρονου ενάρετου κύκλου της εγχώριας οικονομίας. Η πλειονότητα εκδηλώνει την αμφισβήτηση για το πόσο μακριά μπορεί να πάει το ελληνικό ΑΕΠ (πιθανόν το γενικότερο κλίμα διεθνούς αβεβαιότητας να έχει επιδράσει προς αυτή την κατεύθυνση), ενώ παράλληλα εξακολουθεί να παραμένει καχύποπτο απέναντι στις χρηματιστηριακές επενδύσεις.

Ο Γενικός Δείκτης του Χ.Α. έχει κερδίσει πάνω από 100% την τελευταία εξαετία και, αν προσθέσουμε και τα μερίσματα, φτάνουμε κοντά στο +150%. Το μεγάλο κακό είναι πως το μεγαλύτερο τμήμα αυτών των τόσο υψηλών κερδών το καρπώθηκαν οι ξένοι επενδυτές.

Αντίθετα, οι περισσότεροι Έλληνες μικροεπενδυτές είτε προτίμησαν να συνεχίσουν να απέχουν από το Χ.Α. (π.χ. βλέπε μεγάλη άνοδος τραπεζικών καταθέσεων, ακόμη και σε περιόδους πολύ χαμηλών προσφερόμενων επιτοκίων), είτε περιορίστηκαν σε βραχυχρόνιες, κερδοσκοπικού τύπου κινήσεις, οι οποίες συνολικά τους οδήγησαν σε πολύ χαμηλότερες επιδόσεις από αυτές του μέσου όρου της αγοράς.

Ένα χαρακτηριστικό παράδειγμα είναι οι περιπτώσεις των εταιρειών πληροφορικής Entersoft και Epsilon Net, που μπορεί μεν να αποχωρούν από το Χ.Α., αλλά έδωσαν τετραψήφιες ποσοστιαίες επιδόσεις κατά την τελευταία δεκαετία. Και στις δύο περιπτώσεις, η συμμετοχή των Ελλήνων μικροεπενδυτών ήταν αρκετά περιορισμένη και συνήθως είχε χρονικό ορίζοντα λίγων μηνών ή και ημερών.

Χαρακτηριστικότερο παράδειγμα είναι αυτό των Αμοιβαίων Κεφαλαίων των εγχώριων ΑΕΔΑΚ, όπου έως και τον Απρίλιο του 2023 οι ροές στα ελληνικά μετοχικά Α/Κ ήταν αρνητικές. Δηλαδή υπήρχαν αρκετοί επενδυτές που είχαν εκλάβει την προηγηθείσα -μέχρι τότε- άνοδο ως ευκαιρία εξόδου από το Χρηματιστήριο της Αθήνας και όχι ως ένα κίνητρο παραμονής σε αυτό.

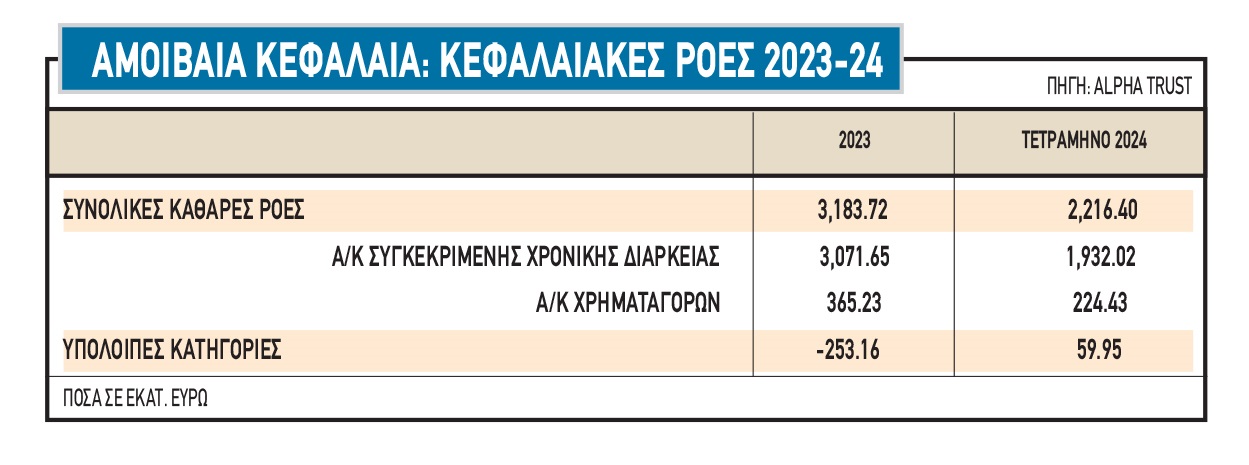

Ένα δεύτερο παράδειγμα από τον χώρο των Αμοιβαίων Κεφαλαίων αποτελεί το γεγονός ότι κατά τους τελευταίους 16 μήνες (το 2023 και το πρώτο φετινό τετράμηνο) εισέρρευσαν 5,4 δισ. ευρώ, τα οποία σχεδόν στο σύνολό τους αφορούσαν τοποθετήσεις σε προϊόντα μηδενικού ή χαμηλού ρίσκου (οι εισροές σε Ομολογιακά Α/Κ και σε Α/Κ χρηματαγοράς ξεπέρασαν το ποσό αυτό, όπως προκύπτει από τα στοιχεία του σχετικού πίνακα).

Λογικοί δείκτες

Με βάση την τρέχουσα κεφαλαιοποίηση του Χ.Α., η οποία κινείται αρκετά κοντά στα 100 δισ. ευρώ και την αθροιστική περσινή καθαρή κερδοφορία των εισηγμένων στα 10,5 δισ. ευρώ, προκύπτει ένα μέσο P/E λίγο χαμηλότερο του 10.

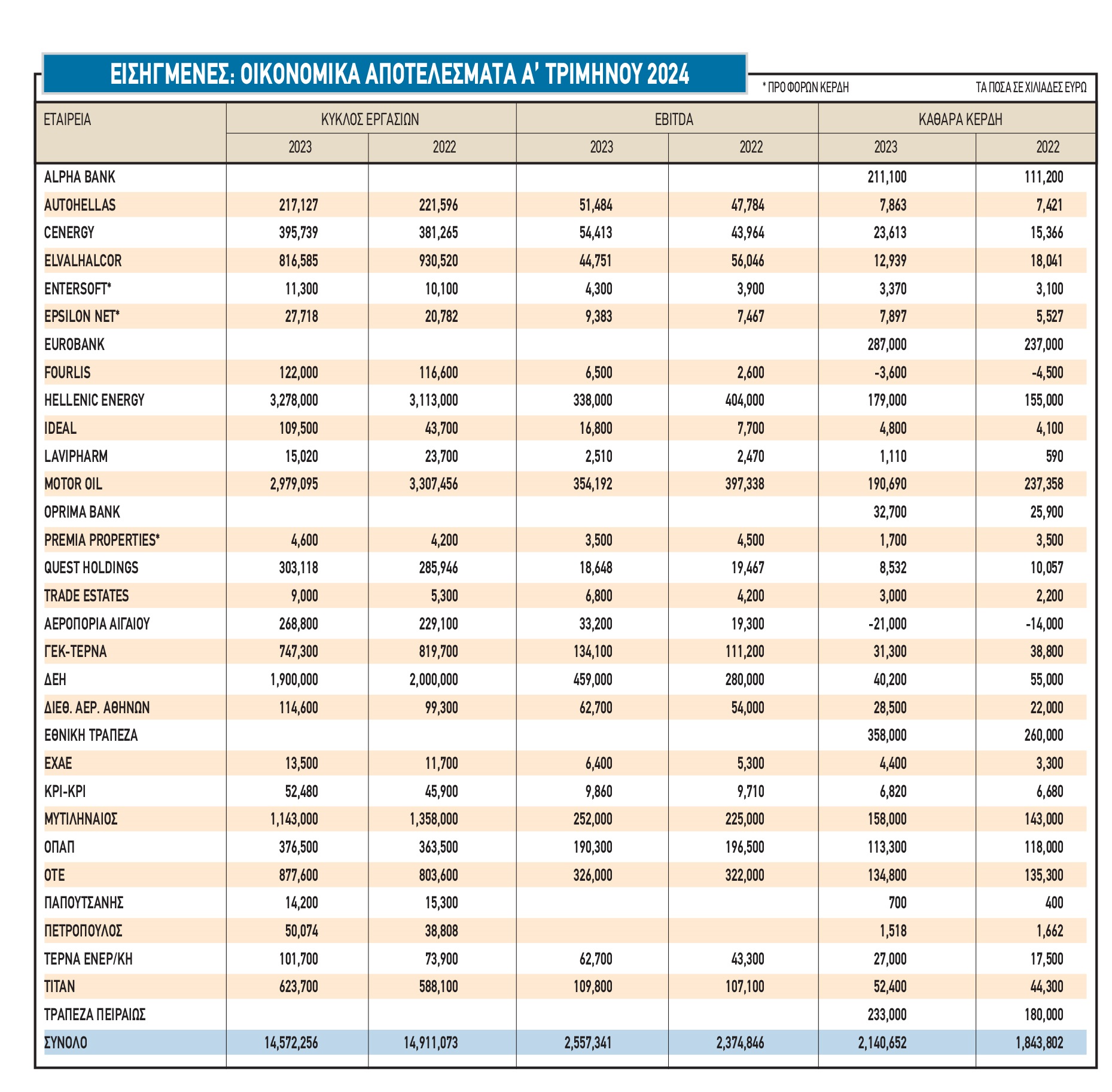

Με βάση τα μέχρι τώρα δεδομένα των φετινών τριμηνιαίων αποτελεσμάτων (βλέπε σχετικό πίνακα) οι προβλέψεις μιλούν για αυξημένα εταιρικά κέρδη το 2024. Επίσης, αν εκτιμήσουμε τις φετινές χρηματικές διανομές κοντά στα 4 δισ. ευρώ, ο δείκτης της μέσης μερισματικής απόδοσης δεν απέχει πολύ από το 4% (πάνω από το yield του δεκαετούς κρατικού ομολόγου, όταν αναμένεται υποχώρηση των ευρωπαϊκών επιτοκίων).