Deutsche Bank: Αυξάνει τιμές-στόχους για τις ελληνικές τράπεζες

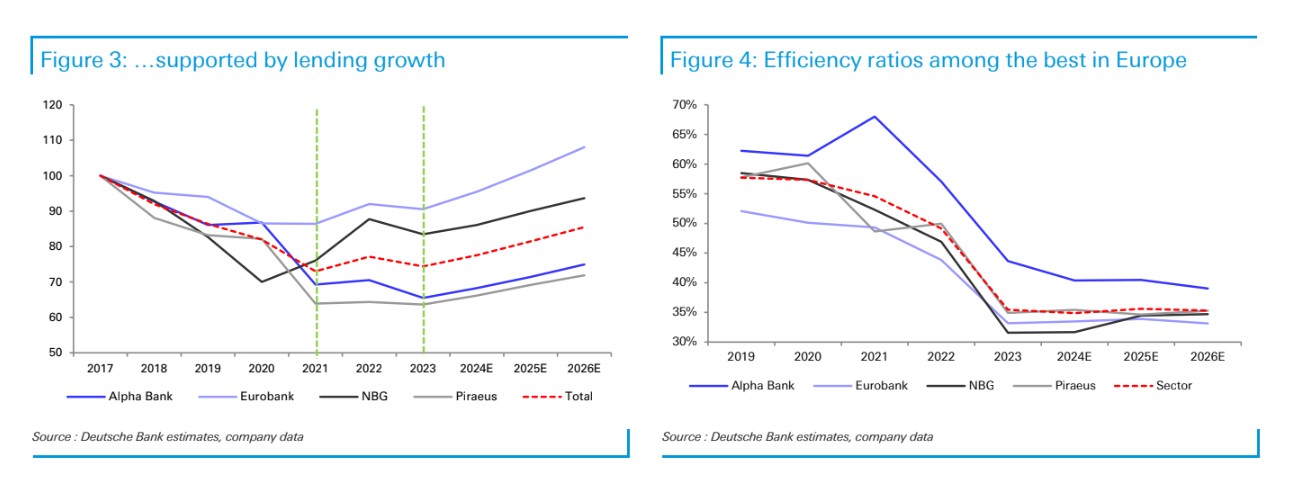

Πού βάζει τώρα τον πήχη για τις τέσσερις συστημικές. «Σημείωσαν ένα ακόμα καλύτερο από το αναμενόμενο 1ο τρίμηνο, με μείωση πιέσεων στο καθαρό έσοδο από τόκους», εξηγεί η επενδυτική τράπεζα.

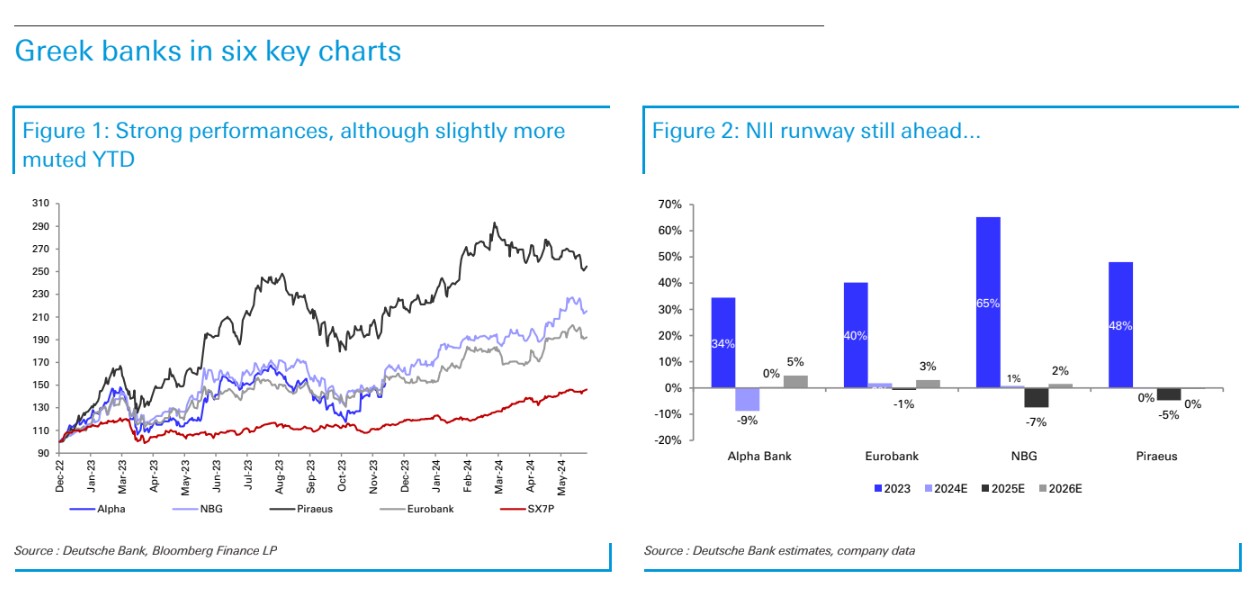

H γερμανική τράπεζα Deutsche Bank αυξάνει τις τιμές-στόχους για τις ελληνικές τράπεζες μετά τα αποτελέσματα του πρώτου τριμήνου, με τη Eurobank να παραμένει η κορυφαία επιλογή της και την Τράπεζα Πειραιώς να αναβαθμίζεται σε σύσταση αγοράς.

«Οι καλύτερες προοπτικές αντικατοπτρίζονται σε υψηλότερες τιμές-στόχους και υψηλότερα μεγέθη, με την προτίμησή μας να εξακολουθεί να είναι η μετοχή της Eurobank, με σύσταση αγοράς και αυξημένη τιμή-στόχο στα 2,75 ευρώ από 2,55 ευρώ, δεδομένης της διαρθρωτικής της δύναμης και του σημαντικού περιθωρίου για θετικές εκπλήξεις σε φθηνούς πολλαπλασιαστές», εξηγεί η τράπεζα.

«Αναβαθμίζουμε την Τράπεζα Πειραιώς σε σύσταση αγοράς από σύσταση διακράτησης, αυξάνοντας την τιμή-στόχο στα 4,70 ευρώ από 4,20 ευρώ, δεδομένων των χαμηλών επιδόσεών της μετά την πρόσφατη διάθεση των μετοχών της και παρά τα καλά αποτελέσματα. Είμαστε με σύσταση αγοράς για την Εθνική Τράπεζα, με τιμή-στόχο στα 9,50 ευρώ από 8,95 ευρώ πριν, λόγω των εντυπωσιακών αποτελεσμάτων και των επιχειρηματικών επιδόσεων. Διατηρούμε επίσης αξιολόγηση αγοράς για την Alpha Bank με αμετάβλητη τιμή-στόχο στα 2,20 ευρώ, την οποία θεωρούμε φθηνή σε σχετικούς όρους».

«Οι ελληνικές τράπεζες σημείωσαν ένα ακόμα καλύτερο από τα αναμενόμενα πρώτο τρίμηνο του έτους, με χαμηλότερες από τις αναμενόμενες πιέσεις στο καθαρό έσοδο από τόκους (NII) και καλύτερες συνολικές προοπτικές», σύμφωνα με την Deutsche Bank.

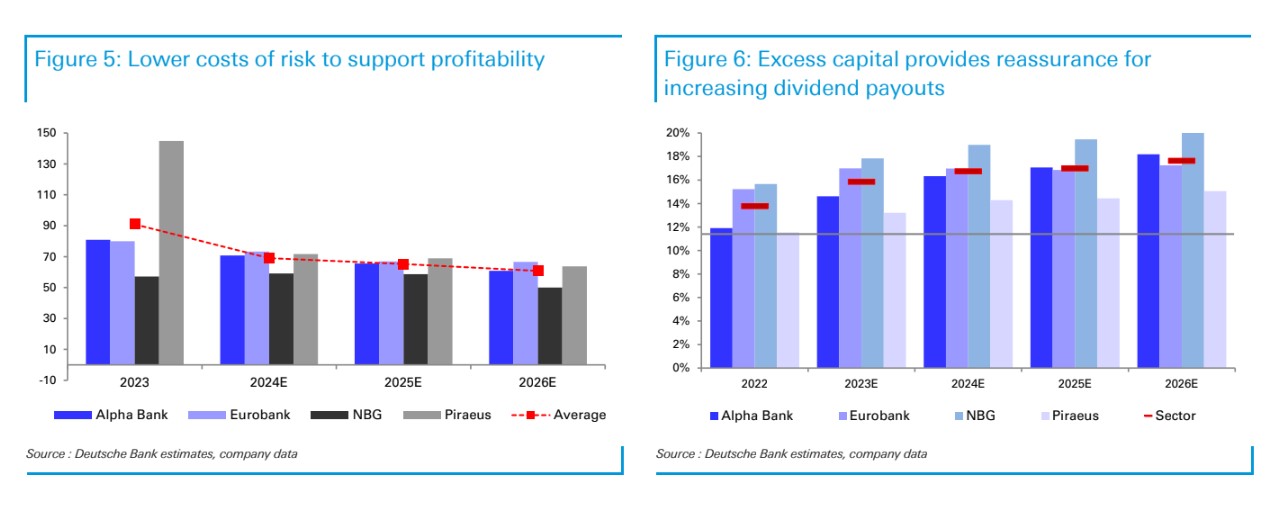

«Παρόλο που οι περισσότερες από αυτές τις μετοχές έχουν κατά κάποιο τρόπο υποαποδώσει φέτος, μετά το ισχυρό περσινό έτος, πιστεύουμε ότι οι ελληνικές τράπεζες θα συνεχίσουν να επωφελούνται από τις ανοδικές τάσεις σε πολλούς τομείς, ιδίως την ασυναγώνιστη αύξηση των δανείων μεταξύ των ευρωπαϊκών τραπεζών, επιτρέποντας ανθεκτικά έσοδα, υποστηριζόμενα επίσης από την ισχυρή αποδοτικότητα και τη μείωση των προβλέψεων, μετά την αδυσώπητη εξομάλυνση της ποιότητας του ενεργητικού».

Οι πολλαπλασιαστές μπορεί να μη φαίνονται πλέον υπερβολικά φθηνοί, με τον μέσο δείκτη P/E για το 2025 να διαμορφώνεται χαμηλότερα από τις 6 φορές περίπου και τον δείκτη P/TBV από 0,5 φορές έως 0,9 φορές για δείκτη αποδοτικότητας RoTE από 10% έως 15%. Η DB εκτιμά ότι η αξία που προσφέρουν οι ελληνικές τράπεζες είναι δύσκολο να βρεθεί σε άλλες τράπεζες της ΕΕ.

Παρά τη μικρή πτώση του καθαρού εσόδου από τόκους που σημειώθηκε στο πρώτο τρίμηνο τους έτους, λόγω του κόστους αντιστάθμισης του κινδύνου, σε συνδυασμό με κάποια χαμηλότερη από την αναμενόμενη ομαλοποίηση των περιθωρίων των πελατών, έχει σημειωθεί καλή πορεία και αναμένεται να συνεχιστεί, με τις τράπεζες να αναγνωρίζουν ήδη ότι το οικονομικό έτος θα πρέπει να αναθεωρηθεί ανοδικά.