Μερίσματα: Ποιες εισηγμένες μοιράζουν έως και 4 δισ. ευρώ

Υψηλότερη επίδοση από το 2009 και 1 δισ. ευρώ περισσότερα από πέρυσι. Καταλυτικός ο ρόλος του SSM, που είπε «ναι» στα τραπεζικά μερίσματα. Στη ζώνη του 4% η μερισματική απόδοση.

Τόσο η απόφαση του SSM να επιτρέψει στις εγχώριες συστημικές τράπεζες να μοιράσουν χρήματα στους μετόχους τους όσο και η πολιτική των εισηγμένων εταιρειών που δραστηριοποιούνται σε μια σειρά από κλάδους, έχουν ως αποτέλεσμα να απειλείται φέτος το «φράγμα» των τεσσάρων δισ. ευρώ στις χρηματικές διανομές, όταν η αντίστοιχη περυσινή επίδοση κυμάνθηκε στα τρία δισ. ευρώ.

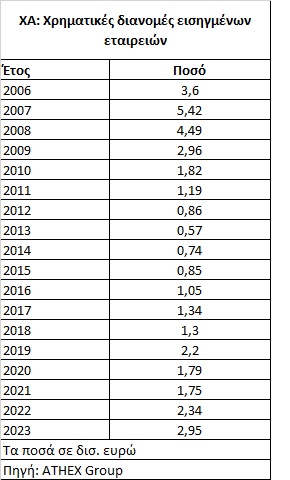

Σε μια τέτοια περίπτωση, θα έχουμε την υψηλότερη επίδοση από το 2009 και για πρώτη φορά την επιστροφή σε προ κρίσης επίπεδα, όταν μάλιστα οι εισηγμένες εταιρείες ήταν τότε αρκετά περισσότερες (βλέπε στοιχεία του πρώτου παρατιθέμενου πίνακα).

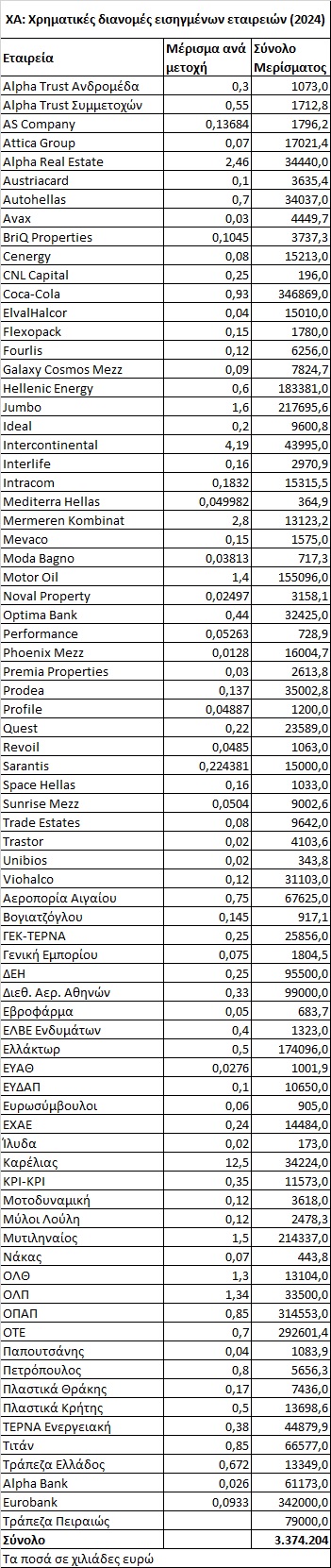

Στον δεύτερο παρατιθέμενο πίνακα, εμφανίζονται οι συνολικές χρηματικές διανομές που έχουν ήδη μοιράσει ή έχουν ανακοινώσει μέχρι σήμερα οι εισηγμένες εταιρείες για τη φετινή χρονιά, εξαιρώντας τα προμερίσματα που είχαν δοθεί το 2023.

Στο ποσό αυτό, που ανέρχεται στα 3,374 δισ. ευρώ, θα πρέπει επιπλέον να προστεθούν:

- Το μέρισμα της Εθνικής Τράπεζας, το οποίο φτάνει τα 332 εκατ. ευρώ.

- Τα όποια επιπλέον χρήματα προκύψουν από τις αποφάσεις για τη φετινή πολιτική χρηματικών διανομών αρκετών εισηγμένων εταιρειών, μεταξύ των οποίων συγκαταλέγονται, η Βιοκαρπέτ (έχει μιλήσει για επιστροφή κεφαλαίου), η Real Consulting, η Orilina, η Μπλε Κέδρος, η ΕΚΤΕΡ, η Medicon Hellas, το Ιατρικό Αθηνών, η Ελινόιλ, κ.α.

- Τα ποσά που για διάφορους λόγους δίδονται συχνά κατά το τελευταίο τετράμηνο κάθε έτους. Για παράδειγμα, ο Μουσικός Οίκος Νάκα κλείνει χρήση κάθε 30ή Ιουνίου, η ΑΔΜΗΕ ανακοίνωσε ότι το φθινόπωρο θα δώσει προμέρισμα, η Παπουτσάνης προανήγγειλε ήδη μια ακόμη χρηματική διανομή το φθινόπωρο, ενώ πολύ συχνά στέλνουν τους μετόχους τους στο ταμείο -μέσω προμερισμάτων ή διανομών κερδών προηγούμενων χρήσεων- μεγάλου μεγέθους εισηγμένες όπως η Motor Oil, η Hellenic Energy, ο ΟΠΑΠ, η Jumbo, κ.α.

Σύμφωνα με αναλυτές, το σύνολο των παραπάνω ποσών θα μπορούσε να οδηγήσει το άθροισμα των φετινών χρηματικών διανομών κοντά ή και πάνω από το «φράγμα» των 4 δισ. ευρώ, όταν η αντίστοιχη περυσινή επίδοση ήταν 3 εκατ. ευρώ.

Με βάση τους ίδιους κύκλους, στις χρηματικές διανομές θα έπρεπε να προστίθενται πέρα από τα μερίσματα και τις επιστροφές κεφαλαίου στα οποία αναφέρεται το δημοσίευμα, και τα ποσά που καταβάλλονται για αγορές ιδίων μετοχών (αποτελούν στην πράξη και αυτά χρηματικές διανομές), αρκεί αυτές να μη διατίθενται δωρεάν στο προσωπικό. Για παράδειγμα, η Τράπεζα Πειραιώς ανακοίνωσε πως θα διαθέσει 61 εκατ. ευρώ για τη συγκεκριμένη υπόθεση, όταν επίσης πολλές δεκάδες εισηγμένες κατέχουν σήμερα ίδιους τίτλους.

Οι λόγοι της ανόδου

Τρεις είναι οι βασικότεροι λόγοι για τους οποίους οι φετινές χρηματικές διανομές είναι τόσο πολύ αυξημένες σε σύγκριση με τις αντίστοιχες περυσινές, οι οποίες ήταν ήδη «γενναιόδωρες»:

- Πρώτον, η προσθήκη των τεσσάρων συστημικών τραπεζών, οι οποίες είχαν 15 χρόνια να στείλουν τους μετόχους τους στο ταμείο.

- Δεύτερον, η είσοδος νέων εταιρειών στο ΧΑ (π.χ. Διεθνής Αερολιμένας Αθηνών, Optima Bank, Trade Estates, Orilina και Noval) που πέρυσι δεν διένειμαν μερίσματα. Αντίθετα, λόγω των δημοσίων προτάσεων που μεσολάβησαν, Epsilon Net και Entersoft -σε αντίθεση με πέρυσι- απουσιάζουν από τη λίστα των φετινών διανομών και

- τρίτον, η πολύ ικανοποιητική πορεία πολλών εταιρειών, οι οποίες ανέβασαν φέτος τα διανεμόμενα ποσά προς τους μετόχους τους.

Με δεδομένο ότι η τρέχουσα χρηματιστηριακή αξία του ΧΑ υπερβαίνει ελαφρά τα εκατό δισ. ευρώ, προκύπτει μια μέση μερισματική απόδοση, η οποία θα μπορούσε να προσεγγίσει ή και να υπερβεί το επίπεδο του 4%, επίδοση που υπερβαίνει τόσο τα προσφερόμενα καταθετικά επιτόκια όσο και το yield των δεκαετών κρατικών ομολόγων.