Morgan Stanley: Τιμή-στόχος τα €46 για τη Metlen, ελκυστικό σημείο εισόδου

Οι εξαγορές αναδεικνύουν την εσωτερική αξία της μετοχής, υποστηρίζει ο οίκος. Η ταχέως αναπτυσσόμενη δραστηριότητα των ΑΠΕ θα φτάσει το 32% των EBITDA του ομίλου το 2024.

Η Morgan Stanley θεωρεί ότι η υποαπόδοση της μετοχής της Metlen φέτος δεν μπορεί να δικαιολογείται και τα τρέχοντα επίπεδα της τιμής στο ταμπλό του ΧΑ προσφέρουν ένα πολύ ελκυστικό σημείο εισόδου για τους επενδυτές.

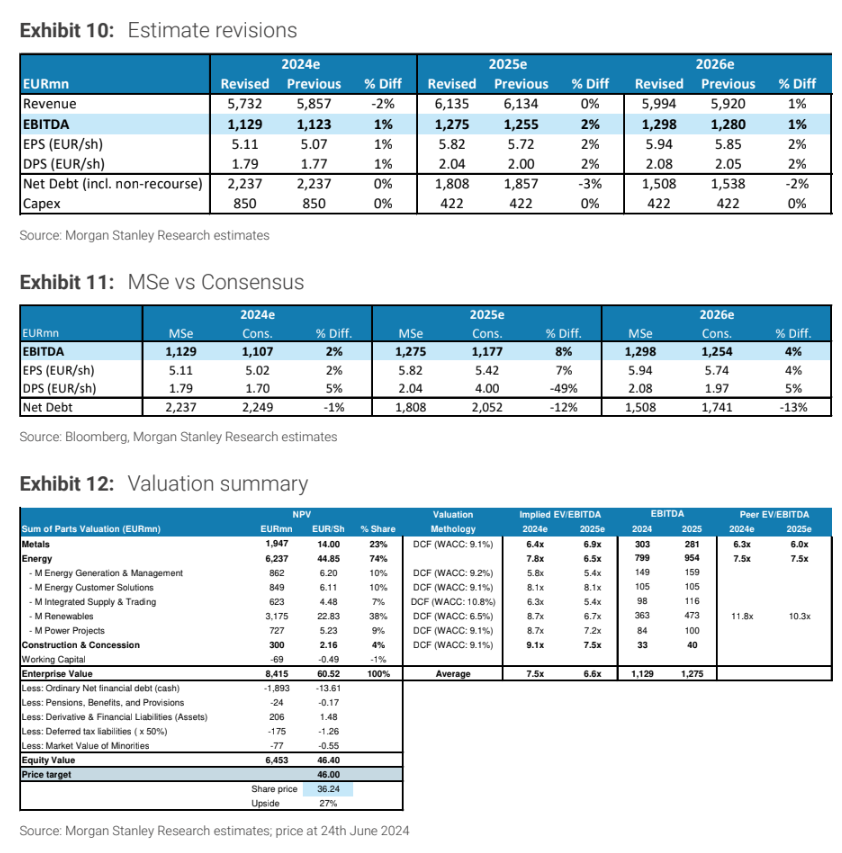

Ο οίκος εκτιμά την αποτίμηση για τη Metlen στις 5,4 φορές σε όρους EV/EBITDA για το 2025, ενώ την ίδια στιγμή η αποτίμηση για τις εταιρείες integrated utilities είναι στις 7,5 φορές και στις 6 φορές για τις εταιρείες αλουμινίου.

Η τιμή-στόχος της επενδυτικής τράπεζας παραμένει στα 46 ευρώ.

Η Metlen είναι σε καλή θέση για να επωφεληθεί από μια πιθανή μεταστροφή του κλίματος προς τις επιχειρήσεις κοινής ωφέλειας και την καθαρή ενέργεια. Οι θετικές προοπτικές περιλαμβάνουν τα χαμηλότερα επιτόκια, τα μειωμένα επίπεδα αποτίμησης μετά τη μείωση κατά 35% τα τελευταία δύο χρόνια και το ιστορικό δημιουργίας αξίας που καθησυχάζει τις ανησυχίες της αγοράς.

Οι συγχωνεύσεις και οι εξαγορές αναδεικνύουν την εσωτερική αξία της μετοχής της Metlen. Οι πολλαπλασιαστές με τους οποίους εξαγοράζονται οι εταιρείες ανανεώσιμων πηγών ενέργειας είναι κατά μέσο όρο στις 16,4 φορές τον δείκτη EV/EBITDA για το 2024 έναντι 12,4 φορών των μετοχών των «καθαρών παικτών» στις ανανεώσιμες πηγές ενέργειας.

Η Metlen δεν έχει δηλώσει οποιαδήποτε πρόθεση να αποσχίσει τον τομέα των ανανεώσιμων πηγών ενέργειας, αλλά οι «πλούσιοι» πολλαπλασιαστές στις εξαγορές και συγχωνεύσεις μπορεί να παρέχουν ενδείξεις για την εσωτερική της αξία.

Η Morgan Stanley, εφαρμόζοντας τον μέσο όρο των πρόσφατων πολλαπλασιαστών εξαγορών (στις 10 με 19 φορές) στα EBITDA της Metlen από ανανεώσιμες πηγές το 2024, ύψους 363 εκατ. ευρώ, βρίσκει μια «δίκαιη αξία» στα 6 δισ. ευρώ, σχεδόν διπλάσια από τα 3,2 δισ. ευρώ της αποτίμησης μέσω της προεξόφλησης ταμειακών ροών.

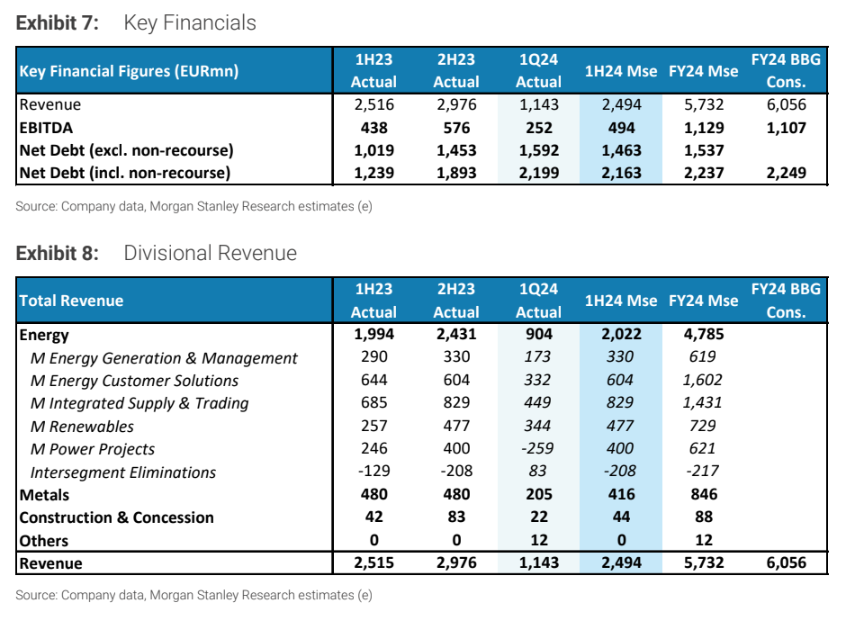

Η ταχέως αναπτυσσόμενη δραστηριότητα των ανανεώσιμων πηγών ενέργειας θα φτάσει το 32% των EBITDA του ομίλου το 2024 και πάνω από 40% μέχρι το 2027.

Ο οίκος χαρακτηρίζει τη συμφωνία εναλλαγής περιουσιακών στοιχείων 2 GW με τον όμιλο της ΔΕΗ «συμφωνία-ορόσημο», η οποία εισάγει ένα ελκυστικό επιχειρηματικό μοντέλο με ανώτερη ορατότητα κερδών σε σχέση με τις τυπικές συμφωνίες εναλλαγής περιουσιακών στοιχείων.

Συνολικά, η MS «βλέπει» μια βελτιωμένη προοπτική για σχεδόν 6 GW πιθανών συμφωνιών εναλλαγής περιουσιακών στοιχείων τα επόμενα χρόνια και ένα σταθερό ρυθμό έργων στα 10,5 GW (εκτός ΔEΗ και Καναδά), που επιτρέπει ρυθμό ανάπτυξης περίπου 1,5 GW ετησίως.

Η Metlen θα επωφεληθεί και από την αυξανόμενη στήριξη στα ασφάλιστρα του αλουμινίου αλλά και τις συνθήκες που επικρατούν στο χρηματιστήριο των μετάλλων στο Λονδίνο και την άνοδο των τιμών αλουμίνας.

Τα αποτελέσματα του δεύτερου τριμήνου φέτος στις 25 Ιουλίου, πιθανότατα, θα παρουσιάζουν εποχικότητα στα EBITDA της ενέργειας, ωστόσο η MS εκτιμά αύξηση των 30% κερδών του δευτέρου εξαμήνου, γεγονός που θα πρέπει να αυξήσει το ενδιαφέρον των επενδυτών για τη μετοχή.