NBG Securities: Τα 5 top picks για το δεύτερο εξάμηνο

Επιστροφή του Γενικού Δείκτη σε επίπεδα άνω των 1.500 μονάδων βλέπει η χρηματιστηριακή. Νέες τιμές-στόχοι για εννέα μετοχές. Το upside για τις κορυφαίες επιλογές.

Τη διατήρηση του θετικού αφηγήματος για τις ελληνικές μετοχές, που μπορεί να στείλει τον Γενικό Δείκτη σε επίπεδα άνω των 1.500 μονάδων μέχρι το τέλος του έτους, βλέπει η Εθνική Χρηματιστηριακή, σε έκθεση στην οποία ξεδιπλώνει τη στρατηγική της για το δεύτερο εξάμηνο.

Η χρηματιστηριακή τονίζει ότι λόγω και της αυξημένης μεταβλητότητας, οι επενδυτές μπορούν να βρουν «καταφύγιο» σε μεγάλες μετοχές με υψηλή ρευστότητα και καλά θεμελιώδη, ισχυρούς ισολογισμούς και διατηρήσιμα μερίσματα.

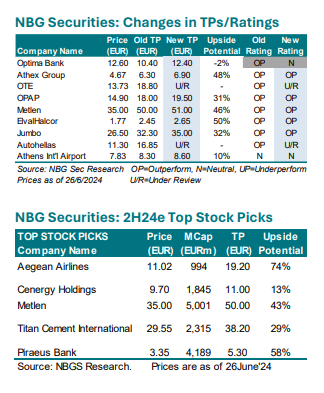

Οι κορυφαίες επιλογές της για το δεύτερο εξάμηνο είναι η Metlen και η Cenergy, που προσφέρουν την καλύτερη έκθεση στον τομέα της ενεργειακής μετάβασης, η Titan, που έχει αναδυθεί ισχυρότερη από την εποχή της πανδημίας, η Aegean, τα θεμελιώδη της οποίας διασφαλίζουν ελκυστική μερισματική απόδοση, και η Τράπεζα Πειραιώς, που παραμένει αδικαιολόγητα υποτιμημένη σε σχέση με τις υπόλοιπες ελληνικές τράπεζες.

Η τιμή-στόχος για τη Metlen είναι στα 50 ευρώ, με το περιθώριο ανόδου να εκτιμάται στο 43%, για την Aegean διαμορφώνεται στα 19,2 ευρώ (upside 74%), για τη Cenergy στα 11 ευρώ (περιθώριο 13%), για την Titan στα 38,2 ευρώ (περιθώριο 29%) και για την Πειραιώς στα 5,3 ευρώ (upside 58%).

Νέες τιμές-στόχοι

Η χρηματιστηριακή μειώνει στην έκθεσή της και το risk premium για τις μετοχές κατά 75 μονάδες βάσης, οδηγώντας σε άνοδο των τιμών-στόχων για οκτώ ακόμη μετοχές.

Πρόκειται για τις Optima Bank (στόχος τα 12,4 ευρώ, σύσταση neutral), EXAE (στόχος τα 6,9 από 6,3 ευρώ, σύσταση outperform), OTE (υπό αναθεώρηση η τιμή-στόχος), ΟΠΑΠ (νέος στόχος τα 19,5 ευρώ, outperform), ElvalHalcor (νέος στόχος τα 2,65 ευρώ με περιθώριο ανόδου 50%), Jumbo (νέος στόχος τα 35 ευρώ), Autohellas (υπό αναθεώρηση η τιμή-στόχος) και ΔΑΑ (νέος στόχος τα 8,6 ευρώ).

Η εικόνα στο Χρηματιστήριο

Η χρηματιστηριακή επισημαίνει ότι τα περισσότερα από τα συστατικά που οδήγησαν τις θετικές επιδόσεις των ελληνικών μετοχών το 2023 και μέχρι στιγμής στο 2024, παραμένουν σε γενικές γραμμές σε ισχύ. Αυτά περιλαμβάνουν την πολιτική σταθερότητα (σε αντίθεση με πολλές ευρωπαϊκές χώρες μετά τις πρόσφατες ευρωπαϊκές εκλογές), το υποστηρικτικό μακροοικονομικό σκηνικό (αύξηση ΑΕΠ >2,0% το 2024-25, πολύ πάνω από τους μέσους όρους της ΕΕ), την επιστροφή της εμπιστοσύνης των επενδυτών και την αυξημένη ρευστότητα, ελκυστικές αποτιμήσεις (τόσο σε απόλυτη όσο και σε σχετική βάση) και ανθεκτικά εταιρικά κέρδη.

Αν και θα μπορούσε κανείς να υποστηρίξει ότι αυτοί οι παράγοντες είναι ήδη εν μέρει αποτιμημένοι στα τρέχοντα επίπεδα, πιστεύουμε ότι συνεχίζουν να διαφυλάσσουν το θετικό αφήγημα για τις ελληνικές μετοχές, αντισταθμίζοντας εν μέρει κάθε αρνητικό αντίκτυπο από τις ξένες πιέσεις και ανοίγοντας τον δρόμο για περαιτέρω υπεραπόδοση, εάν υποχωρήσει η πολιτική αναταραχή στην Ευρώπη.

Τούτου λεχθέντος, αναμένουμε αυξημένη αστάθεια μέχρι τις γαλλικές πρόωρες εκλογές (πρώτος γύρος στις 30 Ιουνίου, δεύτερος γύρος στις 7 Ιουλίου), που θα συνεχιστεί κατά τη διάρκεια της καλοκαιρινής περιόδου, με τις επερχόμενες εκλογές στις ΗΠΑ να ενισχύουν περαιτέρω την αβεβαιότητα.

Συνολικά, αποκλείοντας τυχόν νέα μεγάλα εξωτερικά αρνητικά σοκ, οι ελληνικές μετοχές θα μπορούσαν να φτάσουν ξανά στο επίπεδο των 1.500+ μονάδων μέχρι το τέλος του έτους, σύμφωνα με τον προηγούμενο στόχο μας για το 2024, επισημαίνει η χρηματιστηριακή.