Οι τέσσερις ταχύτητες στην «περιφέρεια» του Χρηματιστηρίου

Πού ποντάρει και τι φοβάται τώρα η εγχώρια αγορά. Πώς κινείται το «έξυπνο χρήμα» και σε ποια στοιχεία πρέπει να εστιάσουν οι επενδυτές. Η «διπλή ανάγνωση» της συγκυρίας και τα σενάρια.

Στο ελληνικό χρηματιστήριο συγκρούονται η τρέχουσα πραγματικότητα των ελκυστικών δεικτών, των ανοδικών εταιρικών αποτελεσμάτων, των πολλών deals και των τακτοποιημένων δημοσιονομικών μεγεθών, με τον φόβο που προκύπτει από μια σειρά αβεβαιοτήτων, οι οποίες ξεκινούν από τους πολέμους σε Ουκρανία και Μέση Ανατολή και φτάνουν ως το πολιτικό ρίσκο σε Γαλλία, Ευρωπαϊκή Ένωση και ΗΠΑ.

Το μειονέκτημα των «ταύρων» στην τρέχουσα συγκυρία εστιάζεται στο ότι τα επιχειρήματά τους είναι γνωστά εδώ και μεγάλο χρονικό διάστημα, ενώ οι αβεβαιότητες και οι προκλήσεις διογκώνονται όλο και περισσότερο, με νέα στοιχεία να προστίθενται στην τρέχουσα ειδησεογραφία.

Πάντως, στην παρούσα φάση υπάρχουν πολλές και διαφορετικές αναγνώσεις σχετικά με την τρέχουσα κατάσταση και την επόμενη μέρα στο χρηματιστήριο. Άλλοι μιλούν για έλλειψη θετικών καταλυτών και άλλοι βλέπουν μια νέα σημαντική φάση ανόδου (μιλούν για αγοραστικές ευκαιρίες), στον βαθμό που θα ξεπεραστεί και η τρέχουσα συγκυρία, όπως έγινε και κατά το παρελθόν με την ψήφιση του Brexit ή την εκλογή της Μελόνι στην Ιταλία.

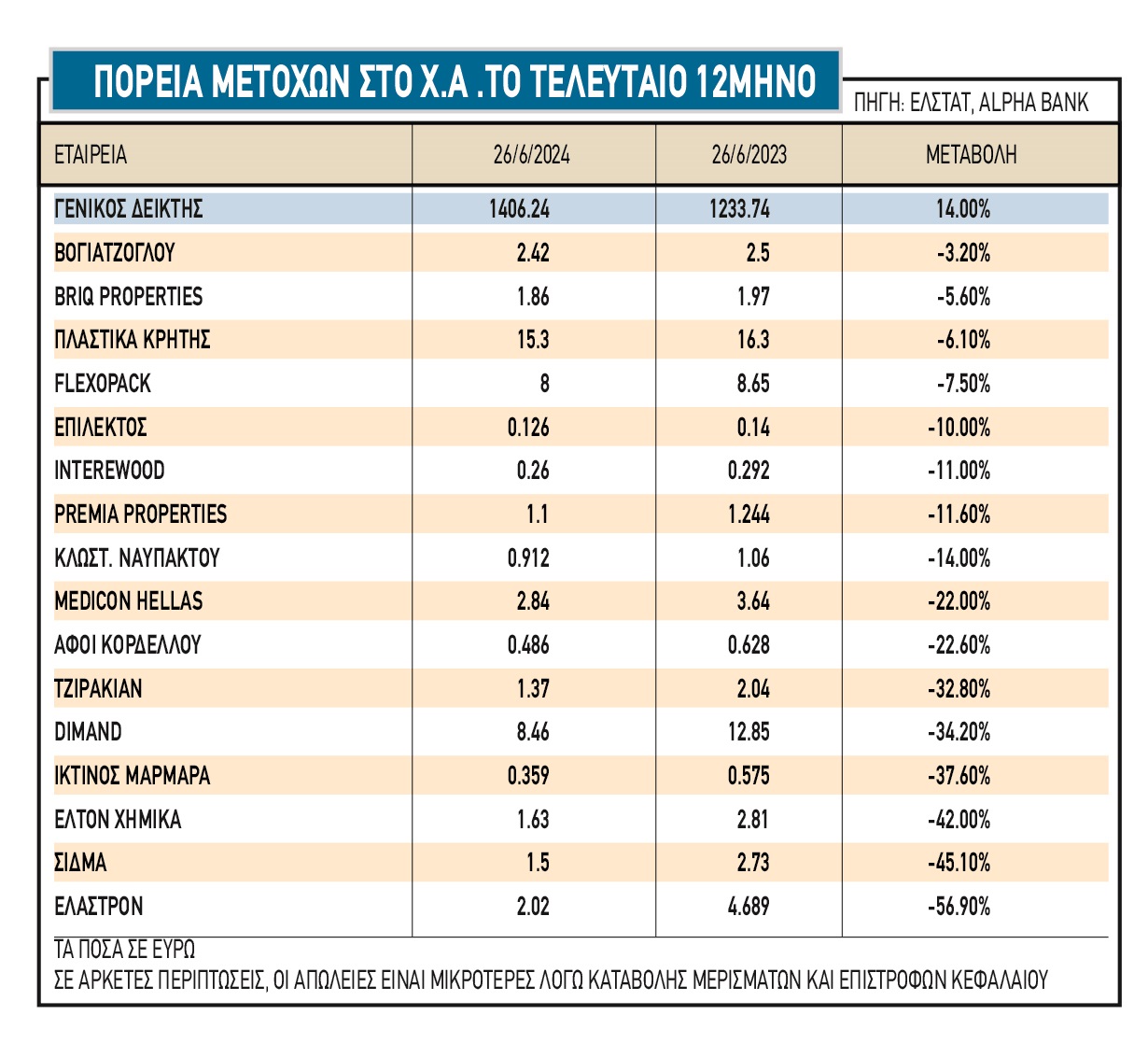

Μια δεύτερη επισήμανση είναι πως το «έξυπνο χρήμα», που τοποθετείται με μακροπρόθεσμο χρονικό ορίζοντα, δείχνει πολύ πιο ψύχραιμο σε σχέση με τους Έλληνες μικροεπενδυτές, με ό,τι αυτό σημαίνει για την πορεία των περιφερειακών μετοχών κατά τους τελευταίους μήνες. Με ένα σημαντικό κομμάτι των small caps να καταγράφει το τελευταίο διάστημα σημαντικές απώλειες, οι επενδυτές καλούνται να αξιολογήσουν κάθε μετοχή ξεχωριστά και το ενδεχόμενο αγοραστικό timing.

Υπάρχουν αρκετές διαφορετικές αναγνώσεις από αυτούς που προσπαθούν να ερμηνεύσουν την τρέχουσα κατάσταση των χρηματιστηριακών αγορών και να προβλέψουν -όσο αυτό είναι δυνατόν- τη μελλοντική τους πορεία. Οι περισσότεροι διαπιστώνουν πως, σε αυτή τουλάχιστον την περίοδο, το Χρηματιστήριο, κάτω από το βάρος των πολιτικών αβεβαιοτήτων σε Ευρώπη και ΗΠΑ, έχει χάσει τους ανοδικούς του καταλύτες, εικόνα που αναμένεται να συνεχιστεί ή και ενδεχομένως να ενταθεί στον βαθμό που οι επικείμενες βουλευτικές εκλογές στη Γαλλία επιβεβαιώσουν τα μέχρι τώρα δημοσκοπικά ευρήματα.

Η άλλη ανάγνωση

Ωστόσο, ορισμένοι διαβάζουν κάπως διαφορετικά τα πράγματα: Για να δείχνει το Χ.Α. τόσο ισχυρή άμυνα (ο Γενικός Δείκτης εξακολουθεί να καταγράφει σημαντικά κέρδη από την αρχή της χρονιάς) απέναντι σε μια τόσο δύσκολη συγκυρία, θα μπορούσε να παρουσιάσει νέα ισχυρή άνοδο μεσοπρόθεσμα, στην περίπτωση που οι υπάρχοντες φόβοι αποδειχτούν υπερβολικοί. Ας μην ξεχνάμε, υποστηρίζουν, πόσο έντονη ήταν η διεθνής ανησυχία κατά το παρελθόν όταν το Ηνωμένο Βασίλειο αποφάσιζε το Brexit ή όταν στην Ιταλία σχηματιζόταν η κυβέρνηση Μελόνι.

Παρατηρούνται επίσης διαφορετικές αναγνώσεις μεταξύ «μεγάλων» και «μικρών» επενδυτών. Από τη μια πλευρά υπάρχουν «μεγάλοι» επενδυτές όπως ο αγοραστής της ΤΕΡΝΑ Ενεργειακή, που την αποτίμησε στα 20 ευρώ και γνωστοί διεθνείς οίκοι που δίνουν υψηλές τιμές-στόχους (πχ τράπεζες, Cenergy, Metlen, ΓΕΚ-ΤΕΡΝΑ, Αεροπορία Αιγαίου) για αρκετά ελληνικά blue chips.

Από την άλλη πλευρά, υπάρχει το μεγαλύτερο τμήμα της λεγόμενης «περιφέρειας», που είτε δεν έχει συμμετάσχει στη φετινή άνοδο του ταμπλό, είτε καταγράφει σημαντικές απώλειες από τα φετινά υψηλά του.

Η μικρή κεφαλαιοποίηση

Με άλλα λόγια, οι μεγαλύτεροι επενδυτές επιδεικνύουν σε γενικές γραμμές ψυχραιμία, με τα σημαντικότερα προβλήματα του ταμπλό να εντοπίζονται στη λεγόμενη μικρή κεφαλαιοποίηση. Ενδεικτικό είναι το στοιχείο ότι, με τον Γενικό Δείκτη κατά το τελευταίο δωδεκάμηνο να έχει καταγράψει κέρδη γύρω στο 15%, διψήφιος αριθμός μετοχών έχει βρεθεί το τελευταίο χρονικό διάστημα είτε στο χαμηλότερο σημείο των τελευταίων μηνών, είτε αρκετά κοντά σε αυτό.

Πέραν αυτών, παρατηρείται σήμερα μια σύγκρουση μεταξύ της τρέχουσας πραγματικότητας και του φόβου για ό,τι θα μπορούσαν να συμβεί στο μέλλον. Δηλαδή, από τη μια πλευρά υπάρχουν οι πολλές εστίες αβεβαιότητας, που ξεκινούν από τους πολέμους σε Ουκρανία και Μέση Ανατολή, επεκτείνονται στο πολιτικό ρίσκο σε Γαλλία, Ευρωπαϊκή Ένωση και ΗΠΑ και καταλήγουν σε πιθανές επιπτώσεις από τα μέτωπα του πληθωρισμού, των υψηλών δημοσιονομικών ελλειμμάτων και των μεγάλων κρατικών χρεών. Τα σενάρια για ενδεχόμενη επιδείνωση της διεθνούς κατάστασης είναι πολλά και συχνά όχι ακραία.

Τα βασικά χαρακτηριστικά

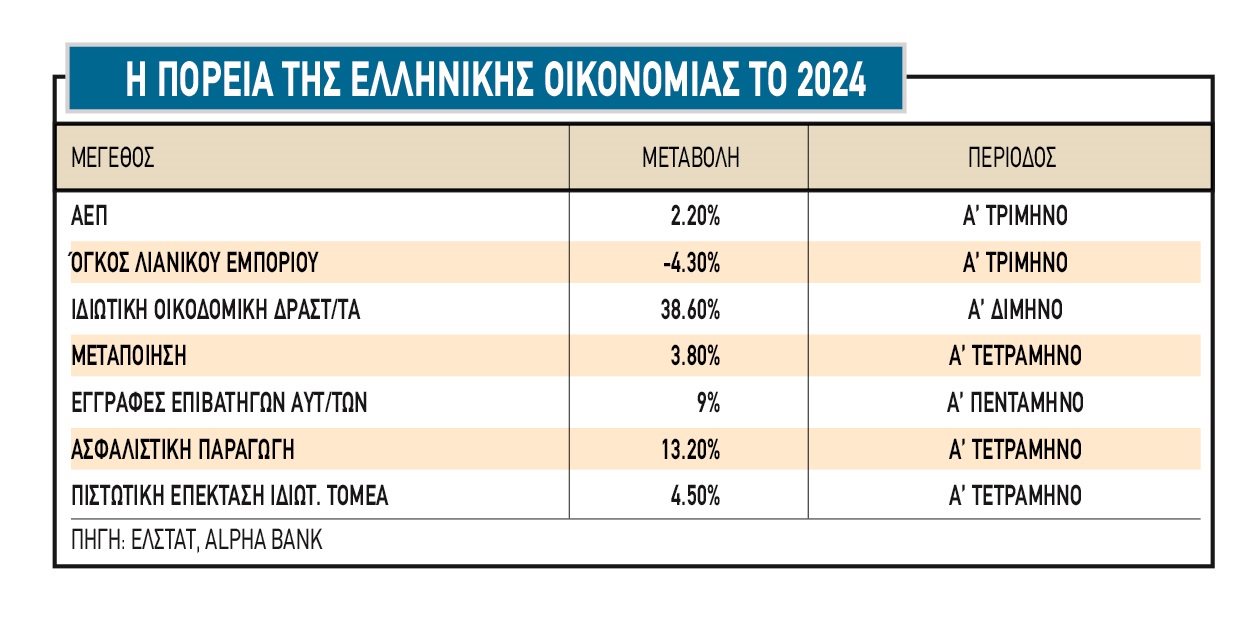

Από την άλλη πλευρά, όμως, τουλάχιστον σε ό,τι αφορά την πραγματικότητα στο Χρηματιστήριο της Αθήνας και την ελληνική οικονομία (βλέπε στοιχεία σχετικού πίνακα) βιώνουμε μια τρέχουσα περίοδο που χαρακτηρίζεται:

- Από ελκυστικούς επενδυτικούς δείκτες (π.χ. μονοψήφιο P/E αγοράς με βάση τα κέρδη του 2023), αναμενόμενη μέση μερισματική απόδοση κοντά στο 4%, προσδοκίες για υψηλότερα φετινά εταιρικά κέρδη.

- Από ευρεία σειρά επιχειρηματικών συμφωνιών με έντονο αγοραστικό ενδιαφέρον τόσο από εγχώρια όσο και από ξένα κεφάλαια.

- Από ένα ΑΕΠ που έτρεξε με +2,2% κατά το πρώτο φετινό τρίμηνο και που αναμένεται να συνεχίσει με τον ίδιο ρυθμό στο σύνολο της χρονιάς, σύμφωνα με τις πρόσφατες προβλέψεις της Τραπέζης της Ελλάδος.

- Από θετικό δημοσιονομικό πρωτογενές αποτέλεσμα (μάλιστα, στο πρώτο πεντάμηνο τα πράγματα εξελίσσονται καλύτερα σε σύγκριση με τις προβλέψεις του προϋπολογισμού), σε αντίθεση με αρκετές άλλες χώρες της Ευρωπαϊκής Ένωσης, οι οποίες δίνουν εξηγήσεις στην Κομισιόν για τα ελλείμματα στους προϋπολογισμούς τους.

- Από απουσία πολιτικού ρίσκου (σε αντίθεση π.χ. με ΗΠΑ, Γαλλία, Γερμανία, Ηνωμένο Βασίλειο), με την κυβέρνηση να έχει μπροστά της τριετή θητεία και να μην αμφισβητείται πολιτικά παρά την υποχώρηση των ποσοστών της στις πρόσφατες ευρωεκλογές.

Η κατάσταση στην «περιφέρεια»

Παρά τη σημαντική άνοδο που συνεχίζει να καταγράφει ο Γενικός Δείκτης του Χ.Α. τόσο από την αρχή της φετινής χρονιάς, όσο και κατά το τελευταίο δωδεκάμηνο, πολλές είναι οι μετοχές (ιδίως της χαμηλής κεφαλαιοποίησης) που είτε σημείωσαν έντονη υποαπόδοση είτε ακόμη υποχρεώθηκαν και σε πτώση (βλέπε ενδεικτικά στοιχεία του παραπάνω πίνακα). Οι εταιρείες αυτές θα μπορούσαν σε γενικές γραμμές να καταταχθούν στις παρακάτω τέσσερις κατηγορίες:

- Εταιρείες που το 2023 εμφάνισαν μειωμένα οικονομικά αποτελέσματα λόγω διαφόρων συγκυριών, όπως λ.χ. η Ικτίνος Μάρμαρα (στασιμότητα εξαγωγών στην Κίνα), οι εταιρείες χάλυβα λόγω της πτώσης της τιμής του μετάλλου (Έλαστρον, ΣΙΔΜΑ, Τζιρακιάν, Αφοί Κορδέλλου), η βιομηχανία ξύλου Interwood, (πτώση τιμών ξύλου, άνοδος επιτοκίων), οι εισηγμένες της κλωστοϋφαντουργίας και της ένδυσης (π.χ. Κλωστοϋφαντουργία Ναυπάκτου, Επίλεκτος), η ΕΛΤΟΝ Χημικά (σύγκριση με μια εξαιρετική επίδοση του 2022 και επιβάρυνση από το υψηλότερο κόστος χρηματοδότησης), η Medicon Hellas (απουσία εσόδων από προϊόντα σχετιζόμενα με την πανδημία, αύξηση κόστους χρήματος και πιεσμένα περιθώρια κέρδους στις παραγγελίες των νοσοκομείων) κ.λπ. Ζητούμενο σε αυτές τις εταιρείες είναι ο κατάλληλος χρονισμός αγοράς των μετοχών τους, γεγονός που εξαρτάται από το πώς οι εισηγμένες αυτές θα αντιδράσουν και το κατά πόσο θα καταφέρουν να ανεβάσουν τις οικονομικές τους επιδόσεις είτε από φέτος, είτε από το 2025.

- Εισηγμένες με πολύ ελκυστικούς επενδυτικούς δείκτες, πλην όμως με ζήτημα χαμηλής εμπορευσιμότητας (π.χ. Flexopack, Πλαστικά Κρήτης, Βογιατζόγλου). Στην ίδια κατηγορία εντασσόταν μέχρι πρόσφατα και η AS Company, η οποία ωστόσο ανέκαμψε χαρακτηριστικά το τελευταίο χρονικό διάστημα λόγω της ανακοίνωσης ενός δρομολογούμενου deal και της διάθεσης που ανακοίνωσε η διοίκηση της εταιρείας για μεγαλύτερη εξωστρέφεια προς το επενδυτικό κοινό. Στο σημείο αυτό ενδεχομένως να έχει παίξει ρόλο και ο φόβος ορισμένων επενδυτών ότι με τον νέο κανονισμό του Χ.Α. θα δούμε αρκετές εταιρείες να αποχωρούν από το ταμπλό. Πάντως, ήδη αρκετές εταιρείες έχουν διαμηνύσει πως θα διευθετήσουν το ζήτημα της μετοχικής τους διασποράς (π.χ. MIG, Alpha Real Estate Services, Premia Properties, ΕΛΤΟΝ Χημικά, Βογιατζόγλου), ενώ αναμένεται να ψηφιστεί και η δυνατότητα μεταφοράς εταιρειών με χαμηλή διασπορά από την Κύρια στην Εναλλακτική Αγορά. Χαρακτηριστική πάντως ήταν η δήλωση του CEO της ΕΧΑΕ Γιάννου Κοντόπουλου, πως «αν κάποια εταιρεία θελήσει να χρησιμοποιήσει τον νέο κανονισμό για να… στρίψει, έχουμε τον τρόπο να το αποτρέψουμε».

- Εισηγμένες από τον χώρο των ακινήτων (π.χ. BriQ Properties, Premia, Dimand), καθώς, παρά τη συνεχιζόμενη άνοδο τιμών στην εγχώρια κτηματαγορά και την αύξηση των λειτουργικών τους επιδόσεων, τα discount έναντι της εσωτερικής τους αξίας με τα οποία διαπραγματεύονται στο Χ.Α. είτε παραμένουν στα πολύ υψηλά ευρωπαϊκά επίπεδα (σε αγορές όμως όπου οι τιμές των ακινήτων κατρακυλούν) είτε ακόμη διευρύνονται.

- Κάποιες εταιρείες που είχαν τρέξει σε σημαντικό βαθμό, πλην όμως το γενικότερο χρηματιστηριακό κλίμα έχει παγώσει τη δραστηριότητα των σχετικών λόμπι.