Χρηματιστήριο: Οι εννέα μετοχές που... ψηφίζει ο δείκτης PEG

Η σύγκριση της εγχώριας αγοράς με τις ευρωπαϊκές και γιατί δεν είναι ευνοϊκή με βάση τον δείκτη PEG. Ποιες μετοχές υψηλής κεφαλαιοποίησης συνδυάζουν ελκυστικά P/E και αύξηση κερδών ανά μετοχή.

Η αγορά μπορεί να σημειώνει υψηλό discount σε όρους Ρ/Ε σε σχέση με τις ευρωπαϊκές και τις αναδυόμενες αγορές, ωστόσο «χωλαίνει» σε όρους αύξηση των κερδών ανά μετοχή.

Oι απαισιόδοξοι στο ΧΑ επισημαίνουν ότι η ελληνική αγορά έχει αρχίσει να χάνει πόντους σε σχέση με τις ευρωπαϊκές, αλλά και τις αναδυόμενες αγορές, ενώ και οι αποδόσεις της από την αρχή του έτους δεν ξεπερνούν τον μέσο όρο, στοιχείο το οποίο μπορεί να είναι αρνητικό σε κάθε πιθανό profit taking.

Από την άλλη πλευρά, οι υποστηρικτές του θετικού σεναρίου εξηγούν ότι υπάρχει δρόμος μπροστά μας αφού οι προοπτικές ανάπτυξης της ελληνικής οικονομίας θα ευνοήσουν τις επιχειρήσεις, στοιχείο που θα απεικονιστεί και στον ρυθμό αύξησης των κερδών.

Εκτός από τη μονοδιάστατη ανάλυση του δείκτη τιμής προς κέρδη (P/E ratio) και του ρυθμού αύξησης των κερδών ανά μετοχή (EPS Growth Rate), υπάρχει και ο δείκτης PEG που στην ουσία έρχεται να συγκεράσει τα δύο αυτά στοιχεία και να δώσει την κοινή συνισταμένη τους.

Το συμπέρασμα είναι ότι η τιμή του συγκεκριμένου δείκτη δεν ευνοεί τo XA. Η εγχώρια αγορά μετοχών φαίνεται αισθητά υπερτιμημένη σε σχέση με τις ξένες αγορές. Από την άλλη πλευρά, υπάρχει αριθμός μετοχών που εμφανίζονται υποτιμημένες και είναι σημαντικός.

Τι δείχνει ο δείκτης για το ΧΑ

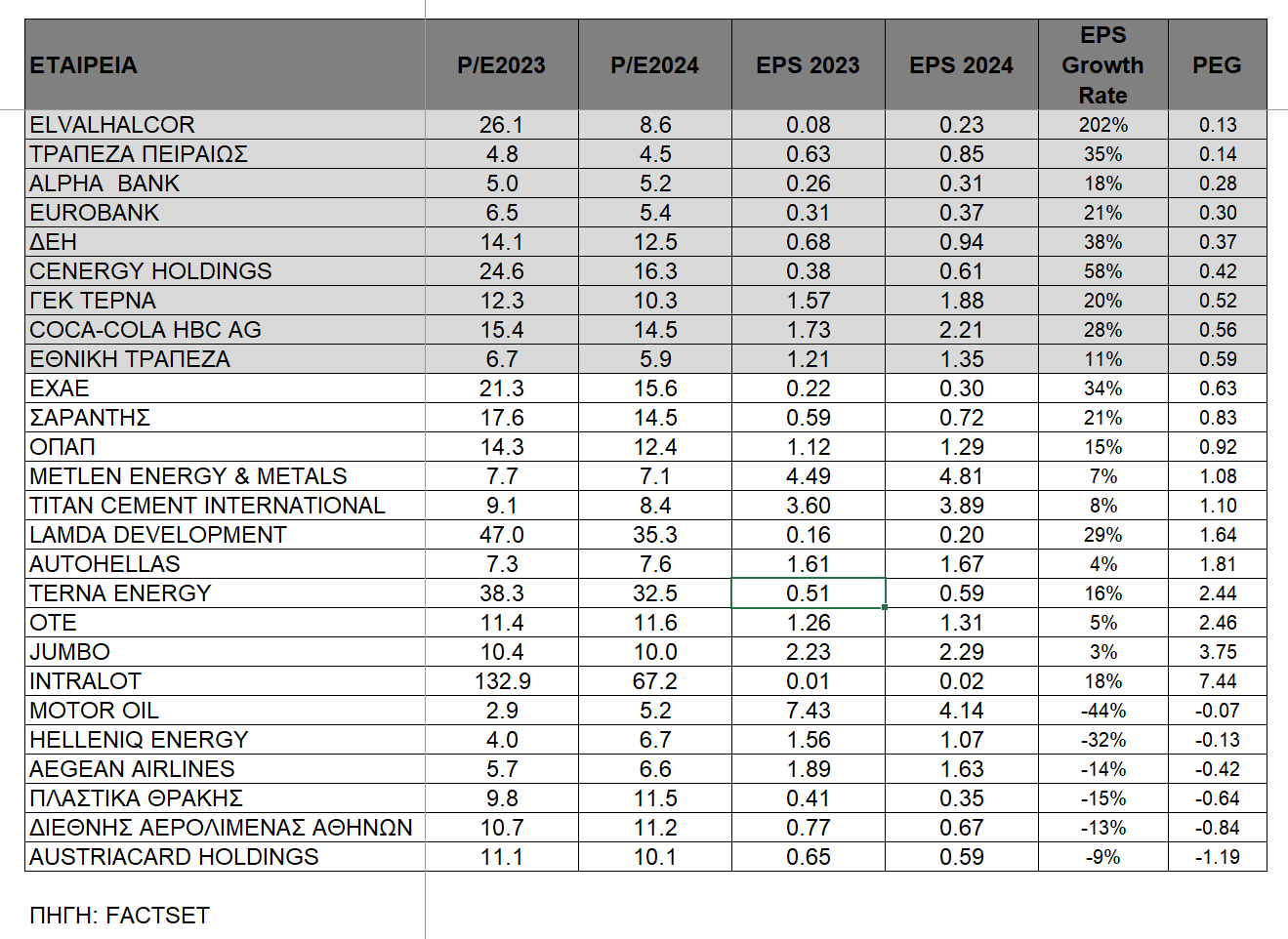

Έχοντας οδηγό για το screening των εταιριών τον δείκτη PEG, βάσει των στοιχείων της FactSet, θετικά κρίνονται οι μετοχές που διαθέτουν δείκτη PEG κάτω από τη μονάδα, ενώ ελκυστικές περιπτώσεις χαρακτηρίζονται οι τίτλοι με δείκτη PEG κάτω από το 0,60.

Οι περιπτώσεις μετοχών που εμφανίζουν δείκτη PEG ανώτερο από τη μονάδα δεν αποτελούν ευκαιρίες, όπως επίσης και οι τίτλοι με αρνητικές εκτιμήσεις για την αύξηση των κερδών ανά μετοχή, αφού ο δείκτης PEG όπως και ο αντίστοιχος τιμής προς κέρδη δεν ορίζονται για αρνητικές τιμές. Πρέπει ωστόσο να τονιστεί για μία ακόμα φορά ότι τα αποτελέσματα των δεικτών αυτών είναι ενδείξεις και όχι αποδείξεις, ιδιαίτερα σε θέματα αξιολόγησης μετοχών.

Oι ελληνικές μετοχές μπορούν να θεωρηθούν υπερτιμημένες, αφού και ο μέσος όρος για τις ευρωπαϊκές αγορές διαμορφώνεται αρκετά χαμηλότερα από το Χρηματιστήριο Αθηνών. Για τον Γενικό Δείκτη του ΧΑ διαμορφώνεται στις 1,7 φορές, ενώ ο μέσος όρος των ευρωπαϊκών δεικτών την παρούσα χρονική στιγμή διαμορφώνεται στο 1,2.

Αξίζει να επισημανθεί ότι ο Γενικός Δείκτης εμφανίζεται ακριβός, παρότι ο πολλαπλασιαστής κερδοφορίας του για το 2024 είναι αισθητά χαμηλότερος από τον ευρωπαϊκό μέσο όρο, ωστόσο η ισχνή επίδοση που προβλέπεται στα κέρδη ανά μετοχή τον καθιστά ακριβό.

Σε ότι αφορά τις επιμέρους εταιρείες:

- Στην πρώτη θέση του πίνακα φιγουράρει η μετοχή της ElvalHalcor με τον χαμηλότερο δείκτη PEG στο 0,13. Η μετοχή είναι διαπραγματεύσιμη με P/E 26,1 φορές τα κέρδη του 2023, ενώ ο προσδοκώμενος ρυθμός αύξησης των κερδών ανά μετοχή για το επόμενο έτος είναι 202%. Σε παραδοσιακούς όρους αποτίμησης, ο τίτλος της ElvalHalcor είναι διαπραγματεύσιμος "ουδέτερα", αφού ο πολλαπλασιαστής κερδών για το 2024 κινείται σε επίπεδα αρκετά παρόμοια ή και λίγο υψηλότερα από τον μέσο όρο της αγοράς στις 8,6 φορές.

- Στην επόμενη θέση βρίσκεται μια εταιρεία της υψηλής κεφαλαιοποίησης, η Τράπεζα Πειραιώς, για την οποία το εκτιμώμενο P/E του 2024 προσεγγίζει το 5,2 φορές, ενώ οι εκτιμήσεις για την αύξηση των κερδών της τράπεζας παρουσιάζουν ποσοστό +18%, οπότε ο δείκτης PEG γι’ αυτή διαμορφώνεται σε 0,14.

- Στην περίπτωση της Alpha Bank, το εκτιμώμενο P/E του 2024 κινείται σε χαμηλότερα επίπεδα από τον μέσο τόσο της αγοράς όσο και των εταιρειών του κλάδου της με 9,21 φορές και εκτιμώμενο PEG στη 0,28 φορά.

- Στην επόμενη θέση βρίσκεται ακόμη μια τραπεζική μετοχή αυτή της Eurobank, με μονοψήφιο P/E για το 2023 και το 2024. Η μετοχή της τράπεζας είναι διαπραγματεύσιμη με πολλαπλασιαστή κερδοφορίας για το 2023 στις 6,5 και στις 5,4 φορές το 2024, ενώ η μέση εκτίμηση για την αύξηση της κερδών ανά μετοχή είναι +21%, με τον PEG να κινείται στο 0,30.

- Στις δύο επόμενες θέσεις βρίσκονται οι μετοχές της ΔΕΗ και της Cenergy Holdings. Όσον αφορά στον όμιλο της ΔΕΗ, ο δείκτης PEG διαμορφώνεται σε 0,37, ενώ το προσδοκώμενο P/E της εταιρείας για το 2024 είναι 12,5 φορές, αλλά η προσδοκώμενη αύξηση των κερδών ανά μετοχή είναι 38%. Για τη Cenergy Holdings, ο δείκτης PEG κινείται στο επίπεδο του 0,42 και η εκτιμώμενη αύξηση στα καθαρά κέρδη ανά μετοχή είναι στο 58% και το P/E του 2024 σε 16,3 φορές.

- Τέλος, ακόμα τρεις τίτλοι είναι διαπραγματεύσιμοι με δείκτη PEG κατώτερο του 0,6 και είναι η ΓΕΚ Τέρνα, η Coca Cola HBC και η Εθνική Τράπεζα με δείκτες 0,52, 0,56 και 0,59 φορές αντίστοιχα. Οι προσδοκώμενοι δείκτες Ρ/Ε τους για τη φετινή χρήση είναι 10,3 φορές τα κανονικοποιημένα κέρδη για τη ΓΕΚ Τέρνα, 14,5 φορές για την πρώτη σε κεφαλαιοποίηση εταιρεία του ΧΑ Coca Cola HBC και 5,9 φορές για την Εθνική Τράπεζα.

Τι είναι ο δείκτης PEG

Ο δείκτης PEG συνδυάζει τον πολλαπλασιαστή κερδοφορίας με την εκτιμώμενη αύξηση των κερδών ανά μετοχή και επιχειρεί να εξηγήσει πότε το P/E της μετοχής είναι υπερβολικό σε σχέση με την προσδοκώμενη αύξηση των κερδών που προβλέπουν οι αναλυτές. Ο δείκτης PEG υπολογίζεται ως κλάσμα του δείκτη P/E ως προς τον ρυθμό αύξησης των κερδών πολλαπλασιασμένο επί 100. Συνδυάζοντας τα προσδοκώμενα κέρδη και τους πολλαπλασιαστές αποτίμησης, οι επενδυτές είναι σε θέση να αποτιμήσουν τις προοπτικές μιας συγκεκριμένης εταιρείας ή μιας ολόκληρης αγοράς.

Ο δείκτης PEG αξιολογεί το πραγματικό μέγεθος του δείκτη P/E ενός τίτλου, αφού είναι πιθανόν μία εταιρεία που τελεί υπό διαπραγμάτευση με δείκτη τιμής προς κέρδη 50 φορές τα εκτιμώμενα κέρδη της να δικαιολογεί πλήρως το υψηλό κατά τ' άλλα δείκτη P/E της λόγω του growth στα κέρδη της, σε αντίθεση με άλλη μετοχή με αρκετά πιο συντηρητική αποτίμηση στο ταμπλό και με μικρότερο P/E, αλλά χαμηλότερο ρυθμό αύξησης στα κέρδη της.

Κατά τους αναλυτές, ο δείκτης PEG λειτουργεί ως μέσο για μακροχρόνιες επενδυτικές επιλογές και σε μετοχές με ικανοποιητική εμπορευσιμότητα, ενώ αντίθετα δεν προσφέρει ιδιαίτερα σημαντικό έργο στην αναζήτηση επιλογών βραχυχρόνιας διάρκειας και θα πρέπει να συνδυάζεται με άλλα κριτήρια επιλογής μετοχών.