Τρία κλειδιά κρίνουν την τάση στα χρηματιστήρια

Η σημαντική πτώση αρχές Αυγούστου έχει αποδειχθεί βραχύβια για τις διεθνείς αγορές μετοχών με το ΧΑ να ακολουθεί. Ποια στοιχεία θα καθορίσουν την πορεία και τις αποδόσεις το επόμενο τετράμηνο.

Το ριμπάουντ των τελευταίων συνεδριάσεων στις χρηματιστηριακές αγορές έφερε εκ νέου πολλές από αυτές κοντά στα υψηλά τους ή ακόμα και πάνω από αυτά, αλλά πολλοί αντίθετοι άνεμοι απειλούν ανά πάσα στιγμή να οδηγήσουν και πάλι σε πισωγύρισμα.

Ο δείκτης S&P 500 είχε έντονα αρνητικό πτωτικό γύρισμα ως τις 5.120 μονάδες ως τις 5 Αυγούστου, ωστόσο οι traders επέστρεψαν τον δείκτη κοντά στα προηγούμενα υψηλά του. Οι προοπτικές τόσο για το γ' τρίμηνο όσο και για το β' εξάμηνο του 2024 επισκιάζονται από μια σειρά από θέματα, όπως οι εκλογές του Νοεμβρίου στις ΗΠΑ, οι φόβοι για την ύφεση της αμερικανικής οικονομίας, το τέλος της νομισματικής σύσφιξης και οι μειώσεις των επιτοκίων, ο επίμονος πληθωρισμός αλλά και τα ανοικτά μέτωπα σε Ουκρανία και Μέση Ανατολή.

Τα παραπάνω φαίνεται να αποτελούν τα κλειδιά για την πορεία τόσο του Χρηματιστηρίου, όσο και των διεθνών αγορών, τα οποία μπορεί να έχουν σημαντική επίδραση στο άμεσο μέλλον, αφού η άνοδος στις τιμές των μετοχών σε μεγάλο βαθμό έχει στηριχθεί στο αφήγημα ότι τα χειρότερα είναι πίσω μας.

Σε ένα αρκετά δύσκολο εξωτερικό περιβάλλον, οι ελληνικές μετοχές δείχνουν σε καλύτερη μοίρα, με αποτέλεσμα οι φόβοι για πτώση των τιμών να έχουν υποχωρήσει. Συνολικά, πάντως, το δεύτερο εξάμηνο παραμένει πιο δύσκολο από το πρώτο.

Τα επιτόκια και η νομισματική πολιτική

Το πρώτο κλειδί είναι η πορεία των επιτοκίων στις οικονομίες. Σε συνθήκες υψηλότερων επιτοκίων, οι αγορές μετοχών μπόρεσαν και εκμεταλλεύθηκαν πλήρως το πλαίσιο, καταγράφοντας ιστορικά υψηλά. Η αύξηση των επιτοκίων έχει ήδη συσφίξει τις συνθήκες κόστους δανειοδότηση. Η αύξηση στις τιμές των εμπορευμάτων δείχνει να προβληματίζει τις κεντρικές τράπεζες, αφού ουσιαστικά απεικονίζει τους πληθωριστικούς κινδύνους, οι οποίοι μάλιστα μπορεί να αυξηθούν μαζί με τα συνεχιζόμενα προβλήματα της εφοδιαστικής αλυσίδας.

Αναφορικά με το Χ.Α., η άνοδος των επιτοκίων σε παγκόσμιο επίπεδο δεν μπόρεσε να το επηρεάσει αρνητικά, καθώς το μακροοικονομικό προφίλ της χώρας έχει βελτιωθεί σημαντικά. Είναι πολύ πιθανό ότι αν, η είσοδος σε μια νέα εποχή μείωσης των επιτοκίων έχει διάρκεια, αυτό θα ευνοήσει ακόμα περισσότερο την οικονομική κατάσταση της χώρας μας και να αυξήσει τις προοπτικές των εισηγμένων εταιρειών.

Αυτοί που υποστήριζαν πως η ύφεση είναι αναπόφευκτη, ειδικά για την αμερικανική οικονομία, φαίνεται μέχρι στιγμής να μην επιβεβαιώνονται. Οι κεντρικές τράπεζες, μέσω των υψηλότερων επιτοκίων για μακρύ χρονικό διάστημα με στόχο να τιθασεύσουν τον πληθωρισμό, βοήθησαν τελικά να αυξηθεί η διάθεση για την ανάληψη κινδύνου από τους επενδυτές και να αυξηθούν οι θέσεις στις μετοχές και να μειωθούν στα ομόλογα.

Σε όλο αυτό το διάστημα ο δείκτης μέτρησης της μεταβλητότητας - κινδύνου VIX παρέμεινε σε ιδιαίτερα χαμηλά επίπεδα, αφού οι επενδυτές μπορούσαν με πολύ μικρό κόστος σε νομίσματα carry trades να χρηματοδοτήσουν επενδυτικές θέσεις με αυξημένο ρίσκο σε μετοχές mega caps, τεχνητής νοημοσύνης και υψηλής τεχνολογίας.

Η… ειδυλλιακή εικόνα, όμως, φαίνεται πως έχει αρχίσει να αντιστρέφεται, γεγονός που αντανακλάται και στον δείκτη VIX. Οι επενδυτές έχουν αρχίσει ήδη να σκέφτονται ότι οι μειώσεις στα επιτόκια φέτος μπορεί να είναι απόρροια της αδυναμίας της αμερικανικής οικονομίας και αυτή η πορεία ενισχύει τους φόβους για νέα sell-off στις αγορές μετοχών. Ήδη οι πιο απαισιόδοξοι φαίνεται να μειώνουν θέσεις στις αγορές μετοχών, όπως φάνηκε από τις τελευταίες ανακοινώσεις στις ΗΠΑ από τα αμοιβαία κεφάλαια.

Οι εκλογές στις ΗΠΑ

Το δεύτερο κλειδί που σταδιακά κυριαρχεί στο προσκήνιο, είναι οι εκλογές στις ΗΠΑ. Τα πιθανά σενάρια για τις αμερικανικές εκλογές είναι τέσσερα και το πώς θα αντιδράσουν οι αγορές είναι το μεγάλο ερώτημα. Σιγά-σιγά στις αγορές εξυφαίνεται ότι το πιθανότερο σενάριο είναι η Καμάλα Χάρις των Δημοκρατικών έστω και με μικρή διαφορά να καταφέρει να κερδίσει την προεδρία, αλλά με ένα διαιρεμένο Κογκρέσο, κάτι που θα δέσει τα χέρια της για τυχόν πιο ανατρεπτικές πολιτικές. Πιθανότατα σε αυτό το σενάριο θα έχουμε συνέχεια του υφιστάμενου status quo με μικρές επιδράσεις για τις μετοχές.

Το δεύτερο σενάριο είναι ο πρώην πρόεδρος Ντόναλντ Τραμπ να κερδίσει την προεδρία και οι Ρεπουμπλικάνοι το Κογκρέσο. Πριν από την αποχώρηση του προέδρου Μπάιντεν αυτό ήταν το πιο πιθανό αποτέλεσμα. Η νέα προεδρία Τραμπ θα είχε μεγάλη ελευθερία κινήσεων σε αυξήσεις δασμών σε Ε.Ε. και Κίνα, μειώσεις φορολογίας των επιχειρήσεων ή όσων επιστρέψουν στις ΗΠΑ, ενώ αγκάθι θα είναι το ΝΑΤΟ, η σχέση με την Ουκρανία και η κατάσταση στη Μέση Ανατολή. Αυτό το σενάριο είναι μάλλον το πιο αισιόδοξο για τις μετοχήές (το σενάριο αυτό ονομάζεται red sweep ή «κόκκινη σκούπα»).

Τέλος, τα δύο πιο λιγότερα πιθανά σενάρια είναι το «blue sweep», με τη Καμάλα Χάρις να κερδίζει τον Τραμπ στην κούρσα για την προεδρία και οι Δημοκρατικοί να κερδίσουν το Κογκρέσο.

Το τελευταίο σενάριο είναι ο Τραμπ να κερδίσει την προεδρία και οι Δημοκρατικοί το Κογκρέσο. Το σενάριο της «μπλε σκούπας» θα είναι, πιθανότατα, το χειρότερο για τις μετοχές, ενώ το τελευταίο σενάριο θα είναι μάλλον ουδέτερο ή ελαφρώς αρνητικό, γιατί οι Δημοκρατικοί θα μπορούσαν να βάλουν εμπόδια σε διάφορες πολιτικές του νέου προέδρου.

Οι αποτιμήσεις και τα κέρδη ανά μετοχή

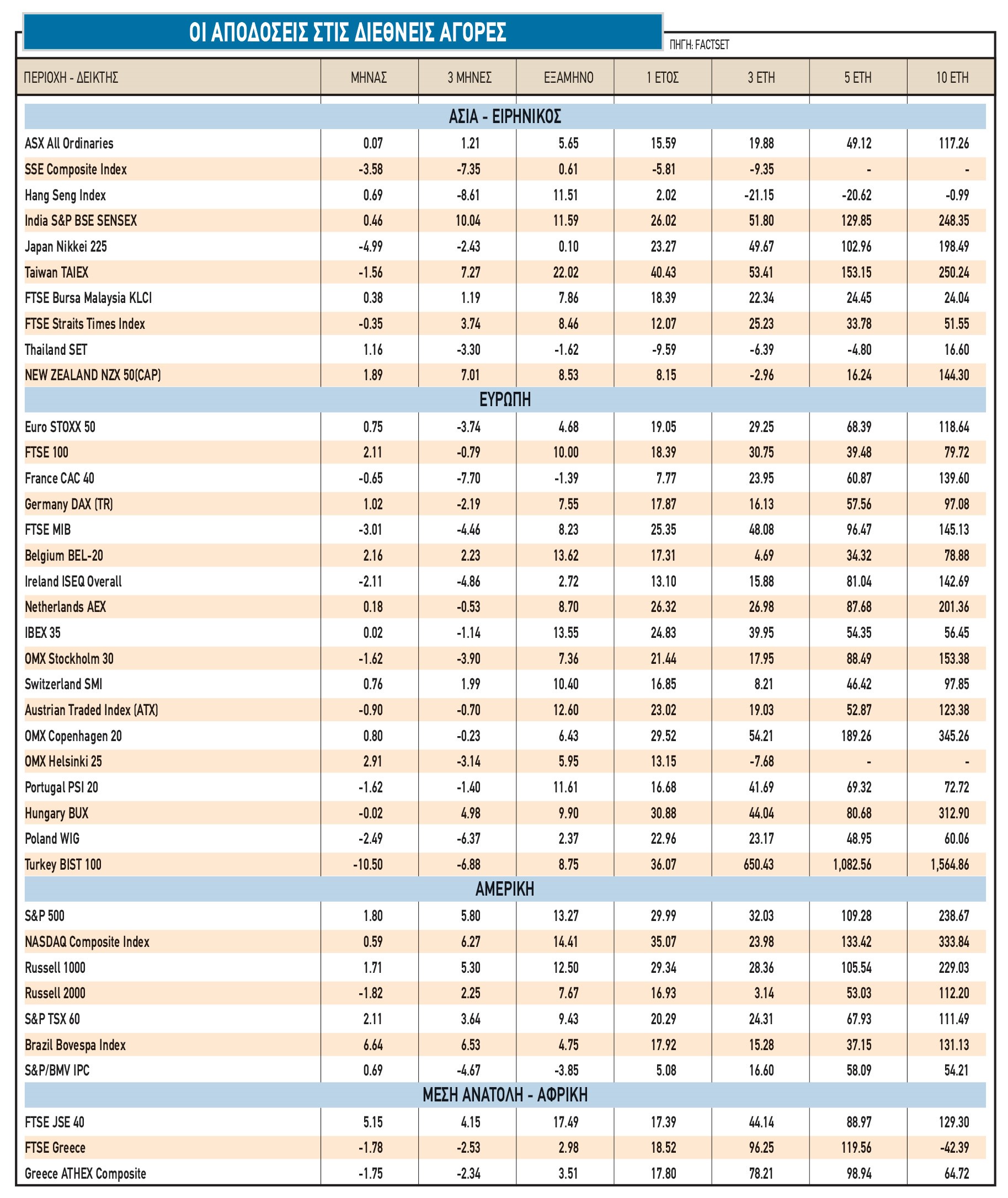

Το τελευταίο κλειδί για το επόμενο διάστημα είναι ο συνδυασμός αποτιμήσεων και εκτιμήσεων για τα κέρδη ανά μετοχή (EPS), σε συνδυασμό πάντα με τις πρόσφατες αποδόσεις. Οι ευρωπαϊκές αγορές στο πρώτο εξάμηνο συνέχισαν να υποαποδίδουν σε σχέση με τον αμερικανικό δείκτη S&P 500.

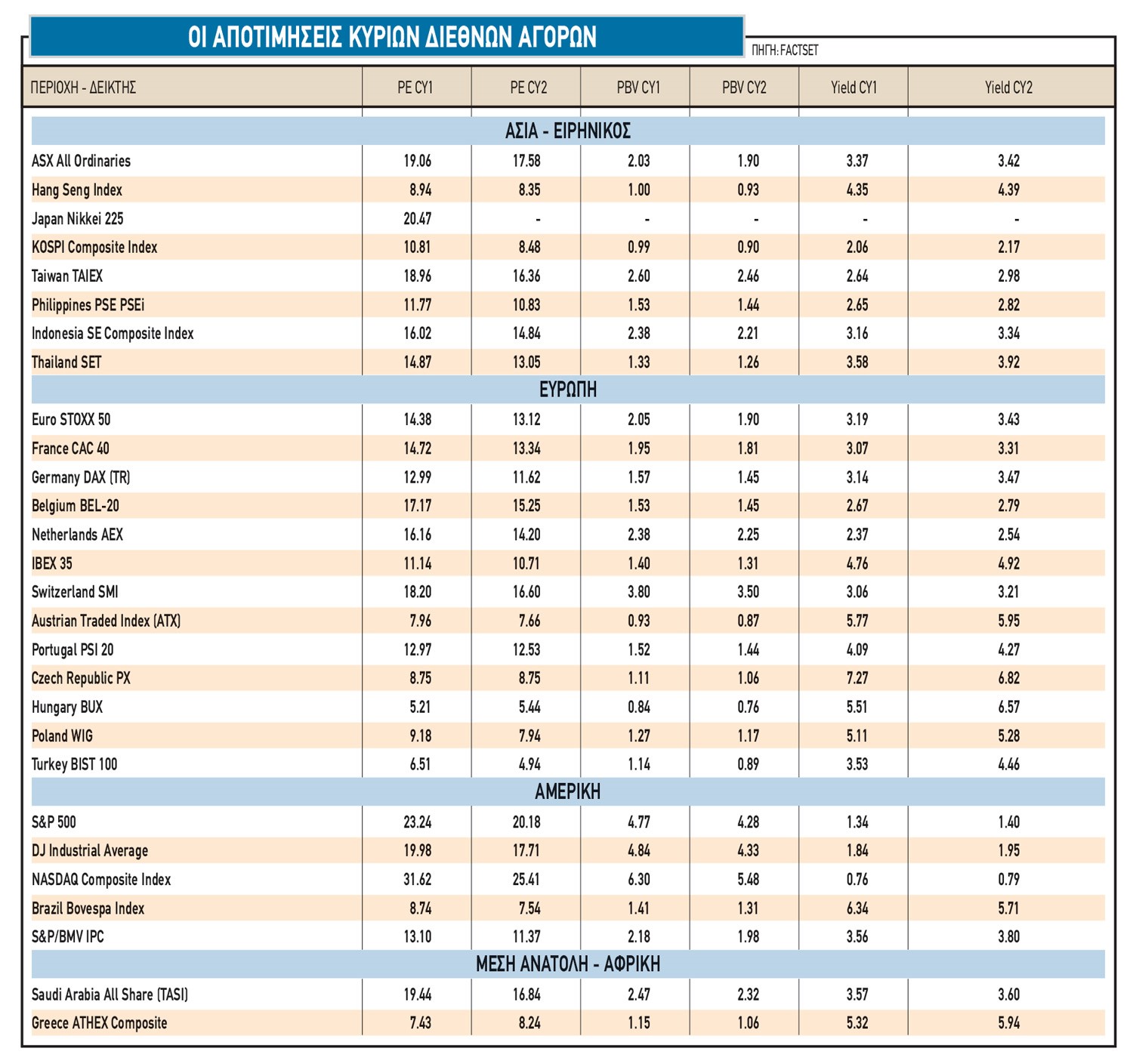

Από την άλλη πλευρά, οι αγορές στην Ευρώπη φαίνεται πως διαπραγματεύονται με πολύ πιο ελκυστικούς δείκτες. Με εκτιμώμενο πολλαπλασιαστή κερδών (Ρ/Ε) πάνω από 20 φορές για το 2025, η αμερικανική αγορά μετοχών κινείται αρκετά υψηλότερα από τις ευρωπαϊκές, ενώ το στοιχείο που επισημαίνουν εδώ και καιρό οι επιφυλακτικοί και οι πεσιμιστές είναι οι αποτιμήσεις ως προς τη λογιστική αξία (P/BV).

Όσον αφορά στα EPS, όλο και περισσότερο οι αναλυτές εστιάζουν στο επακόλουθο της μείωσης του ρυθμού ανάπτυξης στις οικονομίες. Οι παρούσες προβλέψεις για τα κέρδη του S&P 500 έχουν ενσωματώσει εκτιμήσεις για σημαντικό growth στην περιοχή της Ασίας (ειδικά της Κίνας), ωστόσο η γρηγορότερη απ’ ό,τι αναμενόταν άνοδος των επιτοκίων θα βλάψει το growth momentum των οικονομιών, προκαλώντας εκ νέου περικοπές στις εκτιμήσεις για τα EPS.