Πού μπαίνει ο νέος πήχης για τις τράπεζες

Τα δεδομένα, οι αποτιμήσεις, οι εκτιμήσεις των αναλυτών και οι προβλέψεις για το κλείσιμο της χρονιάς. Η «αποχώρηση» του Δημοσίου και το ζήτημα του αναβαλλόμενου φόρου.

Οι αναλυτές επέστρεψαν ιδιαίτερα αισιόδοξοι για τις ελληνικές τράπεζες μετά τις καλοκαιρινές… διακοπές τους, παρότι οι συνθήκες στις αγορές έχουν δυσκολέψει, καθώς πλησιάζουμε στις αμερικανικές εκλογές αλλά και με την ανάφλεξη στη Μέση Ανατολή.

Το γενικευμένο συναίσθημα των τραπεζικών αναλυτών είναι ότι οι ελληνικές τράπεζες δικαιούνται υψηλότερες αποτιμήσεις στο ταμπλό του Χ.Α. και σε σχέση με τις ευρωπαϊκές τράπεζες, καθώς θα συνεχίσουν να τις ξεπερνούν σε αποδοτικότητα ενσώματων ιδίων κεφαλαίων (RoTE) για την περίοδο 2025-2026, οι διανομές προς τους μετόχους θα αυξηθούν έως και σε επίπεδα 70% το 2026, ενώ οι φόβοι για τις αναβαλλόμενες φορολογικές πιστώσεις (DTCs) μοιάζουν να αποτελούν πλέον παρελθόν.

Η διάθεση των μετοχών της Εθνικής Τράπεζας από το ΤΧΣ στα 7,55 ευρώ ανά μετοχή ολοκληρώνει επίσης έναν κύκλο για τις ελληνικές τράπεζες, με το Ελληνικό Δημόσιο να μη διαθέτει πλέον υψηλά ποσοστά σε καμία από τις ελληνικές τράπεζες.

Οι καταλύτες για το re-rating είναι η ανάκαμψη της Ελλάδας, η υψηλή κερδοφορία, η ισχυρή κεφαλαιακή θέση, η πιστωτική επέκταση, αλλά και οι επιλογές στις επιστροφές των πλεοναζόντων κεφαλαίων στους μετόχους σε υψηλότερο τέμπο από τα σχέδια διανομής.

Αναφορικά με τα θεμελιώδη μεγέθη τους, οι ελληνικές τράπεζες βρίσκονται σε καλή θέση για να επωφεληθούν από έναν επενδυτικό κύκλο, ο οποίος ενεργοποιείται από τα ευρωπαϊκά ταμεία, όπως το Ταμείο Ανάκαμψης, και μια ισχυρή μακροοικονομική ανάκαμψη. Ο εταιρικός πιστωτικός κύκλος, με την πρόβλεψη για αύξηση των δανείων σε 9% ετησίως για την περίοδο 2023 - 2026 βοηθά παρά την κορύφωση των καθαρών επιτοκιακών περιθωρίων.

Οι ελληνικές τραπεζικές μετοχές είναι οι μεγάλοι ωφελημένοι από τη μακροοικονομική ανάκαμψη της οικονομίας. Η ανάπτυξη του τουρισμού, η στήριξη από το Ταμείο Ανάκαμψης στην οικονομία με 6,9 δισ. ευρώ εισροές κεφαλαίων να έχουν προγραμματιστεί για το 2025 και συνολικά τα κεφάλαια 15 δισ. ευρώ που έχουν διατεθεί είναι μέχρι στιγμής από τα 36 δισ. ευρώ, αλλά και η δημοσιονομική σταθερότητα με πρωτογενή πλεονάσματα και μειούμενο δείκτη χρέους είναι εχέγγυα για την πορεία των τραπεζών.

Οι συστάσεις είναι στην πλειονότητά τους θετικές, ενώ η συντηρητική προσέγγιση για τις ελληνικές τράπεζες συνεχίζει να μεταβάλλεται. Οι τράπεζες αποτελούν και πάλι την υγιή δύναμη της αγοράς, με ισχυρές επιδόσεις και επιστροφή στις πληρωμές μερισμάτων στους μετόχους τους. Για τους τραπεζικούς τίτλους, οι αποδόσεις φέτος είναι +23% για τη Eurobank, +22% για την Εθνική Τράπεζα, +16% για την Τράπεζα Πειραιώς και -3% για τις Alpha Bank και Τράπεζα Κύπρου.

Οι αποτιμήσεις

Οι αποτιμήσεις στις μετοχές των τραπεζών εμφανίζονται φθηνές, ενώ ολοένα και περισσότεροι αναλυτές εκτιμούν ότι τα επιχειρηματικά σχέδια των ελληνικών τραπεζών είναι συντηρητικά και τα αποτελέσματα του β' τριμήνου έδειξαν μια συνέχιση των αναβαθμίσεων των προβλέψεων, με άνοδο των προβλέψεων του consensus, ειδικά προς το 2026.

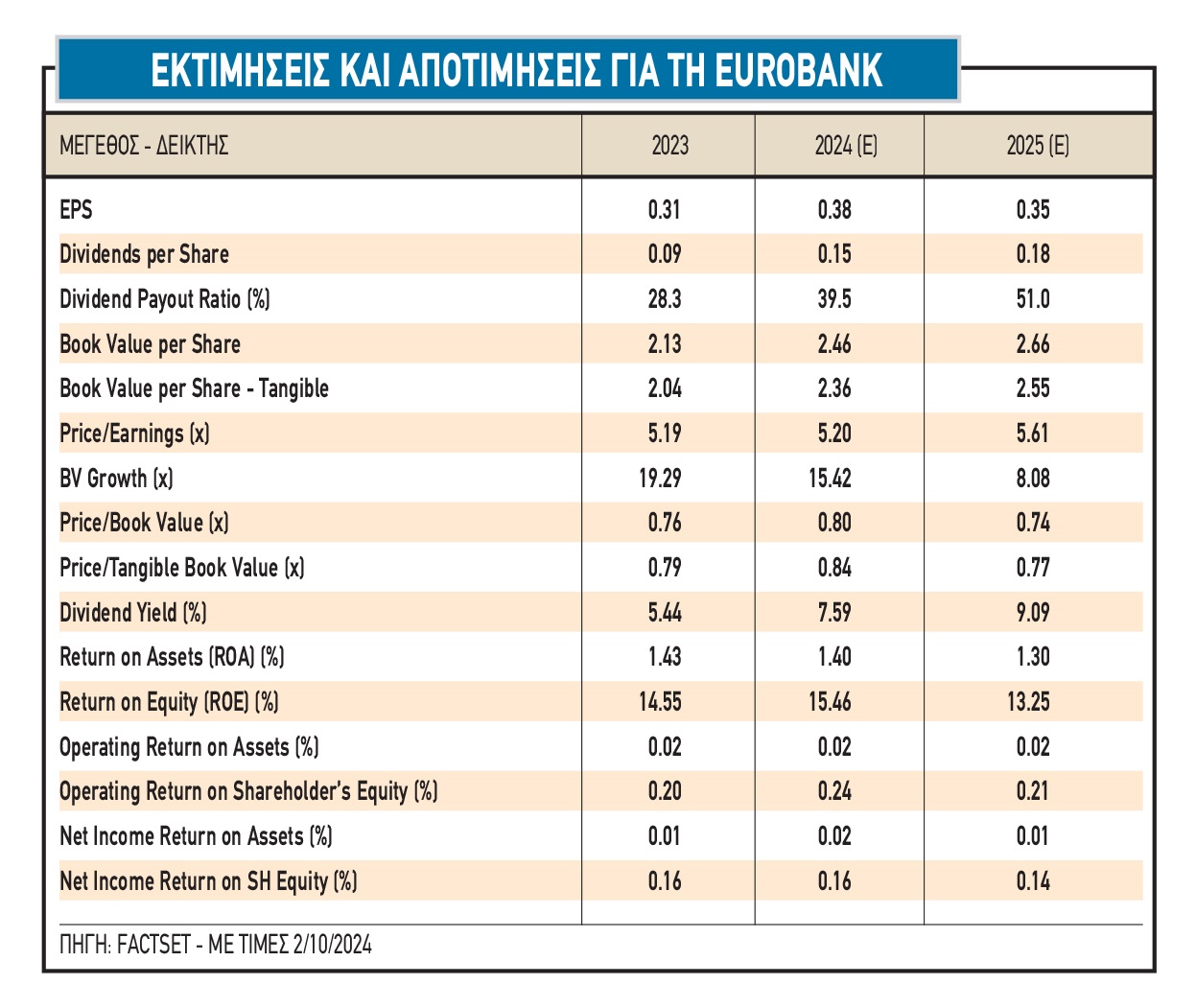

1. Η αποτίμηση της μετοχής της Eurobank είναι με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 6,1 φορές το 2025 και ο δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,77 φορές, σε συνδυασμό με δείκτη αποδοτικότητας RoE της τάξης του 13,25%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της Eurobank μετά τα αποτελέσματα έχει ανέλθει σε 2,70 ευρώ, με το περιθώριο ανόδου στο 35%.

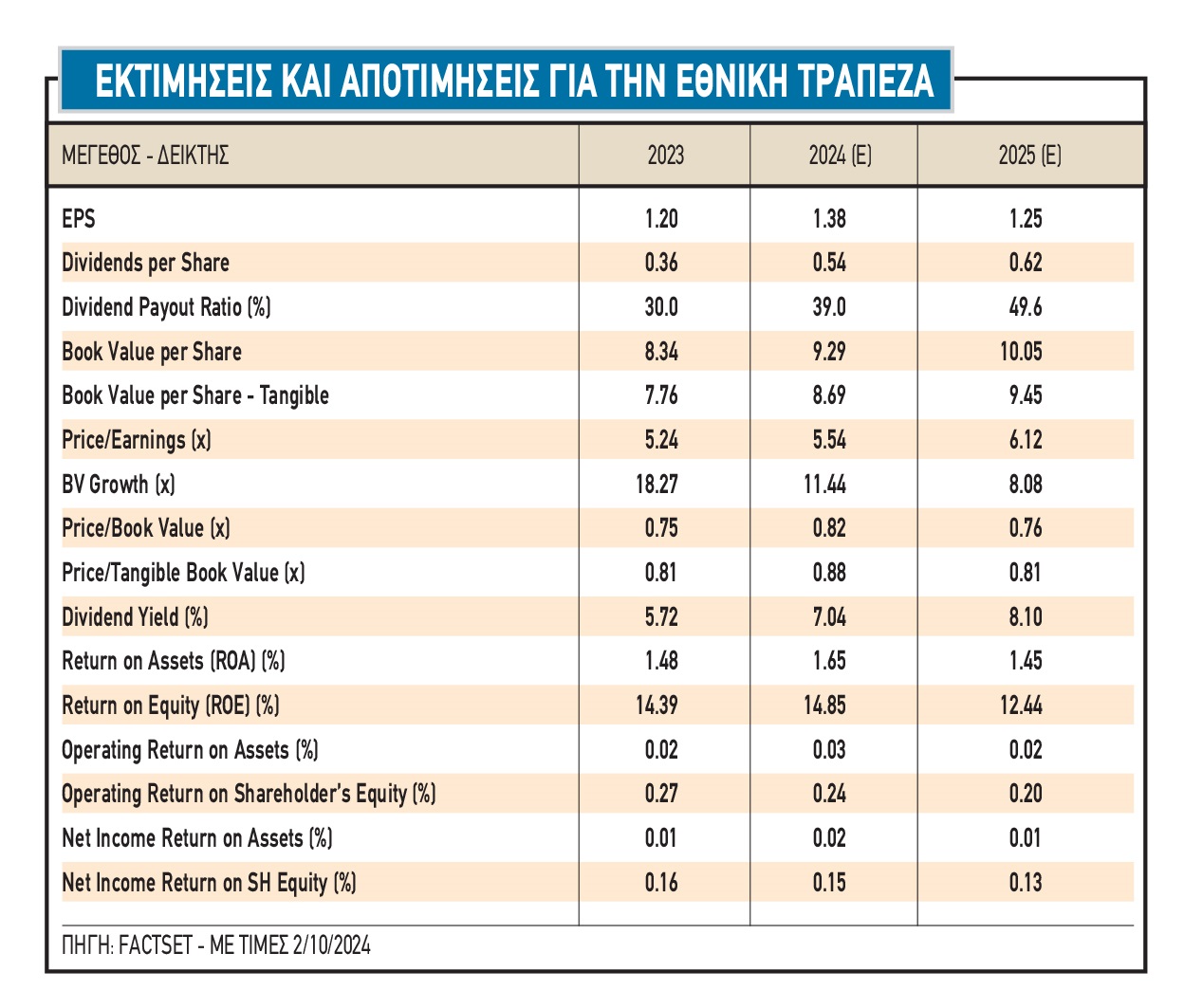

2. Η αποτίμηση της μετοχής της Εθνικής Τράπεζας είναι με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 5,64 φορές και δείκτης τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,81 φορές για φέτος συνδυασμένο με δείκτη αποδοτικότητας RoE της τάξης του 12,44%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της Εθνικής Τράπεζας μετά τα αποτελέσματα έχει ανέλθει στα 10,14 ευρώ, με το περιθώριο ανόδου να διαμορφώνεται σε 35% περίπου.

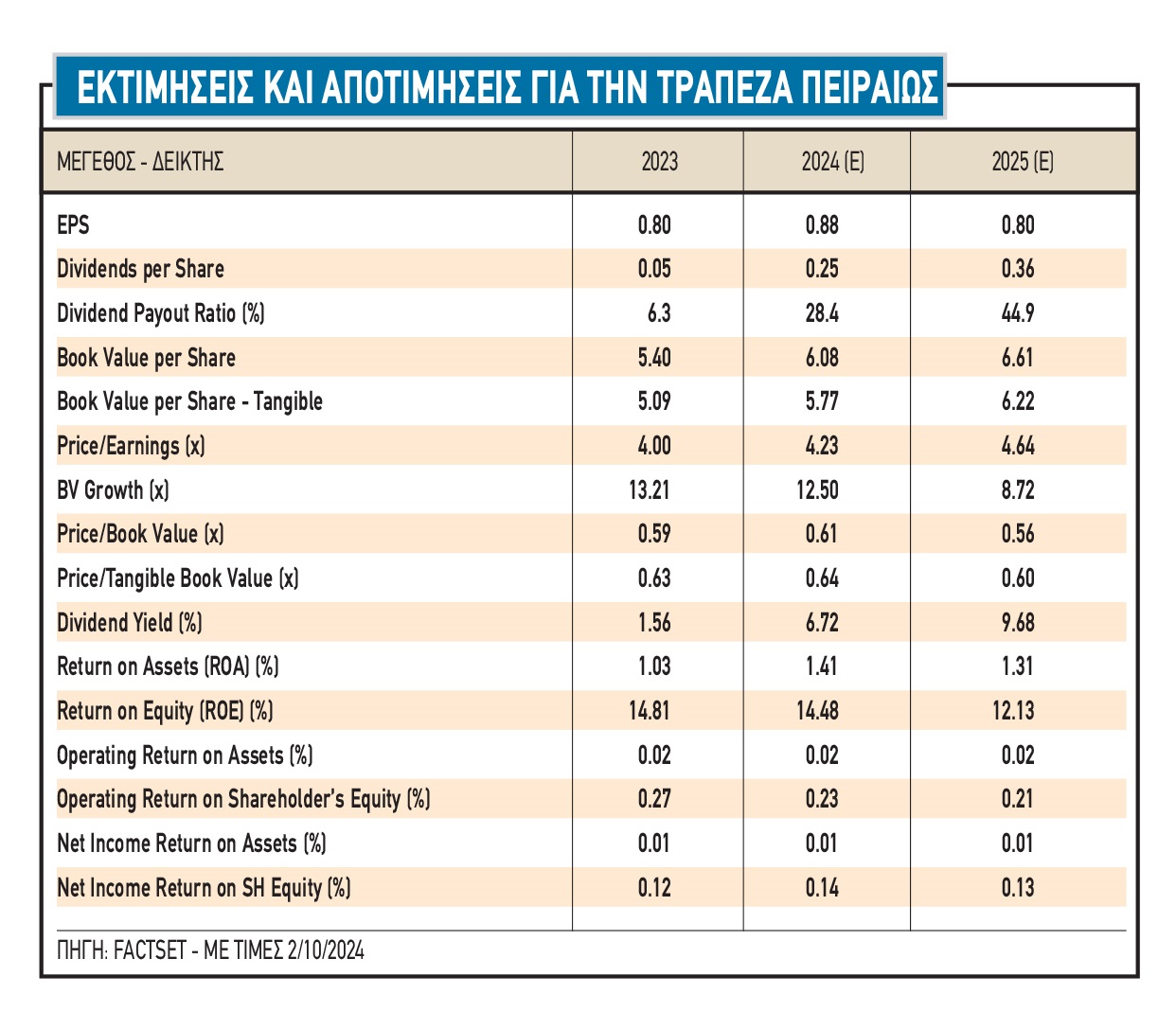

3. Η αποτίμηση της μετοχής της Τράπεζας Πειραιώς είναι ελκυστική με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 4,6 φορές και δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,6 φορές για το 2025, συνδυασμένο με δείκτη αποδοτικότητας RoE της τάξης του 12,13%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της Τράπεζας Πειραιώς μετά τα αποτελέσματα έχει ανέλθει σε 5,50 ευρώ, με τη δυναμική της ανόδου να διαμορφώνεται σε 50%.

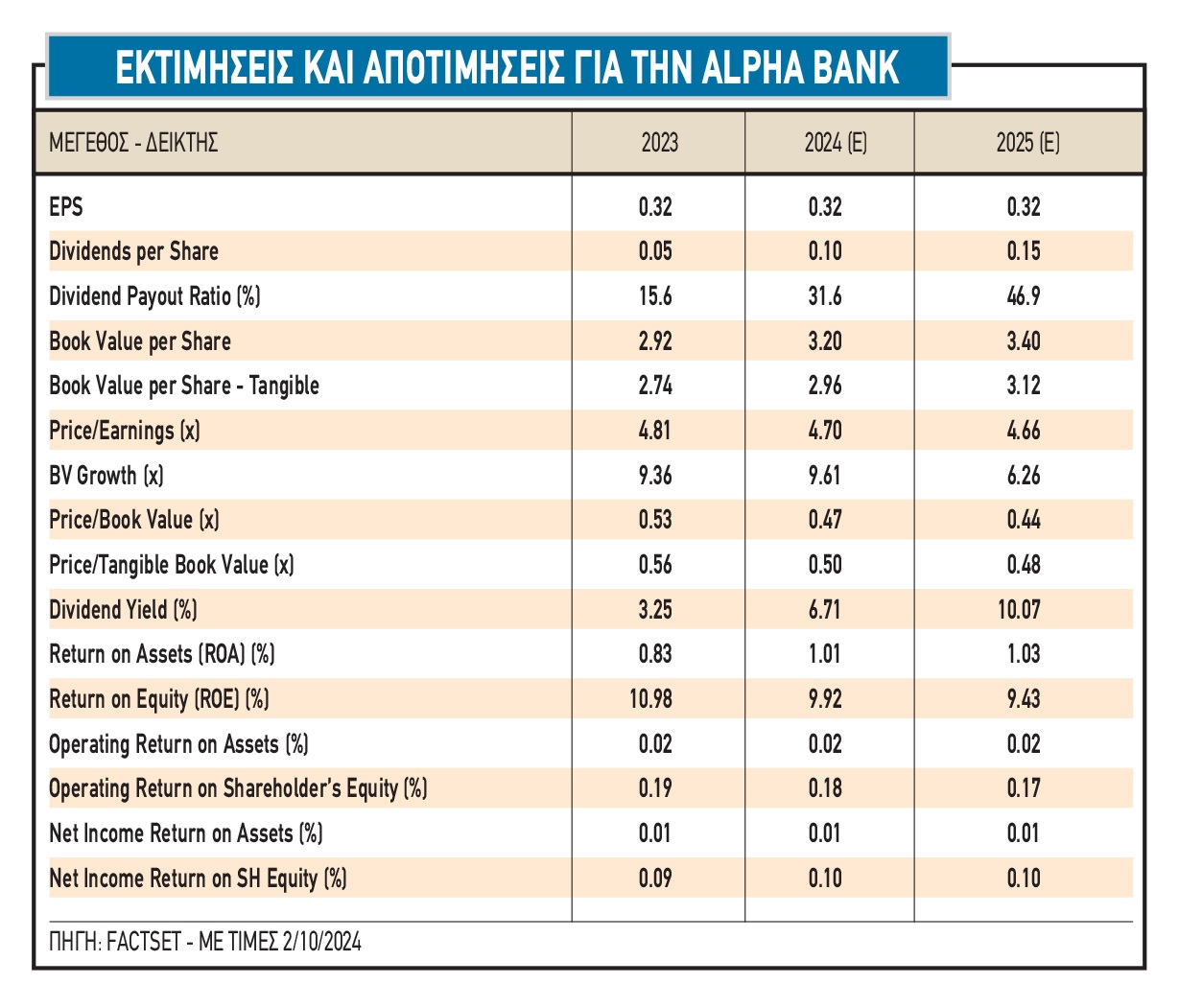

4. H αποτίμηση της μετοχής της Αlpha Bank είναι επίσης ελκυστική, με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 4,7 φορές και δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) μόλις στις 0,48 φορές για φέτος, ο χαμηλότερος μεταξύ των ελληνικών τραπεζών, συνδυασμένα με δείκτη αποδοτικότητας RoE της τάξης του 9,43%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της τραπέζης μετά τα αποτελέσματα έχει αυξηθεί σε 2,30 ευρώ ανά μετοχή, με το ανοδικό περιθώριο να προσεγγίζει το 55%.

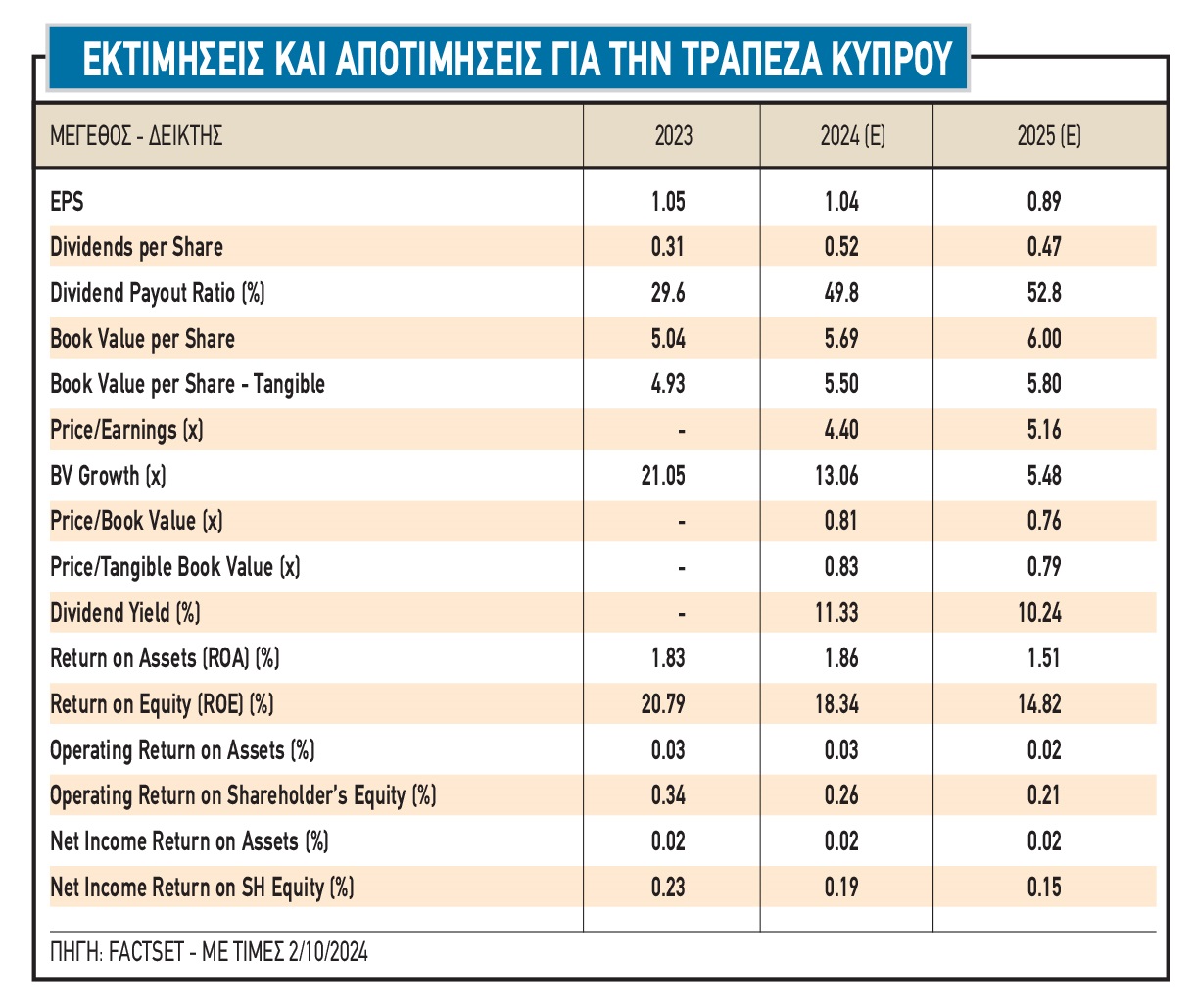

5. Τέλος, η αποτίμηση της μετοχής της Τράπεζας Κύπρου είναι με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 5,2 φορές και δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) μόλις στις 0,79 φορές για φέτος, πάνω από το μέσο όρο των ελληνικών τραπεζών, συνδυασμένα με δείκτη αποδοτικότητας RoE της τάξης του 14,82%, πάνω από το μέσο όρο των ελληνικών τραπεζών. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της τραπέζης μετά τα αποτελέσματα έχει αυξηθεί σε 6,85 ευρώ ανά μετοχή, με το ανοδικό περιθώριο να προσεγγίζει το 50%.

H απάλειψη του «φόβου»

Τόσο η Jefferies όσο και η JP Morgan, εστίασαν σε πρόσφατες αναφορές τους στο ζήτημα των DTCs των ελληνικών τραπεζών. Οι δύο αμερικανικοί οίκοι εξήγησαν ότι έχουν αποσαφηνιστεί πλήρως οι όποιες αμφιβολίες των επενδυτών για τις ελληνικές τράπεζες αναφορικά με τις αναβαλλόμενες φορολογικές υποχρεώσεις (DTAs) και κυρίως τις αναβαλλόμενες φορολογικές πιστώσεις (DTCS) και την ικανότητά τους να πληρώνουν μερίσματα στους μετόχους τους.

H Jefferies, ειδικά για το θέμα των DTCs, επισήμανε ότι, αν και είναι υψηλά, έχουν μειωθεί και θα συνεχίσουν να μειώνονται ως ποσοστό του CET1 φυσικά μέσω της δημιουργίας κερδών και της φυσικής απόσβεσης και επισήμανε ότι και άλλες τράπεζες της Ε.Ε. έχουν παρόμοια προβλήματα και είναι σε θέση να κάνουν διανομές +50%, φέρνοντας το παράδειγμα της ισπανικής Caixa που έχει κάνει 60% ποσοστά διανομής μερισμάτων και επαναγορών με CET1 12,2% έναντι του ελληνικού μέσου όρου 15,9% και παρόμοια επίπεδα DTC/DTAs στο CET1 τους.

O εγχώριος κλάδος εμπλουτίζεται από μια ακόμα τραπεζική μετοχή, αυτή της Τράπεζας Κύπρου, ενώ ο νέος πέμπτος πόλος (Attica Bank-Παγκρήτια) δημιουργείται, ενώ η Optima Bank μεγαλώνει με γρήγορο ρυθμό.

Για την Τράπεζα Κύπρου, η επιστροφή στην κύρια αγορά του Χ.Α. από το LSE αποτελεί σημαντικό βήμα για την ίδια, καθώς αυξάνει την αναγνωρισιμότητα σε μια ευρύτερη βάση θεσμικών και ιδιωτών επενδυτών, ενώ αποτελεί και το επόμενο βήμα στην πορεία για την περαιτέρω ενίσχυση του προφίλ της τράπεζας. Η κίνηση αυτή αναμένεται να αυξήσει τη ρευστότητα των μετοχών της Τράπεζας, προσφέροντας μεγαλύτερες ευκαιρίες διαπραγμάτευσης και προσέλκυσης επενδυτών, ενώ δημιουργεί και ευκολία σύγκρισης με τις εγχώριες τράπεζες, καθώς βαθαίνει ο τραπεζικός κλάδος και η σημασία του στην αγορά.