Metlen: Θεμελιώδη και τεχνικές δυνάμεις δείχνουν υψηλότερα

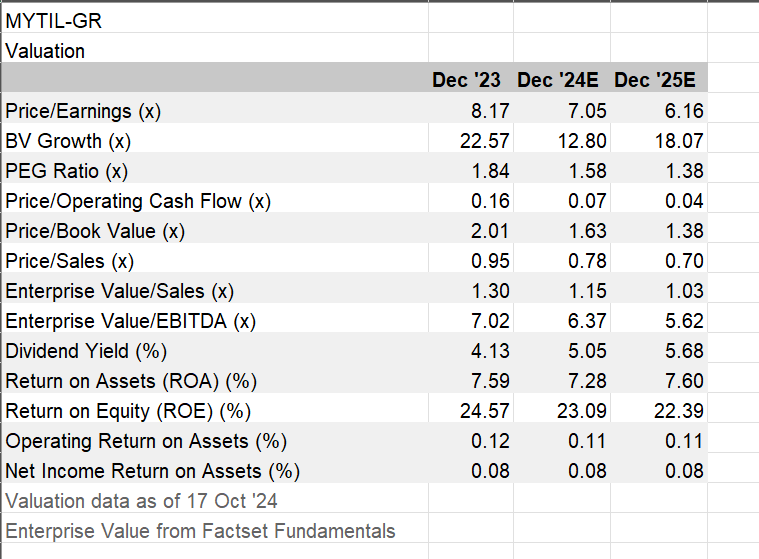

Οι προσδοκίες που δημιουργούνται για τον τίτλο από τη διαδικασία ένταξης στο LSE. Ο πήχης των αναλυτών για την τιμή-στόχο στις τελευταίες εκθέσεις. Η αποτίμηση.

Η Metlen Energy & Metals έχει αλλάξει επίπεδο τα τελευταία χρόνια, έχοντας πετύχει να εξελιχθεί σε μια από τις κορυφαίες βιομηχανικές και ενεργειακές εταιρείες παγκοσμίως.

Από την πανδημία μέχρι και σήμερα, οι επενδυτές αλλά και οι διαχειριστές που πίστεψαν στη μετεξέλιξη της Μυτιληναίος σε Μetlen Energy & Metals έχουν ανταμειφθεί πλουσιοπάροχα, καθώς η μετοχή στο ΧΑ έχει ξεπεράσει όλους τους επιμέρους δείκτες με απόδοση +520% έναντι +160% για τον Γενικό Δείκτη, χωρίς να λαμβάνονται υπόψη τα μερίσματα.

H αγορά πλέον υπολογίζει ότι η αίτηση της Μetlen για την είσοδό της στο Χρηματιστήριο του Λονδίνου (LSE) θα γίνει μέχρι τέλος του έτους, ενώ αναμένεται να ολοκληρωθεί το δεύτερο τρίμηνο του 2025.

Αυτή η ενέργεια είναι αρκετά πιθανό να ξεκλειδώσει σημαντικές υπεραξίες στους μετόχους, οι οποίες στη μικρή και «ρηχή» ελληνική αγορά είναι ίσως δύσκολο να ξεδιπλωθούν.

Ο όμιλος της Μetlen έχει ήδη διπλασιάσει τα μεγέθη του τα τελευταία χρόνια, βασιζόμενος κυρίως σε οργανική ανάπτυξη και ο στόχος είναι να συνεχίσει να το κάνει και το επόμενο διάστημα, τόσο με τον ίδιο τρόπο όσο και μέσω εξαγορών.

Η εταιρεία αποπνέει χρηματοοικονομική υγεία και εξετάζει ευκαιρίες ανάπτυξης συνολικά στην Ευρώπη αλλά και στον κόσμο. Στην πρόσφατη ομιλία του ο Ευάγγελος Μυτιληναίος, στην εκδήλωση «Back to Business» του Ελληνοβρετανικού Επιμελητηρίου Ελλάδος, έκανε μια πρόβλεψη με σημασία, ότι την επόμενη τριετία με πενταετία μπορεί ο όμιλος της Μetlen να είναι δύο και τρεις φορές μεγαλύτερος σε σχέση με σημερινό μέγεθός του.

Οι θεμελιώδεις και τεχνικές όψεις της μετοχής της Μetlen

Στην πρόσφατη έκθεση της Optima Bank για το ΧΑ, αναφορικά με τη Μetlen, οι αναλυτές της Optima Bank αποτιμούν τη μετοχή μέσω ενός συνδυασμού αποτίμησης πολλαπλασιαστών EV/EBITDA 2024 και DCF δύο σταδίων (με 50% βαρύτητα το καθένα), οδηγώντας σε έναν στόχο τιμής στα 49 ευρώ ανά μετοχή.

Ο μέσος πολλαπλασιαστής EV/EBITDA του 2024 και τα μοντέλα DCF δίνουν δίκαιη αξία 49,2 ευρώ και 48,7 ευρώ ανά μετοχή αντίστοιχα. Καταλύτες για τον όμιλο θα είναι οι τιμές αλουμινίου και αλουμίνας σε σχέση με το ενεργειακό κόστος, η ζήτηση για έργα δικτύου, η παγκόσμια επέκταση των φωτοβολταϊκών, οι τιμές χονδρικής ηλεκτρικής ενέργειας, η ζήτηση για LNG στην Ελλάδα και στα Βαλκάνια και, τέλος, η ζήτηση γαλλίου από την ΕΕ.

Οι αναλυτές της Morgan Stanley επισημαίνουν το εξαιρετικό συνεργατικό της μοντέλο ενέργειας και μετάλλων και τη μοναδική, ιδιαίτερα για τα ευρωπαϊκά επίπεδα, ποιότητα που προσφέρει στον τομέα των μετάλλων η πλήρως καθετοποιημένη παραγωγή βωξίτη, αλουμίνας και αλουμινίου του ομίλου.

Η τιμή-στόχος είναι στο επίπεδο των €47, διατηρώντας τη σύσταση «αγορά», ενώ η ανάλυση της Morgan Stanley τοποθετεί πλέον τη Μetlen στα top-5 picks της, δίνοντάς της και το μεγαλύτερο upside potential σε σχέση με όλο το universe των εταιρειών των μετάλλων.

Η Eurobank Equities τοποθετεί τη μετοχή στις κορυφαίες επιλογές της στην τελευταία της στρατηγική, με σύσταση αγοράς και τιμή-στόχο τα 48,40 ευρώ και η Εθνική Χρηματιστηριακή επισημαίνει ότι οι νέοι παράγοντες και οι πρόσφατες συμφωνίες υποδηλώνουν ότι το δυναμικό ανάπτυξης παραμένει άθικτο και αυξάνουν την τιμή στα 51,30 ευρώ, ενώ η σύσταση «υπεραπόδοσης» διατηρείται.

Από πλευράς αποτίμησης, η Μetlen διαπραγματεύεται επί του παρόντος με δείκτη EV/EBITDA για το 2025 σε 5,8 φορές, που συνεπάγεται «αδικαιολόγητο» 21% discount σε σχέση με τους ανταγωνιστές της (σταθμισμένο EBITDA), λαμβάνοντας υπόψη την ποιότητα των κερδών της, τη δυναμική ανάπτυξης και την υποστήριξη της αποτίμησης των περιουσιακών στοιχείων ΑΠΕ που προκύπτουν από την πρόσφατη δραστηριότητα συγχωνεύσεων και εξαγορών και τις αναμενόμενες μειώσεις των επιτοκίων.

Σε καθαρά τεχνικούς όρους, η μετοχή βρίσκεται σε ένα μακροπρόθεσμο ανοδικό κανάλι τιμών που έχει για κάτω όριο τα 30 ευρώ που είδε πέρυσι τον Οκτώβριο και για πάνω όριο τα 50 ευρώ που προτείνουν και αρκετοί θεμελιώδεις αναλυτές.

Η τιμή βρίσκεται στη στήριξη των 33 ευρώ ανά μετοχή και έχοντας για αντίσταση τη ζώνη των 36 ευρώ. Στη συνέχεια, τα 40 ευρώ ανά μετοχή θα είναι ο επόμενος στόχος και έπειτα τα 46 ευρώ.

* Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.