UBS: Bullish για ελληνικές τράπεζες, νέοι στόχοι για Alpha - Eurobank

Από τις φθηνότερες τράπεζες σε Ευρώπη και αναδυόμενες, τονίζει ο οίκος. Ισχυρές οι προοπτικές, οι νέες εκτιμήσεις. Γιατί διατηρεί ως κορυφαίες επιλογές από τον κλάδο τις Εθνική και Πειραιώς.

Η UBS προχωρά σε αύξηση των τιμών-στόχων για τις Alpha Bank και Eurobank, διατηρώντας τις Εθνική Τράπεζα και Τράπεζα Πειραιώς στις κορυφαίες επιλογές της από τον εγχώριο κλάδο.

Η Εθνική Τράπεζα τοποθετείται ανάμεσα στα ευρωπαϊκά top picks της ελβετικής τράπεζας.

Οι τιμές-στόχοι είναι για την Εθνική Τράπεζα στα 11,20 ευρώ και για την Τράπεζα Πειραιώς στα 5,70 ευρώ ανά μετοχή. Για τις μετοχές των Αlpha Bank και Eurobank αυξάνει τις τιμές-στόχους στα 2,42 ευρώ (από 2,32 ευρώ πριν) και στα 2,75 ευρώ (από 2,74 ευρώ πριν).

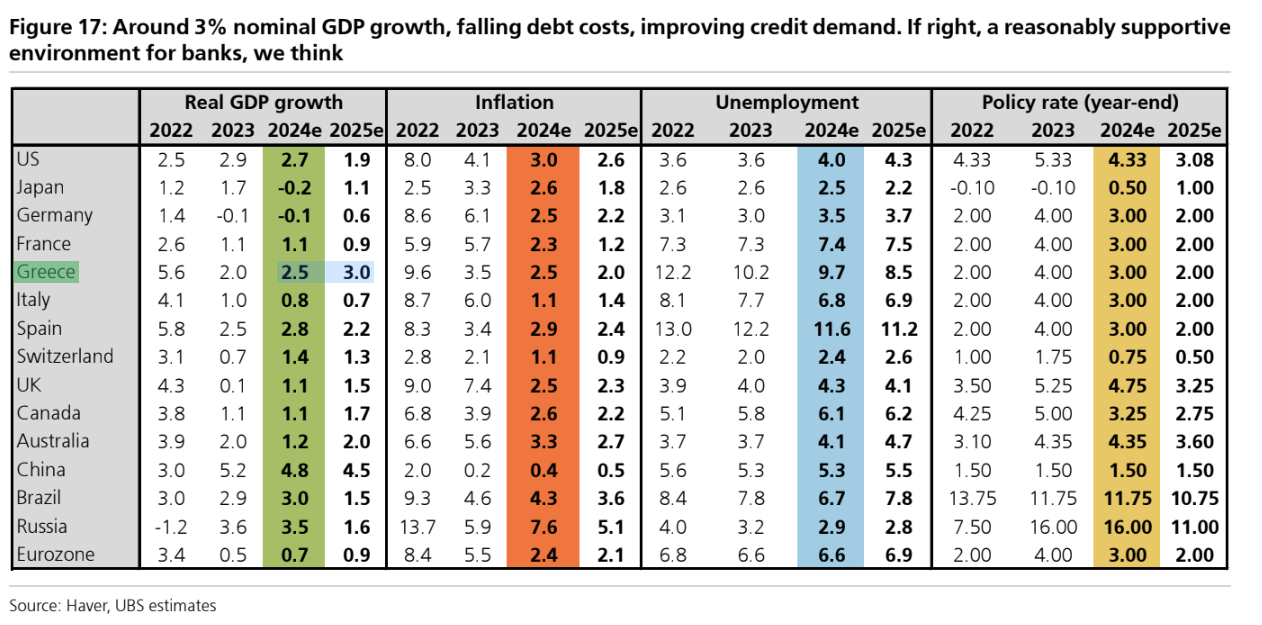

Ο οίκος παραμένει αισιόδοξος για τις μακροοικονομικές προοπτικές της Ελλάδας, ενώ οι διοικήσεις των τεσσάρων τραπεζών είναι επίσης αισιόδοξες. Οι συστάσεις είναι αγορά (buy) για τις τέσσερις συστημικές τράπεζες, αλλά προτιμά την Εθνική Τράπεζα γιατί διαθέτει ένα κερδοφόρο franchise με τη μεγαλύτερη ευελιξία για αύξηση των διανομών και την Τράπεζα Πειραιώς για τις δυνατότητες επαναξιολόγησης και εκτιμώντας και την ισχυρή δυναμική στην εταιρική πίστη της τράπεζας. Οι ελληνικές τράπεζες προβάλλονται ως μερικές από τις φθηνότερες, τόσο στην Ευρώπη όσο και στις αναδυόμενες αγορές (ΕΜ) σε σχέση με τον δείκτη τιμής προς εσωτερική αξία (P/TNAV), έναντι του δείκτη αποδοτικότητας των ενσώματων ιδίων κεφαλαίων RοTE.

«Υπάρχει και πάλι μεγαλύτερη εμπιστοσύνη και στις μεσοπρόθεσμες προβλέψεις. Οι ζημιές συνεχίζουν να εκπλήσσουν θετικά, καθώς οι προσπάθειες μείωσης των μη εξυπηρετούμενων ανοιγμάτων αποδίδουν καρπούς. Η επενδυτική μας θέση, όπως αποκαλύφθηκε στην έκθεση έναρξής μας, βασίζεται κυρίως στην καθαρή αξία του κεφαλαίου, στην αύξηση του κεφαλαίου και στις σχετικές σημαντικές διανομές στους μετόχους, μεσοπρόθεσμα. Ένας βασικός αντιληπτός περιορισμός ήταν η σχετικά υψηλή συνεισφορά των DTCs (αναβαλλόμενες φορολογικές πιστώσεις) στα εποπτικά κεφάλαια CET1 που κυμαίνεται από 36% έως 64%.

Σε αυτά τα αποτελέσματα, οι τράπεζες περιέγραψαν έναν τρόπο για την επιτάχυνση της απόσβεσης των DTCs (στο μηδέν σε δέκα χρόνια) με την πρόσθετη προληπτική πρόβλεψη να διαμορφώνεται στο 29% της καταβολής. Πρόκειται για μια σημαντική εξέλιξη, η οποία θα μπορούσε να ξεκλειδώσει σημαντικές διανομές, με τις τράπεζες να έχουν ήδη αυξήσει τα δεδουλευμένα πληρωμών για φέτος. Το πρώτο βήμα υποδηλώνει άνοδο προς το 50% της τρέχουσας διαμορφωμένης διανομής έως το 2025. Οι τράπεζες επίσης ανέφεραν ότι οι επαναγορές μετοχών θα αποτελέσουν σημαντική συνιστώσα των διανομών, με προσαύξηση στις τρέχουσες αποτιμήσεις και δεν έχουν ληφθεί πλήρως υπόψη από εμάς», εξηγεί ο οίκος.

Οι νεότερες εκτιμήσεις για τον κλάδο

Οι ελληνικές τράπεζες στα αποτελέσματα του γ' τριμήνου εμφάνισαν καλύτερη από την αναμενόμενη ανθεκτικότητα των καθαρών εσόδων από τόκους (NII), λόγω των καθαρών επιτοκιακών περιθωρίων NIMs που διατηρήθηκαν (ιδίως λόγω του ευνοϊκότερου μείγματος καταθέσεων), της ισχυρής εταιρικής πίστωσης και των τάσεων στα εξυπηρετούμενα δάνεια με +11% σε ετήσια βάση για τις τέσσερις μεγάλες τράπεζες, ενώ αυξήθηκαν και οι κατευθυντήριες γραμμές για το φετινό οικονομικό έτος.

Αναφορικά με τη Eurobank, η ενοποίηση της Eλληνικής Τράπεζας (HBC) αυξάνει τα κέρδη ανά μετοχή (EPS) για το 2024 κατά 5%, βοηθούμενοι από ένα επιπλέον τρίμηνο εσόδων από συγγενείς επιχειρήσεις από την κυπριακή τράπεζα. Η υψηλότερη από την αναμενόμενη πιστωτική ανάπτυξη θα πρέπει να αντισταθμίσει τη συμπίεση του επιτοκιακού περιθωρίου NIM από τα χαμηλότερα επιτόκια, ενώ οι δραστηριότητες εκτός Ελλάδας έχουν επίσης υψηλότερο NIM. Οι συνέργειες από την κυπριακή τράπεζα ανέρχονται σε ύψος 120 εκατ. ευρώ περίπου ετησίως. Η HBC θα μπορούσε να αυξήσει το δανειακό της χαρτοφυλάκιο από τα €6 δισ. αξιοποιώντας την πλεονάζουσα ρευστότητα (καταθετική βάση περίπου 15 δισ. ευρώ), καθώς κάθε €1 δισ. πρόσθετων δανείων θα πρέπει να οδηγήσει σε αύξηση του NII κατά €20-25 εκατ. ετησίως, ενώ υπάρχει επίσης δυνατότητα αύξησης της παραγωγής προμηθειών και εξορθολογισμού του κόστους. Η διοίκηση έδωσε μια ένδειξη για συνέργειες περίπου 120 εκατ. ευρώ ετησίως (σε βάθος τριετίας) ή αύξηση περίπου 10% στα κέρδη του ομίλου.

Για την Alpha Βank, η αύξηση των κερδών ανά μετοχή υποστηρίζεται από τις επαναγορές μετοχών. Η κερδοφορία βελτιώνεται, αν και παραμένει σχετικά πιο χαμηλή από τις άλλες τράπεζες. Ο στόχος τιμής της UBS αυξάνεται κατά 4% στα 2,42 ευρώ, με ακόμα ανοδική δυναμική από την επιστροφή του πλεονάζοντος κεφαλαίου στους μετόχους. Η αποτίμηση στις 4,4 φορές τον δείκτη Ρ/Ε είναι πολύ φθηνή, με απόδοση διανομής 12%.