JP Morgan: Νέο trade για τα ελληνικά ομόλογα

Περιθώρια επενδυτικών κερδών από την κίνηση του ελληνικού 7ετούς ομολόγου βλέπει ο οίκος. Πώς αναμένεται να κινηθούν οι εγχώριοι τίτλοι σε σχέση με το bund. Προβλέπει ανάπτυξη 5% φέτος, με το χρέος να ξεπερνά το 200%.

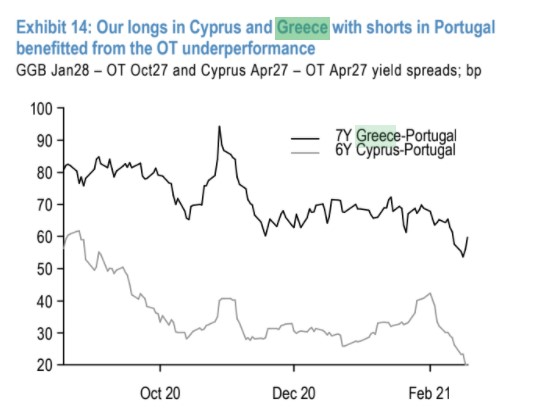

Σε εναλλαγή της long θέσης (αγοράς) στα ελληνικά 7ετή έναντι των πορτογαλικών τίτλων ίδιας χρονικής διάρκειας προχωρά η JP Morgan και πλέον προτείνει η long θέση στα ελληνικά 7ετή να συνδυαστεί με μια short θέση (πώλησης) των αντίστοιχων γερμανικών τίτλων δεκαετούς διάρκειας.

Το trade έναντι των δεκαετών πορτογαλικών απέφερε κέρδος 5 μονάδες βάσης. Το αντίστοιχο trade που πρότεινε για τα κυπριακά ομόλογα έναντι των πορτογαλικών ήταν πιο κερδοφόρο, με 69 μονάδες βάσης κέρδος.

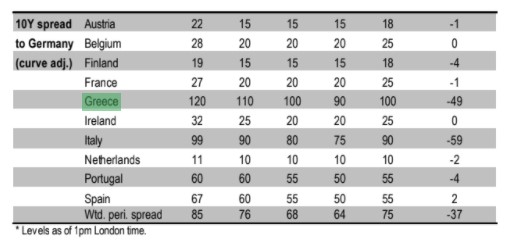

Η JP Morgan διατηρεί αμετάβλητες τις προβλέψεις της για συρρίκνωση στη διαφορά απόδοσης (spread) των ελληνικών δεκαετών ομολόγων έναντι των αντίστοιχων γερμανικών ομολόγων για το επόμενο διάστημα.

Σύμφωνα με τις εκτιμήσεις της αμερικανικής τράπεζας, το spread θα υποχωρήσει από τα τρέχοντα επίπεδα των 120 μονάδων βάσης στις 110 μονάδες βάσης τον Μάρτιο, στις 100 μονάδες βάσης τον Ιούνιο και στις 90 μονάδες βάσης τον Σεπτέμβριο ενώ στο τέλος του έτους, αναμένεται να εμφανίσει εκ νέου αύξηση στις 100 μονάδες βάσης, στο πλαίσιο μίας γενικότερης αύξησης των spreads στην Ευρώπη.

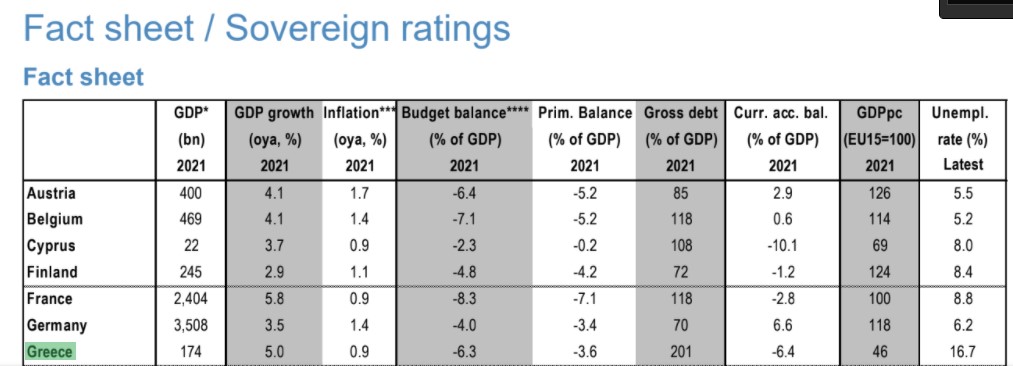

Η JP Morgan προβλέπει το εγχώριο ΑΕΠ στα 174 δισ. φέτος και ανάπτυξη 5% για την ελληνική οικονομία, αρκετά υψηλότερα από τις επίσημες εκτιμήσεις και προβλέψεις, με πληθωρισμό στο 0,9%. Το έλλειμμα του κρατικού προϋπολογισμού προβλέπεται να διαμορφωθεί στο 6,3% του ΑΕΠ και το πρωτογενές έλλειμμα στο 3,6%, με αποτέλεσμα το χρέος να κινηθεί στο 201% του ΑΕΠ. Το έλλειμμα στο εξωτερικό ισοζύγιο θα είναι της τάξεως του 6,4% και η ανεργία θα διαμορφωθεί αρκετά χαμηλότερα από τα τρέχοντα επίπεδα, στο 16,7%.