Η συνταγή για σωστό stock picking στο Χρηματιστήριο

Τα διδάγματα από το πρώτο τρίμηνο της φετινής χρονιάς στο χρηματιστήριο και το βασικό σενάριο. Το ερώτημα για την πορεία των τραπεζών, οι καταλύτες και τι μπορεί να πάει στραβά. Ποια είναι τα δεδομένα σε επίπεδο αποτιμήσεων.

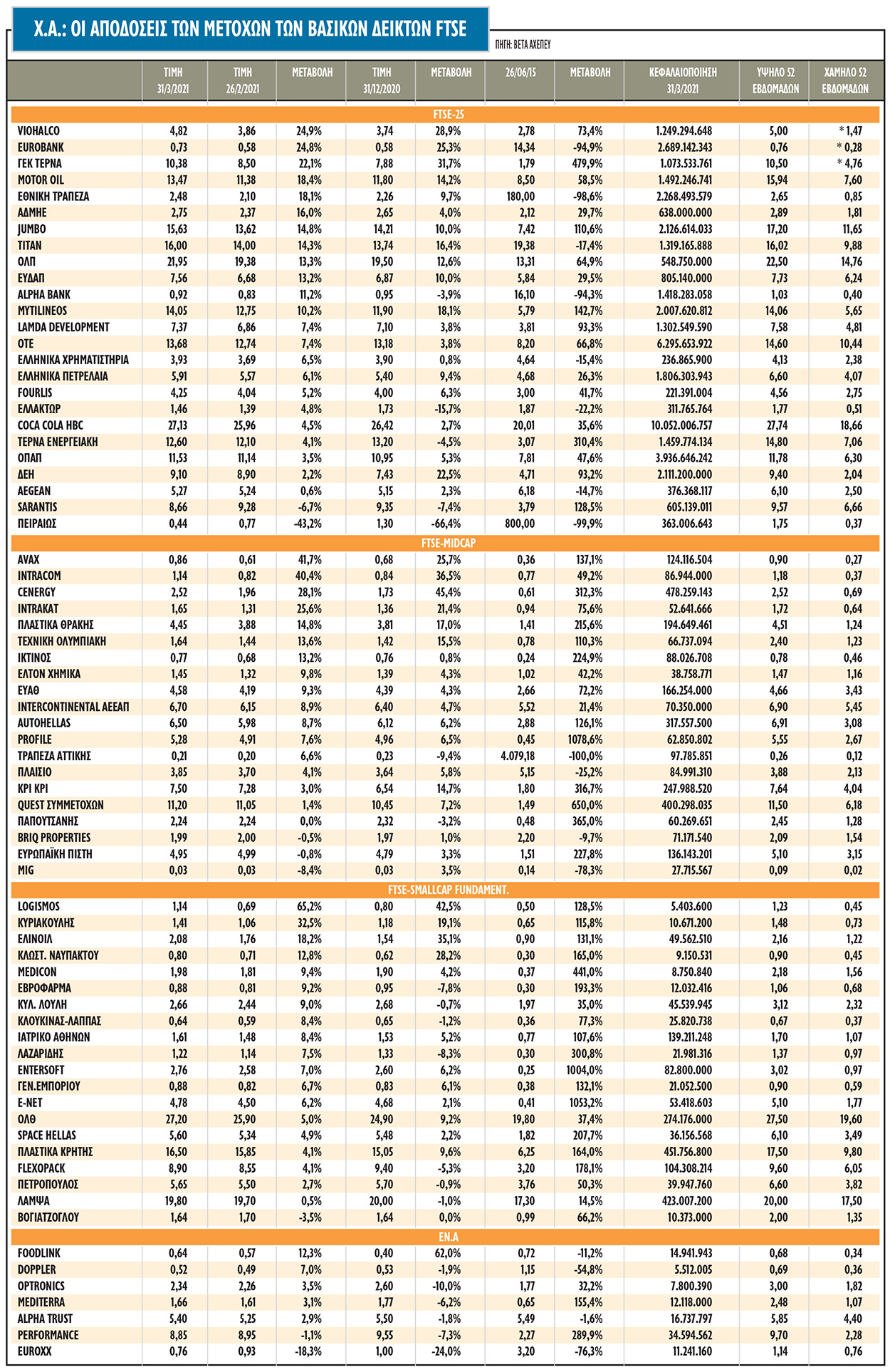

Με το 2020 να αποτελεί ιδιαίτερα χαμηλό σημείο εκκίνησης, το πρώτο τρίμηνο του 2021 και το ισχυρό ριμπάουντ στις τιμές των δεικτών έχει επιτρέψει στο Χρηματιστήριο Αθηνών να είναι στις πρώτες θέσεις των αποδόσεων σε σύγκριση με τις παγκόσμιες αγορές.

Παρότι δεν έχουν εκλείψει οι ανησυχίες των επενδυτών για τον αντίκτυπο της πανδημίας στον τουρισμό, στην οικονομία και στο επιχειρηματικό μοντέλο, καθώς και για το εύθραυστο τραπεζικό σύστημα, οι ελληνικές μετοχές προεξοφλούν… κανονικότητα. Όπως φαίνεται και από τους πρώτους τρεις μήνες, όμως, το stock picking θα παραμείνει η βασική στρατηγική των επενδυτών και φέτος στο Χρηματιστήριο, ενώ στο επίκεντρο θα αρχίσουν να βρίσκονται οι εταιρείες που θα ωφεληθούν από το άνοιγμα της ελληνικής οικονομίας και θα μπορέσουν να εκμεταλλευθούν την ανάκαμψή της, αλλά και την επιστροφή των τουριστών.

Το μεγάλο ερώτημα είναι αν ο τραπεζικός κλάδος θα είναι από τους νικητές, καθώς (πάντα υπό την προϋπόθεση ότι η ελληνική οικονομία θα σημειώσει ισχυρό rebound την περίοδο 2021-2022) οι ελληνικές τράπεζες θα μπορούσαν να επιστρέψουν στην κανονικότητα, όπως τονίστηκε και στα conference calls με τους αναλυτές για τα αποτελέσματα του 2020.

Με βάση τα τρέχοντα δεδομένα, στους πιθανούς θετικούς καταλύτες για τα αποτελέσματα των εισηγμένων τη διετία 2021-2022, θα είναι:

- Ένα ταχύτερο roll-out των εμβολίων και των εμβολιασμών στην Ευρώπη που θα επιτρέψει μια σχετικά κανονική τουριστική σεζόν.

- Η υψηλότερη από την αναμενόμενη μακροοικονομική ανάκαμψη, από το 5,5% που είναι το consensus, και η οποία όχι μόνο θα ενίσχυε την κερδοφορία των επιχειρήσεων αλλά και το εισόδημα των καταναλωτών.

- Τη γρηγορότερη διάθεση των κεφαλαίων του Ταμείου Ανάκαμψης και την ταχεία έναρξη έργων υποδομής τα οποία θα ενισχύσουν την εγχώρια ανάκαμψη από 1% έως 1,5% ετησίως για την επόμενη τριετία.

Βάσει των στοιχείων στη βάση δεδομένων της Factset, οι εισηγμένες εταιρείες αναμένεται να σημειώσουν αύξηση στα κέρδη ανά μετοχή (EPS) κοντά στο 60% σε ετήσια βάση το 2021, επίπεδο το οποίο επιβεβαιώνει και η αμερικανική Jefferies. Σύμφωνα με τις εκτιμήσεις της αγοράς, η σημαντική αύξηση των κερδών ανά μετοχή θα σημειωθεί κατ’ αρχάς από την ευνοϊκή σύγκριση με πέρσι και από τη σημαντική ανάκαμψη σε τομείς της οικονομίας που το 2020 επλήγησαν από την πανδημία, όπως διυλιστήρια, αεροπορικές εταιρείες, λιανικό εμπόριο και επιχειρήσεις συνδεδεμένες με τον τουρισμό.

Ιδιαίτερα ελκυστικά τοποθετούνται οι εγχώριες αξίες σε σχέση με τις αναδυόμενες αγορές. Βάσει των εκτιμήσεων της Eikon & της Factset, οι εγχώριες μετοχές του δείκτη MSCI Greece σημείωσαν πτώση 16% στα κέρδη ανά μετοχή το 2020, αλλά αναμένουν ισχυρή ανάπτυξη το 2021 και το 2022, της τάξεως του 58,4% και 22,2% αντίστοιχα.

Η αποτίμηση των εγχώριων μετοχών είναι αρκετά χαμηλότερη από τις μετοχές των αναδυόμενων αγορών, με 13,9 φορές (από 15 φορές) τα κέρδη ανά μετοχή το 2020 και 10,8 φορές το 2021. Το ισχυρό όπλο για τις εγχώριες μετοχές είναι η προσδοκώμενη μερισματική απόδοση του δείκτη MSCI Greece και ο κυκλικά αναπροσαρμοσμένος δείκτης P/E. Με επιδόσεις 6,5% και 7,9 φορές για φέτος, ο δείκτης MSCI Greece τοποθετείται στις υψηλότερες και ελκυστικότερες θέσεις της αμερικανικής τράπεζας.

Μέχρι τώρα, και από την έναρξη της πανδημίας, το stock picking επιβράβευσε μετοχές με ισχυρά θεμελιώδη μεγέθη, υψηλές προοπτικές ανάπτυξης και αναδιάρθρωσης όπως η ΔΕΗ, η ΤΕΡΝΑ Ενεργειακή, ΓΕΚ ΤΕΡΝΑ, Mytilineos, ΑΔΜΗΕ, Titan International και ΟΠΑΠ. Στον αντίποδα, Ελληνικά Πετρέλαια, ΕΥΔΑΠ, Motor Oil, ΕΧΑΕ και Τράπεζα Πειραιώς έχουν υποαποδώσει αισθητά της αγοράς.

Για τα διυλιστήρια, την Jumbo, την Aegean Airines μετά την ολοκλήρωση του σχεδίου κεφαλαιακής ενίσχυσης, την ΕΧΑΕ και την ΕΥΔΑΠ είναι πιθανόν οι επόμενοι μήνες να είναι μήνες υπεραπόδοσης αν το rotation θέσεων στην αγορά μετοχών εξελιχθεί ομαλά.

Η ολοκλήρωση της δημοσίευσης αποτελεσμάτων 2020 για τις τράπεζες δείχνει ότι το ενδιαφέρον της αγοράς εστιάζεται στα σχέδια εξυγίανσης, για τους επόμενους 12-24 μήνες, τα επίπεδα κεφαλαιακών δεικτών και τις υποσχόμενες αποδόσεις (RoΤE), το 2022. Για πρώτη φορά, μετά από αρκετά χρόνια, δημιουργείται η αίσθηση ρεαλιστικών στόχων και ακόμη και όσοι βλέπουν… μισοάδειο το ποτήρι θέτουν πολύ λιγότερους αστερίσκους ως προς την ανάγκη πρόσθετων κινήσεων σε σχέση με το παρελθόν.

Οι τράπεζες

Ισχυρά και μακροπρόθεσμα ράλι με απούσες τις τράπεζες στο Χρηματιστήριο απλώς δεν… γίνονται. Οι μετοχές των ελληνικών τραπεζών μπορεί να είναι μεταξύ των μεγάλων νικητών σε όρους απόδοσης το 2021, υπό την προϋπόθεση ότι οι εξελίξεις είναι κανονικές και ότι δεν θα υπάρξουν νέες απρόσμενες συνθήκες στην πανδημία ή σε κάποιο άλλο μέτωπο, όπως το γεωπολιτικό. Οι τράπεζες εισέρχονται στη φάση σεισμικών αλλαγών με τεράστια σχέδια τιτλοποιήσεων, την αποεπένδυση από τα τελευταία non-core assets και την ενίσχυσή τους κεφαλαιακά με την έκδοση κεφαλαιακών εργαλείων όπως ΑΤ1 & ΑΤ2, αλλά και ιδίων κεφαλαίων. Επίσης για την Τράπεζα Πειραιώς, οι επόμενοι μέτοχοι αναλαμβάνουν μια πολύ διαφορετική τράπεζα από την τωρινή.

Υπό το παραπάνω πρίσμα, και οι τραπεζικές μετοχές συγκεντρώνουν τις προϋποθέσεις να συνεχίσουν την ανοδική τους κίνηση, κλείνοντας μέρος της ψαλίδας σε όρους P/TBV με τις ευρωπαϊκές. Αν και η ΑΜΚ της Τράπεζας Πειραιώς ενδέχεται να προκαλέσει μια μικρή πίεση στην αγορά σε βραχυπρόθεσμο ορίζοντα, δεν φοβίζει καθώς εκτιμάται ότι θα εισέλθουν στο μετοχικό κεφάλαιο της τράπεζας νέοι επενδυτές και μόνο σε περίπτωση αλλαγής ρότας στις διεθνείς αγοράς με σοβαρή διόρθωση θα μπορούσε να προκληθεί αλλαγή momentum.

Oι τράπεζες που είναι ένα δύο βήματα μπροστά στην εκκαθάριση των ισολογισμών τους, η Eurobank και η Εθνική Τράπεζα, μπορεί να έχουν αρχικά τον πρώτο λόγο. Ειδικά η Εθνική Τράπεζα, εξαιτίας της αυξημένης ορατότητας για την επίτευξη του στόχου για δείκτη NPEs 6% το 2022 σε συνδυασμό με την ισχυρή κεφαλαιακή της βάση και τον υψηλότερο δείκτη κάλυψης μεταξύ των τεσσάρων τραπεζών αλλά και του discount έναντι της Eurobank, δείχνει υποψήφια για σημαντικό rerating αν το μακροοικονομικό σενάριο εξελιχθεί ομαλά.

Η Alpha Bank θα μπορούσε να ακολουθήσει κατά πόδας, τόσο γιατί ο τίτλος της είναι διαπραγματεύσιμος με ισχυρό discount έναντι των άλλων δύο σε όρους τιμής προς ενσώματη λογιστική αξίας (P/TBV) όσο και γιατί διαθέτει και το πλεονέκτημα της πολύ πιθανής μετάβασης από την τυποποιημένη στην εσωτερική μέθοδο υπολογισμού των RWAs, το οποίο θα αλλάξει τις ισορροπίες. Οι προσδοκίες για εισαγωγή στον δείκτη MSCI Greece Standard στο προσεχές rebalancing είναι βάσιμες.

Συνολικά, το μακροοικονομικό περιβάλλον είναι ο κύριος κίνδυνος για τον τραπεζικό κλάδο, καθώς ελλείψεις σε εμβόλια και τυχόν καθυστερήσεις στους εμβολιασμούς σε ευρωπαϊκό επίπεδο θα οδηγήσουν σχεδόν αυτόματα σε ασθενέστερη από την αναμενόμενη οικονομική ανάκαμψη και σε ακόμη μία χαμένη χρονιά στον τουρισμό, το οποίο μπορεί να οδηγήσει σε καθυστερήσεις στην εκτέλεση των επιχειρηματικών σχεδίων των τραπεζών και στο rerating των μετοχικών τους τίτλων.