Χρηματιστήριο: Τα μηνύματα από οικονομικά αποτελέσματα-αποτιμήσεις

Η σταδιακή μείωση της αβεβαιότητας «θερμαίνει» το χρηματιστηριακό κλίμα, καθώς ενισχύει το σενάριο για ισχυρή αύξηση των επιχειρηματικών κερδών σε βάθος τριετίας. «Λογικά» P/E και ελκυστικές μερισματικές αποδόσεις σε περίοδο πανδημίας.

Σε ερώτηση για το τι μεσολάβησε και από την έντονη ανησυχία και τις χρηματιστηριακές γκρίνιες του Φεβρουαρίου φτάσαμε στο κλίμα αισιοδοξίας του Απριλίου, γνωστός αναλυτής απάντησε: «Απλά, αποκτήσαμε καλύτερη ορατότητα για το τι μέλλει γενέσθαι. Ακόμη και σήμερα βέβαια, τα πεδία αβεβαιότητας παραμένουν πολλά, ωστόσο έχει αρχίσει να χτίζεται ένα βασικό σενάριο για το πώς θα εξελιχθούν τα πράγματα, το οποίο είναι αρκετά φιλικό προς το χρηματιστηριακό περιβάλλον. Δεν είναι τυχαίο άλλωστε ότι ο Γενικός Δείκτης του ΧΑ από την αρχή του έτους έφτασε σε κέρδη τον S&P 500 και άλλους γνωστούς διεθνείς δείκτες». Τα σενάρια βέβαια πολλές φορές διαψεύδονται στην πράξη, οπότε οι επενδυτές θα πρέπει να είναι πάντοτε προετοιμασμένοι για πιθανές ανατροπές και πισωγυρίσματα.

Τι περιλαμβάνει λοιπόν το βασικό ευνοϊκό σενάριο που ξεκίνησε να «γράφεται» στις αρχές της φετινής χρονιάς και με την πάροδο του χρόνου αποκτά ολοένα και μεγαλύτερες πιθανότητες επιβεβαίωσής του;

Πρώτον, ότι από τον Μάιο θα αρχίσουμε να μπαίνουμε σε μια φάση κανονικότητας, με χαλάρωση των περιοριστικών μέτρων και με ένα πρώτο άνοιγμα του τουρισμού. Η φετινή τουριστική χρονιά αναμένεται αρκετά καλύτερη από την περυσινή, αλλά πολύ μακριά από την αντίστοιχη του 2019.

Δεύτερον, οι επιπτώσεις του δεύτερου lockdown στην ελληνική οικονομία ήταν τελικά μικρότερες από τις αρχικά αναμενόμενες. Ειδικότερα, από το περυσινό φθινόπωρο έως σήμερα παρατηρείται ανοδική πορεία των εξαγωγών (βλέπε επίσημα στοιχεία έως και Φεβρουάριο), καθώς και αύξηση ζήτησης για προϊόντα και υπηρεσίες που σχετίζονται με τις κατασκευές, την οικοδομή και γενικότερα τις επενδύσεις. Οι κλάδοι αυτοί μαζί την πληροφορική και τα ήδη τεχνολογίας αναμένεται να έχουν ένα αρκετά καλύτερο 2021, βασιζόμενοι κυρίως στις επιδόσεις του δεύτερου φετινού εξαμήνου. Όσο για τις εμπορικές εταιρείες που επλήγησαν καίρια από την πανδημία, όλα δείχνουν ότι στο σύνολο της χρονιάς θα αναπληρώσουν ένα σημαντικό κομμάτι των χαμένων εργασιών του πρώτου τετραμήνου ή πενταμήνου.

Τρίτον, όπως αναφέρεται και στην ετήσια έκθεση της Τραπέζης της Ελλάδος, μπορεί η πανδημία να αύξησε σημαντικά το δημόσιο χρέος, πλην όμως δεν τίθεται θέμα εξυπηρέτησής του κατά τα επόμενα χρόνια. Το πρόβλημα είναι μεν μεγάλο και οι πρόσφατες επισημάνσεις του Πολ Τόμσεν δεν θα πρέπει να αγνοηθούν, ωστόσο η ελληνική πλευρά έχει αρκετά χρόνια μπροστά της, προκειμένου να το αντιμετωπίσει. Και σε κάθε περίπτωση, οι χρηματιστηριακές αγορές σπάνια εξετάζουν πράγματα που ενδέχεται να γίνουν σε διάστημα μεγαλύτερο των πέντε ετών.

Τέταρτον, θα γίνουν προσπάθειες έτσι ώστε η επανεκκίνηση των δραστηριοτήτων (τουρισμός, λιανικό εμπόριο) που επλήγησαν βαριά από την πανδημία να γίνει σχετικά ομαλά και με περιορισμένες απώλειες. Πέρα από τα όποια κυβερνητικά μέτρα στήριξης, θα υπάρξουν μεγάλες μεταχρονολογήσεις υποχρεώσεων από κράτος και τράπεζες και μάλιστα με τις ευλογίες του διοικητή της Τραπέζης της Ελλάδος Γιάννη Στουρνάρα. Άλλωστε με βάση μελέτη του 2018, το 50% των ελληνικών νοικοκυριών είναι «χρηματοοικονομικά ευάλωτο», δηλαδή δεν μπορεί να διαχειριστεί έκτακτες δυσκολίες.

Πέμπτο, ο πλούτος των ελληνικών νοικοκυριών δεν έχει πληγεί κατά τη διάρκεια της πανδημίας, ενώ αντίθετα οι καταθέσεις έχουν αυξηθεί. Με βάση τα στοιχεία της ΤτΕ, ο χρηματοοικονομικός πλούτος των νοικοκυριών είχε μειωθεί κατά 8,5% στο τρίτο τρίμηνο του 2020 σε σχέση με την αρχή του έτους, λόγω της υποχώρησης των τιμών των μετοχών. Ωστόσο, από τότε μέχρι σήμερα οι τιμές των μετοχών παρουσίασαν έντονη άνοδο, ενώ σε ό,τι αφορά τον μη χρηματοοικονομικό πλούτο των νοικοκυριών (που είναι και πολύ μεγαλύτερος σε μέγεθος), κατά τη διάρκεια της πανδημίας οι τιμές των ακινήτων, αν δεν ανέβηκαν, διατηρήθηκαν σε σταθερά επίπεδα. Το μόνο βέβαιο είναι οι αυξημένες καταθέσεις των νοικοκυριών κατά περίπου 11 δισ. ευρώ και σύμφωνα με την TτΕ, «η άνοδος αυτή βελτιώνει τη χρηματοοικονομική ανθεκτικότητα των νοικοκυριών και αναμένεται να τροφοδοτήσει σημαντικό μέρος της ανάκαμψης της οικονομίας, μέσω της ενίσχυσης των καταναλωτικών και επενδυτικών δαπανών, μόλις υποχωρήσει η εν εξελίξει πανδημία».

Πάντως, στελέχη της αγοράς, αν και έχουν εκπλαγεί θετικά από την πορεία της ζήτησης κατά το πρώτο φετινό τρίμηνο, εξακολουθούν να εκφράζουν επιφυλάξεις για τη συμπεριφορά των καταναλωτών μετά την άρση των περιοριστικών μέτρων.

Έκτο, οι όποιοι φόβοι υπήρχαν είτε για άμεση άνοδο των επιτοκίων στην Ευρωζώνη, είτε για ύφεση στην αμερικανική οικονομία κατευνάστηκαν μετά τις δηλώσεις της Ευρωπαϊκής Κεντρικής Τράπεζας και το νέο πρόγραμμα στήριξης που εξήγγειλε ο Τζο Μπάιντεν. Όπως όλα δείχνουν, τα επιτόκια στην Ευρώπη θα διατηρηθούν σε πολύ χαμηλά επίπεδα, τουλάχιστον και μέσα στο 2022, με ό,τι αυτό μπορεί να σημαίνει για τις εύλογες αποτιμήσεις των μετοχών από τους αναλυτές.

Οι αποτιμήσεις στο ΧΑ

Η αγορά βρίσκεται σε μια διαδικασία αποτίμησης τόσο των ετήσιων αποτελεσμάτων, η δημοσίευση των οποίων θα ολοκληρωθεί έως το τέλος Απριλίου, όσο και των προοπτικών κάθε εταιρείας κατά την επόμενη τριετία. Ανεξάρτητα από αν κάποιος είναι αισιόδοξος ή όχι για τη μεσομακροπρόθεσμη πορεία του Γενικού Δείκτη, το σύνολο των αναλυτών εκτιμά ότι μεγάλη σημασία έχει η επιλογή των κατάλληλων μετοχών. Αυτό άλλωστε έχει φανεί και κατά την τελευταία οκταετία, όπου άλλες μετοχές «γκρεμίστηκαν» και άλλες έχουν καταγράψει τριψήφιες αποδόσεις!

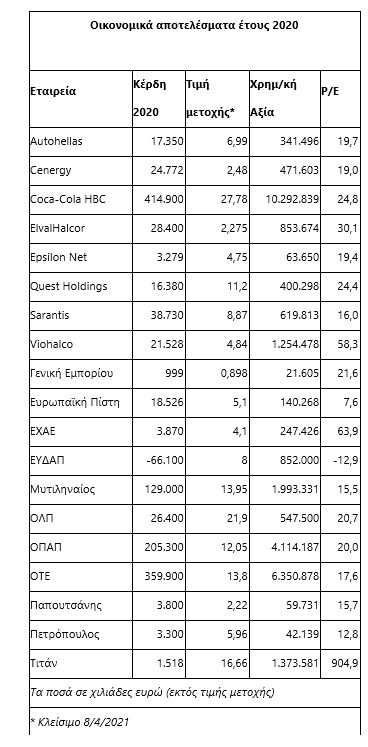

Με βάση τα μέχρι τώρα αποτελέσματα, προκύπτει ότι δεκάδες εισηγμένες του ΧΑ διαπραγματεύονται με «λογικά» P/E, ακόμη και μετά από μια οικονομική χρήση που στιγματίστηκε από την πανδημία. Αν τώρα η ελληνική οικονομία «τρέξει» κατά τα επόμενα χρόνια, τότε οι συγκεκριμένοι δείκτες θα λάβουν ελκυστικότερες τιμές και πιθανότατα θα έρθουν σημαντικά κέρδη για όσους επενδυτές τοποθετηθούν στα τρέχοντα επίπεδα.

Επιπλέον, σε πολλές περιπτώσεις τα P/E είναι ελκυστικότερα από αυτά που εμφανίζονται στον παρατιθέμενο πίνακα, όπως π.χ. στις περιπτώσεις της ΕΥΔΑΠ, της Titan Cement και της Quest Holdings (έκτακτα έξοδα και απομειώσεις), των τριών εισηγμένων εταιρειών του Ομίλου Viohalco (Viohalco, Cenergy, ElvalHalcor, διαφορά λογιστικών και επαναλαμβανόμενων κερδών λόγω των τιμών των μετάλλων) και της Epsilon Net (περιλαμβάνονται μόνο για δύο μήνες τα κέρδη της εξαγορασθείσας Data Communication).

Για παράδειγμα, ενώ η Quest Holdings εμφάνισε λογιστικά κέρδη 16,38 εκατ. ευρώ, επιβαρύνθηκε με έκτακτες φορολογικές υποχρεώσεις ύψους 11 εκατ. ευρώ, οπότε εξαιρουμένων αυτών, το P/E από το 24,4 μειώνεται στο 14,6, τιμή που θα αποκλιμακωθεί περαιτέρω με βάση τις προβλέψεις του management για τα κέρδη της φετινής χρονιάς. Επίσης, αν υπολογίζαμε τα επαναλαμβανόμενα κέρδη (χωρίς λογιστικές επιδράσεις από τις τιμές των μετάλλων) τότε τα αποτελέσματα των εταιρειών Viohalco, Cenergy και ElvalHalcor θα ήταν αυξημένα κατά 9,12 εκατ., 10,69 εκατ. και 14,37 εκατ. ευρώ, αντίστοιχα. Άρα για παράδειγμα, το P/E της ElvalHalcor από 30,1 υποχωρεί στο 20 και της Cenergy από το 19 στο 13,3.

Επίσης, για μια σειρά εταιρειών (π.χ. ΑΕΕΑΠ, ΑΔΜΗΕ, εταιρείες κοινής ωφέλειας, κ.λπ.), καλύτερος πολλές φορές δείκτης αξιολόγησης από το P/E είναι αυτός της μερισματικής απόδοσης.

Ακόμη καλύτερα δείχνουν τα πράγματα στο μέτωπο των χρηματικών διανομών, όπου δεκάδες εταιρείες θα προχωρήσουν φέτος στη διανομή μερισμάτων και σε επιστροφές κεφαλαίου. Εξαιρώντας τις τράπεζες, η μέση μερισματική απόδοση στο ΧΑ θα ξεπεράσει φέτος με άνεση το 2%, ενώ υπάρχουν και εισηγμένες με πολύ πιο υψηλή σχετική επίδοση, όπως ΟΠΑΠ, ΟΤΕ, ΕΥΔΑΠ, Ευρωπαϊκή Πίστη, ΕΧΑΕ, Γενική Εμπορίου, Τράπεζα της Ελλάδος, Autohellas, και πολλές άλλες! Ενδεικτικά είναι τα στοιχεία του παρατιθέμενου πίνακα (πολλές εταιρείες που έχουν δημοσιεύσει τα αποτελέσματά τους, δεν έχουν ανακοινώσει τη μερισματική τους πολιτική).

To βασικότερο όμως στοιχείο εστιάζεται στα μέσα P/E και στις μέσες μερισματικές αποδόσεις που θα μπορούσαν να έχουν οι εισηγμένες εταιρείες κατά μέσο όρο μέσα στην επόμενη τριετία ή πενταετία. Οι αισιόδοξοι «βλέπουν» -κάτω από προϋποθέσεις- τα μελλοντικά κέρδη σε συγκεκριμένους κλάδους να ανεβαίνουν κατακόρυφα, στον βαθμό που η πραγματική οικονομία θα καταφέρει να επανεκκινήσει ομαλά μετά την πανδημία και τα κοινοτικά κονδύλια μέσω ΕΣΠΑ και Ταμείου Ανάκαμψης να απορροφώνται χωρίς ιδιαίτερες καθυστερήσεις.

Χαρακτηριστική είναι η άποψη γνωστού αναλυτή: «Τι νόημα έχει να εστιάζω μόνο στο P/E του 2020, όταν για παράδειγμα η Profile προβλέπει στο νέο της business plan υπερδιπλασιασμό του EBITDA μέσα στα επόμενα τρία χρόνια; Τι νόημα επίσης έχει το P/E του 2020, όταν θα υπάρξουν αρκετές εισηγμένες που αναμένεται να εμφανίσουν τον προσεχή Σεπτέμβριο κέρδη πρώτου εξαμήνου αυξημένα κατά 30% ή και κατά 80% σε σχέση με πέρυσι; Το μόνο σίγουρο είναι πως κάθε μετοχή αποτελεί μια ξεχωριστή περίπτωση και προσφέρει ένα ξεχωριστό σετ κινδύνου και προσδοκώμενης απόδοσης. Οι προκλήσεις και οι αβεβαιότητες δεν έχουν εκλείψει, ωστόσο όσο πιο πολύ επαληθευτεί στην πράξη το βασικό σενάριο που προαναφέρθηκε, τόσο περισσότερες είναι οι πιθανότητες θετικών αποδόσεων του ΧΑ σε χρονικό ορίζοντα διετίας-τριετίας».