Citigroup: Τα «ατού» των ελληνικών ομολόγων

Γιατί ο αμερικανικός οίκος βλέπει υπεραπόδοση των ελληνικών κρατικών τίτλων. Ποιο trade προτείνει σε σχέση με τα ιταλικά. Αναμένει νέες εκδόσεις 4 δισ. ευρώ εντός του 2021. Οι αγορές τίτλων από ΕΚΤ και οι προβλέψεις.

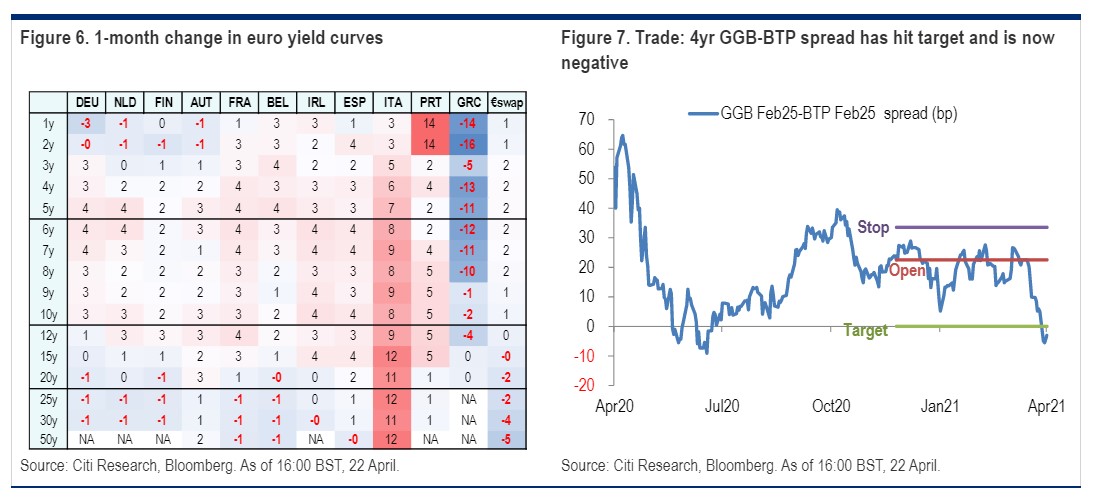

Η επιτάχυνση του ρυθμού στο πρόγραμμα αγοράς στοιχείων ενεργητικού λόγω της πανδημίας (PEPP) τον περασμένο μήνα ίσως συνέβαλε στην απόδοση των ελληνικών ομολόγων (GGBs0) έναντι των ομολόγων των ευρωπαϊκών χωρών (EGBs), τονίζει ο αμερικανικός οίκος.

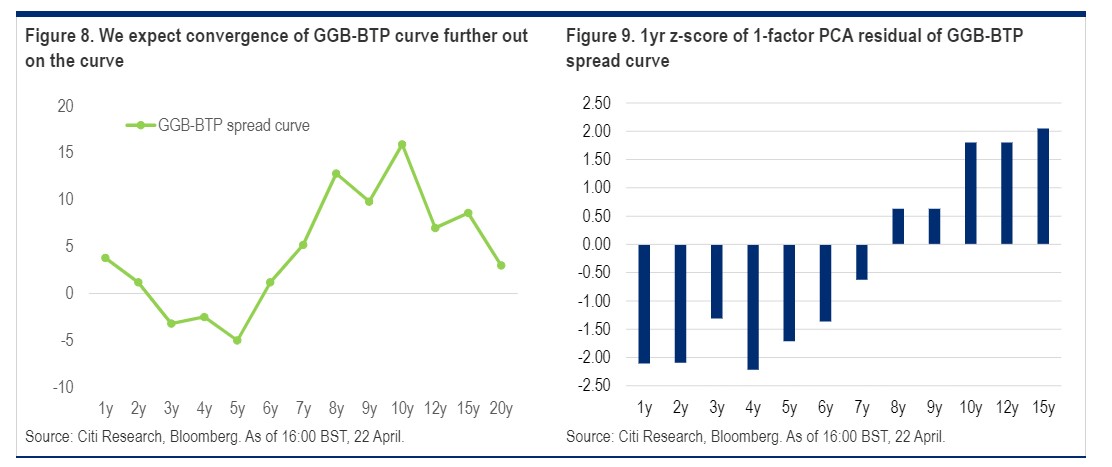

Η Citi βλέπει επιπρόσθετες υποστηρίξεις, συμπεριλαμβανομένων των εκταμιεύσεων του Ταμείου Ανάκαμψης και «ανοδική πίεση» στις συστάσεις και αναμένει ότι η καμπύλη των GGBs θα συγκλίνει προς τα ιταλικά ομόλογα (BTPs). Οι κοντινές των GGBs διαπραγματεύονται χαμηλότερα σε σχέση με τα BTPs και η τράπεζα αναμένει χαμηλή απόδοση τις επόμενες εβδομάδες.

Συνολικά, προτείνει ένα νέο trade μεταξύ των 4ετών ελληνικών ομολόγων (λήξης Φεβρουαρίου 2025) και των 15ετών (λήξης Φεβρουάριου 2035) και των αντίστοιχων ιταλικών, προσδοκώντας ότι η ψαλίδα των αποδόσεων θα κλείσει τις επόμενες εβδομάδες.

Τα GGBs επέδειξαν τις καλύτερες επιδόσεις στην ευρωζώνη τον τελευταίο μήνα και αυτό συνδυάστηκε με την επιτάχυνση του ρυθμού αγορών του PEPP. Καθώς οι ελληνικοί τίτλοι δεν είναι επιλέξιμοι στο κλασικό QE της ΕΚΤ, σημαίνει ότι οι αγορές της ΕΚΤ τον Μάρτιο-Απρίλιο, οι οποίες εκτιμώνται στα 3,7 δισ. ευρώ, είναι μεγαλύτερες από την προσφορά (3 δισ. ευρώ).

Η Citigroup αναμένει και νέες εκδόσεις ελληνικών ομολόγων ύψους 4 δισ. ευρώ εντός του 2021, τη στιγμή που η ΕΚΤ αναμένεται να αγοράσει περαιτέρω ελληνικά ομόλογα ύψους 12 δισ. ευρώ μέσω του PEPP, υπερκαλύπτοντας έτσι και με το παραπάνω την εκδοτική δραστηριότητα της χώρας. Τα 10 δισ. ευρώ για τα GGBs είναι αναμφισβήτητα ακόμη πιο υποστηρικτικά σε σχέση με τα 20 δισ. ευρώ για αγορές για την Ιταλία, δεδομένου του μικρότερου μεγέθους της αγοράς και αυτό αποτελεί έναν πολύ σημαντικό υποστηρικτικό παράγοντα για τα ελληνικά ομόλογα έναντι των ιταλικών.

Περαιτέρω βραχυπρόθεσμες υποστηρίξεις

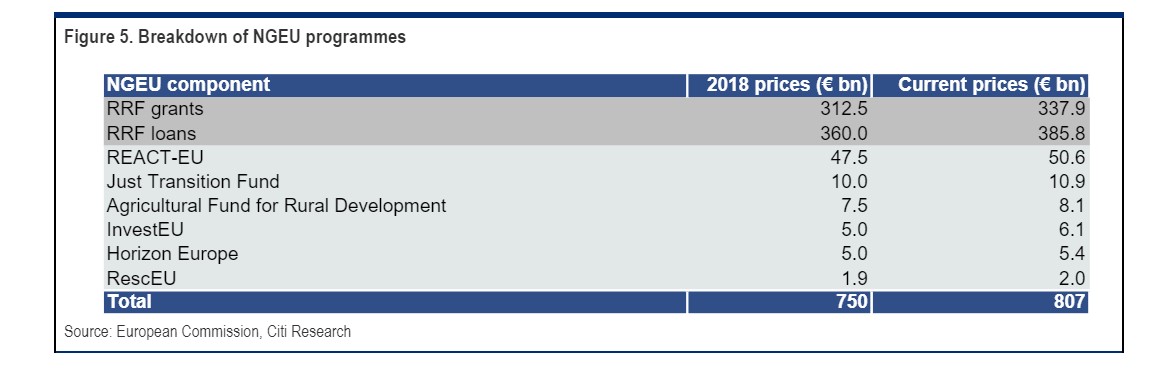

• Χρηματοδότηση του Ταμείου Ανάκαμψης: Η απόφαση του Γερμανικού Συνταγματικού Δικαστηρίου αυτή την εβδομάδα να επιτρέψει την επικύρωση της χρηματοδότησης του NGEU από τη Γερμανία αποτελεί σαφή στήριξη για τα ελληνικά ομόλογα, σημειώνει η Citigroup. H Ελλάδα είναι ένας από τους μεγαλύτερους δικαιούχους από τις επιχορηγήσεις του Ταμείου ως ποσοστό του ΑΕΠ και η Ελλάδα έχει επίσης ισχυρό ιστορικό απορρόφησης κονδυλίων της ΕΕ και θα έχει σημαντικό θετικό αντίκτυπο στο ΑΕΠ, ξεκινώντας από το 2021 και έως το 2025, σύμφωνα με τους οικονομολόγους της τράπεζας.

• Πολιτικό σκηνικό στη Γερμανία: Μια δημοσκόπηση της Forsa για την καγκελαρία της Γερμανίας αυτή την εβδομάδα έδειξε προβάδισμα-έκπληξη για τους Πράσινους σε σχέση με τους συντηρητικούς, μετά την ανακοίνωση της υποψηφιότητας του Laschet. Οι οικονομολόγοι της Citi αναμένουν ότι το CDU/CSU θα κερδίσει έδαφος μόλις ανοίξει η οικονομία και τελικά θα διεκδικήσει την Καγκελαρία. Ωστόσο, δεδομένης της στενής εκλογικής διαμάχης, κάθε αποτίμηση υψηλότερων πιθανοτήτων ενός καγκελάριου από τους Πρασίνους θα στηρίξει τα assets της περιφέρειας της ευρωζώνης.

• Οίκοι αξιολόγησης: Η S&P θα επανεξετάσει την αξιολόγηση BB- της Ελλάδας σήμερα Παρασκευή αλλά δεν αναμένεται κάποια αλλαγή. Ωστόσο αναμένονται αναβαθμίσεις από τους οίκους αξιολόγησης αργότερα φέτος, καθώς προχωρούν οι εκταμιεύσεις του NGEU και ανοίγει εκ νέου η οικονομία. Η Fitch εξακολουθεί να είναι η πιο «ανήσυχη» μεταξύ των τριών μεγάλων οίκων αξιολόγησης για το υψηλό χρέος μετά την πανδημία, ωστόσο, σχολίασε επίσης αυτή την εβδομάδα ότι η ποιότητα του ενεργητικού των ελληνικών τραπεζών θα μπορούσε να βελτιωθεί τα επόμενα δύο χρόνια. Η Fitch σχολίασε αυτή την εβδομάδα ότι τα NPEs θα μπορούσαν να υποχωρήσουν κάτω από το 30% έως το τέλος του 2021 από 36% στα τέλη Σεπτεμβρίου 2020, εάν οι τράπεζες προχωρήσουν με τις τιτλοποιήσεις στο πλαίσιο του προγράμματος Ηρακλής, αν και ο κίνδυνος υψηλότερων NPL παραμένει, μετά τα μορατόρια. Σε κάθε περίπτωση, οι εξελίξεις για την ποιότητα των περιουσιακών στοιχείων των ελληνικών τραπεζών είναι θετικές και αυτό θα φανεί στις αξιολογήσεις των οίκων το επόμενο διάστημα.

• Πολιτική σταθερότητα: Τέλος, η Citigroup αναφέρει την πολιτική σταθερότητα μακροπρόθεσμα, που είναι πιθανό να παραμείνει ένα ισχυρό στοιχείο για τα ελληνικά ομόλογα. Η Νέα Δημοκρατία συνεχίζει και διατηρεί υψηλό προβάδισμα έναντι του ΣΥΡΙΖΑ στις δημοσκοπήσεις, το οποίο είναι μεγαλύτερο από αυτό των εκλογών του 2019. Αν και μειώθηκε ελαφρά κατά τη διάρκεια της πανδημίας, αυτό το προβάδισμα είναι πιθανό να βελτιωθεί ενόψει των εκλογών του 2023 καθώς ανοίγει η οικονομία και διατίθενται τα κονδύλια του NGEU.