Το κρυφό χαρτί που «ανεβάζει» το Χρηματιστήριο

Η επιτάχυνση των εμβολιασμών διαμορφώνει μια νέα πραγματικότητα στις διεθνείς αγορές. Η στροφή προς τις αναδυόμενες και ποια η συγκριτική θέση του εγχώριου χρηματιστηρίου έναντι του ανταγωνισμού. Οι αποτιμήσεις και ο ρόλος του δολαρίου.

Παρά την ταλαιπωρία των τελευταίων ημερών στο Χρηματιστήριο (κυρίως λόγω της αύξησης μετοχικού κεφαλαίου της Τράπεζας Πειραιώς), το momentum στην ελληνική αγορά παραμένει θετικό.

Το γεγονός ότι η εικόνα του τραπεζικού κλάδου αποκαθίσταται, κάνει συνολικά πιο ελκυστική την ελληνική αγορά και συντηρεί την αισιοδοξία. Πολύ περισσότερο, όμως, σε αυτό συντείνει το κλίμα στις διεθνείς αγορές: οι μεγάλοι διαχειριστές κεφαλαίων ανακαλύπτουν ξανά τις προοπτικές των αναδυόμενων αγορών, οι οποίες τώρα φαίνονται ως το μεγάλο φαβορί για αποδόσεις. Έτσι, οι εισροές σε αυτές αυξάνονται καθώς οι αποτιμήσεις τους μπαίνουν στο μικροσκόπιο και οι εκτιμήσεις για τις εταιρείες αναθεωρούνται ανοδικά, σε ένα γενικότερο πλαίσιο ισχυρής ανάκαμψης της διεθνούς οικονομίας όσο προχωρά ο εμβολιασμός κατά της Covid-19. Στο κλίμα αυτό, το Χρηματιστήριο τώρα φαίνεται να διαθέτει ισχυρά πλεονεκτήματα.

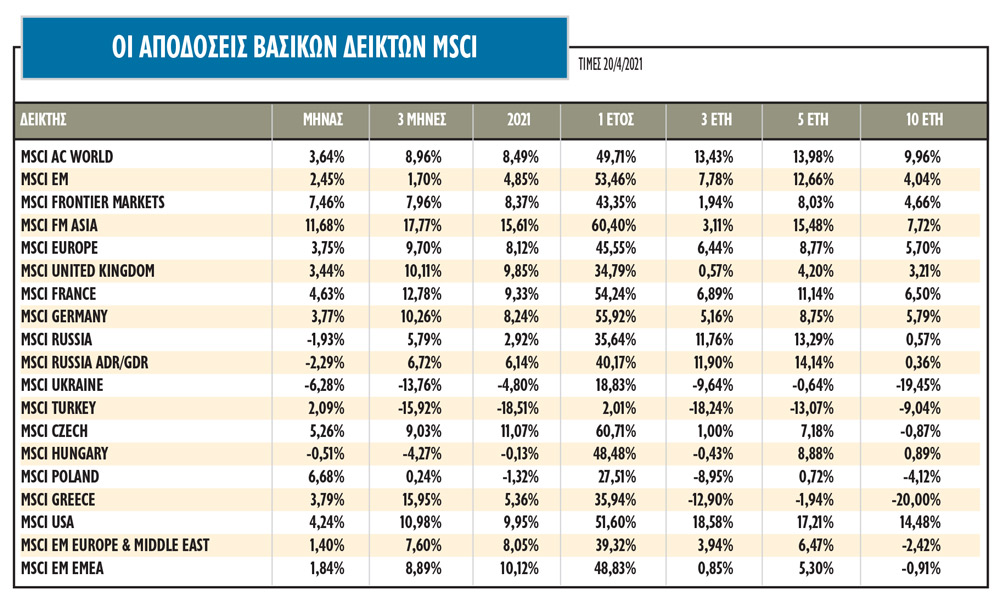

Η επιστροφή των διεθνών επενδυτών στις αναδυόμενες αγορές το πρώτο τρίμηνο του έτους, οι οποίες πλέον προβάλλονται ως το φαβορί των αποδόσεων στις μετοχικές αγορές το 2021, είναι ιδιαίτερα θετικό στοιχείο και για την εγχώρια αγορά. Οι σημαντικές εισροές που παρατηρούνται στην εγχώρια αγορά μετοχών στο πρώτο τετράμηνο του έτους είναι σε πλήρη εναρμόνιση με τις εισροές που δέχονται οι διεθνείς αγορές των αναδυόμενων χωρών (Emerging Markets - EM) και αυτός είναι ο κύριος λόγος για την υπεραπόδοση της ελληνικής αγοράς από τα τέλη Οκτωβρίου και τις αρχές Νοεμβρίου πέρυσι.

Τα βασικά σημεία των αγορών που ευνοούν τις τοποθετήσεις σε περιφερειακές αγορές όπως η ελληνική είναι η διατήρηση της bullish στάσης των διαχειριστών υπέρ των μετοχικών αγορών, αλλά και η περαιτέρω μείωση των μετρητών στα χαρτοφυλάκιά τους, αφού οι διαχειριστές «αγοράζουν το άνοιγμα των οικονομιών» και ποντάρουν ότι τα εμβόλια θα προκαλέσουν επιστροφή sτην κανονικότητα.

Εδώ παίζει ιδιαίτερο ρόλο το γεγονός ότι το δεύτερο τρίμηνο είναι πιθανό να δείξει πιο καθαρά ποια είναι η επίδραση του εμβολιασμού στην οικονομία χωρών όπως οι ΗΠΑ, η Μεγάλη Βρετανία και το Ισραήλ, που προηγούνται στο θέμα αυτό. Έτσι, οι διαχειριστές που επιθυμούν… ρίσκο, μειώνουν τις θέσεις μετρητών, αυξάνουν τις θέσεις αγοράς σε μετοχές, πουλάνε δολάρια και αγοράζουν αναδυόμενες αγορές και μετοχές ενέργειας και τεχνολογίας.

Αν οι αναδυόμενες αγορές αποτελέσουν τελικά το trade του 2021, τότε οι εγχώριες μετοχές μπορεί να είναι από τις πλέον κερδισμένες, αφού η εγχώρια οικονομία είναι και τραπεζοκεντρική αλλά και λόγω του τουρισμού θα ευνοηθεί από το εμβόλιο και την επιστροφή στην κανονικότητα. Το γεγονός ότι τα εμβόλια για την πανδημία Covid-19 θα αρχίσουν να επηρεάζουν θετικά την οικονομία από το δεύτερο τρίμηνο, δημιουργεί αυξημένες πιθανότητες για την εγχώρια οικονομία να έχει σαφώς καλύτερο καλοκαίρι σε σχέση με το 2020.

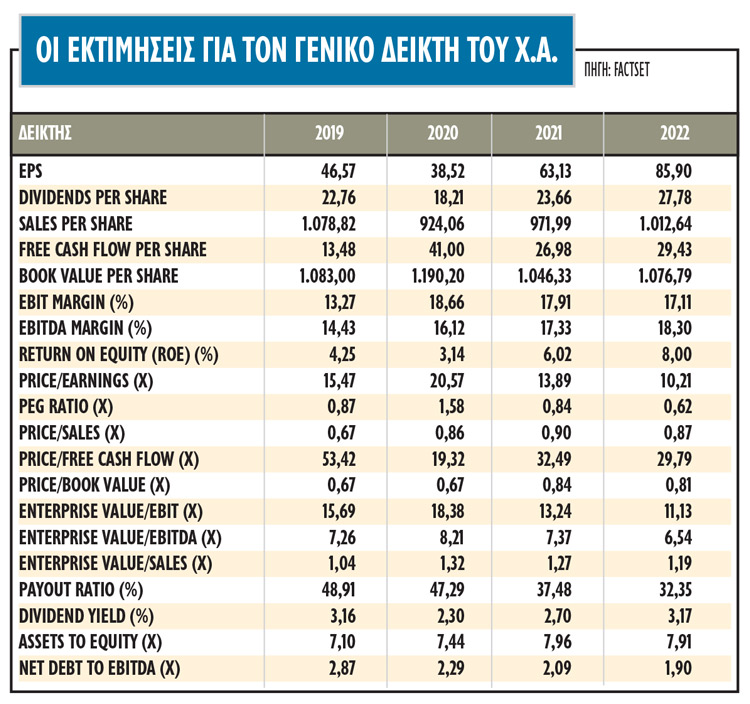

Οι εγχώριες μετοχές ακόμα δεν προεξοφλούν μεγάλη ανάπτυξη για το 2021, παρότι η αύξηση των κερδών ανά μετοχή (EPS), όπως προβλέπεται στη βάση δεδομένων της Factset και της Datastream, είναι ακόμα ένα ουσιαστικό συστατικό του bullish story της εγχώριας αγοράς. Συνολικά, ωστόσο, οι μετοχές των αναδυόμενων αγορών τοποθετούνται σε ιδιαίτερα χαμηλή σχετική αποτίμηση σε σχέση με τις παγκόσμιες ανεπτυγμένες αγορές και ειδικά την αγορά μετοχών των ΗΠΑ, με αποτέλεσμα οι μετοχές των EM να είναι πλέον προτεινόμενος τρόπος διαφοροποίησης των διεθνών επενδυτικών χαρτοφυλακίων για τους επενδυτές, με ιδιαίτερα χαμηλό ασφάλιστρο κινδύνου.

Οι αποτιμήσεις

Αναφορικά με τον χάρτη που συνδυάζει τις αναθεωρήσεις κερδοφορίας και σχετικές αποτιμήσεις, η Ελλάδα τοποθετείται στην κορυφή των αποτιμήσεων με τις πιο ελκυστικές περιοχές των αναδυόμενων χωρών, μαζί με τις Ουγγαρία, Τσεχία και Ρωσία.

Η άποψη των θεσμικών επενδυτών για την Ελλάδα έχει αντιστραφεί και η απόδοση του 10ετούς δείκτη αναφοράς των ελληνικών κρατικών ομολόγων βρίσκεται χαμηλότερα από το 1% φέτος, αισθητά χαμηλότερα από το 3,5% του 2019. Οι οικονομολόγοι δίνουν θετική προοπτική για την οικονομία από το πακέτο της Ε.Ε. Next Generation και αναμένουν ότι η απόδοση θα μειωθεί ακόμα περισσότερο, κάτι που θα μπορούσε να υποστηρίξει περαιτέρω την απόδοση των ελληνικών τραπεζών.

Από την άλλη πλευρά, σχεδόν όλοι επισημαίνουν ότι οι αποτιμήσεις για τις αναδυόμενες αγορές -και την Ελλάδα ειδικά- είναι ακόμα φθηνές. Ο δείκτης MSCI EM είναι διαπραγματεύσιμος με 14,7 φορές τα κέρδη των επόμενων 12 μηνών (12-month forward P/E), βάσει της αύξησης της κερδοφορίας κατά 27% και έναντι 19,7 φορών για τις ανεπτυγμένες αγορές. Ο δείκτης τιμής προς λογιστική αξία (12-month forward P/BV) είναι στις 1,9 φορές έναντι 2,6 φορές για τις ανεπτυγμένες, με τη μερισματική απόδοση στο 2,2% και στο 1,9%, αντίστοιχα.

Η Ελλάδα αποτιμάται ακόμα χαμηλότερα, με 13,8 φορές κέρδη των επόμενων δώδεκα μηνών (12-month forward P/E), 4,44% μερισματική απόδοση και δείκτη τιμής προς εσωτερική αξία (12-month forward P/BV) στις 2,7 φορές. Το ισχυρό όπλο για τις εγχώριες μετοχές είναι η προσδοκώμενη μερισματική απόδοση του δείκτη MSCI Greece και ο κυκλικά αναπροσαρμοσμένος δείκτης P/E. Με δείκτη CAPE στις 7,9 φορές, ο δείκτης MSCI Greece τοποθετείται στις ελκυστικότερες θέσεις των αναδυόμενων αγορών.

Τέλος, οι αυξημένες θέσεις των ξένων θεσμικών χαρτοφυλακίων στην αγορά -η Ελλάδα δεν είναι πλέον η πιο underweight χώρα από τις 21 που συμμετέχουν στον δείκτη MSCI Emerging Markets, σύμφωνα με τα στοιχεία της EPFR- είναι ο πρώτος κρίσιμος καταλύτης για τη μεσοπρόθεσμη πορεία της αγοράς. Με την αυξημένη θέση της, η οποία μπορεί να αυξηθεί ακόμη περισσότερο στο επόμενο rebalancing του δείκτη, το downside risk στην αγορά εκ των πραγμάτων δεν μπορεί να συγκριθεί με το upside risk, αν οι ξένοι επενδυτές αρχίσουν να επιστρέφουν στην εγχώρια αγορά.

Η εικόνα των αναδυόμενων αγορών

Για το 2021, οι ΕΜ φαίνεται να εμφανίζουν περισσότερες ευκαιρίες από ρίσκα και οι μετοχές τους είναι καλύτερα τοποθετημένες για να αντιμετωπίσουν τις όποιες προκλήσεις απ’ ό,τι πριν από λίγα χρόνια. Οι αποτιμήσεις των μετοχών EM καταγράφουν σημαντικά discount έναντι των ανεπτυγμένων αγορών και πολύ κάτω από τον μακροπρόθεσμο μέσο όρο τους. Αν και η πρόβλεψη των βραχυπρόθεσμων κινήσεων της αγοράς δεν είναι εύκολο να προβλεφθεί, το risk/reward γι’ αυτή την κλάση περιουσιακών στοιχείων φαίνεται όλο και περισσότερο ελκυστικό.

Ο αντίκτυπος του λιγότερο ισχυρού δολαρίου λειτουργεί επίσης υπέρ των τοποθετήσεων στις αναδυόμενες αγορές. Με την άπλετη ρευστότητα σε δολάρια, η οποία αναμένεται να ενισχυθεί από τις πολιτικές του Αμερικανού προέδρου Joe Biden, το αμερικανικό νόμισμα μάλλον έχει ξεκινήσει την πορεία της υποτίμησής του, αν κρίνουμε και από τις μεγάλες καθαρές short θέσεις, οι οποίες βρίσκονται στο υψηλότερο σημείο τους εδώ και ένα χρόνο.

Πολλοί διαχειριστές πιστεύουν ότι μακροπρόθεσμα η κατηγορία των περιουσιακών στοιχείων των ΕΜ εξακολουθεί να προσφέρει ισχυρή δυναμική ανάπτυξης, ενώ υποεκπροσωπείται στους παγκόσμιους δείκτες μετοχών. Υπάρχει ένα ισχυρό επιχείρημα για τους επενδυτές που επιθυμούν τη διαφοροποίηση του κινδύνου, ώστε να διαθέτουν σε μετοχές ΕΜ και, παρά την πρόσφατη εκτίναξή τους, οι αγορές αυτές εξακολουθούν να αποτελούν ευκαιρία για όσους αναγνωρίζουν τη μακροπρόθεσμη δυναμική ανάπτυξης των ΕΜ.