Οι 32 εισηγμένες με πολύ χρήμα στο ταμείο

Με ισχυρή ρευστότητα εμφανίζεται η πλειονότητα των εισηγμένων, όταν ταυτόχρονα δεκάδες εταιρείες δυσκολεύονται. Τι προκύπτει από την εξέταση των δεικτών «καθαρού δανεισμού προς EBITDA» και «καθαρού δανεισμού προς ίδια κεφάλαια».

Πέρα από την κερδοφορία, σημαντικό ρόλο στην αποτίμηση μιας εταιρείας παίζει και η ρευστότητά της, καθώς αυτή επηρεάζει όχι μόνο τη δυνατότητα αντιμετώπισης ενδεχόμενων μελλοντικών κινδύνων, αλλά και την ικανότητα της επιχείρησης να χρηματοδοτήσει μελλοντικά επενδυτικά-επεκτατικά της σχέδια.

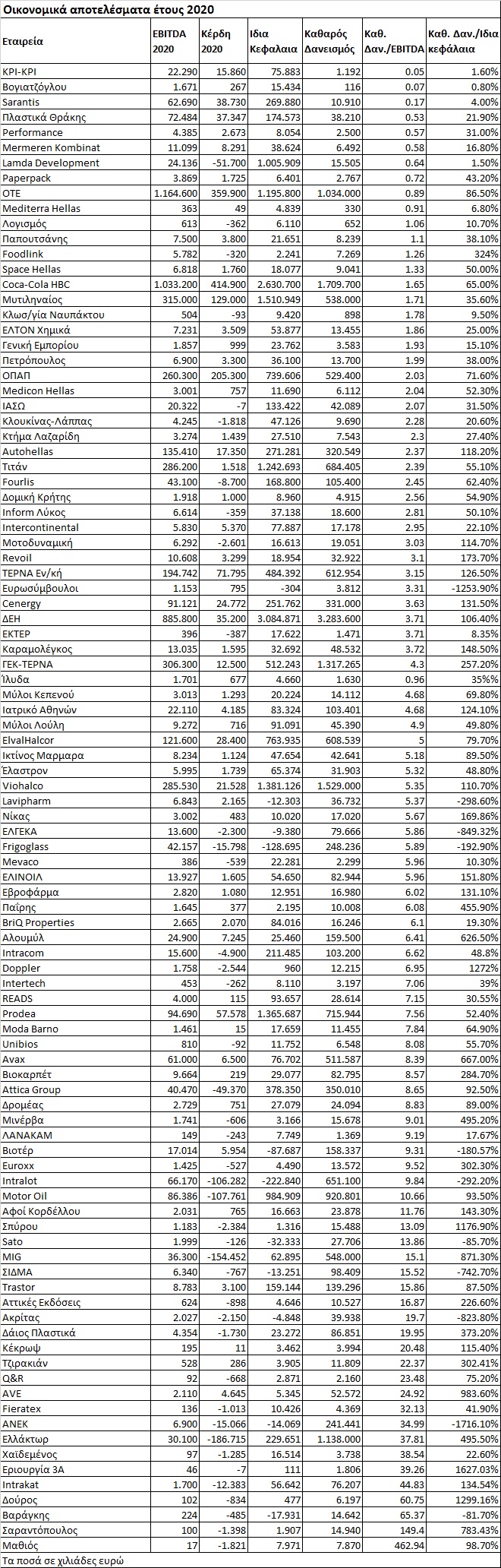

Στον πρώτο παρατιθέμενο πίνακα, εμφανίζονται 32 εισηγμένες εταιρείες (πάνω από μία στις πέντε) που έκλεισαν το 2020 με αρνητικό καθαρό δανεισμό, δηλαδή με τα μετρητά και τα χρηματοοικονομικά προϊόντα που διέθεταν, μπορούσαν να αποπληρώσουν το σύνολο των δανειακών τους υποχρεώσεων και να τους περισσέψει ποσό χρημάτων.

Υπάρχουν όμως πολύ περισσότερες εισηγμένες εταιρείες που διαθέτουν ισχυρή ρευστότητα. Στον δεύτερο παρατιθέμενο πίνακα, παρουσιάζονται οι εισηγμένες με βάση δύο δείκτες ρευστότητας:

Πρώτον, τον «καθαρό δανεισμό προς EBITDA», όπου όσο η τιμή του δείκτη πλησιάζει προς το μηδέν τόσο καλύτερη θεωρείται η ρευστότητα μιας εταιρείας (καλές τιμές θεωρούνται όσες υπολείπονται του 4).

Και δεύτερον, τον «καθαρό δανεισμό προς ίδια κεφάλαια», όπου και εδώ θέλουμε τιμές όσο το δυνατόν μικρότερες (ζητούνται σχετικά χαμηλότεροι δείκτες σε επιχειρήσεις που απαιτούν υψηλά πάγια περιουσιακά στοιχεία). Είναι προφανές ότι αρνητικοί δείκτες μάς προβληματίζουν έντονα, καθώς προϋποθέτουν την ύπαρξη αρνητικών ιδίων κεφαλαίων.

Θα πρέπει να τονιστεί ότι οι δείκτες δεν αποτελούν πανάκεια (αντίθετα συχνά εμφανίζουν αδυναμίες) και γι’ αυτό προκειμένου να αξιολογήσουμε τη ρευστότητα μιας επιχείρησης, θα πρέπει: α) Να συνεξετάζουμε περισσότερους δείκτες ρευστότητας και όχι έναν, β) Να είμαστε προσεκτικοί σε ενδεχόμενους παράγοντες που θα μπορούσαν να αλλοιώσουν το αποτέλεσμα ενός δείκτη και έτσι να οδηγηθούμε σε εσφαλμένα συμπεράσματα.

Για παράδειγμα, η ύπαρξη έκτακτων αποτελεσμάτων (θετικών ή αρνητικών) πιθανόν να επηρεάσει σημαντικά το EBITDA, ή επίσης το EBITDA σε εταιρείες συγκεκριμένων κλάδων (π.χ. διυλιστήρια, ξενοδοχεία, λιανικό εμπόριο, μεταφορές) επηρεάστηκε συγκυριακά αρνητικά από την πανδημία, οπότε η αξία του δείκτη «καθαρός δανεισμός προς EBITDA» είναι ιδιαίτερα περιορισμένη.

Σε κάθε περίπτωση πάντως, πέρα από τις 32 εισηγμένες που διαθέτουν θετικό καθαρό ταμείο, δεκάδες άλλες εμφανίζουν πολύ ισχυρή ρευστότητα, με ενδεικτικά παραδείγματα (βλέπε δεύτερο πίνακα) αυτά των εταιρειών Μυτιληναίος, ΤΙΤΑΝ, Coca-Cola HBC, ΟΤΕ, ΟΠΑΠ, Lamda Development, ΚΡΙ-ΚΡΙ, Βoγιατζόγλου Systems, Sarantis, Πλαστικά Θράκης, Performance, Ίλυδα, Παπουτσάνης, Mermeren Kombinat, Mediterrra Hellas, Κλωστοϋφαντουργία Ναυπάκτου, ΕΛΤΟΝ Χημικά, Γενική Εμπορίου & Βιομηχανίας, Autohellas, Κτήμα Λαζαρίδη, κ.α.

Από την άλλη πλευρά, βέβαια, κάποιες δεκάδες εισηγμένες αντιμετωπίζουν σοβαρά προβλήματα ρευστότητας (πολλές από αυτές εμφανίζουν και αρνητικά ίδια κεφάλαια) και θα χρειαστούν τη συμβολή μετόχων και πιστωτών, αν θέλουν να αναχρηματοδοτηθούν και να ανακάμψουν. Πέραν αυτών που αναφέρονται στον πίνακα, υπάρχουν και εισηγμένες με μεγάλα προβλήματα ρευστότητας, οι οποίες εμφάνισαν αρνητικό EBITDA το 2020, όπως π.χ. Yalco, Εκδόσεις Λιβάνη, ΚΡΕΚΑ, ΒΙΣ, Dionic, Βαρβαρέσος, Λεβεντέρης, κ.α.

Το μόνο βέβαιο είναι πως η ρευστότητα των εισηγμένων εταιρειών επηρεάζεται και από τη γενικότερη πορεία της οικονομίας, καθώς όσο αυξάνεται το ΑΕΠ τόσο θετικά επηρεάζονται τα λειτουργικά κέρδη και τα ίδια κεφάλαια των εταιρειών (αποκλιμακώνονται οι τιμές των δεικτών καθαρού δανεισμού προς EBITDA και καθαρού δανεισμού προς ίδια κεφάλαια). Έτσι, αναμένεται η μέση ρευστότητα των εισηγμένων εταιρειών στο ΧΑ να βελτιωθεί μέσα στο 2021.