Τι βλέπει για τις ελληνικές τράπεζες η JP Morgan

Τις εκτιμήσεις του για τα κεφάλαια και τις προοπτικές του τραπεζικού κλάδου καταθέτει ο οίκος. Αναβαθμίζει τη σύσταση για τα ομόλογα της ΕΤΕ. Ποιους τίτλους προτιμά. Οι προκλήσεις και ο «λογαριασμός» του DTC.

Η αμερικανική JP Morgan παραμένει ουδέτερη για τα ομόλογα της Alpha Bank και της Eurobank, ενώ συστήνει υπεραπόδοση για τα αντίστοιχα της Τράπεζας Πειραιώς και της Εθνικής Τράπεζας, με τα ομόλογα της ΕΤΕ να αναβαθμίζονται.

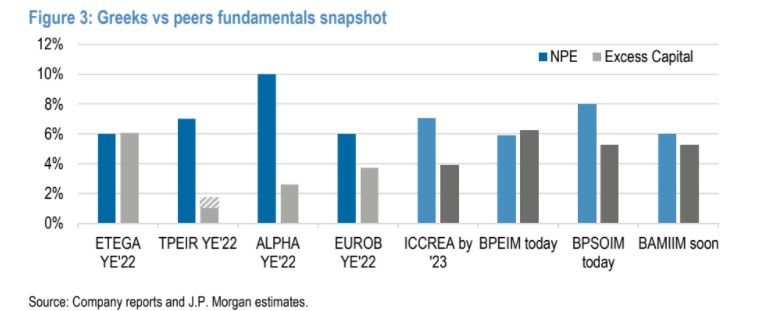

Καθώς η ελληνική οικονομία επιστρέφει στις αγορές και επανεκκινεί τον τουρισμό, η JP Morgan αξιολογεί εκ νέου την ποιότητα των περιουσιακών στοιχείων και τις προοπτικές του ελληνικού τραπεζικού κλάδου. Η αμερικανική τράπεζα βλέπει ότι παρά τους ελκυστικούς όρους τους, οι τιτλοποιήσεις μέσω του Ηρακλή εξακολουθούν να έχουν σημαντικό κόστος κεφαλαίου για τις ελληνικές τράπεζες. Παρά τους ελκυστικούς όρους τους, οι τιτλοποιήσεις μέσω του Ηρακλή εξακολουθούν να έχουν σημαντικό κόστος κεφαλαίου για τον εκδότη, λόγω της σχετικής μεταφοράς της τιμής αγοράς. Η Eurobank σημείωσε σημαντική πτώση στον βασικό δείκτη εποπτικών κεφαλαίων (CET1) το 2020, η οποία αποδίδεται στο κόστος κεφαλαίου από την τιτλοποίηση NPEs Cairo ύψους 7,5 δισ. ευρώ και όχι στις επιπτώσεις της Covid-19. Η εικόνα για την Αlpha Bank και την Εθνική Τράπεζα φαίνεται πιο θετική, χάρη στις εκδόσεις τίτλων Tier 2 στα τέλη του 2019/αρχές 2020 και τον Μάρτιο του τρέχοντος έτους.

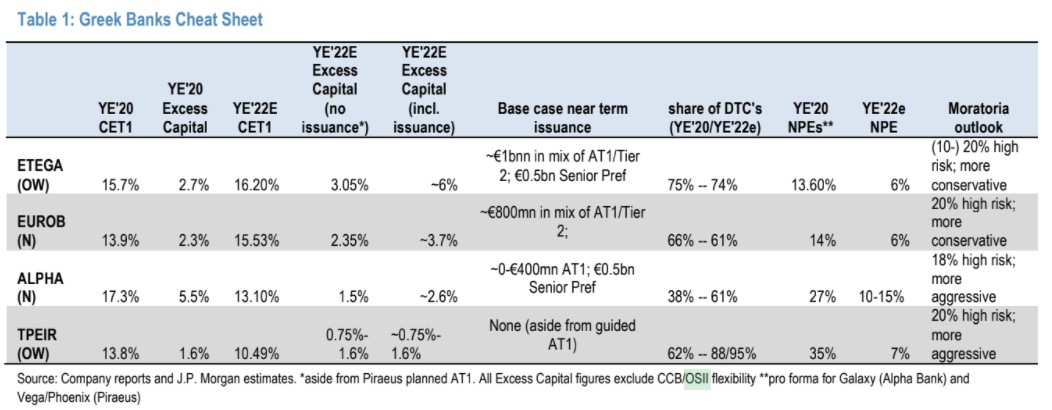

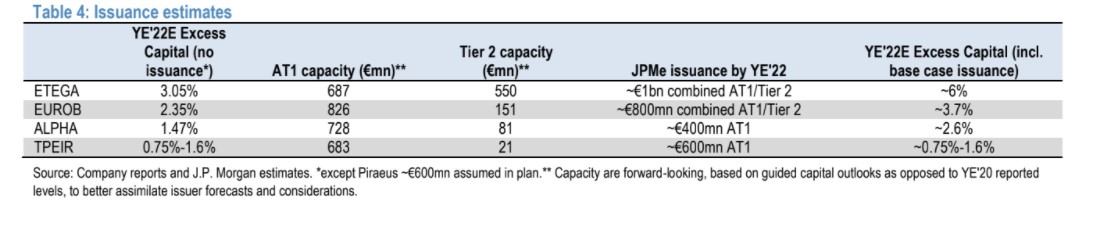

Όπως αναφέρει, συνοψίζει τις εκτιμήσεις για τις εκτιμώμενες θέσεις και τα κεφάλαια των τεσσάρων ελληνικών τραπεζών στο τέλος του 2022, σημειώνοντας ότι οι ελληνικές pro-forma θέσεις περιλαμβάνουν τη βασική της υπόθεση για κεφαλαιακές ενισχύσεις την ίδια περίοδο.

Η αμερικανική τράπεζα εκτιμά ότι όπως σε μεγάλο μέρος του ευρωπαϊκού τραπεζικού τομέα, οι κεφαλαιακές θέσεις των ελληνικών τραπεζών βελτιώθηκαν έως το 2020, με χαμηλότερα από το αναμενόμενο ενεργητικό με κίνδυνο (RWA) ενώ και τα έκτακτα μέτρα στήριξης βοηθούν στη διατήρηση των δεικτών.

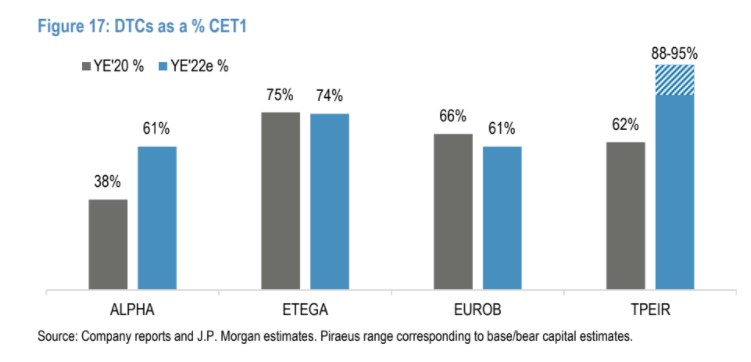

Οι ελληνικές τράπεζες, πέραν των επιπτώσεων από την ενσωμάτωση των ΔΠΧΑ 9, αντιμετωπίζουν και πρόσθετες προκλήσεις που σχετίζονται με την ποσότητα της αναβαλλόμενης φορολογικής απαίτησης (DTA) αλλά και των εκκαθαρισμένων αναβαλλόμενων φορολογικών απαιτήσεων (DTC) στους ισολογισμούς τους, τα οποία μπορεί να θέσουν σε κίνδυνο όχι μόνο την ποιότητα αλλά και την ποσότητα των κεφαλαίων των ελληνικών τραπεζών. Λόγω των παραπάνω, η JP Morgan εκτιμά ότι η περίοδος 2021-2022 θα είναι περίοδος δοκιμής για τις κεφαλαιακές θέσεις, με μία πολύ σημαντική περίοδο χάριτος.

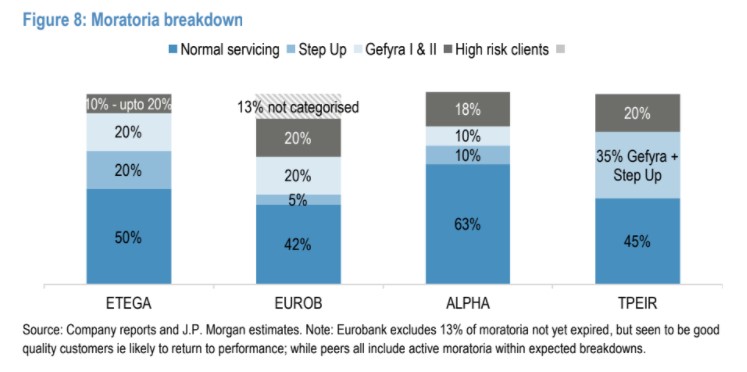

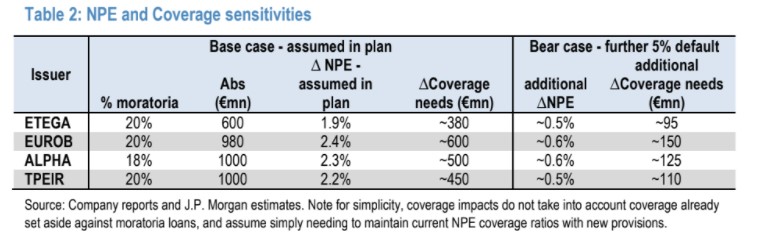

Αναφορικά με τις πιθανές εισροές μη εξυπηρετούμενης έκθεσης (NPEs), συνολικά, τα απόλυτα ποσά ανέρχονται σε περίπου 4,2 δισεκατομμύρια ευρώ για τις τέσσερις τράπεζες, πολύ χαμηλότερα από τα 8-10 δισ. ευρώ των NPEs που αυτή τη στιγμή η Τράπεζα της Ελλάδος αναμένει ότι θα δημιουργηθούν από αυτήν την κρίση.

Η εκτίμηση της Τράπεζας της Ελλάδος παρέμεινε αμετάβλητη παρά την εισαγωγή καθεστώτων στήριξης και ως εκ τούτου δυνητικά αντιπροσωπεύει μια εξαιρετικά bearish άποψη. Η JP Morgan βλέπει ότι η ΕΤΕ εμφανίζει τη «μικρότερη ευαισθησία», ενώ η Eurobank είναι εκείνη με τον μεγαλύτερο αντίκτυπο στο απόλυτο κόστος κάλυψης.

H εικόνα των κεφαλαίων και η πιθανή ενίσχυσή τους

Η JP Morgan προχωρά σε υπολογισμούς των πρόσθετων κεφαλαίων και για τις τέσσερις τράπεζες, έχοντας επιλέξει να συμπεριλάβει πλήρως την απαίτηση OSII, επί του παρόντος στο 0,5%, και αναμένεται να αυξηθεί σε 0,75% το 2023.

Χωρίς να αναληφθούν περαιτέρω ενέργειες, η Εθνική Τράπεζα αναμένεται να ξεχωρίσει ως η καλύτερα κεφαλαιοποιημένη στον κλάδο και η μόνη που πιθανόν να ολοκληρώσει το βραχυπρόθεσμο πλάνο μείωσης του κινδύνου (de-risking) με καλύτερη κεφαλαιακή θέση από αυτή με την οποία ξεκίνησε.

Συγκριτικά, η Eurobank θα έχει χαμηλότερο κεφαλαιακό δείκτη κατά περίπου 340 μ.β. το 2020, λόγω του Cairo, και περίπου 20 μ.β. λιγότερα κεφάλαια σε σχέση με τo guidance της περιόδου 2020-2022, ως αποτέλεσμα της προγραμματισμένης συναλλαγής του Mexico και εν μέρει λόγω των πρόσθετων ρυθμιστικών προσαρμογών που αντιμετωπίστηκαν κατά τη διάρκεια του έτους.

Και οι δύο τράπεζες έχουν επισημάνει ρητά ότι τόσο η έκδοση κεφαλαίων πρώτης διαβάθμισης ΑΤ1 όσο και κεφάλαια δεύτερης διαβάθμισης Tier 2 βρίσκονται στο τραπέζι μεσοπρόθεσμα, αν και η JP Morgan σημειώνει ότι η Eurobank έχει πολύ λιγότερα περιθώρια βελτιστοποίησης μέσω Tier 2, και ως εκ τούτου έχει μικρότερο όγκο συνδυασμού στις εκδόσεις.

Στην περίπτωση της Αlpha Bank, η JP Morgan εκτιμά ότι ενώ η τράπεζα έχει εισέλθει βραχυπρόθεσμα στον στίβο με την πιο σταθερή κεφαλαιακή θέση, μεγάλο μέρος της θα διαβρωθεί από το σχέδιο Galaxy και τις λοιπές κανονιστικές εκπτώσεις. Όσον αφορά την έκδοση, η τράπεζα έχει σημαντικό περιθώριο έκδοσης AT1, 2,1% ή περίπου 730 εκατ. ευρώ. Η JP Morgan συμπεριλαμβάνει περίπου € 400 εκατ., παρότι η διοίκηση δεν έβλεπε την έκδοση AT1 ως επικείμενη ή «στο τραπέζι». Η JP Morgan εκτιμά ότι θα δούμε την κεφαλαιακή θέση της τράπεζας ως αισθητά λιγότερο άνετη σε σχέση με τις Eurobank και Εθνική.

Τέλος, για την Πειραιώς τα πράγματα είναι λίγο πιο περίπλοκα, αναφέρει η JP Morgan. Τον Μάρτιο, όταν η Πειραιώς ανακοίνωσε το σχέδιο του «Sunrise», επισημάνθηκε το στοιχείο της βελτίωσης κατά περίπου 10 μ.β. του συνολικού κεφαλαίου, καθώς μεταφράζεται σε περίπου 2,15% pro forma πλεόνασμα κεφαλαίου. Με τον υψηλό κίνδυνο εκτέλεσης στο σχέδιο της Πειραιώς, η JP Morgan τονίζει ότι είναι επίσης χρήσιμο να εκτιμηθεί μια κεφαλαιακή θέση με «bear case» για το 2022. Η JP Morgan εκτιμά ότι μια συνολική κεφαλαιακή θέση περίπου 15% θα μεταφραστεί σε περίπου 0,75% περισσότερα κεφάλαια, καθιστώντας αυτό το κατώτατο άκρο της εκτίμησης για την τράπεζα.

Ο διάβολος κρύβεται στις λεπτομέρειες του DTC

Οι λογαριασμοί του DTC δεν διαφέρουν από εκείνους του DTA (Αναβαλλόμενες φορολογικές απαιτήσεις), ωστόσο, η πραγματική διαφορά έρχεται στον τρόπο με τον οποίο αντιμετωπίζονται για τον υπολογισμό του ρυθμιστικού κεφαλαίου CET1. Κανονικά, τα DTA πρέπει να αφαιρεθούν από τα ίδια κεφάλαια στον υπολογισμό του CET1, δεδομένου ότι η αξία τους σχετίζεται εξ ολοκλήρου με μελλοντικά φορολογητέα έσοδα.

Αυτό όχι μόνο οδηγεί σε παρατεταμένη προβληματική για τις προοπτικές κεφαλαίου, αλλά επίσης, επισημαίνει η JP Morgan, ότι οι τράπεζες δεν έχουν ικανότητα απορρόφησης άλλων «χτυπημάτων» στο CET1 και αναλογικά αυξάνεται το μερίδιο του DTC στην κεφαλαιακή διάρθρωση, επιδεινώνοντας έτσι την «ποιότητα» των κεφαλαίων.

Η JP Morgan αναμένει ότι αυτό θα ισχύσει και για την Αlpha Bank, η οποία εμφανίζει τώρα τη χαμηλότερη συμμετοχή DTC στο CET1 και σε πιο ανησυχητικό βαθμό, επίσης για την Πειραιώς. Η JP Morgan προβλέπει ότι η συμμετοχή του DTYC στο CET1 της Αlpha Bank θα διαμορφωθεί από 36% στο τέλος του 2020 στο 61% στο τέλος του 2022, σταθερό στο 74%-75% στην ΕΤΕ την ίδια περίοδο, μικρή μείωση στο 61% από 66% για τη Eurobank το 2022 και τέλος, από το 62% στην Πειραιώς το 2020, σε 88%-95% στο τέλος του 2022.

Ποιες είναι οι επιπτώσεις; Για τους επενδυτές μετοχών, υπάρχει υπερβολικός κίνδυνος απομείωσης, σε περίπτωση που ο εκδότης καταγράψει απώλεια και συνακόλουθα αυξηθεί ο κίνδυνος εθνικοποίησης. Ίσως το κοντινότερο παράδειγμα ήταν να εξεταστεί ο αντίκτυπος που είχε πρόσφατα το CoCo της Πειραιώς, με τους υφιστάμενους μετόχους να επωμίζονται το βάρος.

Οι τράπεζες είναι πρόθυμες να αποφύγουν την ενεργοποίηση των DTC, υπονομεύοντας έτσι την πραγματική ικανότητα απορρόφησης της απώλειας. Το πιο απτό παράδειγμα είναι η πρόσφατη απόφαση από τις Eurobank, Αlpha Bank και Τράπεζα Πειραιώς να προωθήσουν τα hive downs. Η Εθνική Τράπεζα μπόρεσε να αποφύγει να χρειαστεί να κάνει αυτό το βήμα, δεδομένης της ισχύος στα προ προβλέψεων έσοδα και την επίδραση της συναλλαγής Frontier. Η Αlpha Bank και η Eurobank έχουν τώρα πολύ μικρότερα σχέδια τιτλοποίησης, ενώ η Πειραιώς μπορεί ακόμη και να το επαναλάβει, προκειμένου να διευκολύνει τις τιτλοποιήσεις «Sunrise», αυξάνοντας την πολυπλοκότητα του ομίλου.

Ενώ οι οίκοι αξιολόγησης δεν «τιμωρούν» ακόμη τις αξιολογήσεις εκδοτών για την πρόσθετη πολυπλοκότητα των ομίλων που δημιουργούν και των εταιρειών συμμετοχών, έμμεσα επέβαλαν κυρώσεις στα ομόλογα Tier 2 που εκδόθηκαν από τις εταιρείες συμμετοχών. Στην πιο πρόσφατη αναβάθμιση του οίκου S&P, οι τέσσερις αξιολογήσεις των ελληνικών τραπεζών αυξήθηκαν κατά ένα βαθμό, αλλά μόνο το Τier 2 της Εθνικής πήρε αναβάθμιση, ενώ τα υπόλοιπα παρέμειναν αμετάβλητα.

Οι ρυθμιστικές αρχές έχουν εκφράσει όλο και περισσότερο την ανησυχία τους τόσο για τη χαμηλότερη ποιότητα αυτού του κεφαλαίου όσο και για τις επιπτώσεις. Οι υπεύθυνοι χάραξης πολιτικής επί του παρόντος ρίχνουν το βάρος τους πίσω από μια διαφορετική «λύση» -τη δημιουργία μιας bad bank. H bad bank δεν θα προσφέρει μόνο μια άλλη λεωφόρο για την εκφόρτωση NPEs, αλλά βοηθάει και στην αντιμετώπιση του προβλήματος DTC ταυτόχρονα. Η ιδέα κέρδισε πόντους στη διάρκεια του προηγούμενου έτους, με την Τράπεζα της Ελλάδος να έχει υποβάλει επίσημη πρόταση τον Σεπτέμβριο του 2020.