Το μεγάλο στοίχημα της αγοράς με το Ταμείο Ανάκαμψης

Τα θετικά δεδομένα, οι προκλήσεις και οι κίνδυνοι για την οικονομία και το Χρηματιστήριο. Κλειδί για την ανάκαμψη των επόμενων ετών η υλοποίηση του σχεδιασμού και η αντιμετώπιση της γραφειοκρατίας. Τι εκτιμούν οι αναλυτές.

Tο Χρηματιστήριο της Αθήνας προσπαθεί τη μεγάλη άνοδο των προηγούμενων μηνών, αλλά και να αφομοιώσει τα νέα δεδομένα σε μια σειρά από κομβικά σημεία (όπως η εξέλιξη της πανδημίας, η πορεία της οικονομίας, η κατάσταση των τραπεζών κ.ά.).

Αυτό πλέον στο οποίο όλο και περισσότεροι δίνουν βαρύτητα, είναι η «μεγάλη εικόνα» της οικονομίας σε βάθος χρόνου, μετά την έλευση και την επίδραση των κονδυλίων του Ταμείου Ανάκαμψης. Εν ολίγοις, τα λεφτά θα υπάρξουν, το σχέδιο υπάρχει (και έχει αποσπάσει επαίνους), η διάθεση υπάρχει, αλλά το στοίχημα είναι η υλοποίηση και η πραγματική επίδραση όλων αυτών.

Οι διεθνείς επενδυτικοί οίκοι και οι οίκοι αξιολόγησης εντοπίζουν αρκετούς λόγους για να είναι αισιόδοξοι για την ελληνική οικονομία και τις ελληνικές μετοχικές αξίες, τόσο για το υπόλοιπο του τρέχοντος έτους όσο και για τα επόμενα χρόνια, αλλά και πιο μακροπρόθεσμα σε ορισμένες περιπτώσεις. Ωστόσο, επισημαίνουν ταυτόχρονα τις δυσκολίες και τις προκλήσεις που θα αντιμετωπίσει η χώρα. Η γενική εικόνα είναι ότι η Ελλάδα θα είχε εισέλθει ήδη σε έναν πιο ενάρετο κύκλο και θα βρισκόταν σε πορεία ισχυρότερης ανάπτυξης, αλλά η πανδημία χτύπησε σκληρά την οικονομία και η χώρα γύρισε πίσω πολλά βήματα, αν και μπόρεσε να σταθεί στα πόδια της. Όμως, οι προκλήσεις και οι κίνδυνοι παραμένουν, κάτι που απαιτεί προσοχή και ισχυρή πολιτική δέσμευση για την αντιμετώπισή τους.

Οι βασικές επιπτώσεις της κρίσης δεν είναι ακόμη πλήρως ορατές, ωστόσο η δημοσιονομική πορεία, το έλλειμμα στο εσωτερικό και το εξωτερικό, αλλά και το χρέος επέστρεψαν σε επίπεδα ανάλογα ή και χειρότερα σε σύγκριση με αυτά της προηγούμενης κρίσης. Η ευκαιρία που οι αρχές πρέπει τώρα να... αρπάξουν από τα μαλλιά για να υποστηριχθεί η ανάπτυξη, είναι τα φιλόδοξα μεταρρυθμιστικά σχέδια που θα χρηματοδοτηθούν πρωτίστως από ευρωπαϊκούς πόρους και τα οποία πρέπει να ευοδωθούν για μπορέσουν τελικά να αποφέρουν καρπούς και να βγάλουν την ελληνική οικονομία από τη μακροχρόνια καχεξία της.

Οι ελληνικές μακροοικονομικές προοπτικές στηρίζονται στο Εθνικό Σχέδιο Ανάκαμψης και Ανθεκτικότητας. Οι επενδύσεις που συνδέονται με τα κονδύλια του Ταμείου Ανάκαμψης θα ενισχύσουν την ανάκαμψη της Ελλάδας, θα μειώσουν το χρέος και θα βελτιώσουν τη βιωσιμότητά του, ωστόσο πιο μακροπρόθεσμες επιδράσεις, όπως η ενδεχόμενη πιστοληπτική αναβάθμιση, θα εξαρτηθούν από την υλοποίηση των μεταρρυθμίσεων, που είναι περισσότερο αβέβαιη, εξηγεί η Moody’s. Η Ελλάδα θα δει τη μεγαλύτερη αύξηση ευρωπαϊκών κονδυλίων από τις χώρες του Νότου της Ευρωπαϊκής Ένωσης και αυτό θα οδηγήσει σε διπλασιασμό των δημόσιων επενδύσεων την επόμενη πενταετία. Μετά από μια δεκαετία οικονομικής κρίσης και χαμηλών επενδύσεων, αυτό αποτελεί το πιο θετικό στοιχείο για την ελληνική ανάκαμψη. Οι περιορισμοί εφαρμογής και η χαμηλή ή καθυστερημένη απορρόφηση των πόρων του Ταμείου από τον ιδιωτικό τομέα είναι οι κύριοι κίνδυνοι για τη μακροπρόθεσμη επιτυχία του ελληνικού προγράμματος.

Το οικονομικό άνοιγμα της χώρας επιτρέπει πρόβλεψη αύξησης του ΑΕΠ το 2021 σε 3,4%-3,6% σε ετήσια βάση και 5%-5,5% το 2022, χωρίς να συνυπολογίζεται ο αντίκτυπος των δανείων και των επιχορηγήσεων του σχεδίου. Η χαλάρωση των περιορισμών της πανδημίας και η βοήθεια από τα κονδύλια δημιουργούν προσδοκία ότι η ανάκαμψη της οικονομίας, μετά την περσινή πτώση κατά 8,2%, μπορεί να ξεπεράσει τις εκτιμήσεις.

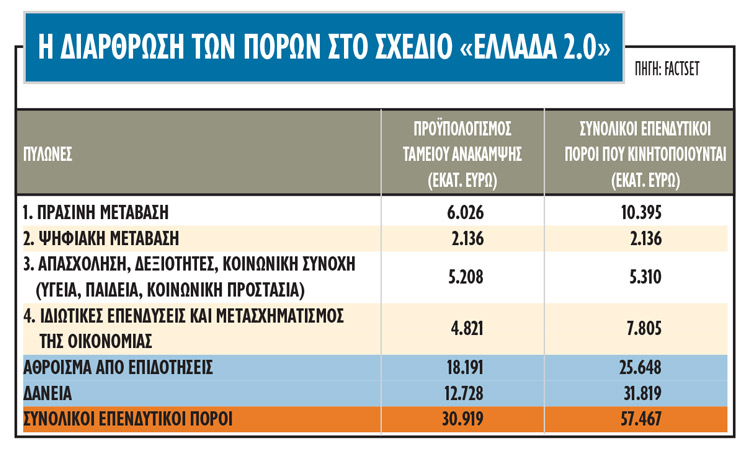

Στα τέλη Απριλίου, η Ελλάδα υπέβαλε το σχέδιό της με την ονομασία «Ελλάδα 2.0». Η χώρα ζήτησε συνολικά 30,5 δισ. ευρώ στο πλαίσιο του μηχανισμού ανάκτησης και ανθεκτικότητας (RRF), εκ των οποίων 17,8 δισ. σε επιχορηγήσεις και 12,7 δισ. ευρώ σε δάνεια, τα οποία θα δαπανηθούν για την περίοδο 2021-2026.

Όσον αφορά τις επιχορηγήσεις, το περίπου 60% των πόρων προορίζονται για χρηματοδότηση επενδύσεων, ενώ οι υπόλοιποι θα είναι για τρέχουσες κυβερνητικές δαπάνες. Το ελληνικό σχέδιο διαρθρώνεται γύρω από τέσσερις πυλώνες: την πράσινη ανάπτυξη, τον ψηφιακό μετασχηματισμό, την απασχόληση και τις δεξιότητες και τις ιδιωτικές επενδύσεις και τον οικονομικό-θεσμικό μετασχηματισμό. Το σχέδιο προτείνει ένα πρόγραμμα μεταρρυθμίσεων, συμπεριλαμβανομένων μεταξύ άλλων την πλήρη ψηφιοποίηση της δημόσιας διοίκησης, μεταρρυθμίσεις για την απλοποίηση του επιχειρηματικού περιβάλλοντος, μεταρρύθμιση του συστήματος δικαιοσύνης, μεταρρύθμιση του εργατικού δικαίου και μεταρρυθμιστικές πολιτικές για την αγορά εργασίας.

Σύμφωνα με την Τράπεζα της Ελλάδος, η πλήρης εκτέλεση των μεταρρυθμίσεων που περιγράφονται στο ελληνικό σχέδιο θα ενισχύσει την αύξηση του ΑΕΠ κατά 6,9% έως το 2026, με τη μεταρρύθμιση της αγοράς εργασίας (ενίσχυση της συμμετοχής στην εργασία), τη μεταρρύθμιση της αγοράς (βελτίωση της ανταγωνιστικότητας) και την ενίσχυση της δημόσιας διοίκησης να έχουν τη δυνατότητα να επηρεάσουν περισσότερο το ΑΕΠ.

Το σχέδιο έχει λάβει ήδη πολύ θετική αρχική αντίδραση στην Ε.Ε. και η Ελλάδα θα είναι μία από τις χώρες-μέλη της Ένωσης που θα επωφεληθούν περισσότερο από τα διαθέσιμα κεφάλαια. Για το τα επόμενα έξι χρόνια, η Ελλάδα θα έχει μια σημαντική νέα πηγή χρηματοδότησης επενδύσεων, η οποία θα μπορούσε να βοηθήσει την οικονομία να διαφοροποιηθεί σε νέους τομείς και να αυξήσει τη μακροπρόθεσμη δυναμική της. Η δέσμευση της κυβέρνησης για μεταρρυθμίσεις παραμένει ισχυρή και η πανδημία μάλλον βοήθησε στην εφαρμογή των μεταρρυθμίσεων.

Οι προκλήσεις και οι κίνδυνοι

Οι διοικητικές προκλήσεις και ο ρυθμός με τον οποίο η χώρα θα απορροφά τα κεφάλαια θα είναι το κλειδί για τη μεγιστοποίηση των επιδράσεων που ενισχύουν την ανάπτυξη. Ωστόσο, οι ανεπάρκειες στη δημόσια διοίκηση είναι πιθανό να περιορίσουν την ικανότητα της κυβέρνησης να διοχετεύσει τα πολύ μεγάλα διαθέσιμα ποσά σε τόσο σύντομο χρονικό διάστημα.

Η γραφειοκρατία και ο φόβος της ποινικής ευθύνης για τους δημόσιους υπαλλήλους θα είναι βασικά εμπόδια στην απορρόφηση των πόρων. Η χώρα επίσης, ιστορικά, αποτυγχάνει στους στόχους δημόσιων επενδύσεων που θέτει και παράλληλα δεν μπορεί να εντοπίσει έργα προτεραιότητας. Οι κυβερνήσεις έχουν ήδη αρχίσει να λαμβάνουν μέτρα για την αντιμετώπιση των εμποδίων πίσω από τη χαμηλή τους ικανότητα απορρόφησης, αλλά η ικανότητά τους να μειώσουν αποτελεσματικά τις ανεπάρκειες παραμένει ανοιχτό θέμα.

Η Moody’s, υποθέτοντας τα ίδια ποσοστά απορρόφησης με αυτά που καταγράφηκαν κατά τον προϋπολογισμό 2007-2013, εκτιμά ότι ο αντίκτυπος των κεφαλαίων ανάκαμψης στην ανάπτυξη θα είναι 6% αθροιστικά το 2021-2027. Ωστόσο, η ικανότητα ταχείας απορρόφησης των κεφαλαίων δεν θα είναι από μόνη της επαρκής για να καθορίσει τον αντίκτυπό τους στην ανάπτυξη εάν επιδιωχθεί εις βάρος της επενδυτικής αποτελεσματικότητας. Το Ευρωπαϊκό Ελεγκτικό Συνέδριο (ECA) δήλωσε ότι η βιασύνη να απορροφηθούν τα κονδύλια από τα διαρθρωτικά ταμεία της Ε.Ε. κατά την περίοδο 2007-2013 οδήγησε σε ανεπαρκή εκτίμηση της αξίας των επενδύσεων.

Η ικανότητα της κυβέρνησης να μεγιστοποιήσει τον αντίκτυπο της της χρηματοδότησης της Ε.Ε. θα είναι μια συνεχής πρόκληση για τη χώρα, όπως δείχνουν οι χαμηλές βαθμολογίες για την αποτελεσματικότητα της κυβέρνησης και την ποιότητα των νομοθετικών και εκτελεστικών οργάνων στην Ελλάδα. Συνεπώς, τα ιστορικά ποσοστά απορρόφησης μπορεί να είναι ένας ατελής δείκτης. Ο μακροπρόθεσμος αντίκτυπος στην ανάπτυξη θα εξαρτηθεί από την εφαρμογή διαρθρωτικών μεταρρυθμίσεων και για τη χώρα τα σχέδια θα πρέπει να συμβάλουν στην αντιστάθμιση μέρους της απώλειας όχι μόνο από την πανδημία, αλλά και από την προηγηθείσα πολύχρονη οικονομική κρίση.

Οι μετοχές

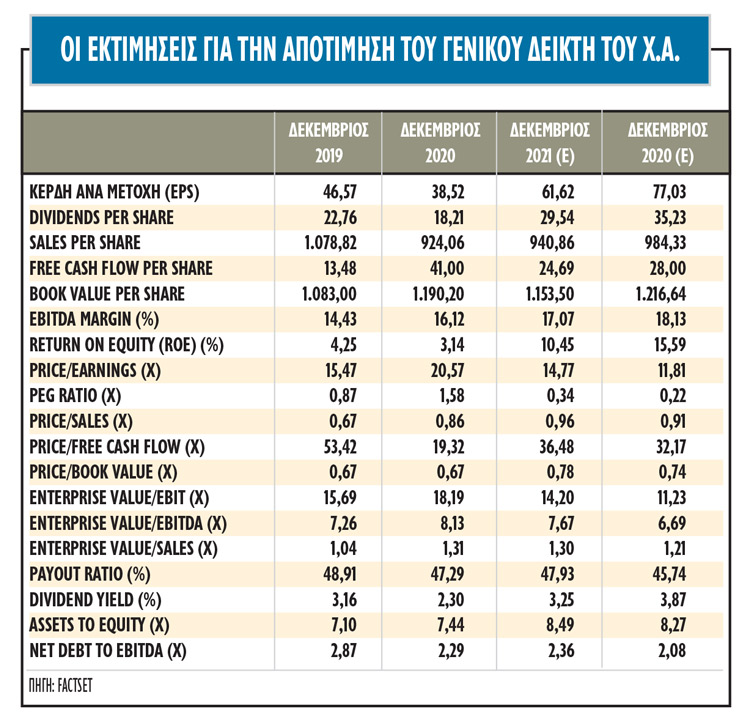

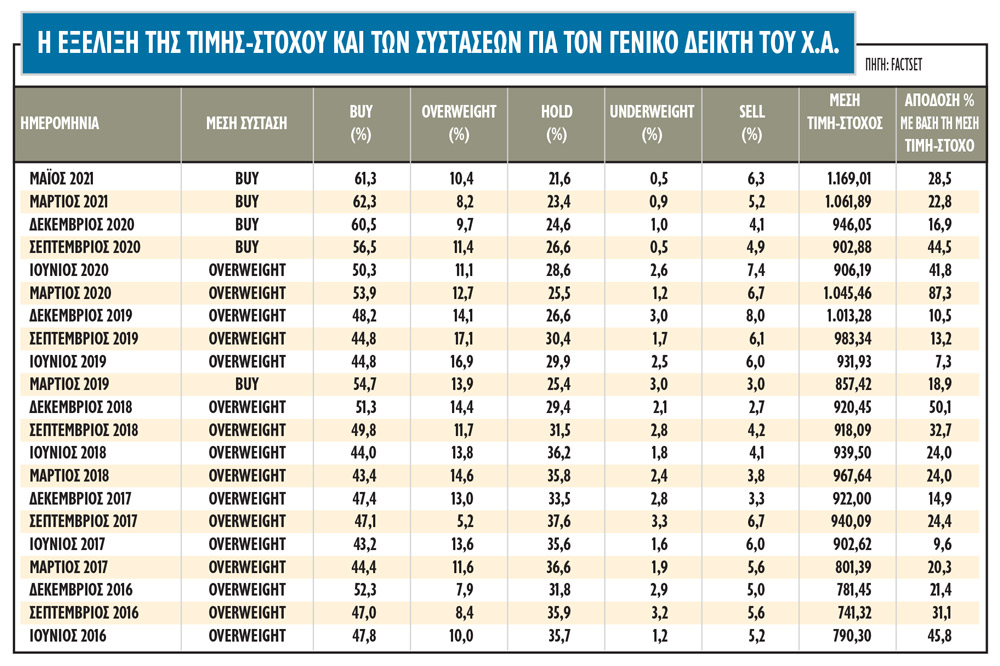

Η άνοδος των τιμών των μετοχών το τελευταίο εξάμηνο δεν συνδέεται άμεσα με τη μακροπρόθεσμες υψηλές προσδοκίες για επενδύσεις που δημιουργούν τα προγράμματα της Ε.Ε. Η ελληνική χρηματιστηριακή αγορά μπορεί να δώσει ακόμα μεγαλύτερες αποδόσεις αν το κλίμα στην οικονομία παραμείνει θερμό και οι ξένοι επενδυτές βλέπουν ότι η χώρα δεν κοιτάζει πάλι πίσω. Η bullish σύσταση για την εγχώρια αγορά μετοχών έχει όπλο την υψηλή προσδοκία αύξησης των κερδών ανά μετοχή (EPS) των εγχώριων τίτλων την τριετία 2021-2023. Οι αναλυτές τοποθετούν πολύ ψηλά τον πήχη αύξησης των ελληνικών κερδών ανά μετοχή.

Παράλληλα, οι εγχώριες μετοχές είναι διαπραγματεύσιμες με δείκτη τιμής προς κέρδη (P/E) στις 11,8 φορές τους επόμενους 12 μήνες, δείκτη τιμής προς λογιστική αξία (P/BV) στις 0,79 φορές, αποδοτικότητα ιδίων κεφαλαίων (ROE) της τάξεως του 6,8% και μερισματική απόδοση (D/Y) 3,8%. Η μερισματική απόδοση είναι υψηλότερη από τον μέσο όρο της Ευρωζώνης και των ανεπτυγμένων αγορών.

Η Ελλάδα θα δώσει παραπάνω από διπλάσια αύξηση στα EPS της από αυτή των ΗΠΑ (23%), καθώς στη χώρα μας αναμένεται αύξηση στα EPS της τάξης του 59% στη Μ. Βρετανία 45%, τη Νορβηγία 85%, την Ιταλία 48% και τη Γαλλία 66%. Επίσης τα παραδείγματα από το Ισραήλ και τις ΗΠΑ είναι ότι, μόλις ανεβάζουν ρυθμούς τα εμβολιαστικά προγράμματα, οι αγορές μετοχών αποτιμούν πολύ γρήγορα το άνοιγμα του κλάδου των υπηρεσιών.