Citi: Ποιες είναι τώρα οι τιμές-στόχοι για τις ελληνικές τράπεζες

Δεν αλλάζει διάθεση και παραμένει ουδέτερη για τις ελληνικές τράπεζες. Γιατί είναι άκρως θετική για τις ευρω-τράπεζες. Ποιες συστάσεις θέτει για τις μετοχές. Πώς προβλέπει ότι θα κυμανθούν οι δείκτες αποτίμησης-αποδοτικότητας την επόμενη διετία.

Η αμερικανική τράπεζα συνολικά παραμένει ουδέτερη για τις ελληνικές τράπεζες και χαρακτηρίζει υψηλού κινδύνου τις μετοχές τους, αλλά πλέον είναι εξαιρετικά θετική για τις ευρωπαϊκές τράπεζες. Αν και βάσει των εκτιμήσεών της, οι εγχώριες τράπεζες εμφανίζονται «φθηνές», δεν υπάρχουν ουσιαστικά περιθώρια ανοδικής μεταβολής από τιμές-στόχους που προβλέπει σε σχέση με τις τρέχουσες αποτιμήσεις τους στο ταμπλό του ΧΑ.

Για την Alpha Bank και για την Τράπεζας Πειραιώς δεν έχει τιμή-στόχο. Οι τράπεζες έχουν διορθώσει περίπου -7% φέτος και είναι διαπραγματεύσιμες στις 0,36 φορές τον δείκτη τιμής προς λογιστική αξία (P / ΤΒV 2022) και 6,7% τον δείκτη αποδοτικότητας ιδίων κεφαλαίων το (RoE) 2022.

Η πρόταση της Citigroup είναι overweight για τον κλάδο και αναμένουν από τις ευρωπαϊκές τράπεζες να επωφεληθούν από την ανάκαμψη και το άνοιγμα της οικονομίας, τα αυξανόμενα επιτόκια, τον διαχειρίσιμο αντίκτυπο στην ποιότητα ενεργητικού από την Covid-19 και την κατάργηση των περιορισμών των μερισμάτων το καλοκαίρι (BoE) και τον Σεπτέμβριο (ΕΚΤ), με τις μερισματικές αποδόσεις να αναμένονται να φθάσουν το 6%-7% περίπου για τον τομέα κατά μέσο όρο. Οι κορυφαίες επιλογές μας στον τομέα είναι οι BNP, CS, ING και NWG.

.jpg)

Πιο αναλυτικά για τις ελληνικές τράπεζες:

Eurobank: Η τιμή-στόχος για τη Eurobank διατηρείται σε 0,80 ευρώ (Neutral/High Risk), με περιθώριο μεταβολής 4% από τα τρέχοντα επίπεδα της μετοχής στο ταμπλό του ΧΑ. Η Citigroup, για την περίοδο 2021-2022, εκτιμάει ότι ο δείκτης τιμής προς καθαρή κερδοφορία της τράπεζας (P/E) θα διαμορφωθεί στις 8,7 φορές και 5,7 φορές, αρκετά χαμηλότερα από τον μέσο όρο του κλάδου. Αναφορικά με τους δείκτες εσωτερικής αξίας (P/BV), η Citigroup τοποθετεί την αποτίμηση της τράπεζας στις 0,59 φορές και τις 0,53 φορές για την περίοδο 2021-2022, στο πάνω εύρος των αποτιμήσεων του κλάδου αλλά και η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται σε 6,6% και 9,8% για τη διετία, που είναι και ο υψηλότερος δείκτης μεταξύ των τεσσάρων τραπεζών.

Eθνική Τράπεζα: Για την Εθνική Τράπεζα, η τιμή-στόχος που δίνει η Citi είναι τα 2,50 ευρώ ανά μετοχή (Neutral/High Risk) και το περιθώριο ανόδου είναι αρνητικό από τα τρέχοντα επίπεδα. Όπως επισημαίνει η Citigroup, για την περίοδο 2021-2022, ο δείκτης τιμής προς καθαρή κερδοφορία της τράπεζας θα διαμορφωθεί στις 6,3 φορές το 2022 σε σταθμισμένους όρους. Αναφορικά με τους δείκτες εσωτερικής αξίας (P/ΤBV), η Citigroup τοποθετεί την αποτίμηση της τράπεζας στις 0,47 και 0,44 φορές αντίστοιχα για την περίοδο 2021-2022. Η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται από 0,8% φέτος σε 7,3% το 2022.

Τράπεζα Πειραιώς: Η Citigroup δεν δίνει τιμή-στόχο για την Τράπεζα Πειραιώς, αλλά η σύσταση είναι (Neutral). Η Citi εκτιμάει ότι για την Τράπεζα Πειραιώς, την περίοδο 2021-2022, ο δείκτης Ρ/Ε θα διαμορφωθεί σε ιδιαίτερα αρνητικά επίπεδα φέτος και 1,4 φορές το 2022 (σε σταθμισμένους όρους), ο χαμηλότερος μεταξύ των εγχώριων πιστωτικών ιδρυμάτων. Αναφορικά με τους δείκτες ενσώματης εσωτερικής αξίας (P/ΤBV), η Citigroup τοποθετεί την αποτίμηση της τράπεζας ως τη χαμηλότερη μεταξύ των συστημικών τραπεζών ενώ η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται σε 1,1% το 2022.

Τέλος, για την Alpha Βank δεν καλύπτει πλέον τη μετοχή και δεν προτείνει τιμή-στόχο ή σύσταση. Ταυτόχρονα, πιο θετική εμφανίζεται για την Τράπεζα Κύπρου (εισηγμένη στο Λονδίνο), για την οποία η τιμή-στόχος που δίνει η Citi είναι οι 130 πένες ανά μετοχή (Buy/High Risk) και το περιθώριο ανόδου είναι 46% από τα τρέχοντα επίπεδα. Όπως επισημαίνει η Citigroup, για την περίοδο 2021-2022, ο δείκτης τιμής προς καθαρή κερδοφορία της τράπεζας θα διαμορφωθεί στις 3,9 φορές το 2022 σε σταθμισμένους όρους με αποδοτικότητα των ιδίων κεφαλαίων στο 6,8% το 2022. Αναφορικά με τους δείκτες εσωτερικής αξίας (P/ΤBV), η Citigroup τοποθετεί την αποτίμηση της τράπεζας στις 0,28 φέτος και τις 0,26 φορές αντίστοιχα για την περίοδο του 2022.

.jpg)

Οι ευρωπαϊκές τράπεζες

Το επενδυτικό συναίσθημα προς τις ευρωπαϊκές τράπεζες μεταβάλλεται θετικότερα και ο δείκτης των ευρωπαϊκών τραπεζών (SX7E) είναι τώρα + 87% στο δωδεκάμηνο και επιστρέφει στα επίπεδα πριν από την Covid-19, εξηγεί η Citigroup.

Τις τελευταίες εβδομάδες, οι αυξανόμενες προσδοκίες για τον πληθωρισμό οδήγησαν πολλούς επενδυτές να επανεκτιμήσουν τη μελλοντική πολιτική των κεντρικών τραπεζών και μαζί με αυτό, την άποψή τους για τις μετοχές των τραπεζών.

Οι οικονομολόγοι της Citi πιστεύουν ότι ο πληθωρισμός είναι πιθανό να αποδειχθεί παροδικός, αλλά παρόλα αυτά αποτελεί πιο επιθετικό συστατικό για την πολιτική της Fed.

Εάν αυτό αποδειχθεί, τότε οι επενδυτές θα πρέπει να επανεξετάσουν τη θέση τους. Μέχρι σήμερα, οι αναλυτές της αμερικανικής τράπεζας πιστεύουν ότι η υποβαθμισμένη θέση στις ευρωπαϊκές τράπεζες ήταν αβάσιμη και λίγοι επενδυτές φαίνονται να έχουν σημαντική έκθεση (overweight) και η πρόσφατη υπεραπόδοση θα μπορούσε να έχει περαιτέρω συνέχεια.

.jpg)

Οι αποτιμήσεις και τα discount των ευρωπαϊκών μετοχών

Οι μετοχές των ευρωπαϊκών τραπεζών έχουν ιστορικά δείξει ισχυρή συσχέτιση με τον πληθωρισμό και τα επιτόκια. Παρόλο που τα κέρδη τους βασίζονται συνήθως σε επιτόκια βραχυπρόθεσμου ορίζοντα, οι μετοχές συνήθως το προεξοφλούν θετικά και επαναξιολογούνται, καθώς ο πληθωρισμός και στη συνέχεια τα μακροπρόθεσμα επιτόκια θεωρούνται δείκτης για τις μελλοντικές οικονομικές εξελίξεις.

Μέχρι στιγμής, οι ευρωπαϊκές τράπεζες ήταν ο κύριος ευνοημένος κλάδος του συνεχιζόμενου trade της επανεμφάνισής του (reflationary trade) με ρεκόρ εισροών στα διαπραγματεύσιμα αμοιβαία κεφάλαια (ETF) τις τελευταίες εβδομάδες.

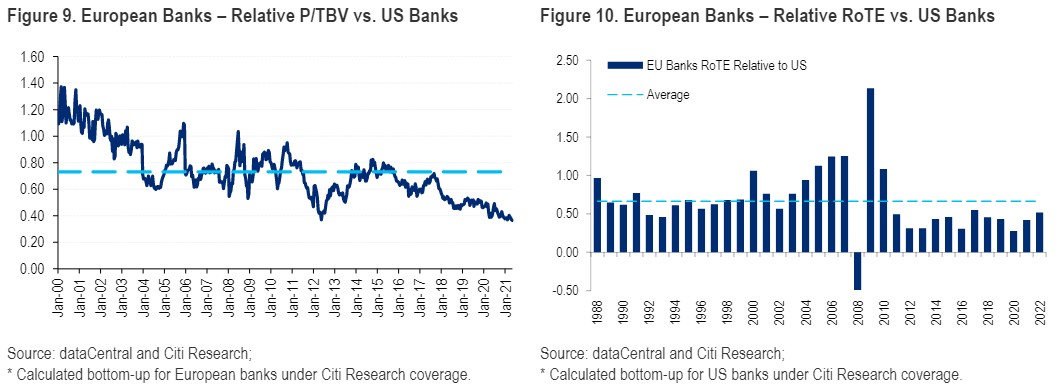

Οι αμερικανικές τράπεζες έχουν ξεπεράσει σε αποδόσεις τις ευρωπαϊκές τράπεζες τα τελευταία χρόνια. Αυτό συνέχισε και φέτος με τον δείκτη των ΗΠΑ BKX να είναι + 35% έναντι του ευρωπαϊκού SX7E + 32% (και SX7P +28%). Οι τράπεζες των ΗΠΑ διαπραγματεύονται επί του παρόντος με περίπου 2,1 φορές την ενσώματη λογιστική αξία τους (P / TBV) κατά μέσο όρο, ελαφρώς πάνω από τον μακροπρόθεσμο μέσο όρο (c1.9x). Αυτό είναι επίσης αρκετά πιο υψηλό έναντι των ευρωπαϊκών τραπεζών, οι οποίες τοποθετούνται σε περίπου 0,8 φορές τον δείκτη P / TBV και εξακολουθούν να διαπραγματεύονται με σημαντική έκπτωση σε σχέση με τον μακροπρόθεσμο μέσο όρο τους (c1.4x).

Η διαφορά στην αποτίμηση οφείλεται σε αρκετές διαφορές όσον αφορά την κερδοφορία, όπως τα μάκρο (η οικονομία των ΗΠΑ ανακάμπτει νωρίτερα), η νομισματική πολιτική (αρνητικά επιτόκια), τα επιχειρηματικά μοντέλα (οι αμερικανικές τράπεζες έχουν μεγαλύτερη πρόσβαση σε περισσότερες κεφαλαιαγορές και μεγαλύτερη έκθεση στις πιστωτικές κάρτες έναντι ευρωπαϊκών τραπεζών, που είναι περισσότερο εστιασμένες στα στεγαστικά δάνεια και σε πιο κατακερματισμένες εργασίες και αγορές) και επίσης η επιστροφή κεφαλαίου (απαγορεύσεις μερισμάτων που εισήχθησαν στην Ευρώπη), οι οποίες κινδυνεύουν να αφήσουν σε μακροχρόνια έκπτωση τον κλάδο ακόμη και μετά την κατάργησή τους.

Η διαφορά στην κερδοφορία είναι έντονη, με τις ΗΠΑ να εμφανίζουν διπλάσια αποδοτικότητα από τις ευρωπαϊκές τράπεζες. Η Citi αναμένει ότι ο δείκτης RoTE (αποδοτικότητα ενσώματων κεφαλαίων) για τις ευρωπαϊκές τράπεζες θα βελτιωθεί από c3% το 2020 σε c6,7% το 2021E και c7,5% το 2022E.

Η κερδοφορία των αμερικανικών τραπεζών ήταν πιο ανθεκτική το 2020, με τον δείκτη RoTE στο c11,7% και αναμένει να βελτιωθεί στο c16,2% το 2021E. Για το 2022E, αναμένει ότι ο δείκτης RoTE των αμερικανικών τραπεζών θα παρουσιάσει μικρή πτώση στο c14,5% το 2022E, κυρίως λόγω της εξομάλυνσης των εσόδων από τις κεφαλαιαγορές (ακόμη και όταν τα επιτόκια βραχυπρόθεσμα αυξηθούν).

Η συγκριτική αποτίμηση των ευρωπαϊκών τραπεζών έναντι των αμερικανικών τραπεζών έχει έκπτωση περίπου 65% σε όρους P / TBV (c0.8x έναντι c2.1x), έκπτωση-ρεκόρ. Αν και ο δείκτης RoTE είναι c50% χαμηλότερος, αυτό συμβαδίζει με την εμπειρία που παρατηρήθηκε από το 2011 (και στις αρχές της δεκαετίας του 1990) και από μόνη της δεν εξηγεί τη διευρυνόμενη έκπτωση.

Οι διαφορετικές προοπτικές οικονομικής και νομισματικής πολιτικής είναι πιθανόν η αιτία, αλλά οι περιορισμοί επιστροφής κεφαλαίου μπορεί επίσης να αποτελούν μέρος του λόγου. Υπολογίζουμε ότι οι ευρωπαϊκές τράπεζες διαπραγματεύονται επί του παρόντος σε ένα κόστος κεφαλαίου (CoE) του c9,7% (έναντι του μακροπρόθεσμου μέσου όρου του c10,4%), ενώ οι αμερικανικές τράπεζες επί του παρόντος διαπραγματεύονται στο CoE του c7,4% (έναντι μέσου όρου c8,7%).