Γιατί η BofA παραμένει «ουδέτερη» για τις ελληνικές μετοχές

Σταθερή σε όρους ελκυστικότητας, ανάμεσα σε δώδεκα αναδυόμενες αγορές μετοχών, είναι η ελληνική, σύμφωνα με την ανάλυση του αμερικανικού οίκου. Οι αποτιμήσεις και οι προοπτικές κερδοφορίας. Οι σούπερ… μερισματικές αποδόσεις.

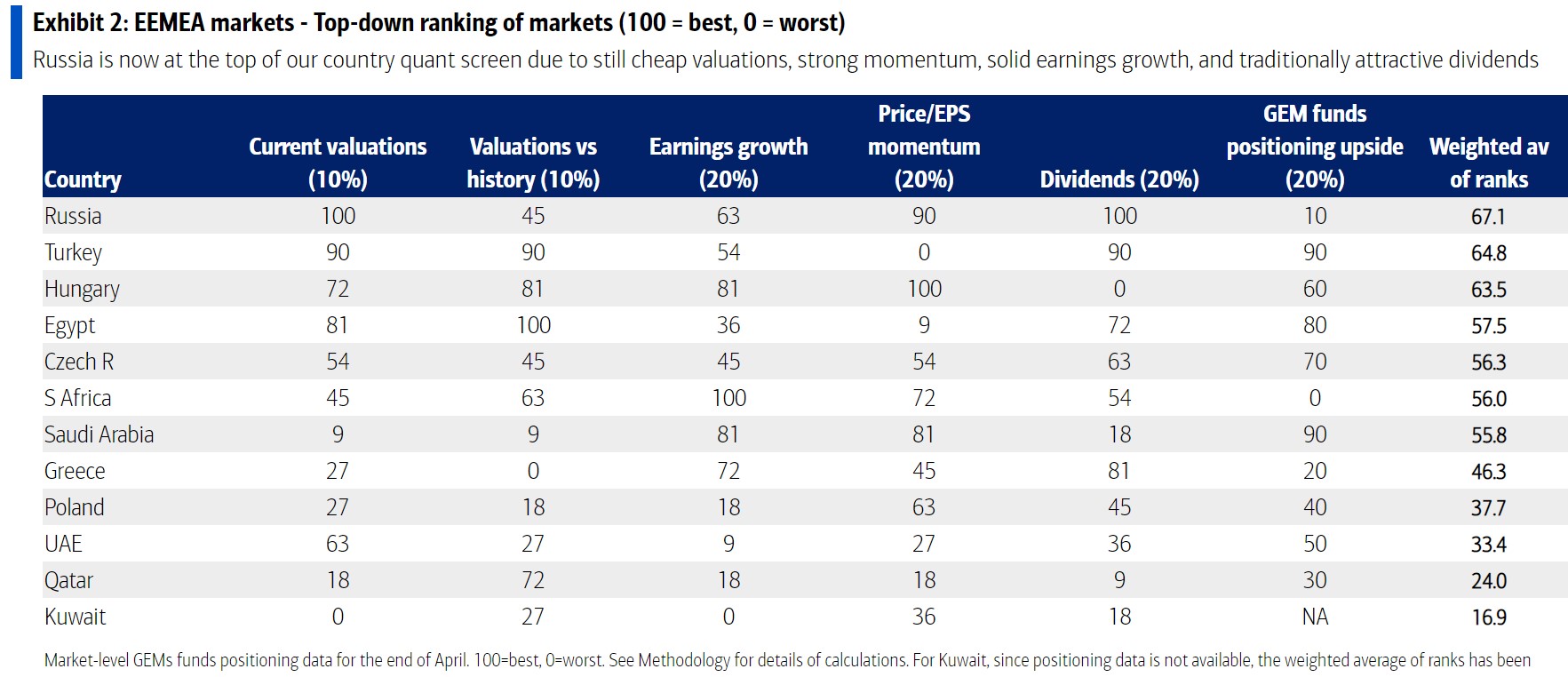

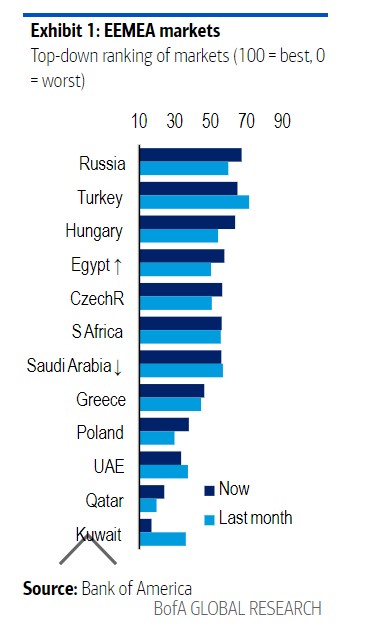

Χωρίς σημαντική βελτίωση σε σχέση με την προηγούμενη αναφορά παραμένει η εγχώρια αγορά μετοχών, που σύμφωνα με την Bank of America Securities (ΒofA Securities) βρίσκεται στις μεσαίες προς χαμηλές θέσεις σε όρους ελκυστικότητας, ανάμεσα σε δώδεκα αναδυόμενες αγορές μετοχών. Πρώτη στη λίστα ελκυστικότητας βρίσκεται πλέον η αγορά της Ρωσίας και ακολουθούν οι αγορές της Τουρκίας και της Ουγγαρίας.

Η εγχώρια αγορά μετοχών τοποθετείται υψηλά (θετικό) αλλά και χαμηλά (αρνητικό) σε μια σειρά παραγόντων και δεικτών που αναλύει η BofA και συνολικά δίνουν ουδέτερη σύσταση για τις ελληνικές μετοχές, κάτι που δείχνει ότι δεν είναι όλοι οι ξένοι αναλυτές θετικοί για τις ελληνικές μετοχές.

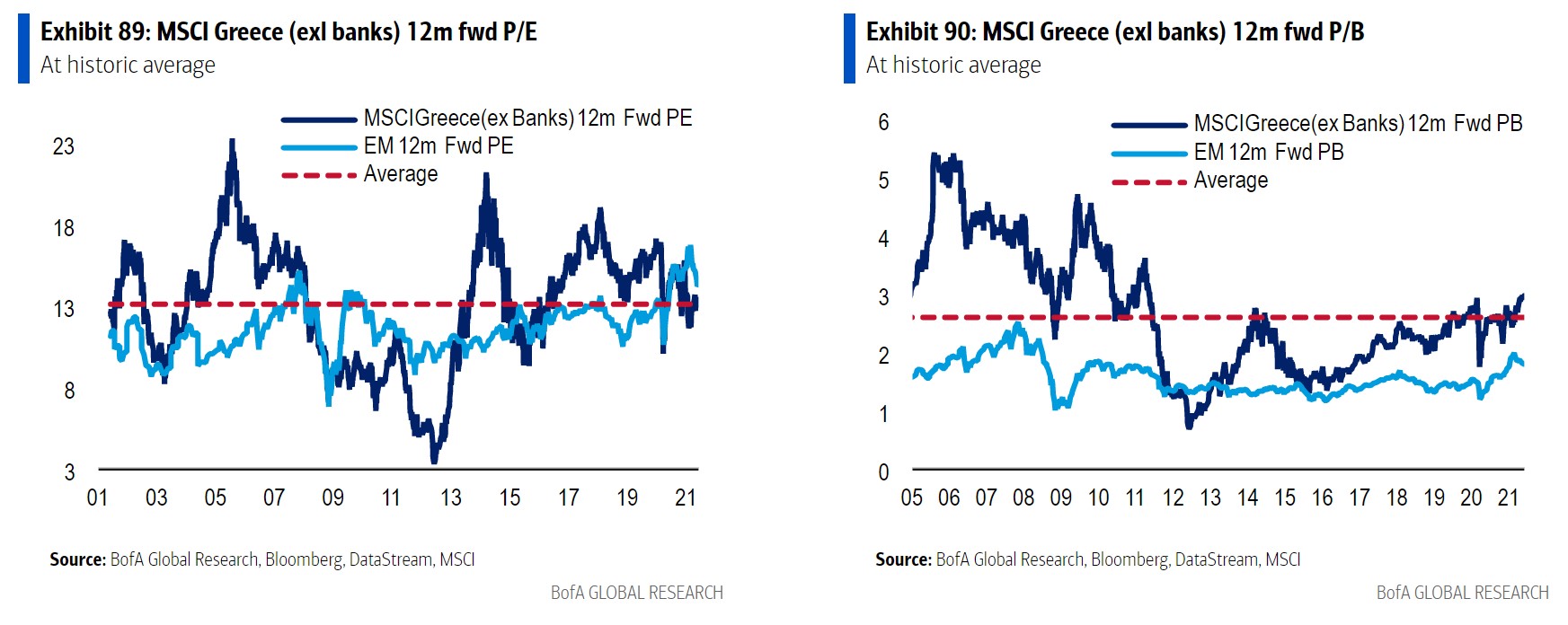

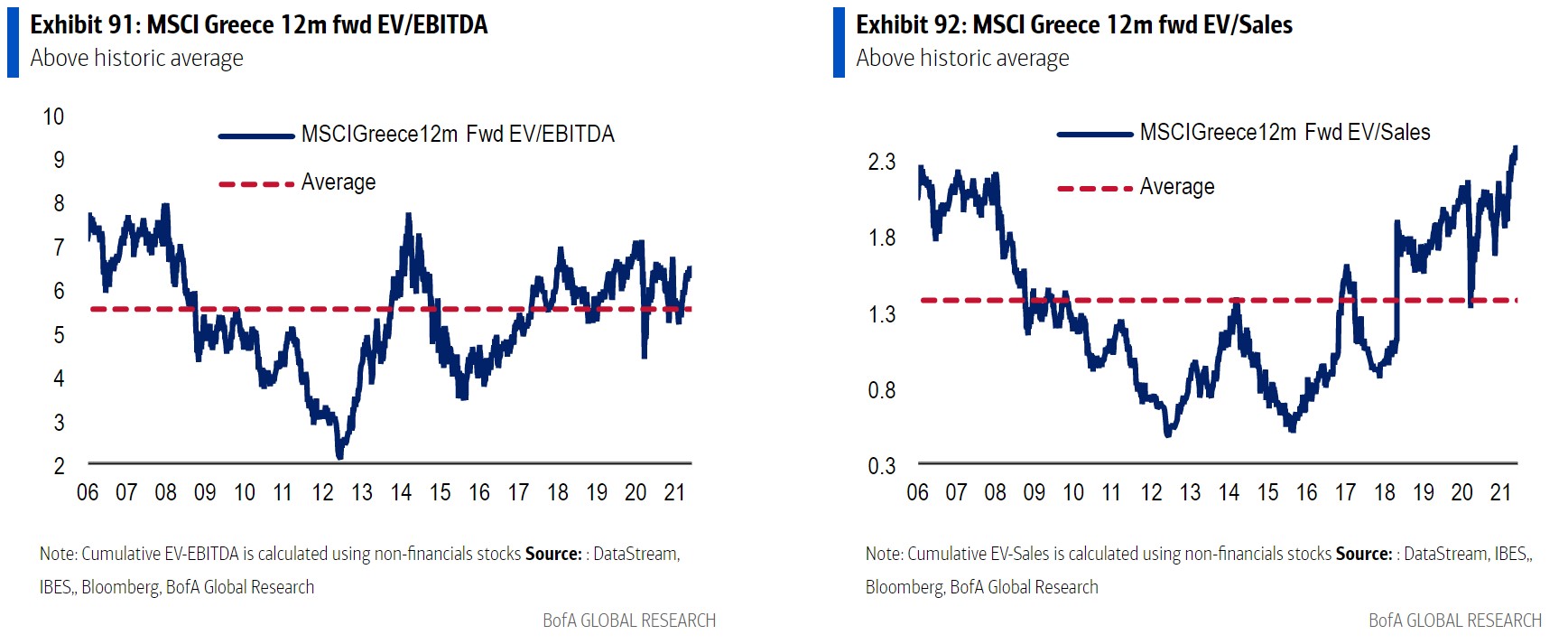

Η Ελλάδα τοποθετείται χαμηλά (σ.σ. ακριβή, δηλαδή) σε όρους τρεχουσών αποτιμήσεων και σε σχέση με τις ιστορικές αποτιμήσεις της αγοράς, υψηλότερα σε όρους αύξησης των κερδών, ουδέτερα σε σχέση τιμής και momentum κερδών (σ.σ. δείκτης PEG), χαμηλά σε όρους τοποθετήσεων των θεσμικών διαχειριστών κεφαλαίων και το μόνο πραγματικό στοιχείο όπου ξεχωρίζει θετικά η χώρα είναι σε όρους μερισματικών αποδόσεων, εξηγεί η ΒofA Securities.

Οι μερισματικές αποδόσεις του 2021 και 2022 είναι από τις υψηλότερες μεταξύ των αναδυόμενων αγορών. Η σχέση με την απόδοση του 10ετούς και το σταθερό νόμισμα είναι το πιο θετικό στοιχείο που εξάγεται για τις εγχώριες μετοχές από την ανάλυση του αμερικανικού επενδυτικού οίκου.

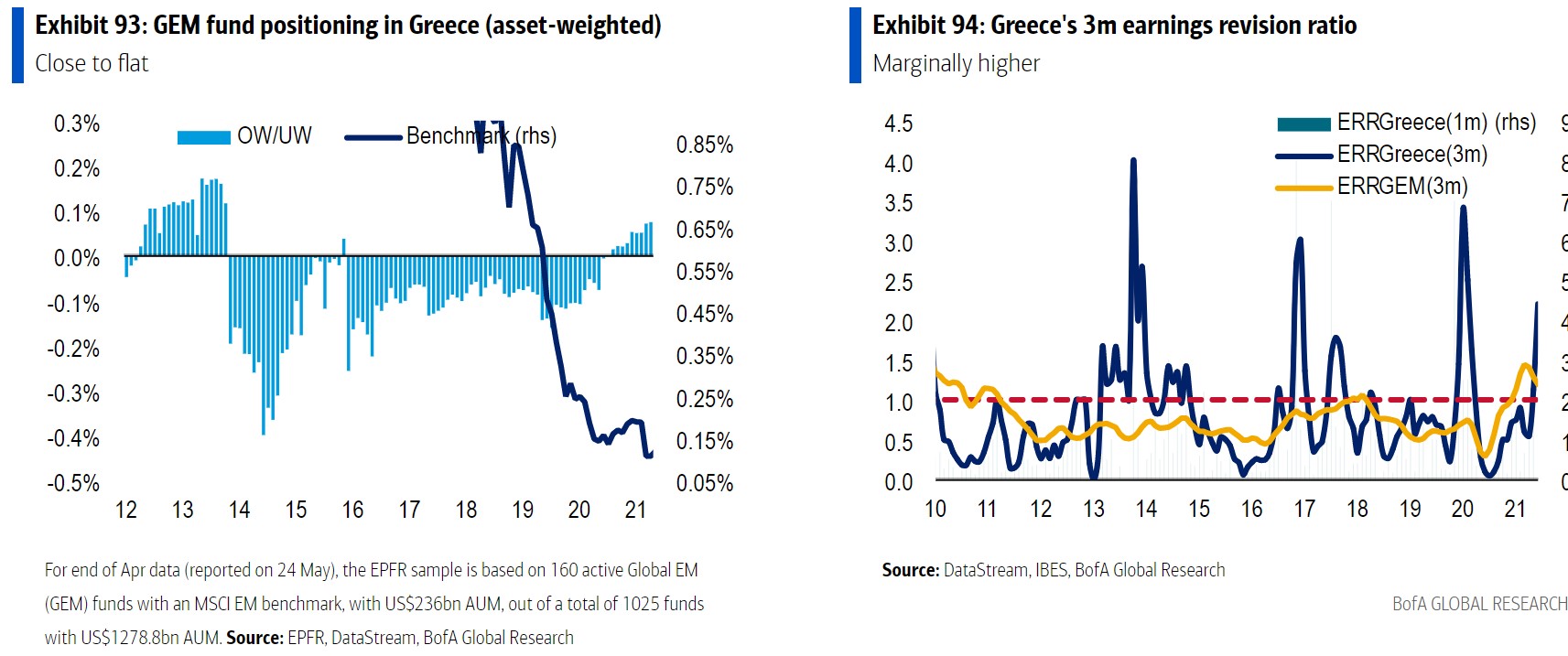

Το αρνητικό στοιχείο το οποίο εξάγεται από τα στοιχεία της BofA Research και της EPFR είναι ότι οι διαχειριστές κεφαλαίων για τις αναδυόμενες αγορές (Global Emerging Markets Funds - GEM Funds) είναι ήδη υπερ-τοποθετημένοι στην εγχώρια αγορά, όπως αυτό εξάγεται από τα ποσοστά τους και τις τοποθετήσεις τους.

Η Ελλάδα έχει ποσοστό συμμετοχής στον δείκτη MSCI Emerging Markets (MSCI EM) 0,11% και το τρέχον ποσοστό συμμετοχής των GEM Funds, βάσει της EPFR, είναι ήδη στο 0,18%, οριακά αυξημένο σε σχέση με τον προηγούμενο μήνα και πολύ υψηλότερα από το μέσο τα τελευταία έτη.

Στους τελευταίους επτά μήνες, η εγχώρια αγορά φαίνεται να είναι σε καλή θέση, στην έβδομη για την ακρίβεια, προσέλκυσης ξένων κεφαλαίων με +0,07% σε σχέση με 16 διαφορετικές αναδυόμενες αγορές.

Η BofA φαίνεται να εκτιμά ότι η εγχώρια αγορά έχει ήδη φτάσει και ξεπεράσει τη στάθμιση που της αναλογεί στον δείκτη MSCI EM και πιθανότατα η προσέλκυση κεφαλαίων να είναι πλέον δυσκολότερη, εξού και η χαμηλότατη βαθμολογία, 20 στα 100, στον δείκτη GEM funds positioning upside, στον οποίο η BofA δίνει την υψηλή στάθμιση με 20%.

Τέλος, στις μετοχές με το χαμηλότερο momentum κερδοφορίας βρίσκονται οι μετοχές της Τράπεζας Πειραιώς, οι οποίες τοποθετούνται ιδιαίτερα χαμηλά στο matrix των δεικτών που εξετάζει η BofA Securities, εξαιτίας και της αύξησης μετοχικού κεφαλαίου που έλαβε χώρα στο μεσοδιάστημα.

H BofA τονίζει ότι είναι αισιόδοξη για τις μετοχές της EEMEA για σχεδόν ένα χρόνο τώρα, ενώ η θετική επενδυτική υπόθεση εξακολουθεί να ισχύει, ιδίως δεδομένης της αποτίμησης, της συνεχιζόμενης παγκόσμιας αξίας, της κυκλικής εναλλαγής και του ράλι των εμπορευμάτων.

Βλέπει περαιτέρω ανοδική προοπτική από το κλείσιμο του χάσματος μεταξύ των ΗΠΑ και των EM σε συνδυασμό με το εύρος τιμών του δολαρίου, εξαιτίας της πιο ήπιας πολιτικής της Fed. Ωστόσο, οι κίνδυνοι στην επενδυτική της πρόταση είναι υπαρκτοί:

- Η πιστωτική ώθηση της Κίνας που έχει ανατραπεί απότομα και τα downcycles έχουν προκαλέσει δύσκολες στιγμές, ειδικά στα κυκλικά περιουσιακά στοιχεία,

- Διόρθωση του SP500 (ο στρατηγικός στόχος του δείκτη SP500 είναι στις 3.800 μονάδες, ενώ ο δείκτης Sell Side είναι στο υψηλότερο σημείο μετά την παγκόσμια χρηματοοικονομική κρίση και πλησιάζει στο όριο «Πώληση» από τον Μάιο του 2007, μετά το οποίο ο S&P 500 μειώθηκε 7% τους επόμενους 12 μήνες),

- Ανατροπή στους leading δείκτες των οικονομιών, και

- Covid-19 και εξελίξεις στη γεωπολιτική.