Χρηματιστήριο: Ποιες μετοχές ξεχωρίζουν σε τρεις επενδυτικούς δείκτες

Τίτλοι της εγχώριας αγοράς που εξακολουθούν να διακρίνονται ταυτόχρονα σε βασικούς χρηματιστηριακούς δείκτες. Τα επιχειρήματα των «ταύρων» και το στοίχημα των προοπτικών. Αναλυτικοί πίνακες με τις καλύτερες επιδόσεις.

Μετά τη μεγάλη αύξηση των τιμών των μετοχών στο χρηματιστήριο από το Νοέμβριο του 2020 μέχρι σήμερα, έχει ξεκινήσει σειρά συζητήσεων για το εάν και κατά πόσο το ελληνικό χρηματιστήριο είναι πλέον υπερτιμημένο ή, αντίθετα, εξακολουθεί να παρουσιάζει προοπτικές σημαντικής περαιτέρω ανόδου.

Το μόνο βέβαιο είναι ότι λόγω του ράλι στις τιμές των μετοχών, οι χρηματιστηριακοί δείκτες έχουν επιδεινωθεί, πλην όμως όχι σε βαθμό που να παραπέμπει σε «φούσκα», τουλάχιστον για πολύ μεγάλο τμήμα της αγοράς.

Το Euro2day.gr εξέτασε 84 μη τραπεζικές εισηγμένες του χρηματιστηρίου, οι οποίες έκλεισαν το 2020 με κερδοφόρο αποτέλεσμα, ή έστω έχουν αποφασίσει φέτος να προχωρήσουν σε χρηματικές διανομές προς τους μετόχους τους και κατέταξε αυτές ανάλογα με τους δείκτες P/E, P/BV και μερισματικής απόδοσης (με βάση τα καθαρά κέρδη του 2020 και το κλείσιμο τιμών της 8ης Ιουνίου 2021).

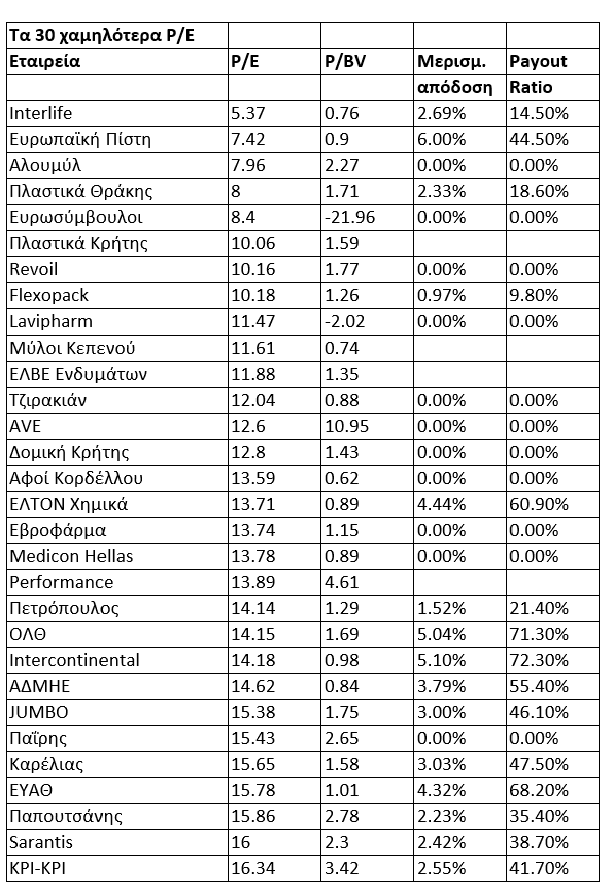

Στον πρώτο παρατιθέμενο πίνακα, παρουσιάζονται οι 30 εισηγμένες με τα χαμηλότερα P/E (θα πρέπει να ληφθεί υπόψη ότι σε κάποιες περιπτώσεις έχουν υπάρξει θετικά έκτακτα αποτελέσματα, όπως π.χ. σε Αλουμύλ, Ευρωσύμβουλοι, AVE, Τζιρακιάν, ενώ αντίθετα άλλες εισηγμένες όπως π.χ. Τιτάν, Quest και ΕΥΔΑΠ δεν εντάσσονται στη λίστα λόγω έκτακτων αρνητικών αποτελεσμάτων), οι οποίες εμφανίζουν τιμή δείκτη από 5,37 (Interlife) έως και 16,34 (ΚΡΙ-ΚΡΙ).

Πολλές μάλιστα από αυτές τις εταιρείες ήδη προχώρησαν ή αναμένεται να προχωρήσουν φέτος σε χρηματικές διανομές προς τους μετόχους τους (στις περιπτώσεις των Μύλων Κεπενού, ΕΛΒΕ, Πλαστικών Κρήτης και Performance, δεν έχει ακόμη αποφασιστεί το ύψος των χρηματικών διανομών).

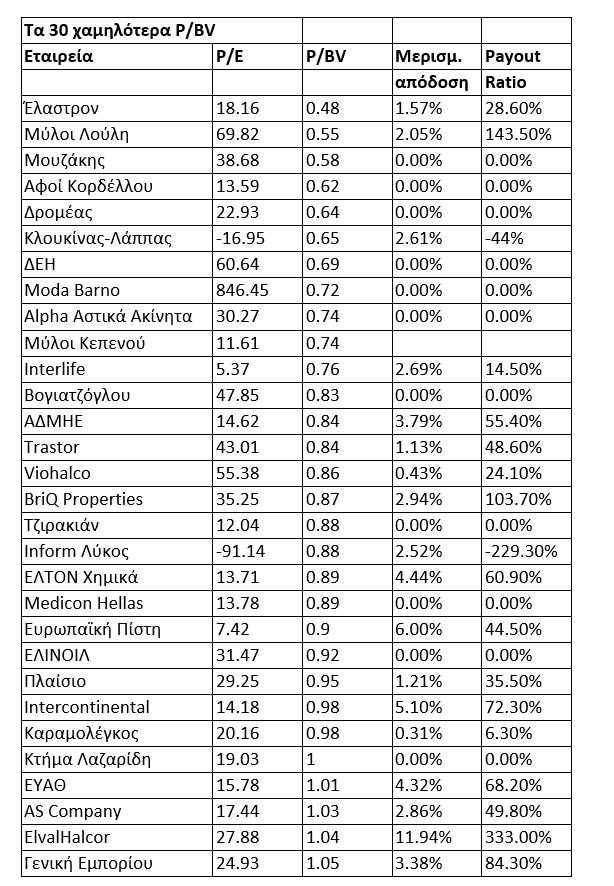

Στον δεύτερο πίνακα εμφανίζονται οι 30 εισηγμένες (από τις 84 που είναι κερδοφόρες ή μοιράζουν μέρισμα) με τον ελκυστικότερο δείκτη τιμής προς λογιστική αξία (P/BV).

Τον χαμηλότερο δείκτη έχει η Έλαστρον, ενώ στην 30ή θέση βρίσκεται η Γενική Εμπορίου & Βιομηχανίας με 1,05 (χρηματιστηριακή αξία μόλις 5% πάνω από την καθαρή της θέση).

Τέλος, στον τρίτο πίνακα εμφανίζονται οι 30 εισηγμένες με την υψηλότερη μερισματική απόδοση, χωρίς φυσικά σε αυτές να «διαγωνίζονται» εταιρείες που δεν έχουν ακόμη ανακοινώσει την πολιτική χρηματικών διανομών που θα ακολουθήσουν το 2021 (π.χ. Πλαστικά Κρήτης, ΕΛΒΕ, Μύλοι Κεπενού, Epsilon Net, Performance, Byte Computers, Profile, Mermeren Kombinat, προμέρισμα από Ικτίνος Μάρμαρα).

Πέραν του ύψους του μερίσματος, παρατίθεται και το payout ratio, δηλαδή το ποσοστό επί των περυσινών καθαρών κερδών που θα μοιραστεί στους μετόχους, προκειμένου να υπάρχει μια πρώτη εκτίμηση για τη διατηρησιμότητα των χρηματικών διανομών στο μέλλον. Στην πρώτη θέση βρίσκεται η ElvalHalcor με 11,94% και στην 30ή η Quest Holdings με 2,17%.

Στα αξιοσημείωτα συγκαταλέγεται το ότι αρκετές εισηγμένες εντάσσονται στις πρώτες 30 θέσεις, όχι μόνο με βάση έναν αλλά με περισσότερους από τους εξεταζόμενους χρηματιστηριακούς δείκτες. Ενδεικτικά, παρατηρείται ότι:

• Οι ασφαλιστικές εταιρείες Ευρωπαϊκή Πίστη και Interlife βρίσκονται στις πρώτες 30 θέσεις με βάση και τους τρεις εξεταζόμενους χρηματιστηριακούς δείκτες (P/E, P/BV, μερισματική απόδοση). Θα πρέπει να σημειωθεί ότι τμήμα των αποτελεσμάτων των ασφαλιστικών εταιρειών επηρεάζεται από την εκάστοτε πορεία των αποδόσεων των μεγάλων επενδυτικών τους χαρτοφυλακίων. Στην 30άδα με τις καλύτερες επιδόσεις και των τριών δεικτών περιλαμβάνονται επίσης η ΑΔΜΗΕ Συμμετοχών, η ΕΛΤΟΝ Χημικά, η ΕΥΑΘ και η Intercontinental-International ΑΕΕΑΠ.

• Στην 30άδα με τις καλύτερες επιδόσεις δύο εξεταζόμενων δεικτών περιλαμβάνονται οι εταιρείες Πλαστικά Θράκης, Παπουτσάνης, ΚΡΙ-ΚΡΙ, ElvalHalcor, Sarantis, Καρέλιας, Inform Λύκος, AS Company, BriQ Properties, Medicon Hellas, Έλαστρον, Αφοί Κορδέλλου και Σωληνουργεία Τζιρακιάν (με τη συνδρομή εκτάκτων κερδών).

Στις μετοχές αυτές ενδεχομένως να ενταχθούν και οι Πλαστικά Κρήτης, ΕΛΒΕ και Performance Technology, όταν ανακοινώσουν τις φετινές τους χρηματικές διανομές, όπως και η Quest Holdings, αν τα κέρδη της δεν είχαν επηρεαστεί το 2020 από έκτακτα αρνητικά αποτελέσματα.

To στοίχημα των προοπτικών

Ωστόσο, όσοι πιστεύουν σε μελλοντική άνοδο των τιμών των μετοχών στο ΧΑ, δεν μένουν στους χρηματιστηριακούς δείκτες μερικών δεκάδων εταιρειών, αλλά εστιάζουν παράλληλα και στις προοπτικές που διανοίγονται κατά τα επόμενα έτη, υποστηρίζοντας μεταξύ άλλων ότι:

α) Οι επιδόσεις των εταιρειών του 2020 δεν είναι αντιπροσωπευτικές, γιατί έχουν επηρεαστεί αρνητικά από την πανδημία.

β) Τα εταιρικά κέρδη των επόμενων ετών προβλέπεται να ενισχυθούν δραστικά λόγω της ανόδου του ΑΕΠ και της εισροής μεγάλου ύψους επενδυτικών κονδυλίων από την Ευρωπαϊκή Ένωση, με πλέον ωφελημένους κλάδους τις κατασκευές, την πληροφορική, την ενέργεια και αυτούς που επηρεάζονται από την οικοδομική δραστηριότητα και τις επενδύσεις.