Οκτώ μηνύματα από την «ακτινογραφία» των μερισμάτων

Τα οκτώ βασικά συμπεράσματα που προκύπτουν από την «ακτινογραφία» των φετινών χρηματικών διανομών. Το 1,5 δισ. ευρώ που θα μπει στις τσέπες των μετόχων, οι συγκρίσεις και οι προοπτικές. Αναλυτικοί πίνακες.

Με τις περισσότερες εισηγμένες εταιρείες να έχουν ήδη ανακοινώσει τη φετινή τους πολιτική χρηματικών διανομών (μερίσματα και επιστροφές κεφαλαίου που ήδη καταβλήθηκαν ή πρόκειται να καταβληθούν στους μετόχους), φαίνεται να προκύπτουν τα παρακάτω οκτώ βασικότερα συμπεράσματα:

Πρώτον, περισσότερες από μία στις τρεις εισηγμένες εταιρείες είτε προχώρησαν είτε αναμένεται να προχωρήσουν φέτος σε χρηματικές διανομές προς τους μετόχους τους, παρά το γεγονός ότι το 2020 επηρεάστηκε έντονα από την πανδημία και ιδιαίτερα κλάδοι όπως τα διυλιστήρια, οι μεταφορές, τα ξενοδοχεία και τμήμα του λιανικού εμπορίου. Ενδεικτικό είναι το ότι φέτος δεν θα διανείμουν μετρητά εταιρείες που πέρυσι το έπραξαν, όπως π.χ. Motor Oil, Attica Group, ΓΕΚΕ, CNL Capital, Optronics και Βογιατζόγλου Systems.

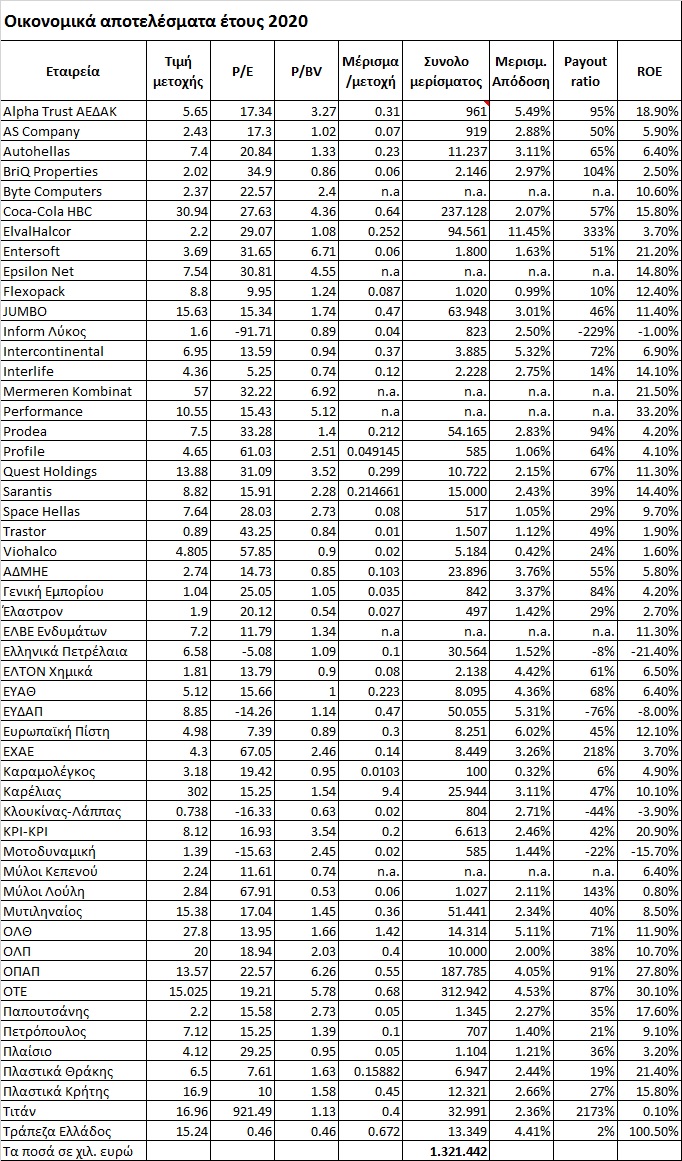

Δεύτερον, με βάση τα μέχρι σήμερα δεδομένα, 46 εταιρείες είτε έχουν διανείμει ποσά στους μετόχους τους είτε έχουν ανακοινώσει την πολιτική χρηματικών διανομών που θα ακολουθήσουν. Με βάση τις ανακοινώσεις αυτές, προκύπτει ένα διανεμόμενο ποσό που αθροιστικά φτάνει στο 1,321 δισ. ευρώ, όπως άλλωστε προκύπτει και από τα στοιχεία του πρώτου παρατιθέμενου πίνακα.

Τρίτον, η χρηματιστηριακή αγορά αναμένει τουλάχιστον άλλες οκτώ εισηγμένες εταιρείες να προχωρήσουν φέτος σε χρηματικές διανομές, οι οποίες είναι ο ΟΤΕ (επιπλέον ποσό από την πώληση θυγατρικής στη Ρουμανία), η Byte Computers, η Epsilon Net, η Performance, η Mermeren Kombinat, η ΕΛΒΕ, οι Μύλοι Κεπενού, ο Μουσικός Οίκος Νάκα (προς το τέλος του έτους) και η Ικτίνος Μάρμαρα (κατά το τελευταίο τρίμηνο θα διανείμει προμέρισμα της επόμενης οικονομικής χρήσης). Είναι αρκετά πιθανόν να δούμε έως και το τέλος της φετινής χρονιάς και ορισμένες άλλες εταιρείες να προχωρούν σε χρηματικές διανομές προς τους μετόχους τους.

Τέταρτον, η πρόβλεψη που διατυπώθηκε σε προηγούμενο δημοσίευμα του Euro2day.gr στις 25 Μαΐου για φετινές χρηματικές διανομές που θα προσεγγίσουν το 1,5 δισ. ευρώ φαίνεται να επιβεβαιώνεται από τα παραπάνω, με δεδομένα το 1,321 δισ. ευρώ που έχει ήδη αποφασιστεί και τις προαναφερθείσες εταιρείες που αναμένεται να προχωρήσουν και αυτές σε καταβολές μερισμάτων ή/και σε επιστροφές κεφαλαίου. Έτσι, παρά το ράλι που σημείωσαν οι μετοχές στο ΧΑ κατά τους τελευταίους επτά μήνες, η μέση μερισματική απόδοση των εισηγμένων (συνολική κεφαλαιοποίηση ΧΑ με βάση το κλείσιμο της 14ης/6/2021 στα 64,25 δισ. ευρώ) διαμορφώνεται στο 2,33%, επίδοση που αυξάνεται, αν εξαιρέσουμε τις μετοχές των εμπορικών τραπεζών, οι οποίες άλλωστε έχουν πάνω από δέκα χρόνια να διανείμουν μερίσματα.

Η μέση αυτή μερισματική απόδοση είναι σαφώς υψηλότερη τόσο από τα καταθετικά επιτόκια όσο και από τις αποδόσεις (yields) των πολυετών ομολόγων είτε του Ελληνικού Δημοσίου είτε των εταιρειών με υψηλή πιστοληπτική ικανότητα.

Το 2020 είχε διανεμηθεί αθροιστικά στους μετόχους 1,8 δισ. ευρώ, ποσό που είχε «φουσκώσει» ως ένα βαθμό από την πολιτική ορισμένων εισηγμένων να μοιράσουν περισσότερα χρήματα, επειδή αυτά φέτος δεν θα επιβαρύνονταν φορολογικά με «εισφορά αλληλεγγύης», αλλά και από το έκτακτο μέρισμα του ΟΠΑΠ.

Πέμπτο, παρά το γεγονός ότι ορισμένες χρηματικές διανομές είναι φέτος εκτάκτως υψηλές (π.χ. ElvalHalcor, ΕΧΑΕ, ΟΤΕ), με βάση τις πρώτες εκτιμήσεις τα μερίσματα του 2022 θα είναι υψηλότερα από τα φετινά σε αθροιστική βάση, επηρεασμένα κυρίως από τη διαγραφόμενη ανοδική πορεία των εταιρικών κερδών.

Έκτο, παρά το γεγονός ότι το 2020 η πανδημία επηρέασε έντονα αρνητικά τα αποτελέσματα των περισσότερων εισηγμένων εταιρειών, οι εταιρείες που φέτος θα προχωρήσουν σε γενναιότερες χρηματικές διανομές προς τους μετόχους τους σε σχέση με πέρυσι θα είναι περισσότερες από αυτές που θα πράξουν το αντίθετο (βλέπε στοιχεία δεύτερου παρατιθέμενου πίνακα).

Έβδομο, η στήλη του παρατιθέμενου πίνακα «payout ratio» δείχνει το ποσοστό των περυσινών ετήσιων κερδών που θα μοιράσουν φέτος οι εταιρείες στους μετόχους τους. Με εξαίρεση κάποιες περιπτώσεις όπου τα κέρδη επηρεάστηκαν αρνητικά από έκτακτα αποτελέσματα (π.χ. Quest Holdings, Τιτάν, ΕΥΔΑΠ) και ορισμένες άλλες εισηγμένες που μοίρασαν χρήμα κόντρα στο ζημιογόνο αποτέλεσμά τους (π.χ. Ελληνικά Πετρέλαια, Inform Λύκος, Μοτοδυναμική, Κλουκίνας-Λάππας), οι περισσότερες εταιρείες διένειμαν στους μετόχους τους ποσά που δεν υπερβαίνουν το 50% των περυσινών κερδών τους, επανεπενδύοντας τα υπόλοιπα. Οι μέτοχοι θα πρέπει να προσέχουν πέρα από το ύψος της τρέχουσας μερισματικής απόδοσης και το πόσο διατηρήσιμα είναι τα συγκεκριμένα μερίσματα στο μέλλον.

Όγδοο, ενδιαφέρον στοιχείο αποτελεί και η τελευταία στήλη του πρώτου πίνακα, η οποία αναφέρεται στην αποδοτικότητα των ιδίων κεφαλαίων της εταιρείας (ROE, πόσα ευρώ είναι τα καθαρά κέρδη σε κάθε εκατό ευρώ ιδίων κεφαλαίων). Με βάση τη θεωρία, εταιρείες που επιτυγχάνουν διατηρήσιμες υψηλές αποδοτικότητες ιδίων κεφαλαίων είναι ίσως καλύτερα να προχωρούν σε περιορισμένες χρηματικές διανομές μετρητών προς τους μετόχους τους, καθώς οι διοικήσεις εκμεταλλεύονται πολύ πιο αποδοτικά τα ίδια χρήματα για λογαριασμό των ίδιων των μετόχων. Βέβαια, θα πρέπει να συνεκτιμηθεί ότι οι δείκτες ROE της χρήσης 2020 σε πολλές περιπτώσεις δεν είναι αντιπροσωπευτικοί, είτε λόγω έκτακτων αποτελεσμάτων σε συγκεκριμένες εταιρείες είτε λόγω των μη επαναλαμβανόμενων επιπτώσεων της πανδημίας.