Πρόταση Citi για short στα ελληνικά ομόλογα

Μια συναλλαγή που προβλέπει την πώληση ελληνικών επταετών ομολόγων έναντι των ιταλικών εισηγείται ο οίκος. Ο ρόλος του tapering και η υπεραπόδοση των εγχώριων τίτλων έναντι των αντίστοιχων της γειτονικής χώρας.

H Citigroup συστήνει ένα trade για τα ελληνικά ομόλογα που περιλαμβάνει την πώληση του εγχώριου επταετούς ομολόγου έναντι του αντίστοιχου ιταλικού ομολόγου ίδιας διάρκειας.

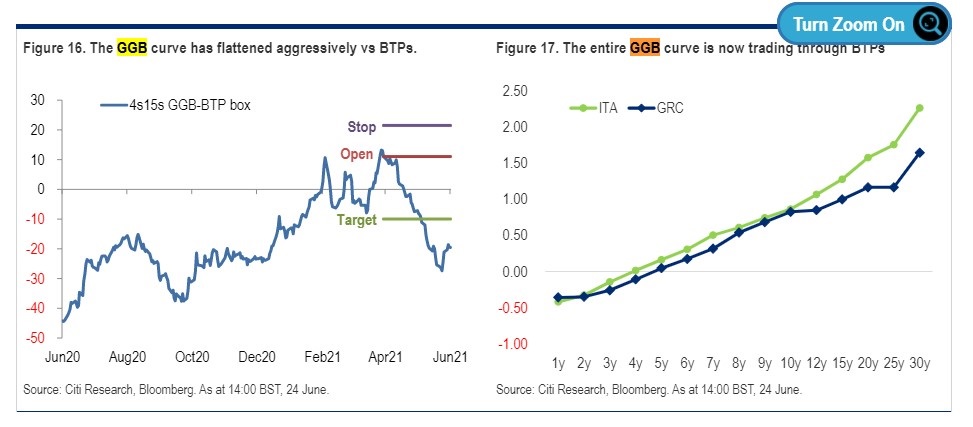

Το relative trade επί της ουσίας προτείνει την πώληση των ελληνικών τίτλων λήξης Ιανουαρίου του 2028 έναντι των ιταλικών τίτλων λήξης Ιανουαρίου 2028, όπου το περιθώριο (spread) μεταξύ των δύο ομολόγων διαμορφώνεται σε αρνητικό επίπεδο και τις -10 μονάδες βάσης.

Στόχος του trade είναι το θετικό spread στις +2 μονάδες βάσης, ενώ το stop loss ενεργοποιείται αν το spread υποχωρήσει περαιτέρω στις -16 μονάδες βάσης. Η παραπάνω αρνητική πλέον στάση της Citi σε ό,τι αφορά τα ελληνικά ομόλογα βασίζεται στις επιπτώσεις του tapering και στην πρόσφατη υπεραπόδοσή τους έναντι των ιταλικών ομολόγων.

Η Citi εκτιμά ότι τα ελληνικά ομόλογα (GGBs) θα μπορούσαν να είναι ευαίσθητα σε μια μείωση του προγράμματος αγορών PEPP, λόγω της μη επιλεξιμότητάς τους για το κανονικό πρόγραμμα PSPP της ΕΚΤ και θα μπορούσαν να υποαποδώσουν έναντι των ιταλικών ομολόγων (BTPs) τους επόμενους μήνες. Οι προσδοκίες σύγκλισης των GGBs με τα BTPs σε όλη την καμπύλη των αποδόσεων έχει ήδη υπερβεί τον στόχο της Citi και ολόκληρη η καμπύλη των GGBs διαπραγματεύεται σε υψηλά επίπεδα βάσει των θεμελιωδών.

H Citigroup αναγνωρίζει ότι ο κίνδυνος στο trade που προτείνει είναι το Ταμείο Ανάκαμψης NGEU, το οποίο μπορεί να σπρώξει τις αποδόσεις και τα spreads ακόμα χαμηλότερα.